Памятка СНР по патенту/СКАЧАТЬ

advertisement

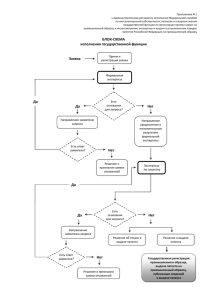

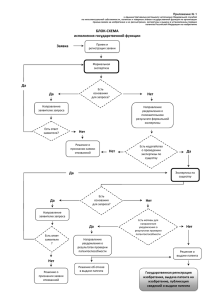

Специальный налоговый режим для субъектов малого бизнеса на основе патента (с учетом изменений, вступивших в силу с 1 января 2015 года) Астана март 2015 год Условия применения специального налогового режима Если иное не установлено Налоговым Кодексом Республики Казахстан, налогоплательщик вправе самостоятельно выбрать только один из нижеперечисленных порядков исчисления и уплаты налогов, а также представления налоговой отчетности по ним: 1) общеустановленный порядок; 2) специальный налоговый режим на основе патента; 3) специальный налоговый режим на основе упрощенной декларации. *Специальный налоговый режим (СНР) - особый порядок расчетов с бюджетом, устанавливаемый для отдельных категорий налогоплательщиков и предусматривающий применение упрощенного порядка исчисления и уплаты отдельных видов налогов и платы за пользование земельными участками, а также представления налоговой отчетности по ним. 2 Специальный налоговый режим не вправе применять: 1) юридические лица, имеющие филиалы, представительства; 2) филиалы, представительства юридических лиц; 3) налогоплательщики, имеющие иные обособленные структурные подразделения и (или) объекты налогообложения в разных населенных пунктах (за исключением налогоплательщиков, осуществляющих деятельность по сдаче в аренду имущества); 4) юридические лица, в которых доля участия других юридических лиц составляет более 25 процентов; 5) юридические лица, у которых учредитель или участник одновременно является учредителем или участником другого юридического лица, применяющего специальный налоговый режим; 6) налогоплательщики, оказывающие услуги на основании агентских договоров (соглашений); 7) некоммерческие организации; 8) юридические лица, получающие доходы из источников за пределами Республики Казахстан, за исключением доходов, полученных в виде дивидендов, вознаграждений, роялти; 9) организации, осуществляющие деятельность по организации и проведению международной специализированной выставки на территории Республики Казахстан. 3 Специальный налоговый режим не вправе применять индивидуальные предприниматели, занимающиеся следующими видами деятельности: 1) производство подакцизных товаров; 2) хранение и оптовая реализация подакцизных товаров; 3) реализация отдельных видов нефтепродуктов - бензина, дизельного топлива и мазута; 4) организация и проведение лотерей (кроме государственных (национальных); 5) недропользование; 6) сбор и прием стеклопосуды; 7) сбор (заготовка), хранение, переработка и реализация лома и отходов цветных и черных металлов; 8) консультационные услуги; 9) деятельность в области бухгалтерского учета или аудита; 10)финансовая, страховая деятельность и посредническая деятельность страхового брокера и страхового агента; 11)деятельность в области права, юстиции и правосудия. 4 Патент - электронный документ, подтверждающий факт уплаты индивидуального подоходного налога (за исключением индивидуального подоходного налога, удерживаемого у источника выплаты), социального налога, обязательных пенсионных взносов и социальных отчислений. Специальный налоговый режим на основе патента применяют только индивидуальные предприниматели, соответствующие следующим условиям: 1) не использующие труд работников; 2) осуществляющие деятельность в форме личного предпринимательства; 3) доход которых за год не превышает 300-кратного минимального размера заработной платы, в 2015 году 6 409 200 тенге (300 х 21 364 тг.). Налоговый период – календарный год. Объектом налогообложения для налогоплательщиков, применяющих специальные налоговые режимы на основе патента, является доход за налоговый период, состоящий из всех видов доходов, полученных (подлежащих получению) на территории Республики Казахстан, с учетом соответствующих корректировок. 5 Порядок применения Для применения специального налогового режима на основе патента индивидуальный предприниматель до начала его применения представляет в налоговый орган по месту нахождения расчет стоимости патента. Расчет стоимости патента представляется ИП: - вновь образованными, - одновременно с налоговым заявлением о регистрационном учете в качестве индивидуального предпринимателя; дата начала применения СНР является дата государственной регистрации в качестве индивидуального предпринимателя; - переход с общеустановленного порядка или иного специального налогового режима, – до 1 числа месяца применения специального налогового режима на основе патента; дата начала применения СНР на основе патента и датой начала срок действия патента является 1-ое число месяца, следующего за месяцем, в котором представлен расчет; - для получения очередного патента, - до истечения срока действия предыдущего патента или срока приостановления представления налоговой отчетности. Неосуществление выбора специального налогового режима индивидуальным предпринимателем в налоговом заявлении, считается его согласием осуществлять расчеты с бюджетом в общеустановленном порядке. При переходе на общеустановленный порядок последующий переход на специальный налоговый режим возможен не ранее чем через один календарный год применения общеустановленного порядка. 6 Условия для выдачи патента В течение одного рабочего дня после представления расчета и документов, прилагаемых к расчету, налоговые органы производят выдачу патента или выносят решение об отказе в выдаче патента по форме, установленной Правительством Республики Казахстан. Решение оформляется в двух экземплярах, один из которых вручается налогоплательщику под роспись. Основанием для отказа в выдаче патента является несоответствие налогоплательщика условиям, указанным в Налоговом Кодексе Республики Казахстан. Патент выдается индивидуальному предпринимателю на срок не менее одного месяца в пределах одного налогового периода, если иное не предусмотрено Налоговым Кодексом. Патент может быть выдан на срок менее одного месяца индивидуальным предпринимателям: 1) вновь зарегистрированным в последнем месяце текущего налогового периода (в конце года); 2) возобновившим деятельность до или после окончания срока временного приостановления деятельности в последнем месяце текущего налогового периода (в конце года). 7 Условия расчета стоимости патента В стоимость патента включаются подлежащие уплате суммы индивидуального подоходного налога (кроме индивидуального подоходного налога, удерживаемого у источника выплаты), социального налога, обязательных пенсионных взносов и социальных отчислений. Исчисление сумм индивидуального подоходного налога и социального налога, включаемых в стоимость патента, производится путем применения ставки в размере 2 процентов к объекту налогообложения. Исчисленная сумма подлежит уплате в бюджет в виде: 1) индивидуального подоходного налога - в размере 1/2 части исчисленной суммы; 2) социального налога - в размере 1/2 части исчисленной суммы за минусом социальных отчислений. Исчисление включаемых в стоимость патента обязательных пенсионных взносов и социальных отчислений производится в соответствии с действующими законами Республики Казахстан. В случае превышения суммы социальных отчислений над суммой социального налога сумма социального налога равна нулю. Ставка налога по патенту равна 2% от дохода. При прекращении предпринимательской деятельности до истечения срока действия патента внесенная сумма налогов возврату и перерасчету не подлежит, за исключением случая признания индивидуального предпринимателя 8 недееспособным. Добровольное прекращение применения СНР на основе патента При добровольном прекращении применения СНР на основе патента и принятии решения о переходе на общеустановленный порядок или иной специальный налоговый режим, в налоговый орган представляется уведомление о применяемом режиме налогообложения до окончания срока действия патента. При этом: 1) датой прекращения применения СНР будет являться последнее число срока действия патента; 2) датой начала применения общеустановленного порядка или иного специального налогового режима, выбранного налогоплательщиком, будет являться дата, следующая за датой истечения срока действия патента. 9 Прекращение применения СНР на основе патента при несоответствии условиям применения В случаях возникновения до истечения срока действия патента условий, не позволяющих применять специальный налоговый режим на основе патента, индивидуальный предприниматель обязан представить в течение пяти рабочих дней с момента возникновения несоответствия условиям, уведомление о применяемом режиме налогообложения для перехода на общеустановленный порядок или иной специальный налоговый режим. При этом: 1) датой прекращения применения специального режима на основе патента будет являться последнее число месяца, являющегося предыдущим по отношению к месяцу, в котором возникли такие условия; 2) датой начала применения общеустановленного порядка или иного специального налогового режима будет являться первое число месяца, в котором возникли такие условия. 10