любая дебиторская задолженность

advertisement

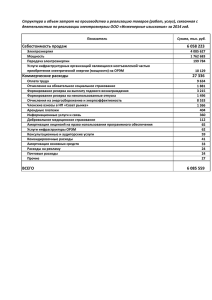

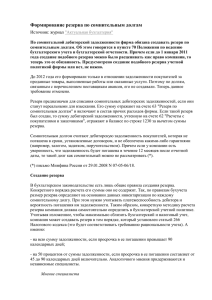

аналитический центр Резервы по сомнительным долгам в бухгалтерском и налоговом учете Челябинск, август 2015 Обязательность начисления резерва в бухгалтерском учете 2 Пункт 70 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утв. приказом Минфина РФ от 29.07.1998 № 34н (в редакции, действующей с 28.03.2011) При наличии сомнительной дебиторской задолженности организация обязана сформировать в бухгалтерском учете резерв с отнесением его на финансовые результаты Сомнительной может быть признана любая дебиторская задолженность (покупателей, поставщиков, по займам, прочая) 3 Статья 266 Налогового кодекса РФ Предусматривает право налогоплательщика на признание в составе расходов для целей налогообложения по налогу на прибыль резервов по сомнительным долгам 4 При применении упрощенной системы налогообложения Нет оснований для формирования расходов в виде резерва для целей налогообложения По причине того, что доходы определяются «кассовым» методом 5 Сравнение резервов в бухгалтерском и налоговом учете 6 Состав дебиторской задолженности, по которой создается резерв Бухгалтерский учет Налоговый учет Выводы Рекомендации • Любая дебиторская задолженность • Задолженность, возникшая в связи с реализацией товаров, выполнением работ, оказанием услуг, то есть задолженность покупателей • Разный состав дебиторской задолженности, что может повлечь разницу в размере резерва в бухгалтерском и налоговом учете • Сумму резерва в бухгалтерском и налоговом учете определять раздельно 7 Критерии отнесения задолженности к сомнительной Бухгалтерский учет • Задолженность, которая не погашена или с высокой степенью вероятности не будет погашена в сроки, установленные договором, и не обеспечена соответствующими гарантиями Налоговый учет • Задолженность, которая не погашена в сроки, установленные договором, и не обеспечена залогом, поручительством, банковской гарантией Выводы • В бухгалтерском учете возможно признание задолженности сомнительной до возникновения просрочки, в то время как в налоговом учете сомнительной можно признать только просроченную задолженность Рекомендации • Критерии отнесения задолженности к сомнительной определить в учетной политике 8 Периодичность формирования резерва Бухгалтерский учет Налоговый учет Выводы Рекомендации • Не установлена, но не реже одного раза в год: при проведении инвентаризации перед составлением годовой отчетности и выявлении факта сомнительности задолженности • Каждый отчетный (налоговый) период • Допустим расчет резерва в бухгалтерском и налоговом учете с различной периодичностью • Исчислять резерв с периодичностью, предусмотренной в налоговом учете 9 Порядок исчисления резерва Бухгалтерский учет • Резерв исчисляется по каждому сомнительному долгу отдельно в зависимости от финансового состояния (платежеспособности) должника и оценки вероятности погашения долга полностью или частично Налоговый учет • Сумма резерва определяется по результатам проведенной на последнее число отчетного (налогового) периода инвентаризации дебиторской задолженности исходя из количества календарных дней с момента возникновения (признания задолженности сомнительной) в установленном размере (в процентах от суммы задолженности) Выводы • Порядок исчисления резерва в налоговом учете, в отличие от бухгалтерских правил, полностью формализован, то есть предусмотрены четкие правила исчисления резерва Рекомендации • Целесообразно применять в бухгалтерском учете порядок исчисления резерва, установленный Налоговым кодексом РФ 10 Ограничение на размер резерва Бухгалтерский учет Налоговый учет Выводы Рекомендации • Не установлено • Сумма резерва не может превышать 10 процентов от выручки отчетного (налогового) периода • При высоком уровне сомнительной дебиторской задолженности возможна разница в размере резерва в бухгалтерском и налоговом учете • Регистр расчета резерва в налоговом учете должен содержать информацию о размере выручки за отчетный (налоговый) период 11 Порядок отнесения резерва к расходам Бухгалтерский учет • Суммы резерва относятся на финансовые результаты организации. Пунктом 11 ПБУ 10/99 определено, что суммы резервов относятся к прочим расходам Налоговый учет • Суммы отчислений в резерв включаются в состав внереализационных расходов на последнее число отчетного (налогового) периода Выводы Рекомендации • Суммы резервов в бухгалтерском и налоговом учете не формируют финансовый результат от реализации товаров (работ, услуг) • Учет резерва организовать на счете 91 «Прочие доходы и расходы» 12 Безнадежными долгами (долгами, нереальными ко взысканию) признаются: • долги, по которым истек установленный срок исковой давности; • долги, по которым в соответствии с ГК РФ обязательство прекращено вследствие невозможности его исполнения, на основании акта государственного органа или ликвидации организации; • долги, невозможность взыскания которых подтверждена постановлением судебного пристава-исполнителя об окончании исполнительного производства, в случае возврата взыскателю исполнительного документа по следующим основаниям: • невозможно установить место нахождения должника, его имущества либо получить сведения о наличии принадлежащих ему денежных средств и иных ценностей; • у должника отсутствует имущество, на которое может быть обращено взыскание, и все принятые судебным приставомисполнителем допустимые законом меры по отысканию его имущества оказались безрезультатными. 13 Порядок использования сумм резерва Бухгалтерский учет Налоговый учет Выводы Рекомендации • Не установлен. Фактически начисленная сумма резерва уменьшает размер дебиторской задолженности при списании • Резерв используется лишь на покрытие убытков от безнадежных долгов • Критерии признания долгов безнадежными в бухгалтерском учете не установлены • Установить идентичный порядок признания долгов безнадежными, а также порядок использования сумм резерва в бухгалтерском и налоговом учете 14 Порядок отражения неиспользованных сумм резерва Бухгалтерский учет • Неизрасходованные суммы присоединяются к финансовым результатам при составлении бухгалтерского баланса на конец отчетного года, следующего за годом создания резерва сомнительных долгов Налоговый учет • Сумма резерва, не полностью использованная в отчетном периоде, может быть перенесена на следующий отчетный (налоговый) период с корректировкой суммы вновь создаваемого резерва. Все возникающие при этом разницы относятся в состав внереализационных доходов и расходов Выводы Рекомендации • Периодичность корректировки резерва в бухгалтерском и налоговом учете различается • Учитывая право налогоплательщика на перенос суммы резерва, целесообразно установить в учетной политике идентичную периодичность корректировки сумм резерва в бухгалтерском и налоговом учете 15 Порядок начисления резерва в бухгалтерском учете 16 Схема бухгалтерских записей Дебет Д 91/ Прочие расходы Кредит К 63/ Должник Содержание записи – Создан резерв по сомнительному долгу; Д 63 / Должник К 58, 60, 62, 76 – Списана задолженность, / Должник безнадежная к взысканию, за счет средств ранее созданного резерва Д 007 – Сумма списанной дебиторской задолженности отражена забалансом (учитывается в течение 5 лет), за исключением ликвидированных должников; 17 Схема бухгалтерских записей Дебет Кредит Д 63/ Должник К 91/ Прочие доходы Д 91/ Прочие расходы Содержание записи – Неиспользованная сумма резерва по сомнительному долгу отнесена на финансовые результаты; К 58, 60, 62, 76 – Сумма подлежащей списанию / Должник дебиторской задолженности сверх сформированного резерва отнесена на финансовые результаты. 18 Отражение суммы резерва в бухгалтерской отчетности Суммы дебиторской задолженности, по которым создан резерв, показываются за вычетом резерва Кредитовый остаток по счету 63 «Резервы по сомнительным долгам» в бухгалтерском балансе не отражается 19 В случае ведения ПБУ 18/02 при отклонении сумм резерва в бухгалтерском и налоговом учете (учет временных разниц) Дебет Кредит Содержание записи Если в налоговом учете сумма резерва больше, чем в бухгалтерском (сумма расходов в НУ выше суммы расходов в БУ) Д 68/ Расчеты по К 77/ Резервы по – Начислено отложенное налогу на СД налоговое обязательство; прибыль Д 77/ Резервы по К 68/ Расчеты по – Погашено отложенное СД налогу на налоговое обязательство (по прибыль мере устранения разницы: в связи с включением части резерва в доходы или в связи со списанием безнадежной задолженности). 20 В случае ведения ПБУ 18/02 при отклонении сумм резерва в бухгалтерском и налоговом учете (учет временных разниц) Дебет Кредит Содержание записи Если в бухгалтерском учете сумма резерва больше, чем в налоговом (сумма расходов в НУ ниже суммы расходов в БУ) Д 09/ Резервы по Д 68/ Расчеты по – Начислен отложенный СД налогу на налоговый актив; прибыль Д 68/ Расчеты по К 09/ Резервы налогу на прибыль по СД – Погашен отложенный налоговый актив (по мере устранения разницы: в связи с включением части резерва в расходы или в связи со списанием безнадежной задолженности). 21 Уменьшение налога на прибыль с помощью резерва по сомнительным долгам 22 Определяем предельный размер резерва (10% доходов от реализации) Проводим инвентаризацию на последнее число отчетного (налогового) периода с выделением сомнительной задолженности и срока её образования Исчисляем сумму резерва в зависимости от сроков возникновения сомнительной задолженности 23 Порядок исчисления резерва • по сомнительной задолженности со сроком возникновения свыше 90 календарных дней – в сумму создаваемого резерва включается полная сумма выявленной на основании инвентаризации задолженности; • по сомнительной задолженности со сроком возникновения от 45 до 90 календарных дней (включительно) – в сумму резерва включается 50 процентов от суммы выявленной на основании инвентаризации задолженности; • по сомнительной задолженности со сроком возникновения до 45 дней – не увеличивает сумму создаваемого резерва. 24 Исчисление резервов в бухгалтерском и налоговом учете на практическом примере 28 Как закрепить алгоритм расчета резерва по сомнительным долгам в учетной политике 29 В каких случаях следует начислить резерв в бухгалтерском и налоговом учете Тип задолженности Год образования Задолженность покупателя 2010 Задолженность по процентному займу 2014 Задолженность по договору уступки Предоплата поставщику 2015 Сумма, выданная под отчет 2014 2014 Примечания Взыскана в 2012 году через суд с процентами, госпошлиной, судебными расходами, выдан исполнительный лист Срок уплаты долга истек 31.10.2014, процентов 30.11.2014 Срок уплаты долга истек 02.07.2015 Срок поставки договором не определен Отсутствует движение в течение 3 месяцев 30 Арбитражная практика по вопросу учета резервов по сомнительной задолженности в расходах для целей налогообложения по налогу на прибыль • Существуют разъяснения Минфина и ФНС, которые запрещают образование резерва по сомнительным долгам в течение начавшегося налогового периода. • Однако при возникновении сомнительной дебиторской задолженности у организации впервые, создание резерва возможно до начала нового налогового периода, поскольку появление новых фактов хозяйственной деятельности и принятие по ним решений в учетной политике не признаётся её изменением. 31 Арбитражная практика по вопросу учета резервов по сомнительной задолженности в расходах для целей налогообложения по налогу на прибыль • Суды, рассматривая споры организаций с налоговыми органами по вопросу отражения в учетной политике порядка создания резерва, встают на сторону организаций. Так, например, ФАС ВВО в Постановлении от 19.03.2008 № А79-3573/2007 отклонил довод налогового органа о том, что предприятие не вправе создавать резерв по сомнительным долгам, поскольку в положении об учетной политике в целях налогового учета не предусмотрено его формирование. 32 Арбитражная практика по вопросу учета резервов по сомнительной задолженности в расходах для целей налогообложения по налогу на прибыль • При рассмотрении ситуации, когда организация не прописала на начало года в учетной политике возможность создания резерва, а впоследствии внесла дополнения в учетную политику и создала резерв, ФАС СевероЗападного округа в Постановлении от 03.07.2008 по делу № А56-12980/2007 поддержал организацию, указав при этом, что положениями статьи 266 Налогового кодекса РФ не установлено сроков принятия решения о формировании резерва по сомнительным долгам либо ограничений по срокам принятия такого решения, принятие решения о создании названного резерва в силу статьи 313 Налогового кодекса РФ не считается изменением учетной политики. 33 С целью корректной организации ведения учета резервов по сомнительным долгам необходимо: 1) Утвердить в учетной политике порядок формирования резерва по сомнительным долгам в бухгалтерском и налоговом учете. 2) Провести инвентаризацию всей дебиторской задолженности Общества в бухгалтерском и налоговом учете с выделением задолженности: • безнадежной задолженности, в том числе задолженности покупателей за товары, работы, услуги; • сомнительной задолженности, в том числе задолженности покупателей за товары, работы, услуги, из неё: не оплаченной в срок, установленный договором (просроченной), из неё: просроченной с задержкой платежа до 45 календарных дней; просроченной с задержкой платежа от 45 до 90 календарных дней; просроченной с задержкой платежа свыше 90 календарных дней. задолженности, которая с высокой степенью вероятности не будет погашена в сроки, установленные договором, и не обеспечена соответствующими гарантиями. 34 С целью корректной организации ведения учета резервов по сомнительным долгам необходимо: 3) При наличии безнадежной задолженности – принять решение о её списании с отражением в бухгалтерском и налоговом учете. 4) Рассчитать сумму резерва в бухгалтерском и налоговом учете. Сравнить сумму резерва в налоговом учете с установленным нормативом в 10% от суммы доходов от реализации. 5) Отразить начисленный резерв в бухгалтерском и налоговом учете, при выявлении разницы между ними – отразить отложенное налоговое обязательство или актив. 6) Обеспечить формирование и/или корректировку резервов сомнительных долгов в бухгалтерском и налоговом учете ежеквартально. 35 СПАСИБО за внимание аналитический центр