(регион), МВА финансы Республика Казахстан-6

advertisement

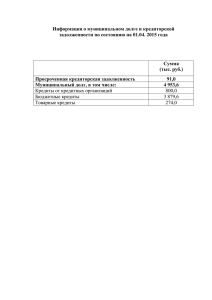

Презентация по кейсу «Вторая волна кризиса и банковская система» «МВА-Финансы», группа 6, группа 14 Какова стратегия дальнейшего развития группы «КОКС» до 2014 г.? • Проанализировать рыночную позицию Группы. • Проанализировать финансовое состояние Группы. • Анализ внешней среды. РЫНОК ЧУГУНА 13% 9% 29% Бразилия Российская Федерация Украина РЫНОК КОКСА Прочие 34% 13% Австралия 4% США 11% Канада Прочие 12% 60% Российская Федерация РЫНОК ЧУГУНА 29% Тулачермет 24% Косогорский 8% МЗ 12% 4% 99% 8% Новокузнецки й МК РЫНОК КОКСА ЧМК 10% 5% 10% Алтай-Кокс ОАО "КОКС" 15% 60% Московский Коксогазовый завод Западно-Сибирский МК Анализ финансового состояния Анализ темпов роста по операционным сегментам Темпы роста выручки Прочие IMT Темпы роста выручки Полема Руда и чугун Уголь и кокс -1500 -1000 -500 0 500 1000 1500 2000 2500 Анализ темпов роста по операционным сегментам Темпы роста выручки Прочие IMT Темпы роста выручки Полема Руда и чугун Уголь и кокс 0 2000 4000 6000 8000 10000 12000 14000 Анализ темпов роста по операционным сегментам Темпы роста выручки Прочие IMT Темпы роста выручки Полема Руда и чугун Уголь и кокс 0 2000 4000 6000 8000 10000 12000 14000 Анализ темпов роста по операционным сегментам Темпы роста выручки Прочие IMT Полема Темпы роста выручки Руда и чугун Уголь и кокс -20000 -15000 -10000 -5000 0 5000 Структура заемных источников Краткос рочные кредиты и займы 30% Краткос рочные кредиты и займы 25% 30.06.2011 Долгоср очные кредиты и займы 70% 30.12.2010 Долгоср очные кредиты и займы 75% Средневзвешенная эффективная по сумме % ставка (по кредитным средствам) На 30 июня 2011 г. На 31 декабря 2010 г. Сумма, в Сумма, в млн.руб. min max млн.руб. min max Долгосрочные и краткосрочные кредиты и займы в рублях 1 835,00 3,43% 11,79% 10 460,00 8,71% 11,13% Долгосрочные и краткосрочные кредиты и займы в валюте 9 902,00 3,05% 5,66% 5 785,00 5,86% 6,91% 11 737,00 16 245,00 Соотношение выручки и заемных средств и анализ кредитоспососбности Валютная структура выручки и заемных средств 30,000 25,000 20,000 15,000 10,000 5,000 0 Выручка всего Заемные средства рубли валюта Анализ кредитоспособности Показатель Норматив Коэффициент покрытия % (EBITDA к % к уплате) (S&P) 18,7-0,2 среднее 6,9 Долг EBITDA Долг к Выручке 4 30.06.2011 30.06.2010 3,4 3,2 1,08 Выводы 3,3 Показатели ниже нормативных 2,5 Наблюдается отрицательная динамика 0,95 Увеличение показателя отрицательная тенденция Сильные стороны 1. Вертикальная интеграция (полная производственная цепочка). 2. Развитые производственные мощности и дистрибьюторская сеть. 3. Большой опыт на рынке, высокая квалификация менеджмента 4. Собственная сырьевая база. Слабые стороны 1. Узкая диверсификация продукции. 2. Высокая зависимость от заемного капитала (более 80%**). Угрозы 1. Высокая конкуренция на рынке кокса, чугуна. 2. Неблагоприятная коньюнктура на рынке чугуна в условиях кризиса. Возможности 1. Освоение и производство инновационных продуктов (синтик). 2. Расширение производства (запуск шах «Бутовская», «Никитинский-2») *http:www.metalreserch.ru ** Финансовая отчетность за 2010 год • «РАЗВИТИЕ» Сохранение текущих планов развития Группы КОКС вне зависимости от кризисных тенденций в экономике. • Выход из одной из товарных линеек. • «КАК ЕСТЬ»: использование существующих мощностей, оздоровление финансового состояния, приостановка инвестиционных проектов. Развитие «КАК ЕСТЬ»: использование существующих мощностей, оздоровление финансового состояния, приостановка инвестиционных проектов. Спасибо за внимание!