Модель инвестирования

advertisement

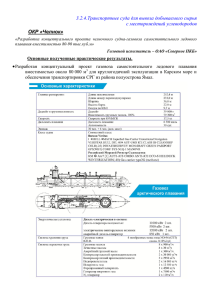

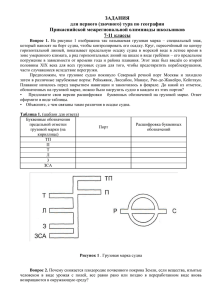

ЗАО «Судоимпэкс» ПАЕВОЙ СУДОВЛАДЕЛЬЧЕСКИЙ ФОНД СОДЕРЖАНИЕ 1. 2. 3. 4. 5. 6. 7. 8. 9. Введение Бизнес идея. Модель инвестирования. Эксплуатационная схема управления. Порядок инвестирования. Финансовый План. Финансовые ресурсы. Преимущества СЗПИФ. Приглашение пайщикам. Введение Только около 4% экспортных грузов России перевозятся российским тоннажем, то есть судами под российским флагом. Также обстоит дело и с рыболовецким флотом. За последние 10 лет только 5% портфеля заказов российских судовладельцев были размещены на российских верфях. Предстоит обновить около 9000 речных и река-море судов, возраст которых превысил 30 лет. Около 60% рыбопромысловых судов России эксплуатируются сверх нормативного срока службы. Для грузоотправителей трудности с доступом к тоннажу приводят к потерям в контрактной цене, а также в конкурентной позиции на рынке. Однако приобретение и содержание собственного тоннажа требует непрофильного отвлечения значительных средств. Даже крупные нефтяные компании не видят смысла в прямых инвестициях в судовладение. Кредит на строительство судна в России возможен только на 5-6 лет под 12-14% годовых в объеме максимально до 60% от стоимости судна. При кредитовании банки требуют либо 100%-е обеспечение, либо банковские гарантии, стоящие до 7% от объема кредита. Большая часть финансирования строительства судна идет на закупку оборудования (60-70% цены судна), значительную часть которого составляют импортные комплектующие. Поставка этого оборудования облагается не только НДС, но и таможенной пошлиной, что еще больше удорожает строительство. Стоимость строительства гражданских судов в России на 20-25 процентов выше нежели на иностранных верфях. Следовательно, чтобы принять решение о строительстве судов на российских верфях, заказчики судов должны получить другие и очень важные стимулы. Одним из таких стимулов может стать организация коллективного инвестирования в строительство торговых судов. Бизнес идея • • • • Идея коллективного инвестирования в строительство торговых и рыболовецких судов реализуется посредством создания и использования Закрытого Паевого инвестиционного фонда прямых инвестиций для квалифицированных инвесторов. Паевое судовладение базируется на привлекательности судна, как объекта для инвестирования , который одновременно является эффективным средством производства и товаром, обладающим большой ликвидностью. Закрытые Паевые Инвестиционные Фонды , аккумулирующие финансовые средства для инвестирования в строительство и приобретение торговых судов, широко применяются во многих развитых странах. Это , как правило, долгосрочные проекты, обладающие высокой степенью надежности и ликвидности. Поэтому , в частности, они весьма популярны при инвестировании пенсионных накоплений. В некоторых странах Законодатель предусматривает дополнительные налоговые льготы для лиц, инвестирующих в строительство национального флота. Благодаря Фонду судовладельцы получают упрощенный доступ к средствам для приобретения тоннажа, грузовладельцы – облегченный доступ к мировым рынкам, судостроительные верфи – заказы на строительство судов. Международный опыт • • В международной практике инвестиционные фонды, инвестирующие в строительство судов применяются давно и почти также популярны, как инвестиционные фонды недвижимости. Ниже приведена диаграмма инвестиций закрытых паевых инвестиционных фондов Германии по классам активов судовладельческие ЗПИФ составляют 32% рынка и объем их инвестиций измеряется десятками миллиардов евро. Media 12% Shipping 32% Life Insurrance Secondary Market 9% Private Equity 5% Renewable Energy 2% Miscellaneous 8% Property 41% KG shipping funds investment volume 12000 10000 € Mio. 8000 6000 4000 2000 0 1989 1990 1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 Total Investment Equity raised Модель инвестирования • • • Закрытый паевой инвестиционный судовладельческий фонд – это фонд коллективных инвестиций в коммерческое судно, который через судовладельческую компанию получает право приобретать или строить торговое судно с целью его последующей эксплуатации и/или реализации на вторичном рынке тоннажа. Инвесторы – пайщики, юридические и физические лица, приобретая паи, тем самым опосредованно приобретают долю коммерческого судна, которое , как целое, находится в общей долевой собственности Судовладельческой компании и пайщиков Фонда или только в собственности последних. Раздел имущества – судна, составляющего Фонд, и выделение из него доли в натуре не допускается. Фонд вправе покупать и иные активы, предусмотренные инвестиционной декларацией. Документальным отражением доли имущества (судна) в Фонде является Пай. Пай - эмиссионная ценная бумага, удостоверяющая долю владельца в праве собственности на имущество, составляющее Фонд. Разрешается вторичное обращение паев. Срок действия договора доверительного управления Фондом составляет 10 лет и – при необходимости - более. По окончании срока действия договора доверительного управления инвестиционные паи погашаются, имущество фонда реализуется, а средства направляются на выплату пайщикам. Основной доход пайщик получает посредством продажи всех или части своих паев либо в результате их погашения. При этом, пайщики могут получать промежуточные выплаты доходов от прироста стоимости имущества фонда. • • • • • Фондом управляет Управляющая компания - это юридическое лицо, имеющее лицензию, выданную ФСФР России, осуществляющее управление имуществом Фонда на основании договора доверительного управления и правил доверительного управления фондом. Имущество паевого инвестиционного фонда обособлено от собственного имущества управляющей компании и учитывается на отдельном балансе. Для осуществления денежных операций фонда управляющая компания открывает отдельный расчетный счет. Прибыль у Управляющей компании формируется за счет вознаграждения, выплачиваемого Фондом. Общее собрание владельцев инвестиционных паев может принять решение об утверждении изменений и дополнений в правила доверительного управления закрытым паевым инвестиционным фондом, о передаче прав и обязанностей по договору доверительного управления другой управляющей компании, о досрочном прекращении договора доверительного управления этим паевым инвестиционным фондом большинством в три четверти от общего количества голосов. При этом количество голосов, предоставляемых владельцу инвестиционных паев при голосовании, определяется количеством принадлежащих ему инвестиционных паев. У инвестора есть возможность досрочно погасить паи в случае, если общим собранием владельцев инвестиционных паев принято решение об утверждении изменений и дополнений, вносимых в правила фонда, или о передаче прав и обязанностей по договору доверительного управления фондом другой управляющей компании. Пайщики, проголосовавшие против решения общего собрания или не принимавшие участие в голосовании, могут требовать погасить паи досрочно. Дополнительный механизм контроля деятельности Фонда со стороны основных пайщиков обеспечивается Инвестиционным Комитетом, членами которого они являются, и решения которого обязательны для исполнения Управляющей компанией. Операционная схема функционирования. ФСФР Л И Ц Е Н З И я Регистрация правил и проспекта эмиссии ПАЕВОЙ ФОНД Срециализированный Депозитарий Специализированный Регистратор Независимый Оценщик, аудитор Управляющая Компания договора Оператор Фонда Агенты Размещение и выкуп паев • • • • • • Управляющая компания, действуя в интересах Фонда, в обязательном порядке заключает соответствующие договоры со специализированным депозитарием, регистратором, оценщиком , аудиторской компанией и Оператором эксплуатационной схемы Проекта. Специализированный депозитарий — лицензированное юридическое лицо, которое занимается учетом и хранением имущества, составляющего Фонд, а также контролирует правильность операций со средствами пайщиков фонда. Специализированный депозитарий обеспечивает также механизм контроля пайщиками и госорганами (ФСФР) Управляющей компании и фонда. Регистратор — лицензированное юридическое лицо, ведущее реестр владельцев инвестиционных паев (пайщиков) фонда. Торговое судно при внесении в фонд, приобретении и реализации, и не реже одного раза в полгода должно обязательно оцениваться. Фонд и управляющая компания должны проходить ежегодную аудиторскую проверку. Доверительное управление фондом осуществляется на основании правил доверительного управления, утверждаемых управляющей компанией и регистрируемых в установленном порядке Федеральной службой по финансовым рынкам. Оператор эксплуатационной схемы Проекта является пайщиком Фонда и специалистом , имеющим возможность и полномочия для организации и обеспечения судовладения и строительства торгового судна. Совместно с пайщиками (или самостоятельно) он определяет тип судна для строительства или приобретения с верфи или на вторичном рынке и организует его эксплуатацию. Для выполнения своих функций Оператор заключает соответствующее Соглашение с Судовладельческой компанией. Эксплуатационная схема управления. Эксплуатационная схема управления. Порядок инвестирования • • • • • Инициаторами создания Фонда выступают Оператор эксплуатационной схемы и Управляющая Компания Фонда. Их взаимоотношения, права и обязанности и порядок работы определяются в Соглашении о создании Фонда. Управляющая Компания готовит все необходимые для регистрации Фонда документы и регистрирует Фонд в установленном законом порядке. Оператор проводит предварительную подписку на паи Фонда и определяет Основного пайщика Фонда. Основной пайщик формирует основную долю ( 25%) собственного капитала Фонда и получает преимущественное право контроля судна в процессе его эксплуатации. Оператор Фонда может быть как Основным, так и миноритарным пайщиком по его собственному усмотрению. Задачей Оператора является определение вместе с Основным пайщиком типа судна к постройке и приобретению, организация его проектирования и строительства. Оператор учреждает Судовладельческую Компанию с ограниченной ответственностью в Уставной капитал которой будут осуществлены инвестиции Фонда. По поручению Судовладельческой Компании Оператор организует банковский заем, необходимый для завершения строительства или приобретения судна. Фонд может осуществить инвестирование в судовладение от 50% до 100% необходимых средств. В последнем случае он становится полным и единственным собственником Судовладельческой Компании и судна. Финансовый План (пример судна «река – море»). Период Фонда - 15 лет Контрактная цена судна типа река-море (в долларах США) – 15 миллионов. Инвестирование: Основной пайщик – 25% - 3.75 миллионов. Миноритарные пайщики – 25% - 3.75 миллионов. Банковский заем – 50 %- 7.50 миллионов Чистый доход от эксплуатации судна (в год) Возврат инвестирования Доход на инвестирование к окончанию периода - 3.00 миллиона - 5 лет - 15 миллионов плюс продажа судна Норма внутренней доходности (IRR) - 23 % ФИНАНСОВЫЕ РЕСУРСЫ. Фонд начинает работу в соответствии с действующим законодательством. Первоначально Управляющая Компания размещает средства Фонда во вне судовладельческие активы. Инвестирование в судно осуществляется по мере реализации судостроительного контракта ( в течение времени строительства судна). Окончание процесса инвестирование происходит в момент передачи судна верфью Судовладельцу. При начале строительства судна требуемые ресурсы составляю 25% от контрактной цены судна. Далее возможно привлечение банковского, проценты по которому на 2/3 компенсируются Минфином РФ по программе поддержки отечественного машиностроения. ПРЕИМУЩЕСТВА Судовладельческого ЗПИФ. – – – – – – – – – 1) Первоначальными пайщиками судовладельческого ЗПИФ выступают судовладельцы и судопользователи, заинтересованные в своевременном использовании самого актива ЗПИФ – судах. 2) Институциональные инвесторы - НПФ, страховые компании, банки имеют возможность дополнительного инвестирования в профильные судовладельческие компании путем покупки паев ЗПИФ, как дополнительного альтернативного способа финансирования. 3) Путем покупки паев ЗПИФ банки имеют возможность дополнительного кредитования в случае, когда лимиты непосредственно кредитования на отрасль заемщика исчерпаны, получая на баланс без резервирования ценные бумаги – паи. 4) Судовладельческий ЗПИФ в свою очередь имеет возможность дополнительного кредитования, в том числе, когда инвестируемая им компания сама кредитуется. При этом имеется возможность в соответствии с государственной Программой поддержки отечественного машиностроения и предоставления субсидий российским компаниямоператорам на возмещение части затрат на уплату процентов по кредитам на приобретение новых судов компенсировать за счет государственной поддержки 2/3 от ставки дополнительно привлекаемого банковского кредита. 5) Сторонние рыночные пайщики – дополнительные инвесторы ЗПИФ. Для повышения ликвидности при купле-продаже паев и привлечения дополнительного финансирования паи Фонда предполагаются к выводу на биржу (ММВБ). Для ЗПИФ выход к сторонним пайщикам имеет при этом упрощенный по сравнению с обычной компанией режим. 6) Пайщики имеют возможность контроля работы активов фонда с помощью участия в работе Инвестиционного Комитета и собрания пайщиков. 7) С учетом механизма мониторинга работы фонда со стороны государства в лице ФСФР и перманентного их учета активы ЗПИФ – акции компаниисудовладельца дополнительно защищены от недружественных и нецелесообразных действий. На имущество фонда не может быть наложен арест. 8) При работе активов в структуре фонда оптимизировано налогообложение посредством капитализации прибыли и убытков актива в течение срока «жизни» фонда (15 лет и более) и соответствующего нивелирования налогооблагаемой базы по сравнению с ее ежегодной капитализацией в обычной компании. 9) В настоящее время ведется работа по получению возможности «упаковки» в ЗПИФ непосредственно судна, что даст новые преимущества в плане оптимизации налогообложения, защиты актива и управления. Наши наработки позволяют надеяться на первоочередную возможность использования нового инструмента. ЗАО «Судоимпэкс»