Упрощенка и ЕНВД в 2013 году Глобальные изменения

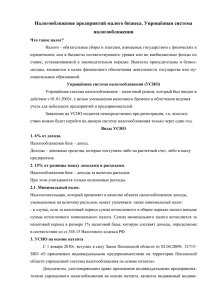

advertisement

Упрощенка и ЕНВД в 2013 году Глобальные изменения Автор Марина Медведева, к.э.н., профессиональный аудитор (аттестат МинФина РФ), консультант ряда крупных аудиторских компаний и ВУЗов. Федеральный закон № 94-ФЗ от 25.06.12 г. Об УСНО • • • • • • • • Остались прежними лимиты 45 и 60 млн.руб. С 2014 года индексация. Срок подачи заявления продлен до 31 декабря. Вновь созданные – 30 к/д с даты постановки на учет. Уведомления о смене объекта нужно направить до 31 декабря (9 января 2013 года) При вынужденном уходе с УСНО, отчитаться и заплатить налог надо сразу – не позднее 25-го числа месяца, следующего за кварталом, в котором компания утратила право на УСНО. С 1.01.13 г. переоценку на валютных счетах производить не надо. Минфин разрешал уменьшать налог на СВ за тот период, в котором компания их перечислила (Письмо от 14.06.11 № 03-11-06/2/94). С 13 г. это единственно верный вариант. Уточнено, что 6%-ники налог уменьшают только на пособие за первые 3 дня нетрудоспособности. Также можно уменьшить налог на добровольные взносы страховым организациям. При переходе на УСНО с 13 года остаточная стоимость НМА не будет иметь значения. Федеральный закон № 94-ФЗ о патенте • • • • • • • Появились новые виды деятельности, на которые ИП могут купить патент (глава 26.5 НК РФ). Например, розничная торговля через объекты нестационарной торговой сети. С 5 до 15 человек увеличилась численность работников, при найме которых сохраняется право на патент. Это средняя численность. С 2013 года патент будут выдавать только до конца календарного года (31.12.13). Заявление подается не позднее 20.12.12 Стоимость патента ИП не смогут уменьшать на уплаченные СВ. Патент, как и ЕНВД, освобождает ИП от применения ККТ. На большинство «патентных» видов деятельности распространена та же льгота по взносам, которая предусмотрена для компаний на УСНО (20% - в ПФР). ИП на УСНО и ЕНВД могут уменьшать сумму налога на всю уплаченную сумму СВ (без ограничения в 50%) – с 2012 года. Федеральные законы № 94-ФЗ, 96-ФЗ о ЕНВД • • • • • • • • Компании, которые в Московской области были на ЕНВД, могут без опасений работать на этом спецрежиме и дальше – до 1.07.14 г. ЕНВД с 2013 года становится добровольным режимом для организаций и ИП (с 01 по 15.01.13 г. Заявление на отказ от ЕНВД). По ограничению численности работников ССЧ заменили на СЧ. БД * ФП ВД = ---------------------- * КД1, где ВД – сумма вмененного дохода за м-ц КД БД – базовая доходность, скорректированная на коэффициенты К1 и К2. КД – количество к/д в месяце, КД1 – фактическое количество дней осуществления предприн.деят-ти в месяце. Эта формула применяется, если налогоплательщик начал или закончил применять ЕНВД не с начала месяца. Налог уменьшается на сумму СВ и пособий аналогично УСНО. Доходы на УСНО • • • • • • • • • Д 50, 51, 52 К 62 (в т.ч. авансы) Д 60 К 62 - взаимозачет Д 07, 08, 10, 41, 51 К 91/1 – подарки за исключением п.11 ст.251 НК РФ Д 60 К 91/1 – списание кредиторской задолженности по истечении срока давности 3 года. Положительные к/р с 2013 года в доходы не включаются Суммовые разницы не являются доходом согласно ст.273 НК РФ. Письмо МФ от 14.05.12 № 03-11-11/161: банковскую комиссию больше не надо включать в доходы. С 1.01.13 г. Организации на УСНО обязаны вести бухгалтерский учет в полном объеме согласно № 402-ФЗ от 06.12.11 «О бухгалтерском учете». С 1.01.13 г. Промежуточная бухгалтерская отчетность отменяется (№ 97-ФЗ от 29.06.12 г.) Расходы на УСНО • • • • • • • • Ст.346.16 НК РФ закрытый перечень расходов. Ст.254, 255 НК РФ – открываем перечень (письмо УФНС по Москве от 20.06.11 № 16-15/059319@). Отрицательные к/р с 2013 года исключены из перечня. Многофакторные модели: Производство: Д 10 К 60 Д 60 К 51 Торговля Д 90 К 41 Д 60 К 51 (третий фактор убрали: Постановление Президиума ВАС № 808/10 от 29.06.10 г., письмо МФ от 29.10.10 г. № 03-11-09/95). ОС Д 01 К 08 (в течение кал.года) Д 60 К 51 (по мере оплаты) Ст.54 НК РФ – не только для ОСНО. ОС на УСНО • • • • • • • По приобретенным до перехода со СПИ: - до 3-х лет – в течение первого к/г применения УСНО - от 3-х до 15 лет – 50% в 1-й, 30% во 2-й, 20% в 3-й год - свыше 15 лет – в течение 10 лет применения УСНО. СПИ определяем по Классификатору, остаточную стоимость по гл.25 НК РФ. Для 6%-ной УСНО: ПРИМЕР 1. ОС, СПИ 5 лет. На дату перехода на УСНО остат.стоимость 80000 руб. Объект – доходы. В первый год УСНО «списано» 50%. И если со след.года будет применяться ОСНО или поменяется объект, для списания останется 40000 руб. На д – р ст.346.16 п.3: запрет на продажу 3 года. Минимальный налог, переходы • • • • • • • Если по итогам года (Д – Р) * 15% < Д * 1%, платим мин.налог. Зачеты затруднены. Пост.През.ВАС от 01.09.05 г. № 5767/05. Ст.346.25 НК РФ общий переходный принцип (ОСНО – УСНО): Если был уплачен налог на прибыль, УСНО не платим. Если был уплачен УСНО, налог на прибыль не платим. Ст.346.17 НК РФ общий переходный принцип («Д» - «Д – Р»): расходы, относящиеся к периоду «доходы», при переходе не учитываются. Зарплата за декабрь, выплаченная в январе, или декабрьская аренда, оплаченная в феврале. НДС, начисл.с аванса на общем режиме, надо вернуть покупателю. Зачет осущ.на ОСНО перед переходом НДС, уплач.поставщикам на УСНО, можно взять к вычету при перех.на ОСНО, если он не был учтен в расходах (по остаткам товаров). УСНО и НДС - Д 62 К 90/1 118= Д 90/3 К 68 18= (основание – счет-фактура) Опр.ВАС от 08.06.09 г. № ВАС-17472/08 доходы без НДС. Опр.ВАС от 08.04.09 г. № ВАС-3855/09 покупатель берет к вычету. - Ввоз товаров в РФ: НДС = (ТС + П + А) * 18% Д 07… К 19 - УСНО не освобождает от агентирования по НДС (аренда гос.имущества, приобретение услуг у иностранца). Налог списывается на расходы: Д 91/2 К 19. - Входной НДС на УСНО включается в стоимость товаров, работ, услуг: Д 07, 08, 10, 41, 20 К 60 118=. Важно хранить с/ф. - УСНО – комиссионер обязан перевыставлять с/ф и вести журнал учета полученных и выданных с/ф. Это не обязывает его платить НДС. Льготные СВ УСНО + ЕНВД - Письмо МЗСР от 14.06.11 г. № 2011-19: Если применяется УСНО совместно с ЕНВД, можно применять льготный тариф взносов к зарплате всех работников. Главное, чтобы доля выручки от льготного вида бизнеса составляла не менее 70% в общем объеме доходов. Даже если по основному виду деятельности применяется ЕНВД - Письмо МЗСР от 24.11.11 г. № 5004-19: Если компания теряет право на УСНО по льготному виду деятельности, скажем с 1.07, пересчитывать взносы с начала года по максимальной ставке не надо. - Письмо МЗСР от 15.09.11 г. № 3333-19: Если за полугодие доходы от льготного вида превысили 70%, а за 9 месяцев снова меньше, надо пересчитать с 1.01 по макс. Если затем за год снова будет более 70%, то с 1.01 по миним.ставке.