Презентацию спикера можно здесь

advertisement

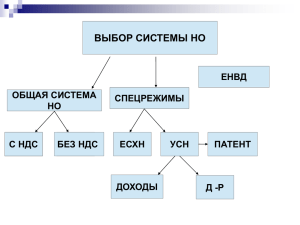

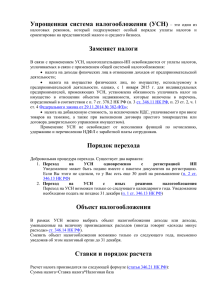

Упрощенная Система Налогообложения 2013 Школа Налогоплательщика «Упрощенка» – это просто!? Вместо НДС, налога на прибыль (для ИП – НДФЛ) и имущества – единый налог! Ограничения по применению режима УСН! Просто ОДИН налог? Не совсем… При применении УСН вы должны будете уплачивать налог на прибыль с дивидендов, а также с операций с ценными бумагами по соответствующим ставкам . Вы также будете уплачивать «таможенный» НДС, если собираетесь импортировать товары. При этом на вычет НДС Вы права не получаете. Вы уплачиваете все обязательные налоги, если собираетесь выступать, как налоговый агент. Точки контроля при переходе на УСН Стоимостные показатели. Выручка не должна превышать 45 млн. руб. по итогам 9 мес. Средняя численность на более 100 чел, Стоимость ОС не более 100 млн. руб. Виды деятельности. УСН не могут применять банки, страховые организации, ломбарды, торговля подакцизными товарами и пр. Доля участия других организаций не более 25%, не применяют иностранные, бюджетные, организации, имеющие филиалы и представительства. Сколько стоит упрощенный налог? «Шестерка» «Пятнашка» 6% с Ваших Доходов (Доходы) 15% с Результата (Доходы-Расходы) Основные Параметры УСН Показатели, используемые д19 500 ля расчета налога УСН (1) – 6% УСН (2) – 15% Пример расчета (руб.) Доходы (Кассовый метод) Необходимо учитывать и подтверждать Необходимо учитывать и подтверждать 500 000 Расходы (Кассовый метод) Не имеют значения Участвуют в расчете налога 100 000 (370 000) Страховые взносы в ПФ и оплаченные Больничные листы Уменьшают исчисленный налог (до 50% для организаций и до 100% для ИП) при фактической оплате Формируют состав расходов при фактической оплате 20 000 Результат Доходы * 6% -(минус) Страховые взносы (Доходы – Расходы в т.ч. Страховые взносы) * 15% УСН(1) = 500 000 * 6% - 20 000 = 10 000 УСН(2) = (500 000 – 370 000) * 15% = 19 500 Минимальный налог Не предусмотрен 1% от величины доходов Правила перехода… При превышении контрольных показателей (60 В процессе млн. руб.) – деятельности – не утрачивается позднее 31 декабря право на УСН с года, начала квартала, в котором Вновь созданные произошло компании – 30 дней с превышение момента регистрации Как определяем «Доходы»? Доходы от реализации – Выручка за проданные товары, работы, услуги (статья 249 НК РФ) Внереализационные доходы (статья 250 НК РФ) Авансы, полученные от покупателей за проданные товары, работы, услуги(статья 251 НК РФ) Что главное для определения ДОХОДА? Поступление денежных средств (Оплата) Произошла отгрузка товара (оказание услуги) Доход подтвержден документально Как считаем «Расходы» Закрытый перечень расходов для УСН (36 пунктов в статье 346.16 НК РФ) Экономическое обоснование и документальное подтверждение (Критерии, указанные в статье 252 НК РФ) Особенности определения отдельных категорий расходов: - Материальные расходы - Расходы на оплату труда - Прочие расходы - Проценты по обязательствам - Расходы на приобретение основных средств Что необходимо для принятия расхода? Расход подходит под «закрытый» перечень Расход экономически обоснован Расход документально подтвержден Расход полностью оплачен Расходы по оплате стоимости товаров Приобретение товара (Документы на приобретение) Оплата за товар Продажа товара (В расходы принимается только стоимость реализованного товара) Расходы на приобретение основных средств и нематериальных активов ОС (НМА) приобретены ДО перехода на УСН = ОС (НМА) приобретены в период УСН = расходы признаются единовременно на момент ввода в эксплуатацию (принятия к БУ) Со сроком до 3 лет – 100% в первый календарный год Со сроком от 3 до 15 лет – в 50% + 30% + 20% Со сроком свыше 15 лет – равными долями в течение 10 лет применения УСН Расходы на ОС и НМА принимаются за отчетные периоды (кварталы) Если ОС (НМА) реализовано (передано) до истечения 3 лет с момента признания расходов – необходимо пересчитать базу. Особенности при определении налоговой базы Доходы и расходы в иностранной валюте пересчитываются по курсу ЦБ на дату их получения и осуществления. Доходы в натуральной форме учитываются по рыночным ценам Доходы и расходы считаются нарастающим итогом (накапливаются с начала года) При применении «Доходы – Расходы» можно фиксировать убытки и переносить их на будущее. Как уплачиваем авансовые платежи и единый налог? Рассчитываем авансовый платеж за отчетный период (квартал) Доходы за квартал * 6% Доходы – Расходы * 15% Уменьшаем сумму авансового платежа на фактически начисленные и уплаченные страховые взносы в ПФ, а также расходы по выплате пособий по нетрудоспособности Уменьшаем сумму авансового платежа (для организаций не более 50% от суммы платежа и 100 % для ИП) Включаем в расходы Уплачиваем авансовый платеж не позднее 25 числа первого месяца, следующего за отчетным периодом Уплачиваем налог не позднее 31 марта года, следующего за отчетным (для ИП не позднее 30 апреля) Уменьшаем сумму налога на ранее уплаченные авансы и суммы страховых взносов (учитывая ограничения) Уменьшаем сумму единого налога на ранее уплаченные авансовые платежи Отчитываемся по УСН Декларация по единому налогу представляется ОДИН раз в год в налоговый орган по месту нахождения организации (по месту жительства ИП): В срок до 31 марта – для организаций В срок до 30 апреля – для Индивидуальных предпринимателей Налоговый учет при УСН Учет доходов и расходов для определения налогооблагаемой базы ведется в «Книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих УСН» Форма и порядок заполнения утверждает Минфин РФ Трудности перехода. Переходим с общего режима на УСН Включаем в налоговую базу авансы от покупателей, если реализация будет осуществлена уже на УСН Расходы учитываем, если оплата была произведена до УСН, а признаются они уже при УСН Не включаем в налоговую базу оплаты, полученные на УСН за товары, работы, услуги, реализованные на ОСН. Не учитываем расходы, которые были осуществлены на общем режиме, а оплачены в период применения УСН Трудности перехода. Переходим с УСН на общий режим. 1. Признаем в составе доходов Выручку от реализации товаров, работ, услуг, оплата которой не была произведена до момента перехода на ОСН 2. Признаем в состав расходов Расходы на приобретение товаров, работ, услуг в период применения УСН, которые не были оплачены до момента перехода на ОСН Основные плюсы УСН Экономия на налоговых платежах Упрощение отчетности УСН – это просто! Кассовый метод при определении доходов и расходов Оптимизация документооборота СПАСИБО за Ваше время и внимание! Меня зовут Юлия Егорова Мой адрес: ceo@vbo-consult.ru Напишите мне свои пожелания и вопросы по данной теме! В теме письма укажите: «Школа Налогоплательщика»