Концентрация и рыночная власть

advertisement

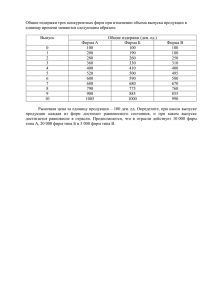

Рыночная концентрация и монопольная власть Проф. С.А. Толкачев Зачем измерять рыночную власть? Для оценки ущерба от нее Для определения государственной политики Для выявления воздействия на рыночную власть разных факторов (технического прогресса, законодательства и его применения, рекламы) Для целей антимонопольной политики: выявление доминирования отношение к слияниям наложение штрафов Что такое «отраслевой рынок» • продуктовые границы, отражающие способность товаров заменять друг друга в потреблении, • временные границы, • локальные границы Рынок и отрасль • Отраслью является совокупность предприятий, производящих близкие продукты, используя близкие ресурсы и близкие технологии. Различия между рынком и отраслью основаны на том, что рынок объединен удовлетворяемой потребностью, а отрасль - характером используемых технологий. Границы рынка • Джоан Робинсон: Рынок включает однородный товар и его заменители до того момента, когда не будет найден резкий разрыв в цепи товарных субститутов. Степень субституции (замещения) характеризуется показателем перекрестной ценовой эластичности спроса. Как только перекрестная эластичность становится меньше определенной заданной величины, можно говорить о разрыве в цепи товарных субститутов, а значит, и о границе рынка. Показатели рыночной власти: концентрация Концентрация характеризуется: количеством фирм рыночными долями фирм Показатели концентрации по-разному учитывают эти характеристики Что такое концентрация? • Под рыночной концентрацией понимается плотность размещения рыночных структур и неравномерность возможностей агентов рынка по объему предложения или по объему спроса. Индекс концентрации • Индекс концентрации - это сумма рыночных долей крупнейших фирм, действующих на рынке Yi — рыночная доля i-той фирмы; k — число фирм, для которых высчитывается этот показатель. qi - объем продаж фирмы, Qобъем рыночных продаж Сравнительный анализ индексов концентрации на рынках А и В Концентрация в промышленности США Величина CR4 0-19 20-39 40-59 60-79 80-100 Количество отраслей 86 163 120 56 23 Доля в количестве отраслей, % 19,2 36,4 26,8 12,5 5,1 Доля в сов. добавл. ценности, % 21,7 38,8 19,7 14,9 4,9 Запрет слияний и поглощений в США Поглощающая фирма, % Поглощаемая фирма, % Высококонцентрированные отрасли (CR4>75%) 4 4 и более 10 2 и более 15 1 и более Низкоконцентрированные отрасли (CR4<75%) 5 10 15 20 25 5 и более 4 и более 3 и более 2 и более 1 и более Недостатки • Индекс концентрации не говорит о том, каков размер фирм, которые не попали в выборку k, а также об относительной величине фирм из выборки. Он характеризует только сумму долей фирм, но разрыв между фирмами может быть разным. • Недостаточность индекса концентрации для характеристики потенциала рыночной власти фирм объясняется тем, что он не отражает распределения долей как внутри группы крупнейших фирм, так и за ее пределами — между фирмами-аутсайдерами. Индекс максимальной рыночной доли d max M (d ) I d max M (d ) • M(d) – средняя рыночная доля = 1/n Дисперсия рыночных долей Дисперсия - представляет собой средний квадрат отклонений индивидуальных значений признака от их средней величины. где Yi - доля фирмы на рынке Y- средняя доля фирмы на рынке равная 1/n; n - число фирм на рынке Смысл - определение неравномерности распределения долей между участниками рынка. Чем больше неравномерность распределения долей, тем при прочих равных условиях более концентрированным является рынок. Если все фирмы на рынке контролируют одинаковую долю, показатель дисперсии равен нулю . Недостаток дисперсии • дисперсия не дает характеристику относительного размера фирм: для рынка с двумя фирмами одинакового размера и для рынка со 100 фирмами одинакового размера дисперсия в обоих случаях будет одинакова, и равна нулю, но уровень концентрации будет различным. Вариация рыночных долей • Коэффициентом вариации называют отношение среднего квадратического отклонения величины к ее среднему арифметическому значению. si — доля i-й фирмы в рыночном объеме продаж; N — число фирм, действующих на рынке S = 1/ N — средняя рыночная доля фирмы; σ — среднее квадратическое отклонение рыночных долей фирм. Среднее квадратическое отклонение равно квадратному корню из среднего квадрата отклонений отдельных значений признака от средней арифметической: Квадрат вариации рыночных долей • Упрощает расчеты собственно вариации рыночных долей Пример • Пусть на рынке действуют 3 фирмы с объемами продаж 50, 30 и 20, так что общий объем продаж отрасли равен 100, а доли фирм соответственно 0.5, 0.3 и 0.2. коэффициент вариации долей: • V2 = 3·(0.52 + 0.32 + 0.22 ) – 1 = 0.14, • V ≈ 0.374. Индекс Херфиндаля—Хиршмана (Herfindal—Hirshman index) • Индекс принимает значения от 100 (в идеальном случае совершенной конкуренции) до 10000 (чистая монополия). Чем больше значение индекса, тем выше концентрация продавцов на рынке. • Начиная с 1982 г. индекс Херфиндаля—Хиршмана служит основным ориентиром при осуществлении антимонопольной политики США. Его основное преимущество - способность чутко реагировать на перераспределение долей между фирмами, действующими на рынке. Зависимость индекса Херфиндаля-Хиршмана от доли рынка доминирующей фирмы Пример расчета IHH Американская практика • 0 < HHI < 1000 - рынок слабо концентрированный; • 1000 < HHI < 1800 рынок умеренно концентрированный; • 1800 < HHI рынок высоко концентрированный. HHI связан с показателями распределения рыночных долей где n— число фирм на рынке; показатель дисперсии долей фирмы на рынке • Если все фирмы на рынке контролируют одинаковую долю, показатель распределения равен нулю и значение индекса Херфиндаля—Хиршмана обратно пропорционально числу фирм на рынке. При неизменном числе фирм на рынке чем больше различаются их доли, тем выше значение индекса. IHH связан с коэффициентом вариации рыночных долей • Поскольку сумма в коэффициенте вариации есть IHH, то справедливо Индекс Джини статистический показатель, основанный на кривой Лоренца. Индекс Джини индекс Джини представляет собой среднее различие по абсолютной величине объемов различных элементов, нормированное таким образом, чтобы максимально возможной дифференциации соответствовало значение индекса, равное единице • • • • Yi - объем производства i-й фирмы Yj - объем производства j-й фирмы N - общее число фирм x — среднее арифметическое значение объема. Недостатки индекса Джини 1)Концептуальный. Он характеризует, как и показатель дисперсии логарифмов долей, уровень неравномерности распределения рыночных долей. Следовательно, для гипотетического конкурентного рынка, где 10 000 фирм делят между собой рынок на 10 000 равных долей и для рынка дуополии, где две фирмы делят рынок пополам, показатель Джини будет одним и тем же. 2) Технический. Сложность подсчета: необходимо знание долей всех фирм в отрасли, в том числе и мельчайших. Кривые концентрации: от крупных фирм к мелким. Чем более выпуклы, тем выше концентрация С 100% Суммарная Рыночная доля ВА А 50% 0 Кумулятивное число фирм Показатели рыночной власти: концентрация Недостаток индексов концентрации несовпадение статистической отрасли с рынком • Статистическая отрасль часто выделяется на основе общности технологии производства • Рынок выделяется на основе заменяемости в потреблении Показатели монопольной власти Большинство показателей монопольной власти оценивают или величину экономической прибыли, или разницу между ценой и предельными издержками. 1. норма экономической прибыли (коэффициент Бэйна), 2. коэффициент Лернера, 3. коэффициент Тобина (q Тобина), 4. коэффициент Папандреу Коэффициент (индекс) Бейна • показывает экономическую прибыль на один доллар собственного инвестированного капитала. бухгалтерская прибыль нормальная прибыль Смысл коэффициента Бэйна • Если норма прибыли на каком-либо рынке (для какого-либо актива) превосходит конкурентную норму, то этот вид инвестирования является предпочтительным, или рынок не свободно конкурентным: существуют причины по которым дополнительная доходность инвестиций не уравнивается в долгосрочном периоде, а это подразумевает наличие у такой фирмы определенной рыночной власти. Трудности расчета индекса Бэйна • оценка стоимости капитала и величины амортизации: при эмпирических расчетах используют не экономические, а бухгалтерские данные. Реальная стоимость капитала может отличаться от расчетного значения. • расходы на нематериальные активы ( рекламу и научно-исследовательские и опытноконструкторские разработки, брэнды). Эти расходы производятся в один год, а доходы могут поступать в течение нескольких последующих лет. Индекс Лернера Монополист назначает цену, превышающую предельные издержки на величину обратно пропорциональную эластичности спроса. Если спрос чрезвычайно эластичен, то цена будет близка к предельным издержкам, и следовательно монополизированный рынок будет похож на рынок совершенной конкуренции. По данным США самые высокие показатели индекса Лернера и множителя наценки у табачной отрасли: 76% и 4,17 соответственно. Это означает, что в каждом долларе, оплачиваемом потребителем за товар, 76 центов приходится на наценку – превышение цены над предельными издержками. Множитель наценки показывает, что фактическая цена на табачные изделия в 4,17 раза выше предельных издержек. Для практических расчетов • • • • • AVC- средние переменные издержки; г - нормальная прибыль; d - норма амортизации; К - величина капитальных активов; Q - объем выпуска Индекс Лернера и показатель концентрации для рынков олигополии, где n фирм взаимодействуют по Курно, показатель Лернера для фирмы будет находиться в прямой зависимости от доли фирмы на рынке Yi (отношение объема продаж рынка к отраслевому объему продаж) и в обратной - от показателя эластичности спроса Ed/ Средний для отрасли индекс Лернера HHI - индекс концентрации ХерфиндаляХиршмана. Коэффициент Тобина (q Тобина) • P- рыночная стоимость активов фирмы (обычно определяется по курсу акций) • С - восстановительная стоимость активов фирмы, равная сумме расходов, необходимых для приобретения активов фирмы по текущим ценам. • Если оценка активов фирмы фондовым рынком превышает их восстановительную стоимость (значение коэффициента Тобина больше 1), это может расцениваться как свидетельство полученной или ожидаемой положительной экономической прибыли. Ведущие подрядчики Министерства обороны США, 2000-2003 гг. Источник: . С.А. Толкачев. Развитие военно-промышленных корпораций США в 2000-е годы. http://www.kapital-rus.ru/index.php/articles/article/177018 Оцените уровень концентрации, если бюджет закупок Пентагона составил 99 млрд. долл №в Компания 2003 г. Стоимость контрактов, млрд. долл. 2000 2001 2002 2003 1 Локхид-Мартин 15,1 14,6 17,0 21,9 2 Боинг 12,0 13,3 16,6 17,3 3 Нортроп-Грумман 5,8 5,2 8,7 11,1 4 Дженерал Дайнэмикс 4,2 4,9 7.0 8,2 5 6 Рэйтион Юнайтед Технолоджиз 6,3 5,5 7,0 7,9 2,1 3,4 3,6 4,5 7 Халибёртон - - 1,6 2,8 8 Дженерал Электрик 1,6 1,7 5,6 3,9 9 Сайенс Эпликэйшенс 1,5 1,7 2,1 2,6 10 Компъютер Сайенсиз 1,2 0,8 0,8 2,5