ВСЕ О ДЕНЕЖНЫХ ПЕРЕВОДАХ

advertisement

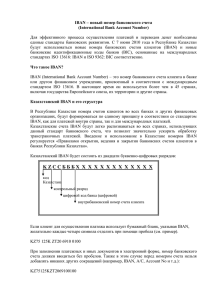

ВСЕ О ДЕНЕЖНЫХ ПЕРЕВОДАХ Система денежных переводов Это финансовый посредник, который оказывает услуги по проведению платежей, предоставляемые преимущественно частным лицам без открытия расчетного счета. В настоящее время эти услуги регулируются Федеральным законом от 27 июня 2011 года № 161-ФЗ «О национальной платежной системе». Системы денежных переводов представляют собой определенную альтернативу традиционному платежу через банки. Особенность регулирования деятельности кредитных организаций, коим оказывается сложным с юридической и финансовой точки зрения открытие большого количества самостоятельных подразделений в различных городах и странах, образовала нишу, которая и была заполнена объединениями банков и частных компаний. В отличие от традиционных кредитных учреждений системы денежных переводов, как правило, имеют широкую сеть представительств. Второе существенное отличие — эти системы чаще всего ориентированы на совершение транзакций без открытия расчетных счетов, что упрощает процедуру для клиентов и сокращает документооборот. На практике системы денежных переводов работают по следующей схеме. Клиент приходит в компанию или банк — участник системы денежных переводов, заполняет заявку, вносит через кассу деньги и получает секретный код. Назвав его в другом регионе, можно уже в считанные минуты получить отправленную сумму. Платой за простоту и доступность системы денежных переводов служит их более высокая по сравнению с традиционными платежами между банками стоимость, которая в среднем составляет от 2% до 6% от суммы. Считается, что основные пользователи услуги - трудовые мигранты. Наибольший оборот в системах денежных переводов приходится на платежи в ближайшие страны, такие как Украина, Белоруссия, Таджикистан. Однако в настоящее время самыми высокими темпами развивается число внутренних транзакций — между городами. Наиболее известные участники рынка - такие системы, как UNIStream, «Анелик», «Золотая Корона - Денежные переводы», Мigom, MoneyGram, «Аллюр», «Блиц», InterExpress, Contact, «Лидер», Blizko, «Быстрая Почта», Western Union, Coinstar (Travelex) Money Transfer, «КиберДеньги», PrivatMoney. Помимо этих компаний традиционным участником сегмента является Почта России, имеющая свои представительства во всех даже самых отдаленных регионах. Для того чтобы воспользоваться системой денежных переводов, необходимо, вопервых, выбрать те из них, которые имеют подразделения в городе, где предполагается получение денег. А во-вторых, сравнить комиссии за транзакции, т. к. они могут существенно различаться. Банковские переводы без открытия счета Переводы без открытия счета осуществляются физическими лицами в рублях и иностранной валюте через банки, данные операции не должны быть связаны с предпринимательской деятельностью. Без открытия счета можно отправлять переводы, предназначенные для выплаты наличными, как на свое имя, так и в адрес других граждан. Также можно переводить средства, предназначенные для зачисления на счета, открытые как на свое имя, так и на имя других физических и юридических лиц. При переводе суммы в российских рублях на территории Российской Федерации необходимо знать имя получателя и его адрес или данные документа, удостоверяющего личность. Также необходимо знать наименование банка, который будет осуществлять выплату перевода, и его реквизиты. Иностранную валюту переводить на территории России без открытия счета могут только нерезиденты (как физические, так и юридические лица) - без ограничения суммы. Переводы в иностранной валюте между резидентами осуществляются внутри РФ только через банковские счета. Банковские переводы с открытием счета Переводы с открытием счета делаются физическим лицом с текущего счета, открытого в банке, на другой текущий счет. При осуществлении внутрибанковского перевода средства пересылаются с одного счета на другой в одном и том же банке. Как правило, внутрибанковские переводы проводятся день в день. При межбанковском переводе средства пересылаются со счета в одном банке на счет в другом. Межбанковские переводы идут в течение нескольких дней. Физические лица – резиденты могут осуществлять переводы на счета нерезидентов в иностранные банки, а также на счета нерезидентов, открытые в уполномоченных российских банках. Физические лица (как резиденты, так и нерезиденты) производят переводы в иностранной валюте в пользу физических и юридических лиц с предоставлением обосновывающих документов. Расчеты между физическими лицами – резидентами в иностранной валюте на территории России не производятся. Осуществить перевод в иностранной валюте физическое лицо – резидент может только на свой счет, открытый в другом банке. Как правило, за межбанковские переводы кредитными организациями посредниками взимается комиссионное вознаграждение. За внутрибанковские переводы комиссия не берется. Перевод валюты за рубеж Валютные переводы за рубеж – могут осуществляться как резидентами, так и нерезидентами России. Физические лица-резиденты могут осуществлять валютные переводы из России в другие страны без открытия банковского счета, не превышающей в эквиваленте 5 000 долларов США (по курсу ЦБ на день осуществления перевода) через один уполномоченный банк (филиал уполномоченного банка) в течение одного операционного дня. Исключение могут составлять только близкие родственники: в таком случае сумма перевода не ограничивается, но для его осуществления необходимо представить документы, подтверждающие родство (например, копию свидетельства о браке или свидетельства о рождении). Необходимо учитывать, что если гражданин России отправляет денежные средства в иностранной валюте на свой собственный валютный счет в зарубежном банке, согласно статье 24 ФЗ «О валютном регулировании и валютном контроле», он обязан уведомить налоговые органы об открытии счетов за пределами России – но сумма перевода в таком случае не ограничена. В соответствии с пунктом 3 указанного закона для резидентов также нет ограничений по операциям в уполномоченных банках, связанных с получением и возвратом кредитов и займов, уплатой сумм процентов и штрафных санкций по соответствующим договорам. Согласно статье 10 ФЗ «О валютном регулировании и валютном контроле», нерезиденты вправе без ограничений осуществлять между собой переводы иностранной валюты со счетов в банках за пределами территории Российской Федерации. Платежная система (далее ПС) Это сервис для перевода денег или иных средств, их заменяющих (чеки, сертификаты, условные платёжные единицы или специализированные ценные бумаги), в электронной или физической форме (далее денежные средства). Платежная система устанавливает определенный набор правил, программных, аппаратных и технических средств для передачи денежных средств от одной стороны другой. В большинстве случаев передаются не сами денежные средства, а только долг по ним. Например, один клиент передает в рамках одной платежной системы средства другому клиенту. На самом деле первый клиент сообщает ПС о том, что должен второму клиенту. Тот в установленные правилами ПС сроки может обратиться к ней для получения денежных средств. Реально их передача происходит от первого клиента в ПС, и от ПС второму клиенту в сроки, оговоренные ПС на основании выставленного финансового представления. Международная платежная система (МПС) - платежная система, услуги которой доступны в разных странах. Наиболее известные МПС (упорядочены по числу выпущенных карт): VISA International Service Association MasterCard Worldwide American Express SWIFT (Society for Worldwide Interbank Financial Telecommunications) Это сообщество всемирных межбанковских финансовых телекоммуникаций. Создано в 1973 году с целью телекоммуникационного обслуживания банков участников сообщества на рынке платежей, а также стандартизации форм и методов обмена финансовой информацией между ними. Для коммуникации используется специальная защищенная сеть. В 1987 году участники фондового рынка также получили возможность подключения к системе передачи финансовой информации SWIFT. Фондовый рынок считается перспективным направлением ее развития. Сегодня в системе насчитывается более 8 тыс. финансовых институтов. Российским банкам для участия в SWIFT необходимо наличие лицензии на проведение операций в иностранной валюте. За вступление в систему кредитная организация платит взнос. Каждый банк в сообществе имеет свой уникальный SWIFT-код, который может состоять из 8 или 11 символов, где первые четыре знака означают короткое название банка, остальные – страну, город, и подразделение банка. Наличие такого кода ускоряет и упрощает передачу платежа. Для выполнения межбанковского перевода между европейскими банками, входящими в сообщество, достаточно знать SWIFT-код банка-получателя и IBAN получателя. Но ввиду некоторых особенностей, а также того, что далеко не все участники SWIFT поддерживают IBAN, зачастую требуется больше реквизитов. Несмотря на закрытость сообщества, 1 февраля 2010 года между Евросоюзом и США с целью отслеживания действий террористов было принято соглашение, дающее право на временный доступ к межбанковской системе SWIFT спецслужбам Соединенных Штатов. Данное соглашение носило временный характер. Так, уже 11 февраля 2010 года по итогам заседания Европарламента было принято решение отказать спецслужбам США в доступе к SWIFT. Парламент посчитал данное соглашение нарушением закона о защите частных данных. В каждой стране, где присутствует SWIFT, организовывается своя национальная группа членов системы. В России такой группой является Российская национальная ассоциация SWIFT (РОССВИФТ). По ее данным, на 1 января 2011 года в РФ насчитывалось 547 членов SWIFT. За 2010 год было передано 31.63 млн финансовых сообщений, а получено 28.67 млн. По объему отправленного трафика Россия занимает 22 место в мире. IBAN (International bank account number) Международный номер банковского счета. Используется при международных расчетах. Соответствует стандартам ISO 13616. IBAN изначально стал использоваться для упрощения и ускорения обработки международных платежей в государствах Европейского cоюза. В настоящее время используется и в странах, не входящих в ЕС. В номере IBAN не может быть больше 34 символов. В каждом государстве устанавливается свой стандарт IBAN. Первые два символа кода обозначают код страны, следующие два - контрольное число, рассчитываемое по стандарту ISO 7064, далее следует внутригосударственный номер банковского счета, который включает в себя как сам номер счета, так и номер банка (БИК). Для того чтобы сделать перевод в страны Европейского союза, в платежном поручении в качестве получателя счета необходимо указать номер IBAN. В соответствии с требованиями директив Евросоюза № 2560/2001 и № 1781/2006, начиная с 01 января 2007 года банки ЕС вправе не принимать платежи, в которых номер счета не соответствует стандартам IBAN. При этом банки могут взимать комиссию за возврат платежей. Кроме того, в платежном поручении должно быть обязательно указано полное наименование, адрес и номер счета отправителя средств. Для перевода средств между банками участниками SWIFT достаточно знать только номер SWIFT банка получателя и IBAN получателя.