2. John Pollner_2 RUS - Ассоциация региональных банков

advertisement

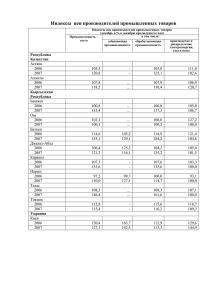

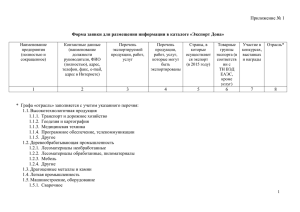

Разработка стратегии развития банка с учетом текущей макроэкономической ситуации и тенденций в банковской сфере по типам промышленного производства, регионам и секторам экономики Джон Поллнер, Ведущий специалист по вопросам финансового сектора. Семинар Всемирного банка и Ассоциации региональных банков России, Москва, Россия. Март 2015 г. Банковская деятельность и развитие макроэкономической ситуации • Сужение доступа банков к дешевому среднесрочному финансированию (например, в результате действия санкций) является источником стресса для банковской системы. • Банки с нерублевой задолженностью внешним кредиторам столкнутся повышением расходов, связанных с обслуживанием задолженности, и снижением уровня прибыльности. • Снижение курса рубля и более жесткая монетарная политика повысили стоимость финансирования банков еще до падения цен на нефть. • Результат: замедление кредитования, более высокие ставки, рост объемов проблемной задолженности. • Ухудшение перспектив кредитования с замедлением экономического роста. • Некоторые положения Центрального банка Российской Федерации относительно проблемной задолженности. Новые расходы банков Рост расходов и убытков. • Конец 2015 г.: снижение рентабельности капитала в банковской системе до 12%. • Коэффициент достаточности капитала составляет 11,9%. • Средняя ставка по межбанковским кредитам: 12%. • Центральный банк не требует переоценки всех активов, что несколько облегчает положение. • При этом, ухудшение качества активов требует определенных капиталовложений для предотвращения оттока депозитов. Небольшие банки особенно уязвимы. • Центральный банк, как источник ликвидности: возможно, но зависит от обеспечения. Структурные изменения в банковской системе • Количество отделений банков в России снизилось на 38% между 2004 г. и 2015 г. Таким образом, количество населения на одно банковское отделение возросло с 44 000 до 71 000 лиц. • В 20 регионах с наивысшей концентрацией отделений данное соотношение составляло 43 000 лиц на отделение (161 000 в регионах с наинизшей концентрацией). • Продуктивность отделений (т.е. показатель объема активов на отделение) возросла (с эквивалента 280 млн. дол. США в 2008 г. до эквивалента 770 млн. дол. США в 2014 г.). • Сокращение количества отделений связано также с использованием новых банковских технологий, изменяющих процессы ведения бизнеса, например, снижающих необходимость прямого контакта с клиентом. Основные коэффициенты и показатели • В соответствии с отчетами уровень проблемной задолженности составляет 7%, однако может быть гораздо более высоким, учитывая гибкость регулятора в кризисной ситуации. • Проблемы, связанные с ростом прибыльности: необходимость усиления коэффициентов капитала (снижались с 2007 г., особенно в 2014-15 гг.) при росте объемов бизнеса. • Показатель соотношения между объемами кредитов и депозитов снизился с 1,28 в 2008 г. до 1,18 в настоящее время (хотя в 2011 г. составлял 1,16). Более высокие показатели указывают на возросшую роль не депозитных источников финансирования. • В настоящее время использование таких источников (средства межбанковского рынка, облигации, внешние ресурсы) повышает уровень риска из-за опосредованного влияния санкций и снижения доступности межбанковских кредитов. Ситуация и приоритеты в банковском секторе • В России имеет место высокая концентрация в таких областях, как энергетика, металлургия, добыча ископаемых, машиностроение, производство электроники и оборудования. • Приоритетами государственной политики являются авиационная и ракетная промышленность, кораблестроение, производство электроники, ядерная промышленность, транспортный сектор, машиностроение, металлургия, деревообрабатывающая промышленность, оборонная промышленность, аграрное производство, информационные технологии и программное обеспечение, связь, медицина и фармакологическая промышленность. • Тем не менее, высокие темпы роста наблюдались в таких областях, как финансовый сектор, электронно-вычислительная техника, производство конторского оборудования, телекоммуникации и рынок недвижимости. Темпы развития в области производства оборудования, в том числе медицинского, были высокими, при этом доля финансирования из небанковских источников оставалась высокой. Банки активно финансировали производство транспортных средств и оборудования. Банки и промышленность • Высокорентабельные области: добыча ископаемых, сельское хозяйство, лесная промышленность, производство, транспорт и связь. • Банковское кредитование бизнеса предусматривает: финансирование оборотных фондов, «операционные кредиты», кредиты для приобретения основных активов, расширения деятельности и (или) модернизации средств производства, ипотечные кредиты для приобретения коммерческой недвижимости и рефинансирование. • Используется и синдицированное кредитование, при этом небольшие банки прибегают к этому виду кредитования нечасто. Рекомендуем принять этот факт во внимание при разработке стратегии. Центральный банк может допустить их использование в качестве обеспечения при получении средств ЦБ. Корпоративные кредиты и кредиты физическим лицам • Средняя доходность потребительских кредитов (17%) превышала доходность кредитов предприятиям (9%). Ситуация может измениться с учетом экономических прогнозов, в том числе относительно кредитных рисков и прибыльности, связанной с основными товарами и услугами. • Необходимо принять во внимание и другие продукты, в том числе лизинг. С целью обеспечения безопасности движимые активы могут иметь чипы глобальной системы определения местоположения на случай кражи. • Факторинг дебиторской задолженности может использоваться малыми и средними предприятиями в случае отсутствия надежного обеспечения. • Имеют место ограничения, связанные с возможностью обращения взыскания. Вопросы, связанные с обеспечением • Имеют место трудности, связанные с обращением взыскания на движимое имущество (оборудование, автомобили), и проверкой качества такого имущества. • Оценка качества дебиторской задолженности также связана с определенными трудностями. При этом, обязательства средних и малых предприятий крупным компаниям (т.е. реверсивный факторинг) могут способствовать повышению качества этих «активов», так как большие предприятия считаются надежным клиентом. • Необходима государственная реформа с целью создания национального реестра движимого имущества в залоге. Банковское кредитование и региональные показатели роста Таблица 17. Банковские (компаниям) по регионам. (Млн. руб.) РОССИЙСКАЯ ФЕДЕРАЦИЯ 1 Москва 2 СанктПетербург Московская область Краснодарский край Свердловская область Тюменская область Республика Татарстан Ростовская область Челябинская область Краснодарский край 3 4 5 6 7 8 9 10 2010 г. кредиты небанковским 2013 г. организациям Среднегодовой прирост 2010-13 гг. 2010 г. 2012 г. (Млн. руб.) % от всего 13 596 593 22 242 321 100,0% 17,8% 5 135 622 8 471 278 38,1% 18,2% 72,1 21,2 974 864 1 584 575 7,1% 17,6% 66,1 4,6 675 506 1 111 501 5,0% 18,1% 44,5 4,9 395 207 754 866 3,4% 24,1% 45,9 2,9 465 164 663 446 3,0% 12,6% 56,4 3,0 256 730 592 515 2,7% 32,2% 8,9 9,3 387 871 538 024 2,4% 11,5% 43,8 2,9 267 349 418 859 1,9% 16,1% 48,1 1,7 222 929 375 592 1,7% 19,0% 40,0 1,7 141 212 372 343 1,7% 38,2% 18,8 2,4 Кредит / ВРП % экон. Обратите внимание! «Кредит / ВРП» указывает на уровень финансирования небанковской деятельности в регионе. ВРП – валовой региональный продукт. «% экон.» для каждого региона указывает на ВРП региона, как % валовой добавленной стоимости России. Источник: ЦБ и Росстат. Государственные программы и отраслевая политика • Государственные программы, реализуемые с привлечением МСП Банка (агента Внешэкономбанка), предусматривают кредитные линии, при этом 83% кредитов предоставляются банкам (а не компаниям). • Государство предлагает частичную гарантию по кредитам, предоставляемым банкам. • Высокотехнологичные производства, развитие которых может финансироваться банковским сектором, включают химическую промышленность, медицинскую и фармакологическую промышленность, авиационную промышленность, производство электротехнического оборудования и металлургию.