Денежная система: понятие, структура, институты

advertisement

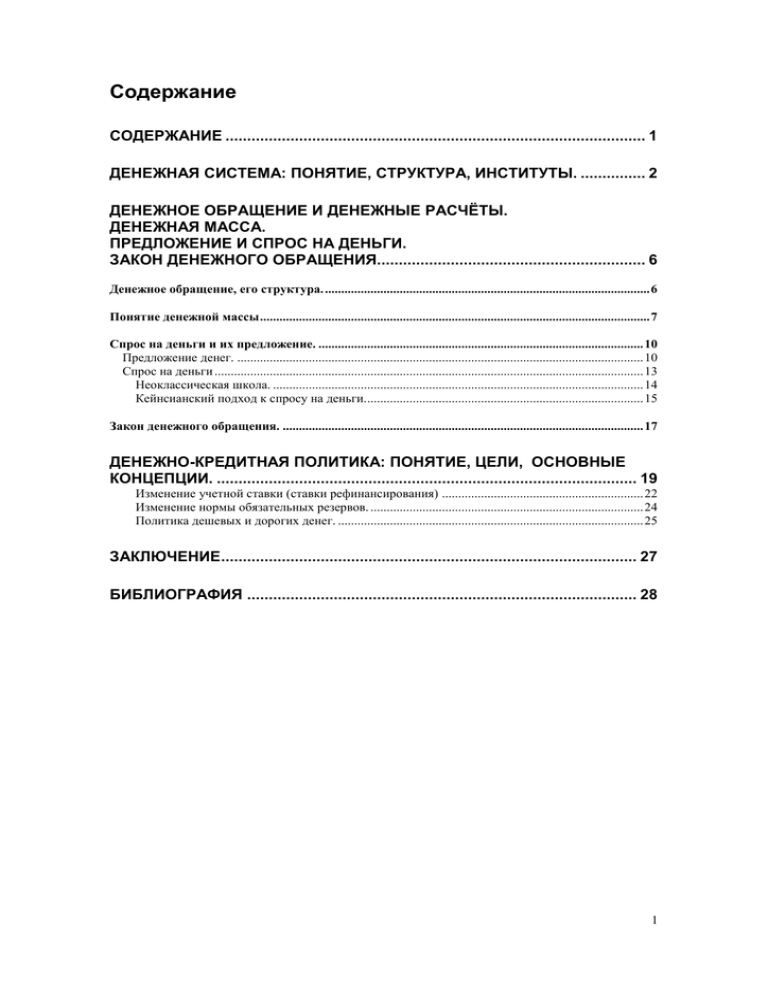

Содержание СОДЕРЖАНИЕ ................................................................................................. 1 ДЕНЕЖНАЯ СИСТЕМА: ПОНЯТИЕ, СТРУКТУРА, ИНСТИТУТЫ. ............... 2 ДЕНЕЖНОЕ ОБРАЩЕНИЕ И ДЕНЕЖНЫЕ РАСЧЁТЫ. ДЕНЕЖНАЯ МАССА. ПРЕДЛОЖЕНИЕ И СПРОС НА ДЕНЬГИ. ЗАКОН ДЕНЕЖНОГО ОБРАЩЕНИЯ.............................................................. 6 Денежное обращение, его структура. .................................................................................................... 6 Понятие денежной массы ........................................................................................................................ 7 Спрос на деньги и их предложение. .................................................................................................... 10 Предложение денег. ............................................................................................................................. 10 Спрос на деньги .................................................................................................................................... 13 Неоклассическая школа. .................................................................................................................. 14 Кейнсианский подход к спросу на деньги...................................................................................... 15 Закон денежного обращения. ............................................................................................................... 17 ДЕНЕЖНО-КРЕДИТНАЯ ПОЛИТИКА: ПОНЯТИЕ, ЦЕЛИ, ОСНОВНЫЕ КОНЦЕПЦИИ. ................................................................................................. 19 Изменение учетной ставки (ставки рефинансирования) .............................................................. 22 Изменение нормы обязательных резервов. .................................................................................... 24 Политика дешевых и дорогих денег. .............................................................................................. 25 ЗАКЛЮЧЕНИЕ ................................................................................................ 27 БИБЛИОГРАФИЯ .......................................................................................... 28 1 Денежная система: понятие, структура, институты. Устройство денежного обращения в стране, сложившееся исторически и закрепленное национальным законодательством представляет собой денежную систему. Существуют 2 типа денежных систем в зависимости от денег, выполняющих роль всеобщего эквивалента: 1. Денежная система металлического обращения – базируется на действительных деньгах, которые выполняют все пять функций, а обращающиеся знаки стоимости беспрепятственно обмениваются на действительные деньги. Выделяются два типа – биметаллизм и монометаллизм, в зависимости от того, сколько металла принято качестве всеобщего эквивалента и базы денежного обращения. Биметаллизм – это когда роль всеобщего эквивалента закреплена государством за двумя металлами (медь и серебро, серебро и золото). Особенность – свободная чеканка монет из двух металлов, их неограниченное обращение, действуют две цены. Действует в условиях непроизводительных военных расходов и дефицита бюджета. Монометаллизм – это когда один металл играет роль всеобщего эквивалента. Характеризуется свободной чеканкой монет из одного металла (золота и серебра), действует одна цена. Различают: золотомонетный, золотослитковый, золотодевизный. 2. Денежная бумажно-кредитная система – утвердилась после мирового кризиса, когда были ликвидированы все формы золотого стандарта. Характеризуется: отменой официального золотого содержания денежных единиц, золото полностью вытеснено из внешнего и внутреннего оборота. сохранением золотого резерва преимущественно в ЦБ, а также у частных лиц в виде золотых монет, слитков, украшений. переходом к неразменным на золото кредитным деньгам. национальной денежной единицей становится банкнота ЦБ. выпуском банкнот в обращение в порядке кредитования государства банками, а также под прирост официальных золотых и валютных резервов. 2 сохранением в денежной системе некоторых стран наряду с банкнотами бумажных денег. расширением эмиссии банкнот для покрытия дефицита бюджета, что вызывает перерождение их в бумажные деньги. развитием и преобладанием в денежном обращении безналичного оборота при одновременном сокращении наличного. созданием и развитием механизмов государственного денежно-кредитного регулирования. Замена золота в роли денег кредитно-бумажными деньгами стала возможна по следующим причинам: при обмене товаров возникает потребность не в том, чтобы определить, какая именно стоимость заключена в том или ином товаре, а в том, чтобы выяснить, во сколько раз она больше или меньше стоимости, заключенной в товаре, предложенном для обмена. Для соизмерения стоимостей не требуется обязательно использовать стоимость какого-либо реально существующего в вещественной форме товара (золота). Важно другое – чтобы обращающиеся деньги представляли стоимость, эквивалентную стоимости обмениваемых товаров, но не обязательно сами имели стоимость. Вытеснение золота кредитными деньгами получило дальнейшее развитие в замене носителей денежных функций (банкнот, векселей, чеков) кредитными карточками. Кредитная карточка выполняет функцию денег быть средством платежа. Кредитные карточки ведут отсчет своего существования с 1915 г., когда они впервые появились в США в форме записи долга. Для современного этапа эволюции денег характерно появление СИСТЕМЫ ЭЛЕКТРОННЫХ ДЕНЕГ, с помощью которой проводятся денежные операции: получение денег с банковского счета, прием вкладов, платежи, выдача чековых книжек, дебетовых карточек. Элементами денежной системы являются: денежная единица, т. е. мера денег, принятая в стране за единицу (рубль, доллар и т. д.); масштаб цен, т. е. весовое количество денежного металла, принятое в стране в качестве денежной единицы и ее составных ча3 стей (например, рубль состоит из 100 копеек и в течение 60-80-х гг. приравнивался к 0,987672 г золота); эмиссионная система, т. е. учреждения, выпускающие деньги и ценные бумаги (например, Центральный банк России и др.); виды денежных знаков, т. е. система кредитных бумажных денег, разменных монет, которые являются законными платежными средствами в обороте; институты денежной системы, т. е. государственные и негосударственные учреждения, регулирующие денежное обращение. Принципы функционирования современной денежной системы: 1. центральное управление денежной системы осуществляется экономическими методами через аппарат центрального банка, 2. прогнозное планирование денежного оборота означает разработку централизованных и децентрализованных планов, планов-прогнозов, 3. устойчивость и эластичность денежного оборота исключает с одной стороны, инфляцию, а с другой – расширяет или сужает денежный оборот в связи с потребностями хозяйства в денежных средствах, 4. кредитный характер денежной эмиссии – выпуск новых денежных знаков в хозяйственный оборот – осуществляется только в результате проведения банками кредитных операций, 5. обеспеченность – выпускаемые в оборот денежные знаки должны быть реально застрахованы активами банка, 6. правительству предоставляются средства только в порядке кредитования на возвратной и возмездной основе, 7. комплексное денежно-кредитное регулирование осуществляется ЦБ различными методами, 8. надзор и контроль за денежным обращением осуществляется со стороны государства через банковскую, финансовую и налоговую систему, 9. на территории страны функционирует исключительно национальная денежная единица. 4 Официальная денежная единица России – рубль (100 коп.) Исключительным правом эмиссии наличных денег, организации их обращения и изъятия на территории РФ обладает ЦБ. Он отвечает за состояние денежного обращения с целью поддержания нормальной экономической деятельности в стране. Законную платежную силу имеют следующие виды денег: банкноты и металлические монеты, обеспечиваемые всеми активами ЦБ, в том числе золотым запасом, государственными ц/б, резервами кредитных учреждений. 5 Денежное обращение и денежные расчёты. Денежная масса. Предложение и спрос на деньги. Закон денежного обращения. Денежное обращение, его структура. Денежное обращение – это непрерывное движение денег, выполняющих функции средства обращения и средства платежа. Деньги находятся в постоянном движении между тремя субъектами: физическими лицами, хозяйствующими субъектами и органами государственной власти. Общественное разделение труда и развитие товарного производства являются объективной основой денежного обращения. Бывает наличное обращение – движение наличных денег в сфере обращения при выполнении ими функций как средства обращения и платежа, обслуживается банкнотами, монетами, бумажными деньгами, обслуживают отношения между населением, юридическими и физическими лицами, юридическими лицами и государством, физическими лицами и государством. Используются при кругообороте товаров и услуг, при выплате зарплаты, премий, пособий, оплате ц/б и доходов по ним, при платежах за коммунальные услуги. Размер оборота зависит от: объема товаров, уровня цен, распределительных отношений, осуществляемых через финансовую систему, страхование, платные услуги. Объем обращения: менее 10%. Безналичное обращение – движение стоимости без участия наличных денег путем перечисления денежных средств по счетам кредитных организаций. Обслуживаются чеками, векселями, пластиковыми карточками. Обслуживают отношения юридических лиц с кредитными учреждениями, физ. лицами и государством, населением. Объем обращения до 90% всего денежного обращения. Преимущества: экономия наличных денег, сокращение издержек обращения, рост скорости обращения. Черты денежного обращения: выражаются в одной денежной единице, постоянный переход из одной формы в другую, регулируется с помощью кредита, безналичная форма возникает при внесении наличных денег на счет, а наличные деньги – при снятии со счета. Имеет две группы обращения – по товарным опера- 6 циям: расчеты за товары и услуги; по финансовым обязательствам: погашение банковских ссуд; расчеты со страховыми компаниями. Налично-денежное обращение в России связано с оплатой труда предпринимателями своим работникам, пенсий, пособий, с расчетами населения с предприятиями торговли, с помещением денег населения на вклады в кредитные учреждения, с платежами населения за жилье, коммунальные услуги. Безналичное обращение между субъектами хозяйствования предполагают наличие денежных средств в кредитных учреждениях при использовании расчетного счета, где показываются изменения их долговых требований, отражая распределение и перераспределение стоимости ВВП и НД. Понятие денежной массы Важнейшим количественным показателем денежного обращения является денежная масса, представляющая собой совокупный объем покупательных и платежных средств, обслуживающих хозяйственный оборот и принадлежащих частным лицам, предприятиям и государству. Денежная масса – это совокупность наличных и безналичных покупательных и платежных средств, обеспечивающих обращение товаров и услуг в народном хозяйстве, которым располагают частные лица, институциональные собственники и государство. В структуре денежной массы выделяется активная часть, к которой относятся денежные средства, реально обслуживающие хозяйственный оборот, и пассивная часть, включающая денежные накопления, остатки на счетах, которые потенциально могут служить расчетными средствами. Таким образом, структура денежной массы достаточно сложна и не совпадает со стереотипом, который сложился в сознании рядового потребителя, считающего деньгами, прежде всего наличные средства – бумажные деньги и мелкую разменную монету. На деле доля бумажных денег в денежной массе весьма низка (менее 25%), а основная часть сделок между предпринимателями и организациями, даже в розничной торговле, совершается в развитой рыночной экономике путем использования банковских счетов. В результате наступила эра банковских денег-чеков, кредитных карточек, чеков для путешественников и т. п. Эти инструменты расчетов позволяют распоряжаться денежными депозитами, т. е. безналичными деньгами. При оплате товара и услуги покупатель, используя чек или 7 кредитную карточку, приказывает банку перевести сумму покупки со своего депозита на счет продавца или выдать ему наличные. Вместе с тем в структуру денежной массы включаются и такие компоненты, которые нельзя непосредственно использовать как покупательное или платежное средство. Речь идет о денежных средствах на срочных счетах, сберегательных вкладах в коммерческих банках, других кредитно-финансовых учреждениях, депозитных сертификатах, акциях инвестиционных фондов, которые вкладывают средства только в краткосрочные денежные обязательства и т. п. Перечисленные компоненты денежного обращения получили общее название “квазиденьги”. Квази-деньги представляют собой наиболее весомую и быстро растущую часть в структуре денежного обращения. Экономисты называют квази-деньги ликвидными активами. Ликвидность – способность быстрого перевода актива в наличные деньги без потерь его стоимости (минимальными издержками). Деньги (монеты и бумажные деньги) являются наиболее ликвидными активами. Банковские депозиты до востребования также являются высоколиквидными активами, поскольку владелец может снять с них наличные деньги по первому требованию. Ликвидность отдельных компонентов денежной массы различна. Денежная масса обычно структурируется по степени ликвидности ее компонентов. По мере снижения ликвидности в состав компонентов денежной массы последовательно включаются активы, всё в меньшей мере способные выполнять функцию средства платежа. Структура денежной массы характеризуется денежными агрегатами, расположенными по мере их укрупнения (каждый предыдущий агрегат включается в последующий). Состав и структура агрегатов денежной массы в разных странах различны и определяются, особенностями национального денежного рынка и характером проводимой денежной политики. В России для измерения денежной массы используются следующие денежные агрегаты. М0, Ml, M2, МЗ: Денежный агрегат М0 – это наличные деньги (бумажные и металлические) в обращении. В России по сравнению со странами с развитыми рыночными отношениями велика доля наличных денег в общей денежной массе. 8 Денежный агрегат M1 включает МО плюс деньги на текущих счетах населения и на расчетных счетах предприятий, счетах до востребования в банках, дорожные чеки. Под деньгами в узком смысле подразумевается агрегат M1, с помощью которого производится большинство операций обмена. Денежный агрегат М2 включает Ml плюс деньги на срочных и сберегательных счетах в коммерческих банках, депозиты в специализированных финансовых учреждениях и некоторые другие активы. Денежные средства, входящие в данный агрегат, не могут непосредственно переводиться от одного лица к другому и использоваться для совершения сделок. Они выполняют главным образом функцию средства накопления. Денежный агрегат М2 – это деньги в широком смысле слова. Он наиболее часто используется для макроэкономического анализа. Денежный агрегат МЗ является наиболее крупным. Он включает агрегат M2 плюс крупные срочные депозиты, соглашения о покупке ценных бумаг с обратным выкупом по обусловленной цене, депозитные сертификаты банков, государственные (казначейские) облигации, коммерческие бумаги и др. В данный агрегат включаются государственные краткосрочные облигации (ГКО), облигации федерального займа (ОФЗ), облигации государственного сберегательного займа (ОГСЗ), облигации государственного внутреннего валютного займа (ОГВВЗ). Использование различных показателей денежной массы позволяет дифференцированно подойти к анализу состояния денежного обращения. Изменение объема денежной массы может быть результатом как изменения массы денег в обращении, так и ускорения их оборота. Скорость обращения денег – показатель интенсификации движения денег при функционировании их в качестве средства обращения и средства платежа. Он трудно поддается количественной оценке, поэтому для его расчета используются косвенные данные. В промышленно развитых странах в основном исчисляются два показателя скорости роста оборота денег: - показатель скорости обращения в кругообороте доходов – отношение валового национального продукта (ВНП) или национального дохода к денежной массе, а именно к агрегату М-1 или М-2, этот показатель рас9 крывает взаимосвязь между денежным обращением и процессами экономического развития; - показатель оборачиваемости денег в платежном обороте – отношение суммы переведенных средств по банковским текущим счетам к средней величине денежной массы. В РФ в практике статистической работы в зависимости от полноты охвата оборота наличных денег различают: во-первых, скорость возврата денег в кассы учреждений Центрального банка России как отношение суммы поступлений денег в кассы банка к среднегодовой массе денег в обращении; во-вторых, скорость обращения денег в налично-денежном обороте, исчисляемую путем деления суммы поступлений и выдачи наличных денег, включая оборот почты и учреждений Сбербанка, на среднегодовую массу денег в обращении. Спрос на деньги и их предложение. Денежный рынок – это рынок денежных средств, на котором в результате взаимодействия спроса на деньги и предложения денег устанавливается равновесное значение количества денег и равновесная ставка процента. Равновесное взаимодействие спроса и предложения денег обеспечивают специальные денежно-кредитные институты. Предложение денег. Вся совокупность разнообразных финансовых средств, обращающихся на рынке в качестве денег, образует предложение денег. Предложение денег в экономике регулируется в основном Центральным банком, а также в определенных случаях в незначительной мере зависит и от поведения населения и крупных коммерческих финансовых структур. Денежная база (Н) – это наличные деньги плюс резервы коммерческих банков, хранящиеся в Центральном банке. Кривая предложения денег отражает зависимость количества денег в обращении от уровня процентной ставки (при неизменной денежной базе). Различают кратко- и долгосрочную кривую предложения денег. Для агрегата Ml краткосрочная кривая предложения денег является вертикальной линией, так как де- 10 нежный мультипликатор стабилен и не зависит от процентной ставки. Для других агрегатов (М2, МЗ) она представлена наклонной линией. Долгосрочная кривая предложения денег отражает зависимость денежной массы от изменения процентной ставки при изменениях проса на деньги. Вид кривой предложения денег зависит от тактических целей денежно-кредитной политики, проводимой Центральным банком. Рис. 1: Виды кривых предложения денег Кривая предложения имеет вертикальный вид тогда, когда Центральный банк реализует цель поддержания количества денег на постоянном уровне и уверенно контролирует количество денег в обращении независимо от колебания процентной ставки. Она представлена на Рис. 1, а: по оси абсцисс откладывается величина предложения денег (Ms), а по оси ординат – процентная ставка (r) Такая ситуация характерна для жесткой монетарной политики, направленной на сдерживание инфляции. Для этого используются такие инструменты, как изменение нормы обязательных резервов и операции на открытом рынке. Кривая предложения денег имеет горизонтальный вид тогда, когда целью монетарной политики является сохранение стабильным номинального размера ссудного процента (Рис. 1, б). Достигается это путем фиксации учетной ставки Центрального банка и привязки к ней ставок коммерческих банков, а также операций на открытом рынке. Такая политика называется мягкой (гибкой) монетарной политикой. Обычно она используется в тех случаях, когда изменение спроса на деньги вызывается, например, ростом скорости обращения денег. В этом случае удается избежать кризиса неплатежей. 11 Кривая предложения денег имеет наклонный вид тогда, когда Центральный банк допускает определенное увеличение количества денег, находящихся в обращении, и соответственно номинальной ставки процента (Рис. 1, в). Как правило, это имеет место, когда ЦБ сохраняет постоянной норму обязательных резервов, но не проводит операций на открытом рынке. Данная комбинированная политика обычно применяется, когда изменения спроса на деньги обусловлены колебаниями ВВП. Предложение денег может характеризоваться двумя переменными: номинальным количеством денег в стране или реальным. Последние называют еще реальными кассовыми остатками (Мр). Они характеризуют покупательную способность денег, т.е. отношение номинальной массы денег (Мн) к уровню цен: М р М Р н Предположение о полном контроле Центрального банка за предложением денег игнорирует роль банковской системы. На практике предложение денег зависит не только от его политики, но и от поведения домохозяйств и политики крупных коммерческих банков. Последние способны создавать деньги, как и Центральный банк. Эти возможности ограничены величиной обязательных банковских резервов: минимальных резервных покрытий в виде беспроцентных вкладов в Центральный банк, резерва наличных денег в кассе банка, доли наличных денег в общей сумме кредитов банка. Если применяется 100%-е банковское резервирование, то коммерческие банки создавать деньги не могут и банковская система не оказывает влияния на предложение денег. Введем следующие обозначения: Ms – предложение денег; H – денежная база; C – наличность; D – чековые (бессрочные) депозиты; К – кредиты коммерческих банков; R – банковские резервы; m – денежный мультипликатор; d – депозитный мультипликатор; k – кредитный мультипликатор. Между ними существуют следующие зависимости: H C R, Ms C D. 12 Денежный мультипликатор – это отношение предложения денег к денежной массе. Он показывает, насколько возрастет предложение денег (количество денег в стране) при увеличении денежной базы на единицу. Предложение денег прямо зависит от величины денежной базы и денежного мультипликатора: m Ms , откуда M s m H H Депозитный мультипликатор показывает, насколько максимально могут возрасти депозиты в коммерческих банках при увеличении денежной базы на единицу: D d H Кредитный мультипликатор показывает, на сколько максимально может увеличиться сумма банковских кредитов населению при увеличении денежной базы на единицу: K kH Соотношение денежной массы и массы товаров и услуг на рынке определяет покупательную способность денег. Покупательная способность денег – это количество товаров и услуг, которые можно купить на денежную единицу. При повышении уровня цен покупательная способность денег снижается, и наоборот. Спрос на деньги Спрос на деньги определяется величиной денежных средств, которые хозяйственные агенты хотят использовать как платежные средства. Спрос на деньги не тождествен спросу на денежный доход. Он показывает, какую часть своего дохода экономические субъекты предпочитают хранить в наиболее ликвидной форме – наличных денег (денежной кассы). Спрос на деньги представляет собой спрос на запас денег, измеренный в определенный момент. Спрос на деньги формируется во всех секторах экономики. 13 Держание денежной кассы на руках связано с альтернативными затратами и лишает ее владельца доходов, которые он мог бы получить, если бы купил на них иные виды имущества. В экономической литературе можно выделить две основные концепции спроса на деньги: классическую (монетаристскую) и кейнсианскую. Неоклассическая школа. В рамках количественной теории денег спрос на деньги определяли в соответствии с уравнением И.Фишера: M V P Q , (1) где М – количество денег в обращении; V – скорость обращения денег, Q – реальный объём производства; Р – уровень цен. Скорость обращения денег означает количество оборотов в год, которое совершает в среднем денежная единица в результате приобретения товаров и услуг. Заменим количество денег, в обращении М на величину спроса на деньги Мd и преобразуем формулу (1). Получим: Md ( P Q) . V Из уравнения следует, что величина спроса на деньги находится в прямой зависимости от уровня цен и реального объема производства и в обратной зависимости от скорости денежного обращения. Если предположить, что все сделки учитываются в величине номинального валового национального продукта (Y), то получим, что Y P Q . Отсюда MV Y и M d Y . V В данном случае величина спроса на деньги зависит от следующих факторов: уровня реального объема производства и скорости вращения денег. Модификация количественной теории денег была предложена представителями Кембриджской школы. Кембриджское уравнение имеет следующий вид: 14 M k P Y , тогда Md M k Y , P где Y – размер реального дохода. Коэффициент k представляет собой ту часть денежных средств (доходов), которая для удобства держится в виде наличных денег. Люди желают поддерживать постоянную покупательную способность реальных кассовых остатков. Спрос на запасы реальных денежных средств пропорционален доходу. Для этого уровень цен должен меняться прямо пропорционально номинальной величине денежного предложения. Кейнсианский подход к спросу на деньги. В теории денег M.Кейнса главная роль отводится ставке процента. Он исходил из того что, деньги — один из видов богатства в структуре портфеля активов экономических агентов. Теория спроса на деньги Кейнса получила название теории предпочтения ликвидности, поскольку, согласно данной теории, часть портфеля активов, которую экономические субъекты желают иметь в виде денег; зависит от их оценки свойства ликвидности. Кейнс в отличие от представителей классической школы, которые главное внимание уделяли трансакционному спросу на деньги, рассматривал и другие мотивы. Согласно кейнсианской теории предпочтения ликвидности, существуют три главных побудительных мотива хранения экономическими агентами части их богатства (портфеля активов) в форме денег. 1. Трансакционный мотив. Часть богатства приходится держать в денежной форме с целью использования денег в качестве средства платежа и средства обращения. 2. Мотив предосторожности связан с желанием иметь в перспективе возможность распоряжаться частью своего богатства в денежной форме, чтобы реализовать преимущества неожиданных возможностей или удовлетворить неожиданные потребности. 3. Спекулятивный мотив вызван желанием избежать потерь капитала, связанных с хранением его в виде ценных бумаг в периоды снижения их курсовой стоимости. В теории предпочтения ликвидности важное внимание уделяется ставке процента, которая определяет сумму процента, которую заемщик уплачивает 15 кредитору в обмен на использование заемных денег в течение определенного периода. Различают реальную и номинальную ставки процента. Реальная ставка процента (r) представляет собой доход от активов, которые можно хранить в качестве альтернативы деньгам. Реальная ставка процента – это "цена", которую приходится платить за обладание частью богатства в форме не приносящих дохода денег, а не в виде альтернативных активов, приносящих владельцу процент. Основные различия между неоклассиками и кейнсианством в трактовке роли денег в экономике сводятся к следующему. Кейнсианцы отводят деньгам второстепенную роль, монетаристы считают, что именно денежное обращение определяет уровень производства, занятости и цен. По-разному они трактуют характер обращения денежной массы. Неоклассики считают, что скорость (V) стабильна. Но если скорость обращения денег (V) стабильна, то из количественного уравнения обмена ( MV Y ) действительно следует, что между количеством денег и ВНП существует непосредственная зависимость. Кейнсианцы же считают, что изменение предложения денег изменяет сначала уровень процентной ставки, затем инвестиционный спрос и только через мультипликатор вызывает изменение номинального ВНП. Неоклассики считают, что в долгосрочной политике государство должно обеспечивать обоснованный постоянный прирост денежной массы (М). В отличие от неоклассиков кейнсианцы полагают, что наращивание денежного предложения чревато многими негативными последствиями. Если предложение денег растет, то спрос на них падает, сокращается и цена кредита, т.е. процентная ставка, и она перестает реагировать на рост предложения денег. В результате экономика попадает в "ликвидную ловушку" и функциональные зависимости между основными макроэкономическими параметрами нарушаются. Поэтому в отличие от неоклассиков кейнсианцы основным средством стабилизации экономики считают не денежную, а фискальную политику. 16 Закон денежного обращения. Количество денег, необходимое для выполнения ими своих функций устанавливается экономическим законом денежного обращения, открытым К. Марксом. Закон денежного обращения определяет: масса денег для обращения прямо пропорциональна количеству проданных на рынке товаров и услуг (связь прямая) а также, уровню цен товаров и тарифов (связь прямая) и обратно пропорциональна скорости обращения денег (связь обратная). Все факторы определяются условиями производства. Чем больше развито общественное разделение труда, тем больше объем продаваемых товаров и услуг на рынке; чем выше уровень производительности труда, тем ниже стоимость товаров и услуг, а также цены. С появлением и развитием кредитных отношений возникает функция денег как средства платежа, товары продаются в кредит под долговые обязательства. Кредит приводит к сокращению общего количества денег в обращении, поскольку определенная часть долговых обязательств взаимно погашается. Закон, определяющий количество денег в обращении с учетом двух функций – средства обращения и средства платежа, несколько видоизменяется и приобретает следующую форму: КД (СЦ К П ВП ) О где КД – количество денег, необходимых в качестве средств обращения и платежа; СЦ – сумма цен, реализуемых товаров и услуг; К – сумма проданных товаров и услуг в кредит, срок платежей по которым не наступил; П – сумма платежей по долговым обязательствам; ВП – сумма взаимно погашающихся платежей; О – среднее число оборотов денег, как средство платежа и средство обращения. Точное соотношение между массой товара и массой денег обеспечивает устойчивость денежного обращения. Ныне в условиях демонетизации золота, т.е. утраты им своих денежных функций, закон денежного обращения претерпел модификацию. Золото ушло из обращения и не выполняет функции средства обращения, средства платежа, меры стоимости. Мерой стоимости товара и услуг стал 17 денежный капитал, измеряющий стоимость не на рынке при обмене, а в процессе производства – товара к товару. Большое значение приобретает вопрос о необходимости определения требуемого количества денег для обращения. Оно определяется зависимостью уровня цен от денежной массы: МV=PQ (М – масса денег, Р – цена товара, V – скорость обращения денег, Q – количество товаров, представленных на рынке.) 18 Денежно-кредитная политика: понятие, цели, основные концепции. Под денежно-кредитной политикой государства понимается совокупность экономических мер по регулированию кредитно-денежного обращения, направленных на обеспечение устойчивого экономического роста путем воздействия на уровень и динамику производства, занятости, инфляции, инвестиционной активности и других макроэкономических показателей. Денежно-кредитная политика проводится главным образом Центральным банком. Конечной целью проводимой Центральным банком и государственными институтами денежно-кредитной политики является организация стабильности денежного обращения, обеспечивающего достижение устойчивого роста национального производства, характеризующегося полной занятостью и отсутствием инфляции. Денежно-кредитная политика состоит в регулировании денежного предложения: во время экономического спада – в увеличении предложения денег для стимулирования поощрения расходов, а во время экономического роста, сопровождаемого инфляцией, – в ограничении предложения денег для ограничения расходов. Субъектом денежно-кредитной политики является Центральный банк страны, который с помощью определенных методов воздействует на предложение и спрос на денежном рынке. Центральный банк меняет объем денежного предложения в стране путем регулирования размеров избыточных резервов, имеющихся в коммерческих банках, которые имеют решающее значение для способности банковской системы создавать деньги. В его распоряжении имеются инструменты прямого (операции с государственными облигациями на рынке ценных бумаг) и косвенного действия (изменение учетной ставки и нормы обязательных резервов). Все эти инструменты влияют на резервы коммерческих банков и тем самым на норму процента и предложение денег. Операции на открытом рынке (операции с государственными ценными бумагами). В современной практике рыночного хозяйствования основным инструментом регулирования денежной массы являются операции на открытом рынке. Это постоянно применяемый способ контроля денежного предложения. 19 Операции на открытом рынке – это покупка и продажа Центральным банком государственных ценных бумаг. В качестве экономических партнеров при этом выступают коммерческие банки и население. Путем покупки и продажи на открытом рынке государственных ценных бумаг (государственных облигаций) Центральный банк может осуществлять либо вливание резервов в кредитную систему государства, либо их изъятие. Центральный банк осуществляет выпуск государственных краткосрочных ценных бумаг с целью покрытия дефицита государственного бюджета (той части государственных расходов, которая покрывается за счет сбора налогов). Операции на открытом рынке проводятся Центральным банком обычно совместно с группой крупных банков и других финансово-кредитных учреждений. Отметим, что купля или продажа коммерческим банком государственных облигаций приводит изменению его активов и неизбежно затрагивает резервы банка, увеличивая или уменьшая их пропорционально норме резервов. Регулируя резервы коммерческих банков, Центральный банк контролирует сумму банковских денег, которые они могут создавать. Рассмотрим, как купля и продажа государственных ценных бумаг влияет на избыточные резервы коммерческих банков и тем самым на предложение денег. Допустим, что на денежном рынке имеется излишек денежной массы в обращении и Центральный банк ставит цель ограничить или ликвидировать этот излишек (уменьшить количество денег в обращении). Для этого он начинает активно продавать государственные ценные бумаги на открытом рынке коммерческим банкам или населению. Так как предложение государственных ценных бумаг увеличивается, то их рыночная цена падает, а процентные ставки по ним растут. Это делает их более привлекательными для покупателей, и коммерческие банки или население начинают активно скупать государственные ценные бумаги. Коммерческие банки при оплате этих ценных бумаг выписывают чеки на свои вклады, т.е. свои резервы, которые находятся в Центральном банке. Последний, естественно, учитывает эти чеки, уменьшая на соответствующую величину резервы коммерческих банков. Так, продажа Центральным банком государственных облигаций на сумму 1 млн. руб. системе коммерческих банков понижает ее фактические и избыточные резервы на 1 млн. руб. Продажа же населению облигаций на 1 млн. руб. при нор20 ме обязательных резервов в 20% понижает избыточные резервы на 800 тыс. руб., так как в результате продажи облигаций на 1 млн. руб. уменьшилось и количество денег на текущих (расчетных) счетах. В обоих рассмотренных выше случаях получается одинаковый конечный результат – при продаже Центральным банком государственных ценных бумаг на открытом рынке резервы коммерческих банков снижаются. Если первоначально все избыточные резервы были израсходованы на ссуды, то это уменьшение резервов коммерческого банка приведет к снижению предложения денег в стране в размере, пропорциональном банковскому мультипликатору. В нашем примере продажа государственных ценных бумаг на 1 млн. руб. приведет к снижению денежного предложения на 5 млн. руб., так как при 20%-й норме обязательных резервов банковский, мультипликатор равен 5. Таким образом, продавая государственные ценные бумаги (ГКО), Центральный банк уменьшает предложение денег. Теперь предположим, что на денежном рынке имеется недостаток денежных средств в обращении. В этом случае Центральный банк проводит политику, направленную на расширение денежного предложения, и начинает скупать ценные бумаги у коммерческих банков и населения. Следствием этого является увеличение спроса на государственные ценные бумаги. При этом их рыночная цена возрастает, а процентная ставка по ним падает. Это делает государственные ценные бумаги непривлекательными для их владельцев, и коммерческие банки и население начинают активно продавать государственные ценные бумаги. Центральный банк оплачивает покупку ценных бумаг у коммерческих банков путем увеличения их резервов на сумму покупки. Можно сделать вывод о том, что покупка Центральным банком государственных ценных бумаг у коммерческих банков в конечном счёте приводит к росту их резервов и, следовательно, возможности у коммерческих банков для выдачи кредитов возрастают. Покупка Центральным банком государственных ценных бумаг у населения приводит к тем же конечным результатам. С одной стороны, покупка ценных бумаг Центральным банком на сумму 1 млн. руб. у коммерческого банка увеличивает и фактические, и избыточные резервы коммерческого банка на 1 млн. руб. С другой стороны, покупка ценных бумаг Центральным банком у населения увеличивает фактические резервы, но вместе с тем и текущие счета. Таким образом, покупка у населения ценных бумаг на 21 сумму 1 млн. руб. увеличивает фактические резервы банковской системы на 1 млн. руб., но при действующей норме обязательных резервов в 20% избыточные резервы банковской системы составят лишь 800 тыс. руб. В обоих случаях получается одинаковый конечный результат – при покупке Центральным банком государственных ценных бумаг на открытом рынке резервы коммерческих банков увеличиваются. Если коммерческие банки выдают в ссуду свои избыточные резервы, то предложение денег в стране растет с учетом мультипликативного эффекта. В нашем примере покупка Центральным банком государственных ценных бумаг на 1 млн. руб. приведет к появлению 5 млн. руб. дополнительных денег и соответствующему росту денежного предложения. Таким образом, покупая государственные ценные бумаги, Центральный банк увеличивает предложение денег. Центральный банк также регулирует размер денежной массы в экономике в форме соглашений об обратном выкупе (РЕПО). В этом случае он, например, продает государственные облигации с обязательством выкупить их по определенной (более высокой) цене через определенный срок. Процентом за полученные денежные средства взамен предоставленных ценных бумаг служит разница между ценой продажи и обратного выкупа. Изменение учетной ставки (ставки рефинансирования). Учетная ставка представляет собой второй по важности инструмент кредитно-денежной политики, который используется для осуществления контроля за предложением денег. Учетная ставка – это процент, под который Центральный банк предоставляет кредиты коммерческим банкам. Как правило, такой кредит предоставляется не всем коммерческим банкам, а лишь тем, которые имеют прочное финансовое положение и в данный момент нуждаются в дополнительных денежных средствах. Уровень учетной ставки устанавливает Центральный банк. Коммерческий банк, получая ссуду, выдает свое долговое обязательство, гарантируемое дополнительным финансовым обеспечением в виде государственных краткосрочных облигаций и коммерческих векселей. Центральный банк может заинтересовывать коммерческие банки обращаться к нему за финансовой помощью путем снижения учетной ставки. Уменьшение последней делает для коммерческих банков займы резервных фондов более дешевыми. Коммерческие банки стремятся получить кредит (дисконтный заем) у 22 Центрального банка. Как только уровень учетной ставки падает ниже ставки процента межбанковского кредита, денежные издержки, связанные с привлечением средств путем займов у Центральный банка уменьшаются по сравнению с соответствующими издержками получения ссуд у других коммерческих банков. При этом объем дисконтных займов увеличивается. Однако такое расширение имеет некий предел, по достижении которого коммерческие банки откажутся, от дальнейших займов у Центрального банка даже в том случае, когда уровень банковской учетной ставки будет значительно ниже ставки межбанковского кредита. Коммерческие банки обращаются за займами Центрального банка только до того момента, пока не установится равенство между полными издержками, связанными с привлечением каждого дополнительного рубля из Центрального банка и ставкой ссудного процента по межбанковским займам. Денежные средства, которые банки предоставляют друг другу в форме межбанковских ссуд, не оказывают никакого воздействия на величину суммарных банковских резервов; путем такого рода займов резервы движутся по кругу, переходя со счетов одного банка на счета другого. Денежные средства, взятые в кредит у Центрального банка, представляют собой чистые дополнительные резервы. Они образуют основу процесса мультипликативного расширения депозитов аналогично резервам, получаемым в банковской системе путем операций на открытом рынке. Повышая учетную ставку, Центральный банк снижает заинтересованность коммерческих банков в получении у него ссуд и тем самым ограничивает предложение денег. Если учетная ставка повышается до уровня выше ставки межбанковского кредита, то займы резервных фондов становятся невыгодными. В ряде случаев некоторые коммерческие банки, имеющие заемные резервы, пытаются возвратить их, так как они становятся очень дорогими (невыгодными). Сокращение банковских резервов приводит к мультипликативному сокращению денежного предложения. Среди инструментов денежно-кредитной политики регулирование учетной ставки является вторым по важности методом управления предложением денег. На практике, как правило, Центральный банк сочетает использование двух инструментов: проведение операций на открытом рынке и регулирование учетной ставки. 23 Центральный банк при продаже государственных ценных бумаг на открытом рынке в целях уменьшения денежного предложения устанавливает высокий уровень учетной ставки, превышающей уровень доходности ценных бумаг. Коммерческим банкам становится невыгодно восполнять свои резервы посредством займов у Центрального банка, и они увеличивают продажу ценных бумаг населению. Это способствует повышению эффективности операций на открытом рынке. И наоборот, скупая ценные бумаги на открытом рынке, Центральный банк резко снижает учетную ставку. Когда уровень учетной ставки становится ниже доходности ценных бумаг, коммерческим банкам будет более выгодно брать ссуду у Центрального банка и направлять данные средства на покупку более доходных ценных бумаг у населения. Изменение нормы обязательных резервов. Изменение нормы обязательных резервов также выступает важным инструментом денежно-кредитной политики, активно используемым Центральным банком для контроля за предложением денег. В общем виде механизм действия этого инструмента следующий: при увеличении Центральным банком нормы обязательных резервов сокращаются избыточные резервы коммерческих банков, что ведет к мультипликативному уменьшению денежного предложения; при уменьшении нормы обязательных резервов происходит мультипликативное расширение денег. Рост нормы обязательных резервов увеличивает количество необходимых резервов коммерческих банков. При этом у банков есть две альтернативы: либо уменьшить избыточные резервы путем выдачи кредитов, что снизит их способность создавать деньги; либо они, если посчитают свои резервы недостаточными, будут вынуждены уменьшить свои чековые счета и тем самым денежное предложение. Чтобы сократить свои текущие счета, коммерческий банк может установить срок погашения ссуд и получить выплату по ним, не выдавая новых кредитов. Для увеличения своих резервов банк; может продать часть имеющихся у него ценных бумаг и полученные средства добавить к своим резервам. В рамках всей банковской системы такие действия приведут, в конечном счете, к снижению денежного предложения. Снижение Центральным банком нормы обязательных резервов приводит к уменьшению обязательных резервов коммерческих банков и к увеличению избы- 24 точных резервов. В результате этого способность к кредитованию отдельных коммерческих банков возрастает, что в рамках всей банковской системы приводит через мультипликативные эффекты к увеличению предложения денег в стране. Следовательно, понижение нормы обязательных резервов ведет к переводу этих резервов в избыточные, что увеличивает возможность коммерческих банков путем нового кредитования создавать новые деньги, увеличивая тем самым денежное предложение. Способность банковской системы к созданию денег меняется в зависимости от изменения нормы обязательных резервов посредством влияния последней на размер избыточных резервов и на величину денежного мультипликатора. Таким образом, изменение нормы обязательных резервов банков является одним из важнейших инструментов денежно-кредитной политики. Даже небольшое изменение уровня нормы обязательных резервов, оказывающее влияние на всю банковскую систему, может привести к значительным изменениям в объемах депозитов и кредитов коммерческих банков и, следовательно, предложения денег в стране. Политика дешевых и дорогих денег. Денежно-кредитная политика оказывает самое непосредственное влияние на такие важные макроэкономические показатели, как ВВП, занятость, уровень цен. Рассмотрим механизм этого воздействия. Предположим, что состояние национальной экономики характеризуется спадом производства и ростом безработицы. Центральный банк для стимулирования роста производства начинает проводить политику по увеличению денежного предложения посредством ведения мер, способствующих повышению избыточных резервов коммерческих банков. Для реализации такой политики Центральный банк осуществляет комплекс следующих мер. Во-первых, он начинает покупать государственные ценные бумаги на открытом рынке, что приводит увеличению резервов коммерческих банков. Во-вторых, он снижает норму обязательных резервов, что способствует автоматическому переводу необходимых резервов в избыточные и увеличению размера денежного мультипликатора. В-третьих, он снижает учетную ставку для того, чтобы стимулировать коммерческие банки к увеличению своих резервов посредством заимствования средств у Центрального банка. 25 Проведение такого комплекса мер называется политикой дешевых денег. Ее целью является стимулировать рост производства и занятости посредством расширения предложения денег и удешевления кредита (удешевления денег, направляемых на инвестиции). При этом последовательность взаимосвязей такова: увеличение предложения денег при том же спросе снижает норму процента, который удешевляет кредит, а более дешевый кредит повышает инвестиционный спрос в экономике, что способствует росту инвестиций и расширению производства и занятости. Теперь предположим, что ситуация в экономике характеризуется наличием излишних расходов и наличием высокой инфляции. Центральный банк для стабилизации экономики начинает проводить политику по снижению общих расходов и ограничению или сокращению предложения денег посредством комплекса мер, способствующих понижению резервов коммерческих банков. Для реализации такой политики Центральный банк осуществляет комплекс следующих мер. Во-первых, он начинает продавать (государственные ценные бумаги на открытом рынке, что приводит к уменьшению резервов коммерческих банков. Во-вторых, он увеличивает норму обязательных резервов, что автоматически освобождает коммерческие банки от избыточных резервов и уменьшает размер денежного мультипликатора. В-третьих, он поднимает учетную ставку, что снижает заинтересованность коммерческих банков увеличивать свои резервы посредством заимствования средств у Центрального банка. Проведение такого комплекса мер называется политикой дорогих денег. Ее целью являются понижение общих расходов и сдерживание инфляции посредством ограничения предложения денег и удорожания кредита (удорожания денег). В результате уменьшения предложения денег денежные ресурсы станут дорогими, повысится норма процента, подорожает кредит, снизится инвестиционный спрос в экономике, сократятся инвестиции, производство и занятость. В качестве инструментов прямого регулирования также выступают установление лимитов кредитования и прямое регулирование ставки процента Центральным банком. С помощью рассмотренных инструментов Центральный банк реализует основные цели кредитно-денежной политики. 26 Заключение Таким образом, воздействие на кредит позволяет достичь более глубоких стратегических задач развития всего хозяйства в целом и влияет на объем денежной массы в частности. Например, недостаток у предприятий свободных денежных средств затрудняет осуществление коммерческих сделок, внутренних инвестиций и т. д. С другой стороны, избыточная денежная масса имеет свои недостатки: обесценение денег, и, как следствие, снижение жизненного уровня населения, ухудшение валютного положения в стране. Соответственно в первом случае денежно-кредитная политика должна быть направлена на расширение кредитной деятельности банков, а во втором случае – на ее сокращение, переходу к политике "дорогих денег". Нужно отметить, что с помощью кредитного регулирования государство стремится смягчить экономические кризисы, сдержать рост инфляции, в целях поддержания конъюнктуры государство использует кредит для стимулирования капиталовложений в различные отрасли народного хозяйства. Также следует отметить, что кредитная политика осуществляется косвенными и прямыми методами воздействия. Различие между ними состоит в том, что центральный банк либо оказывает косвенное воздействие через ликвидность кредитных учреждений, либо устанавливает лимиты кредитования экономики (т. е. количественные ограничения кредита). На объемы кредитов влияет величина обязательного резервирования. Однако в значительно большей степени влияют процентные ставки. Вообще кредитная масса определяется соотношением между выдачей кредитов и их погашением. Кредиты не увеличивают денежное предложение, реальную денежную массу. Наоборот, при наличии обязательных требований кредиты даже уменьшают объем денежного предложения за счет замораживания в Центральном банке соответствующих резервов. Роль кредитов совсем иная. Кредиты ускоряют движение денег. Действительно, деньги, находящиеся в банке, могут лежать без движения достаточно долго. Когда банк выдает кредит, то при пересылке суммы кредита за пределы банка происходит одновременно уменьшение корсчета, окна для выхода денег за пределы банка, то есть уменьшение эффективного предложения из данного банка. Но деньги одновременно осуществили некоторую операцию. Поступившие на другой счет деньги могут быть, в свою очередь, также пересланы, либо на них вновь может быть выдан кредит и т. д. В результате всех этих операций деньги ускоряются при одном и том же, а зачастую и снижающемся за счет обязательных резервных требований, денежном предложении. 27 Библиография Экономическая теория (политэкономия). Учебник. /Под общ. ред. Видяпина В.И., Журавлевой Г.П. Гл. 36, 37. – М., 2000. Гусякян Г.М. Экономическая теория: ключевые вопросы. Учебное пособие /Под ред. Добрынина А.Н. Вопрос 51, 53 - М.: ИНФРА-М,2000. Миклашевская Н. Платежный баланс. - Мировая экономика и международные отношения, 1998, №1. Лушин СИ. О денежных реформах в России. - Финансы, 2000, №5. Иохин В.Я. Экономическая теория. Учебник. Гл. 34, § 1-3 - М., 2000. 28