Основной сегмент рынка лифтов в России

advertisement

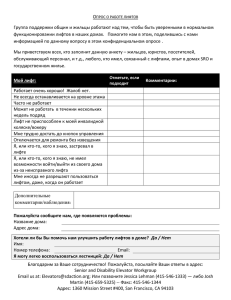

1 АНАЛИТИЧЕСКИЙ ОТЧЕТ (демоверсия) Рынок лифтов и подъемных механизмов в России Этот отчет был подготовлен DISCOVERY Research Group исключительно в целях информации. Содержащиеся в настоящем отчете информация была получена из открытых источников, которые, по мнению, DISCOVERY Research Group, являются надежными. Однако DISCOVERY Research Group не гарантирует точности и полноты информации для любых целей. Информация, представленная в этом отчете, не должна быть истолкована, прямо или косвенно, как информация, содержащая рекомендации по дальнейшим действиям по ведению бизнеса. Все мнения и оценки, содержащиеся в данном отчете, отражают мнение авторов на день публикации и могут быть изменены без предупреждения. DISCOVERY Research Group не несет ответственности за какие-либо убытки или ущерб, возникшие в результате использования любой третьей стороной информации, содержащейся в данном отчете, включая опубликованные мнения или заключения, а также за последствия, вызванные неполнотой представленной информации. Информация, представленная в настоящем отчете, получена из открытых источников. Дополнительная информация может быть представлена по запросу. Этот документ или любая его часть не может распространяться без письменного разрешения DISCOVERY Research Group либо тиражироваться любыми способами. Copyright©2013 Discovery Research Group. Май 2013, г. Москва Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 2 Методология исследования Цели исследования: 1) Описание текущего состояния и перспектив развития российского рынка лифтов и подъемных механизмов 2) Анализ производственных результатов отечественных производителей лифтов и эскалаторов 3) Анализ структуры российского рынка лифтов и подъемных механизмов. 4) Исследование государственных мероприятий по регулированию отрасли. 5) Описание состояния лифтового парка и проблем отрасли. Задачи исследования: 1) дать общую характеристику продукции 2) выявить основные показатели рынка, проанализировать его объем, динамику, структуру 3) определить объемы и динамику производства, выделить основных производителей и дать характеристику их деятельности 4) оценить объемы экспорта и импорта продукции, проанализировать их структуру 5) проанализировать цены на продукцию отрасли 6) оценить факторы, влияющие на развитие рынка 7) оценить потенциал роста отрасли и существующие угрозы на рынке Методология исследования: кабинетное исследование (анализ данных ФСГС, профильных министерств и ведомств, сайтов основных игроков рынка, региональные сайты субъектов РФ, данные профильных ассоциаций) Целевая аудитория: Сроки исследования: май 2013 Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 3 Оглавление Список диаграмм. ........................................................................................................................................ 5 Введение ...................................................................................................................................................... 7 Глава 1. Общая информация о лифтах и подъемном оборудовании. ...................................................10 Определения ..........................................................................................................................................11 Классификация лифтов .........................................................................................................................11 Классификация эскалаторов.................................................................................................................13 Глава 2. Факторы, влияющие на рынок лифтов и эскалаторов. ...........................................................14 Жилое строительство ............................................................................................................................14 Объем ввода торговых площадей в России. .......................................................................................16 Объем и динамика ввода промышленных зданий в России..............................................................18 Объемы ввода прочих зданий в 2012 году. .........................................................................................19 Глава 3. Характеристика российского рынка лифтов и подъемных механизмов. ..............................21 Основные поставщики лифтового оборудования ..............................................................................21 Проблемы лифтостроительной отрасли России. ................................................................................24 Состояние лифтового парка России. ...................................................... Error! Bookmark not defined. Рынок эскалаторов ................................................................................................................................25 Глава 4. Характеристика внутреннего производства лифтов и эскалаторов.......................................27 Динамика производства лифтов в России. .........................................................................................27 Структура отечественного производства лифтов в разрезе брендов. ..............................................29 Объемы и динамика производства эскалаторов в России. ................................................................31 Глава 5. Профили крупнейших производителей на рынке. ..................................................................33 Производители лифтов и их ассоциации. ...........................................................................................33 Карачаровский механический завод, ОАО .........................................................................................35 Щербинский лифтостроительный завод .............................................................................................36 Отис ........................................................................................................................................................36 Могилевлифтмаш ..................................................................................................................................37 ЭЛЭС ......................................................................................................................................................38 Глава 6. Характеристика импорта лифтов и эскалаторов на российский рынок. ..............................39 Лифты .....................................................................................................................................................39 Эскалаторы ............................................................................................................................................44 Глава 7. Характеристика российского экспорта лифтов. ......................................................................48 Глава 8. Цены на рынке лифтов. ..............................................................................................................49 Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 4 Глава 9. Основные тенденции и перспективы рынка лифтов и эскалаторов .....................................50 Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 5 Список диаграмм. Диаграмма 1. Объем ввода жилья в России в 2011 и 2012 гг. помесячно, млн. кв. м. .......................15 Диаграмма 2. Динамика ввода жилья в России за 2003 - 2012 гг., млн. кв. м. ....................................15 Диаграмма 3. Динамика ввода качественных торговых площадей в России за 2007-2012 гг., тыс. кв. м. ...........................................................................................................................................................16 Диаграмма 4. Региональное распределение объемов ввода качественных торговых площадей в России в 2011 и 2012 гг., тыс. кв. м. ........................................................................................................17 Диаграмма 5. Динамика ввода промышленных зданий в России за 2000-2012 гг., тысяч.................18 Диаграмма 6. Динамика ввода промышленных площадей в России за 2000-2012 гг., млн. м2. .......19 Диаграмма 7. Динамика ввода сельскохозяйственных, административных, учебных зданий и зданий учреждений здравоохранения в России за 2000-2012 гг., тысяч. ............................................20 Диаграмма 8. Структура российского рынка лифтов по видам (пассажирские, грузовые) в 2012 г., %. ................................................................................................................................................................22 Диаграмма 9. Структура российского рынка лифтов (отечественного и иностранного производства) в 2012 году, шт. ................................................................................................................23 Диаграмма 10. Структура рынка лифтов в 2012 году по производителям, шт., %. .............................23 Диаграмма 11. Структура российского рынка эскалаторов в 2012 году (внутреннее производство/импорт), % .........................................................................................................................25 Диаграмма 12. Структура российского рынка эскалаторов в 2012 году по производителям, шт, %. 26 Диаграмма 13. Динамика российского производства лифтов за 2010-2012 гг., шт. ...........................27 Диаграмма 14. Помесячные объемы производства лифтов в 2011 и 2012 гг. в России, шт. .............27 Диаграмма 15. Поквартальные темпы роста объемов производства лифтов в 2010-2012 гг., %. .....28 Диаграмма 16. Ежемесячная производственная мощность отечественных лифтостроительных заводов, выпускающих серийные лифты, шт. ........................................................................................29 Диаграмма 17. Структура производства лифтов в России по производителям в 2012 г., шт. ...........29 Диаграмма 18. Структура российского производства лифтов в 2012 году по видам, шт. .................30 Диаграмма 19. Структура российского производства лифтов по регионам в 2012 году, шт. ...........30 Диаграмма 20. Динамика российского производства тоннельных эскалаторов за 2006-2012 гг., шт. .....................................................................................................................................................................31 Диаграмма 21. Динамика российского производства поэтажных эскалаторов за 2006-2011 гг., шт. .....................................................................................................................................................................32 Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 6 Диаграмма 22. Структура импорта электрических лифтов в натуральном выражении в РФ по стране происхождения в 2012 г., %. ........................................................................................................39 Диаграмма 23. Структура импорта скиповых подъемных механизмов с электрическим управлением в натуральном выражении в Россию в 2012 г. по странам происхождения, шт. .........40 Диаграмма 24. Структура импорта электрических лифтов в Россию в 2012 году по производителям, шт. .................................................................................................................................40 Диаграмма 25. Структура российского импорта скиповых подъемных механизмов с электрическим управлением в 2012 году по производителям, шт. ................................................................................41 Диаграмма 26. Структура импорта неэлектрических подъемников и лифтов по видам в 2012 г., шт. .....................................................................................................................................................................42 Диаграмма 27. Структура импорта гидравлических лифтов в Россию в 2012 году по производителям, шт. .................................................................................................................................43 Диаграмма 28. Структура импорта эскалаторов и траволаторов на российский рынок в 2012 году по производителям, шт. ............................................................................................................................44 Диаграмма 29. Структура импорта траволаторов в РФ в 2012 году по производителю, шт. ............45 Диаграмма 30. Структура импорта эскалаторов на Российский рынок в 2012 году по производителям, шт. .................................................................................................................................46 Диаграмма 31. Структура импорта эскалаторов и траволаторов в натуральном выражении на российский рынок в 2012 г. по стране происхождения, %. .......................................................47 Диаграмма 32. Структура российского экспорта лифтов в 2012 году по производителям, шт.........48 Диаграмма 33. Динамика цен на лифты в России за 2007-1 кв. 2013 г., руб./шт. ...............................49 Диаграмма 34. Структура предпочтений лифтов российскими потребителями по заводамизготовителям, по данным онлайн-опроса "Лифтсервис".....................................................................50 Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 7 Введение Лифты и эскалаторы - один из наиболее распространенных видов подъемнотранспортного оборудования. Как и любой товарный рынок, рынок лифтов и эскалаторов испытывает воздействие макросреды - политической ситуации, общеэкономической конъюнктуры (инвестиционного климата, темпов роста/падения промышленного производства, уровня жизни населения и др.), а также имеет свои специфические, свойственные именно этому рынку особенности. Рынок лифтов и эскалаторов по потребителям можно сегментировать следующим образом: рынок лифтов - жилой фонд (существующий и новое строительство), промышленные здания, общественные здания (офисы, гостиницы, магазины); рынок эскалаторов - метрополитен, общественные здания (аэропорты, вокзалы, торговые помещения). Основной сегмент рынка лифтов в России - жилой фонд, в котором эксплуатируется … % от общего количества пассажирских лифтов, износ лифтового парка, по данным «Национального лифтового союза», превышает … % ., а также новое жилищное строительство. Вместе с тем, получили развитие и другие сегменты рынка, на которых особенную активность проявили иностранные компании. Развитие банковской и финансовой деятельности, страхования, торговли недвижимостью, рекламного бизнеса, аудита и консалтинга, вызвавшие появление огромного количества различных фирм, обществ и организаций, инициировали резкий рост потребности в офисных помещениях высокого класса. Началось строительство бизнес-центров, крупных торговых комплексов, реконструкция гостиниц. Офисное строительство - сегмент рынка лифтов, предъявляющий спрос на высококачественное лифтовое оборудование престижных марок. Крупным потребителем лифтового оборудования в нежилом секторе является гостиничное хозяйство. И здесь безусловным лидером является Москва, на территории которой сосредоточено … всего гостиничного фонда России. … Рынок эскалаторов делится на два сегмента - метрополитен и общественные здания (магазины, вокзалы, аэропорты). Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 8 Лифты и эскалаторы - сложные технические устройства повышенной опасности, что требует надлежащей организации их установки, эксплуатации, обслуживания и ремонта. Особой сферой деятельности является рынок услуг, связанных с вводом в действие и эксплуатацией лифтового и эскалаторного оборудования, поскольку далеко не все поставщики лифтового оборудования сами занимаются сервисным обслуживанием. Активно внедрились на этот рынок структуры фирмы "ОТИС". В Москве крупнейшими организациями, обслуживающими лифтовое хозяйство города, являются "Мослифт" и "МосОТИС". Распределение лифтов по областям крайне неравномерно и определяется наличием на территории области крупных городских агломераций. Рынок лифтового оборудования консолидирован в руках всего нескольких производителей. …. Щербинский лифтостроительный завод, … … и ….. практически полностью контролируют низкий ценовой сегмент лифтового оборудования. В высоком ценовом сегменте …. Кроме того, на рынок вышли и другие западные производители лифтов – …... «Основное противоречие на рынке лифтов – это фактическое отсутствие у будущих пользователей возможности влиять на выбор оборудования у подрядчика по поставке и монтажу, поскольку решение о выборе оборудования принимает «временный» владелец – застройщик или управляющая компания, – говорит Олег Никандров, президен НП «СРО «МОЛП». – В связи с этим конкуренция по показателю «цена-качество» практически отсутствует, и ее место занимает строго ценовая конкуренция». Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 9 По словам участников рынка, пока разница в цене между зарубежными и российскими лифтами составляет около …, такая ситуация будет сохраняться. «Дорогие зарубежные лифты сегодня используют преимущественно в сфере … ». – В сфере жилой пока лидируют производители … …… По оценкам концепции вертикального транспорта НП «СРО «МОЛП», российская потребность в лифтах составляет … в год (включает замену в старых домах и установку в новых), то есть …. Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 10 Глава 1. Общая информация о лифтах и подъемном оборудовании. Лифты и эскалаторы - один из наиболее распространенных видов подъемнотранспортного оборудования. Как и любой товарный рынок, рынок лифтов и эскалаторов испытывает воздействие макросреды - политической ситуации, общеэкономической конъюнктуры (инвестиционного климата, темпов роста/падения промышленного производства, уровня жизни населения и др.), а также имеет свои специфические, свойственные именно этому рынку особенности. Рынок лифтов и эскалаторов по потребителям можно сегментировать следующим образом: рынок лифтов - жилой фонд (существующий и новое строительство), промышленные здания, общественные здания (офисы, гостиницы, магазины); рынок эскалаторов - метрополитен, общественные здания (аэропорты, вокзалы, торговые помещения). Основной сегмент рынка лифтов в России - жилой фонд… Рынок эскалаторов делится на два сегмента - метрополитен и общественные здания (магазины, вокзалы, аэропорты). Лифты и эскалаторы - сложные технические устройства повышенной опасности, что требует надлежащей организации их установки, эксплуатации, обслуживания и ремонта. Особой сферой деятельности является рынок услуг, связанных с вводом в действие и эксплуатацией лифтового и эскалаторного оборудования, поскольку далеко не все поставщики лифтового оборудования сами занимаются сервисным обслуживанием. … Распределение лифтов по областям крайне неравномерно и определяется наличием на территории области крупных городских агломераций. Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 11 Определения Эскалатор (в переводе с французского – штурмовая лестница) представляет собой подъемно-транспортную машину с движущимися поочередно, с одного уровня на другой, ступенями лестницы, при наклоне движения в 30°-35° к горизонту. Крепеж ступеней лестницы осуществляется к замкнутой цепи, приводящейся в движение электродвигателем через редуктор. Лифт – устройство, предназначенное для транспортирования людей и (или) грузов в зданиях и сооружениях с одного уровня на другой в кабине, перемещающейся по жестким направляющим, у которых угол наклона к вертикали не более 15°. Классификация лифтов Основной классификацией лифтов выступает классификация по назначению. По этому признаку лифты подразделяются на две большие группы: пассажирские и грузовые, которые, в свою очередь, тоже имеют особенности. Пассажирские: для многоэтажных жилых зданий; для общественных зданий; для зданий промышленных предприятий; больничные; для загородных домов. Грузовые: обычные грузовые; грузовые с монорельсом, у которых под потолком кабины устанавливают балку, к которой подвешивают грузоподъемное устройство; выжимные, в которыхподъемная сила приложена к низу кабины; тротуарные, у которых кабина выходит из шахты через расположенный в ее верхней части люк; грузовые малые, предназначенные для подъема и спуска небольших грузов. По способу обслуживания лифты делятся на следующие категории: лифты самостоятельного пользования; лифты, управляемые проводником. По скорости движения кабины лифты делятся на следующие категории: тихоходные (до 1 м/с); Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 12 быстроходные (от 1 до 2 м/с); скоростные (от 2 до 4 м/с); высокоскоростные (свыше 4 м/с). В зависимости от типа шахты лифты подразделяются несколько видов с различными вариантами установки: в глухой шахте (кирпичная, железобетонная); в металлокаркасной шахте; в комбинированной шахте. По конструкции дверей шахты и кабины лифты делятся на следующие категории: с распашными дверями; с раздвижными дверями. По виду привода дверей существуют лифты следующих категорий: с ручным приводом (двери шахты и кабины открывает сам пассажир); полуавтоматический привод шахтных дверей (двери открываются вручную, а закрываются автоматически с помощью доводчика); автоматическим приводом; комбинированным приводом. В зависимости от конструкции тягового органа лифты подразделяются на следующие категории: канатные; цепные, в которых используется цепь Галля; ленточные; винтовые, оснащенные передачей винт-гайка; плунжерные; реечные, в которых применяется приводная шестерня и зубчатая рейка. В зависимости от характера воздействия канатов на кабину лифты делятся на следующие категории: с верхней канатной подвеской; выжимные, в которых тяговые канаты охватывают кабину снизу По схеме запасовки тяговых канатов лифты выполняются: с прямой подвеской полиспастной подвеской канатным мультипликатором Машинное помещение лифта может быть выполнено следующим образом: Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 13 с верхним машинным помещением (над шахтой); с нижним машинным помещением (под шахтой или сбоку от нее); без машинного помещения. Классификация эскалаторов По своему назначению эскалаторы группируются на два важнейших класса: Тоннельные – могут устанавливаться в наклонных тоннелях, служащих вы- ходом из станций метро с глубоким залеганием. Значительная протяженность эскалаторов этой группы предъявляет в условиях эксплуатации особые требования к самой конструкции подъемного устройства, к надежности его при торможении. Оборудование балюстрадами при обслуживании тоннельных эскалаторов строго обязательно. Поэтажные – имеют свободу доступа без установки широких балюстрад и позволяют использование в подземных пространствах небольшого залегания, в зданиях общественного назначения. Кроме описанных особенностей установки, имеются различия между тоннельными и поэтажными эскалаторами по углу наклонной плоскости. Например, требуемая высота подъема в 6 м диктует эскалаторной установке угол наклона 30° или 35°, а при высоте подъема свыше 6 м — всего лишь 30°. Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 14 Глава 2. Факторы, влияющие на рынок лифтов и эскалаторов. Жилое строительство Около 40% вводимого в РФ жилья приходится на девять регионов. Интенсивнее всего темпы жилищного строительства растут в …. . ….. В 2012 году на территории РФ было построено … миллиона квадратных метров жилья, что превышает показатели 2011 года на …%. Тогда в РФ было построено … млн. кв. м жилья – на … больше, чем в 2010 году. … В 2013 году планируется построить … квадратных метров жилья. … К 2020 году темпы жилстроительства должны выйти на уровень … в год. Стоит отметить, что ввод нового жилья обеспечивает заказами лифтостроителей. … Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 15 Диаграмма 1. Объем ввода жилья в России в 2011 и 2012 гг. помесячно, млн. кв. м. 20 18 17.1 17.8 16 14 12 10 7.3 8 6.5 4 5.5 5.4 5.2 6 4 3.9 2.6 3.1 3.1 2.9 2.7 2.8 2.9 3.1 3.6 4.2 3.9 4.3 5.1 5 5.5 2 0 Диаграмма 2. Динамика ввода жилья в России за 2003 - 2012 гг., млн. кв. м. 70 61.2 64.1 60 62.3 59.9 58.4 2009 2010 65.2 64 2012 2013E 50.6 50 41 40 43.6 36.4 30 20 10 0 2003 2004 2005 2006 2007 2008 2011 Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 16 Объем ввода торговых площадей в России. Диаграмма 3. Динамика ввода качественных торговых площадей в России за 2007-2012 гг., тыс. кв. м. 2500 2107 2000 1883 1649 1449 1500 1499 1526 2011 2012 1000 500 0 2007 2008 2009 2010 По данным …, в течение 2012 г. в России было введено порядка …млн. кв. м качественных торговых площадей. Из них …– в Москве. По данным …, по итогам 2012 года в стране ввели … миллиона квадратных метров арендопригодных торговых площадей, … Больше всего ТЦ построили в ……. На протяжении последних четырех лет общероссийский объем ввода качественных торговых центров …При этом региональная структура вводимых торговых площадей меняется. …Объем ввода торговых центров в Москве в 2012 г. сократился почти на ..%, немногим превысив … Средний уровень вакантных площадей … Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 17 Диаграмма 4. Региональное распределение объемов ввода качественных торговых площадей в России в 2011 и 2012 гг., тыс. кв. м. 1800 1600 1400 1200 120 210 107 168 366 1000 Москва Санкт-Петербург 570 800 Города-миллионники 600 400 885 Города с населением менее 1 млн. человек 600 200 0 2011 2012 Устойчивый спрос на качественные торговые помещения постепенно начал перемещаться в ….. .. По прогнозам .. в 2013 г. объем ввода торговых объектов регионах с населением менее миллиона человек может достигнуть … кв. м и даже перешагнуть ее. …… Стоит заметить, что торговые центры являются основными заказчиками эскалаторного оборудования в России. Отрасль строительства эскалаторов для метрополитена сильно монополизирована. Основная конкуренция между производителями эскалаторов разворачивается в поле эскалаторов для торговых центров. Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 18 Объем и динамика ввода промышленных зданий в России. По данным ФСГС, в 2012 году в России было введено в эксплуатацию 2,3 тыс. промышленных зданий площадью 3 млн. квадратных метров. Диаграмма 5. Динамика ввода промышленных зданий в России за 2000-2012 гг., тысяч. 5 4.5 4.5 4 3.5 2.9 3 2.5 2.2 3.0 2.8 2.6 2.3 2.2 3.1 3.1 2.7 2.7 2.0 2 1.5 1 0.5 0 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 После достигнутого в 2009 году максимального ввода зданий и сокращения на … в 2010 году, с 2011 года начался восстановительный рост. В 2012 году рост продолжился. По числу введенных производственных зданий в 2012 году удалось выйти на уровень …. года. Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 19 Диаграмма 6. Динамика ввода промышленных площадей в России за 2000-2012 гг., млн. м2. 5.0 4.5 4.1 4.0 4.1 4.5 4.3 3.7 3.4 3.5 3.0 3.0 2.5 2.6 2.5 2.5 2.5 2.5 2.0 2.0 1.5 1.0 0.5 0.0 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 С точки зрения объемов вводимых производственных площадей 2012 год стал …: в 2012 году было введено в эксплуатацию … миллиона квадратных метров производственной площади, что ….. Объем ввода промышленных площадей диктует спрос на различные подъемные механизмы, в частности скиповые подъемники для всевозможных сыпучих грузов. Множество производств использует сыпучие типы сырья, в особенности на предприятиях строительной индустрии. Объемы ввода прочих зданий в 2012 году. По данным ФСГС, в 2012 году в России было введено в эксплуатацию … промышленных зданий площадью … квадратных метров, .. сельскохозяйственных строений площадью … млн. квадратных метров и … тыс. объектов коммерческого назначения площадью …. квадратных метров. В общий объем введенных строений нежилого назначения также входит … административных здания площадью … млн. квадратных метров, .. учебных зданий на ..млн. квадратных метров и …объектов здравоохранения площадью 1 млн. квадратных метров, добавляется в отчете. Согласно материалам Росстата, в 2012 году в РФ были построены гостиницы на 5,3 тысячи мест, общеобразовательные школы на 43,1 тыс. учеников, детсады на 49,8 тыс. де- Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 20 тей, больницы на 8 тыс. коек. Также были введены туристские базы на 335 мест, 47 плавательных бассейнов, 15 спортивных сооружений с искусственным льдом, 116 физкультурно-оздоровительных комплексов и спортивных залов, горнолыжные трассы протяженностью 7,2 тыс. метров. Стоит отметить, что подъемные механизмы требуются в зданиях практически любого назначения. Ввод в эксплуатацию сельскохозяйственных зданий может обеспечить спрос на элеваторы, административных зданий, учебных заведений, учреждений здравоохранения, гостиниц – спрос на лифты. Диаграмма 7. Динамика ввода сельскохозяйственных, административных, учебных зданий и зданий учреждений здравоохранения в России за 2000-2012 гг., тысяч. сельскохозяйственные административные учебные системы здравоохранения 3 2.8 2.5 2.2 1.9 2 1.5 1.7 1.2 1.2 1.9 1.1 1.0 1 1.8 0.7 0.7 0.7 0.5 0 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 По объемам ввода зданий сельскохозяйственного, административного и учебного назначения наблюдался … 2012 году. Некоторый спад имел место по … Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 21 Глава 3. Характеристика российского рынка лифтов и подъемных механизмов. По данным АНО «Национального информационно-аналитического центра лифтовой отрасли» («НИАЦ ЛО») на апрель 2012 года, доля российских производителей подъемного оборудования является самой высокой – ей принадлежит .. рынка. На втором месте – оборудование, произведенное в Белоруссии. … рынка занимает зарубежная продукция. По данным консалтинговой компании «Амико», импорт зарубежных лифтов в стоимостном выражении … …. Справедливости ради стоит отметить, что сегодня практически все отечественные производители подъемников используют преимущественно зарубежные детали. Следует отметить и другую тенденцию: сегодня стоимость эксплуатации лифта практически не зависит от выпускающего бренда. Основные поставщики лифтового оборудования Главными поставщиками подъемников для муниципальных заказчиков на 2013 год являются … На рынке коммерческого строительства, напротив, доминируют … Все большую популярность набирают … Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 22 Диаграмма 8. Структура российского рынка лифтов по видам (пассажирские, грузовые) в 2012 г., %. 5% Пассажирские (включая больничные) Грузовые 95% В структуре российского рынка лифтов в натуральном выражении преобладают пас… лифты. На долю …. приходится .. Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 23 Диаграмма 9. Структура российского рынка лифтов (отечественного и иностранного производства) в 2012 году, шт. 8626, 26% Российского производства Импортные 23990, 74% Российский рынок лифтов на … % обеспечивается продукцией российского производства. Еще … % лифтов произведено в Белоруссии. На долю всех остальных фирм приходится около ..% рынка Диаграмма 10. Структура рынка лифтов в 2012 году по производителям, шт., %. 312, 1% 284, 1% 1647, 5% 654, 2% ЩЛЗ 729, 2% КМЗ Отис Спб (оценка) 5000, 16% 11145, 34% Остальные отечественные Могилевлифтмаш (оценка) OTIS 2715, 8% KONE THYSSENKRUPP 4000, 12% 6130, 19% KLEEMANN Остальные иностранные Следует отметить, что спрос на пассажирские лифты предъявляется в основном со стороны новостроек: для новостроек лифт – неотъемлемая часть, в то время как изношен- Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 24 ные лифты меняются в менее существенных объёмах, нежели требуется. В последнем случае ключевым фактором является финансирование ЖКХ. Проблемы лифтостроительной отрасли России. … Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 25 Рынок эскалаторов Российский рынок эскалаторов преимущественно зависит от ввода торговых центров, а также объектов транспортной и социальной инфраструктуры (вокзалы, аэропорты). Рынок эскалаторного оборудования в 2010-2011 годах характеризовался нестабильным состоянием: в 2010 году …. В 2011 году … Отличительной чертой импорта эскалаторного оборудования является преобладание техники, произведенной .. . На российском рынке эскалаторного оборудования крупнейшими игроками были компания … По оценкам Discovery Research Group, в 2012 году рынок эскалаторов вырос на ..%. Емкость рынка составила около ..эскалаторов различного назначения. При этом наибольшая доля приходится на .. Диаграмма 11. Структура российского рынка эскалаторов в 2012 году (внутреннее производство/импорт), % В отличие от рынка лифтов, на эскалаторном рынке преобладает продукция .. Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 26 Диаграмма 12. Структура российского рынка эскалаторов в 2012 году по производителям, шт, %. SUZHOU SHENLONG ELEVATOR; 26 Остальные, 123, 7% HYUNDAI, 30, 2% ЭЛЭС, 110, 7% KOYO, 38, 2% SUZHOU SHENLONG ELEVATOR; 26; 2% ЛАТРЭС, 86, 5% BRILLIANT, 61, 4% SJEC, 84, 5% Otis, 431, 26% CANNY; 85; 5% ZHEJIANG MEILUN; 86; 5% KONE, 206, 12% THYSSENKRUPP, 104, 6% SIGMA, 159, 9% Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 27 Глава 4. Характеристика внутреннего производства лифтов и эскалаторов Динамика производства лифтов в России. Объём производства лифтов в 2011 году … сравнению с 2010 годом и достиг отметки в … шт. … по итогам 2012 года объём производства составил .. шт., что на .. уровня 2011 года. Диаграмма 13. Динамика российского производства лифтов за 2010-2012 гг., шт. 30000 23990 25000 20519 20000 17207 15000 10000 5000 0 2010 2011 2012 Диаграмма 14. Помесячные объемы производства лифтов в 2011 и 2012 гг. в России, шт. 3000 2500 2000 2215 1952 1829 1483 1434 1302 1259 1239 1164 1209 2348 2048 1915 1856 1638 1500 2440 2322 1881 2325 2326 2237 2079 2279 1902 1705 1467 1193 1000 500 0 2011 2012 2013 Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 28 Диаграмма 15. Поквартальные темпы роста объемов производства лифтов в 2010-2012 гг., %. 120% 100% 80% 60% 40% 20% 0% 1 кв. 2 кв. 3 кв. 2010 4 кв. 1 кв. 2 кв. 3 кв. 2011 4 кв. 1 кв. 2 кв. 3 кв. 2012 4 кв. Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 29 Структура отечественного производства лифтов в разрезе брендов. Диаграмма 16. Ежемесячная производственная мощность отечественных лифтостроительных заводов, выпускающих серийные лифты, шт. 1400 ОАО «Щербинский лифтостроительный завод» 1200 1200 ООО «ОТИС Лифт» 1000 ОАО "Карачаровский машиностроительный завод" 800 800 600 ОАО Завод «МЭЛ» ООО «Сибирский лифт» 510 ООО «Камский лифтостроительный завод» 400 200 60 60 60 60 0 ООО «Саратовский лифтостроительный завод» 150 150 25 20 ООО «СП УРАЛ-ЛИФТМАШ» Наибольшие производственные мощности по производству лифтов сосредоточены на … Диаграмма 17. Структура производства лифтов в России по производителям в 2012 г., шт. Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 30 Диаграмма 18. Структура российского производства лифтов в 2012 году по видам, шт. пассажирские с электроприводом грузовые с электроприводом больничные с электроприводом пассажирские с гидравлическим, пневматическим, ручным приводом Подавляющее большинство отечественных лифтов, произведенных в 2012 году, …На долю грузовых лифтов с электрическим управлением приходится ..% производимых лифтов в натуральном выражении. Доля электрических больничных лифтов – .. %. Всего в 2012 году отечественными лифтостроителями было изготовлено .. лифтов. Диаграмма 19. Структура российского производства лифтов по регионам в 2012 году, шт. Москва Санкт-Петербург Московская область Нижегородская область Омская область Остальные Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 31 Объемы и динамика производства эскалаторов в России. Диаграмма 20. Динамика российского производства тоннельных эскалаторов за 2006-2012 гг., шт. 120 108 110 2011 2012 100 80 73 60 40 20 20 14 11 18 0 2006 2007 2008 2009 2010 После небольшого спада в 2008 году отечественное тоннельное эскалаторное производство … В 2009 году удалось приблизиться к докризисному уровню производства. В 2010 году объем производства тоннельных эскалаторов .., в 2011 году ... В 2012 году …, прирост по отношению к результату 2011 года составил … %. Стоит заметить, что весь объем производства тоннельных эскалаторов в период 2006-2012 гг. был сосредоточен в ..». Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 32 Диаграмма 21. Динамика российского производства поэтажных эскалаторов за 2006-2011 гг., шт. 1 1 1 1 0 0 0 2006 2007 2008 2009 2010 2011 2012E Производство поэтажных эскалаторов в России сосредоточено на мощностях завода ... Остальные заводы производят незначительные, штучные объемы, причем нерегулярно. .. Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 33 Глава 5. Профили крупнейших производителей на рынке. Ассоциации производителей лифтов.. Партнерства: НП «СРО «МОЛП». Некоммерческое партнерство «Саморегулируемая организация «Межрегиональное объединение лифтопроизводителей» (НП «СРО «МОЛП») создано в 2010 году. НП «СРО «МОЛП» объединяет порядка 30 российских и зарубежных производителей лифтов и лифтовых компонентов, работающих как самостоятельно, так и в кооперации друг с другом. Суммарные производственные мощности членов НП «СРО «МОЛП» составляют более 20 тысяч лифтов в год. НП "СРО "МОЛП" разработало и продвигает безальтернативный вариант развития рынка лифтостроения в России - "Новую концепцию вертикального транспорта" (НКВТ), которая обосновывает необходимость качественного обновления лифтового парка, выпуска новых лифтов на основе как российских, так и зарубежных компонентов с использованием инновационных решений в области энергосбережения, комфорта и безопасности. Список членов: «Атлант Лифт» ООО «Арконстрой» ООО «Браво-Рус» ООО «ДАФ Техникс» ООО «Казанский лифтостроительный завод» ООО «КУЗБАСС/ЛИФТ» ООО Фирма «ЛИФТРЕМОНТ» ЗАО «Лифт компонент» ООО «ЛифтТехника» ООО «Лифт-Плаза» ООО «Лобненский лифтостроительный завод» ООО «Могилевлифт» ООО «Могилевский завод лифтового машиностроения» РУП «МЭЛ» ОАО «НижегородЛифтмаш» ООО Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 34 ПКФ «Олимп» ООО «Ольво-99» ООО «Пышминский лифтостроительный завод» ЗАО «РусЛифт» ООО «Русэлпром» ООО «СИСТЕМНЫЙ АНАЛИЗ С» НП ООО «Спецконтакт» ООО «Саратовский лифтостроительный завод» ООО «Трансэнерго» ООО «Торговый Дом «Могилевские лифты» ООО «ЛифтКомплекс» ООО «ОЛМА» ООО «Королевский Машиностроительный завод» ООО «Верекс» ООО «ФОРМЗ» ОАО «Торговый дом Цайшень» ООО «Строй-контакт» ООО НЛС, Национальный лифтовой союз НЛС является некоммерческой организацией, объединяющей на основе добровольного членства объединения (ассоциации, союзы и т.д.) российских и иностранных юридических лиц, а также общественные объединения и другие некоммерческие организации лифтовой отрасли и созданной для представления и защиты общих интересов таких организаций. Союз зарегистрирован в Минюсте России 16 апреля 2010 г. Союз образован по инициативе следующих лифтовых саморегулируемых организаций: - Саморегулируемая организация Некоммерческое партнерство «Российское лифтовое объединение» (НП «РЛО»); - Некоммерческое партнерство «Саморегулируемая организация «Межрегиональное объединение лифтовых организаций» (НП СРО «МОЛО»); - Ассоциация делового сотрудничества «Саморегулируемая организация «Лифтсервис» (АДС «СО «Лифтсервис»); Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 35 - Саморегулируемая организация Межрегиональная Ассоциация организаций по оценке соответствия «Русьэкспертлифт» (СРО «Русьэкспертлифт»). В общей сложности под эгидой НЛС действует около 1500 лифтовых предприятий и организаций, осуществляющих деятельность в области промышленной безопасности, в которых трудятся в совокупности более 60 000 работников, охватывая весь жизненный цикл лифта – от проектирования и производства, включая монтаж, оценку соответствия и техническое обслуживание, а также саморегулируемые организации в области проведения экспертизы промышленной безопасности опасных производственных объектов, со следующей долей в структуре организаций соответствующего профиля: в производстве лифтов и лифтового оборудования – 70%, в сфере монтажа, замены и модернизации лифтов, систем диспетчерского контроля, эскалаторов и подъемно-транспортных механизмов – 45%, в области технического обслуживания и ремонта лифтов, лифтового оборудования – 65%, в сегменте оценки соответствия и экспертизы промышленной безопасности подъемных сооружений – 87%. Карачаровский механический завод, ОАО Карачаровский механический завод (КМЗ) — крупное предприятие в Москве, ныне производящее подъёмно-транспортное оборудование, в основном лифты, ранее производившее также сложные металлоконструкции для различных объектов, строившихся на территории России и Советского союза. В номенклатуре предприятия насчитывается более 70 видов лифтов различной грузоподъемности (от 100 до 5000 кг)- это пассажирские лифты, грузовые, больничные, лифты для перевозки пожарных подразделений. Также производятся лифты с телескопическими дверями, с нижним машинным отделением, с проходной кабиной. В регионах России – от Санкт-Петербурга до Владивостока - действуют 17 филиалов и ответственных представителей завода. Так же компания представлена в Туркменистане. В 2012 году объёмы производства выросли примерно в … раза по сравнению с уровнем 2009 и 2010 годов. В этот период КМЗ выпускал примерно по 2200-2400 лифтов, по итогам 2012 года предприятие вышло на уровень, превышающий ...Среди успехов 2012 года - завершение подготовки целого ряда новых разработок к серийному производству (лифт нового поколения «Протон»). В планах на 2013 год – выпуск .. лифтов. Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 36 Щербинский лифтостроительный завод «Щербинский лифтостроительный завод» –лидер отечественного лифтостроения по объемам производимой продукции. ЩЛЗ специализируется на производстве всей существующей номенклатуры пассажирских, грузовых и больничных лифтов разной грузоподъемности и различного назначения. Все большее применение находят лифты с частотно-регулируемым электроприводом, в том числе с безредукторными лебедками. Растет спрос на производимые ЩЛЗ лифты для работы в экстремальных условиях – в потенциально взрывоопасных зонах, при минусовых температурах. В 2008 году завод вышел на уровень производства 1 000 лифтов в месяц. А в 2012 году выпустил наибольшее количество лифтов за всю свою историю – .. штук. За время существования заводом выпущено более 170 000 лифтов, которые смонтированы на жилищных, производственных, медицинских и специальных строительных объектах. Большие поставки лифтов и лифтового оборудования осуществлялись за рубеж – в Болгарию, Сирию, Ирак, Китай, Иран, Словакию, на Кубу и т.д. На предприятии по данным на 2013 год трудятся 2 500 человек. Предприятие реализует свою продукцию через широко разветвленную торговую сеть, которую обеспечивает на ОАО «ЩЛЗ» коммерческое управление. Оно же занимается поиском, обработкой и приемом заказов от нынешних и потенциальных потребителей. Благодаря тому, что на лифтостроительном работают специалисты высокого уровня, завод имеет возможность предоставлять заказчику полный спектр услуг по продаже, монтажу, сервисному обслуживанию лифтового оборудования. В 2013-м году щербинские лифтостроители приступили к кардинальному обновлению модельного ряда лифтов эконом-класса. Для серийных лифтов разработан новый дизайн кабин, построенных с применением новых материалов, новых балок и других технических усовершенствований. … Отис ОТИС – единственная международная лифтовая компания, активно работающая на рынке жилищного хозяйства России. На полном или частичном техобслуживании компании находится каждый седьмой лифт страны. Из них 70% относятся к муниципальному сектору. Производственные мощности компании ОТИС в России представлены тремя производственными центрами: заводом по выпуску лифтов в Санкт-Петербурге, заводом по Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 37 производству лифтовых лебедок в Щербинке и Сервис-центром по выпуску пакетов модернизации и запасных частей в Москве. В 2001 году ОТИС стал первым в России производителем лифтового оборудования, сертифицированным по международному стандарту качества ISO 9001/9002. В период с 1993 по 2007 годы компания модернизировала в жилых домах города Москвы более десяти тысяч лифтов, что позволило продлить срок службы лифтов на новом качественном уровне. Кроме того, примененный в них специально разработанный дизайн интерьера кабины обеспечивает защиту от вандализма. … Могилевлифтмаш «Могилевлифтмаш» -крупнейший белорусский производитель лифтового оборудования, продукция которого широко представлена на российском рынке. Производственная программа РУП завод «Могилевлифтмаш» на 2013 год насчитывает более 120 базовых моделей лифтов: пассажирские лифты грузоподъемностью 225, 300, 320, 400, 450, 500, 630, 1000 и 1275 кг со скоростью движения до 2,0 м/с; грузовые лифты грузоподъемностью 100, 250, 500, 1000, 2000, 3200, 5000 и 6300 кг; больничные лифты грузоподъемностью 500 кг, 630 кг, 1000 кг, 1275 кг, 1600кг; коттеджные лифты грузоподъемностью 225 кг. Выпускается широкая номенклатура запасных частей и оборудование для модернизации морально устаревших и физически изношенных лифтов. ЛАТРЭС Эскалаторный завод «ЛАТРЭС» - крупнейшее предприятие России, занимающееся производством поэтажных эскалаторов. На протяжении последних 20 лет завод производит и продаёт поэтажные эскалаторы и пассажирские конвейеры для торговых центров и объектов инфраструктуры (вокзалы, аэропорты, отели). Кроме производства эскалаторов завод «ЛАТРЭС» занимается производствомразличного рода деталей и приспособлений для обслуживания и эксплуатации эскалаторов, как отечественных так и зарубежных. Есть возможность изготавливать детали по чертежам заказчика, делать обрезиновку привода поручня, вырезать нужной формы каленые стекла и многое другое. ЗАО "ЛАТРЭС" радо предложить своим клиентам запасные части, которые подходят для эскалаторов ведущих мировых брендов. Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 38 Завод также способен производить тоннельные эскалаторы для станций неглубокого заложения. ЭЛЭС ЗАО «ЭЛЭС» — разработчик и производитель тоннельных эскалаторов для метрополитенов — было образовано в начале 90-х годов прошлого века на базе производственных структур, входивших в объединение «Эскалатор», которое выпускало тоннельные и поэтажные эскалаторы. С 2000 года в ЗАО «ЭЛЭС» разработаны и запущены в серийное производство тоннельные эскалаторы серии Е: Е25Т, Е55Т, Е75Т, применяемые в высотных диапазонах 3,0-25,0 м, 25,2-55,0 м, 55,2-75,0 м соответственно. В 2008 году КБ приступило к проектированию узкого эскалатора, так как проявилась потребность метрополитена в таких машинах. В результате был создан проект эскалатора Е 45У с высотой подъема от 25 м до 45 м. В КБ «ЭЛЭС» также ведётся работа над проектом эскалатора Е25У с высотой подъема до 25 м и с характеристиками по ширине, аналогичными характеристикам эскалатора Е45У. Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 39 Глава 6. Характеристика импорта лифтов и подъемных механизмов на российский рынок. Лифты Диаграмма 22. Структура импорта электрических лифтов в натуральном выражении в РФ по стране происхождения в 2012 г., %. В структуре импорта лифтов на российский рынок преобладает продукция четырех стран: …, на долю которых приходится .. % импорта лифтов. Наибольшую долю (в натуральном выражении) занимает ..(20%), далее следует ... В значительных объемах на российский рынок поступает продукция из … Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 40 Диаграмма 23. Структура импорта скиповых подъемных механизмов с электрическим управлением в натуральном выражении в Россию в 2012 г. по странам происхождения, шт. В структуре импорта скиповых подъемных механизмов в Россию в 2012 году преобладает продукция из четырех стран: … Существенные доли приходятся на продукцию … производства: по .. и ..% соответственно. Диаграмма 24. Структура импорта электрических лифтов в Россию в 2012 году по производителям, шт. LIFTING ITALIA, 15 MONITOR, 16 HYUNDAI ELEVATOR, 16 SJEC, 18 KOYO, 18 SILVER ELEVATOR KOREA, 21 RHINE LIFT, 33 IGV, 35 МОГИЛЕВЛИФТМАШ, 37 TECHNOS, 38 SODIMAS, 40 WITTUR, 44 Остальные, 258 OTIS, 729, 21% SEC, 46 ORONA S COOP, 48 CANNY, 50, 1% IZAMET, 53, 2% DOPPLER, 60, 2% LM LIFTMATERIAL, 74, 2% KONE, 654, 19% BKG BUNSE, 80, 2% SHENYANG BRILLIANT ELEVATOR, 109, 3% METALLSCHNEIDER, 129, 4% THYSSENKRUPP, 312, 9% SIGMA ELEVATOR, 132, 4% SCHINDLER, 155, 5% KLEEMANN, 195, 6% Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 41 В 2012 году на российский рынок было импортировано ..лифтов с электрическим подъемным механизмом. Половина российского импорта лифтов в натуральном выражении пришлась на продукцию .. производителей: .. Еще 30 % импорта пришлось на продукцию 10 фирм: …На долю всех остальных фирм приходится 20 % импорта. Диаграмма 25. Структура российского импорта скиповых подъемных механизмов с электрическим управлением в 2012 году по производителям, шт. ЯГОТИНСКИЙ МЗ, 2 НЕК MANUFACTURING, 2 YAN TAI HAISHAN CONSTRUCTION, 2 XL DEVELOPPEMENT, 2 SUPPLIER OY SCANINTER NOKIA, 2 SALERNO PONTEGGI, 2 OTIS, 2, 1% MIROL HYDRAULICS ES; 2 GEDA, 21, 9% Остальные, 30 LANGFANG CABR CONSTRUCTION; 2 INCO ENGINEERING, 2 ROL-AUTOMATIK SET, 21, 9% FULAM ELECTRONICS, 2 CREDENCE, 2 VIMEC, 16, 7% CAMAC, 2 BRAVIISOL, 2 BKG BUNSE, 2 ALIMAK, 13, 6% НОВОКРАМАТОРСКИЙ МЗ, 3 ZARGES, 3 WELL SHYANG, 3 WEIHAI HUATA BUILDING, 3 ARITCO LIFT, 12, 5% PREFABET-KURZETNIK, 3 LANNER ANLAGENBAU, 3 SAFI, 9, 4% JING LONG, 3 IBL SISTEMI, 3 HIDRAL, 3 HARBIN DONGJIAN, 3 ISHIDA, 8, 4% SCANCLIMBER, 8, 4% THYSSENKRUPP, 4, 2% HANGZHOU TRUEMAX, 4, 2% WUXI, 5, 2% JINFEI, 5, 2% KONE, 6, 3% В 2012 году на российский рынок было импортировано .. скиповых подъемных механизма с электрическим управлением. Структура импорта скиповых механизмов с электроуправлением ... В структуре представлена продукция .. фирм, доля каждой из которых в общем объеме импорта не превышает .. %. Наибольшие доли занимает продукция .. Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 42 Диаграмма 26. Структура импорта неэлектрических подъемников и лифтов по видам в 2012 г., шт. В структуре импорта неэлектрических лифтов и подъемников скиповых в натуральном выражении преобладают платформы для инвалидов в Россию в 2012 году, которых было импортировано .. шт. Кроме того, было импортировано значительное число гидравлических пассажирских лифтов (.), скиповых подъемников (25). Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 43 Диаграмма 27. Структура импорта гидравлических лифтов в Россию в 2012 году по производителям, шт. MONITOR, 2, 1% ADE-WERK, 1, 1% SCHINDLER, 1, 0% LM, 2, 1% SEC, 4, 2% FIRST AUFZUGTEILE, 4, 2% IZAMET, 8, 4% DOPPLER, 17, 8% KLEEMANN, 89, 42% HIDRAL, 24, 11% IGV, 30, 14% HUBNER, 30, 14% В 2012 году в Россию было импортировано .. лифтов с гидравлическим управлением. В структуре импорта лифтов с гидравлическим управлением преобладает продукция .. Доли остальных фирм существенно ниже. Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 44 Эскалаторы Диаграмма 28. Структура импорта эскалаторов и траволаторов на российский рынок в 2012 году по производителям, шт. В 2012 году на российский рынок было импортировано ..эскалаторов, травалаторов и ленточных горнолыжных подъемников. В структуре российского импорта в 2012 году представлена продукция 33 производителей. Конкуренция в этом сегменте рынка высокая. Наибольшую долю в структуре импорта (.. %) занимает продукция ... Значительные доли приходятся на продукцию Kone, Sigma, Canny, Thyssenkrupp..% соответственно. Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 45 Диаграмма 29. Структура импорта траволаторов в РФ в 2012 году по производителю, шт. В 2012 году было импортировано … траволаторов. Наибольшие доли в структуре импорта траволаторов занимает продукция фирм … % соответственно. Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 46 Диаграмма 30. Структура импорта эскалаторов на Российский рынок в 2012 году по производителям, шт. Остальные, 149, 10% HYUNDAI, 30, 2% KOYO, 38, 2% SCHINDLER, 58, 4% Otis, 431, 29% BRILLIANT, 61, 4% SJEC, 84, 5% CANNY ELEVATOR, 85, 6% ZHEJIANG MEILUN COMPLETE ELEVATOR, 86, 6% KONE, 206, 14% SIGMA, 159, 11% THYSSENKRUPP, 104, 7% Эскалаторов в 2012 году было импортировано существенно больше, чем траволаторов, а именно ... В то же время на рынке была представлена продукция большего числа производителей. Наибольшая доля в структуре импорта эскалаторов также принадлежит продукции .. Значительные доли в структуре импорта также у продукции … Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 47 Диаграмма 31. Структура импорта эскалаторов и траволаторов в натуральном выражении на российский рынок в 2012 г. по стране происхождения, %. В структуре импортных поставок эскалаторов и траволаторов на российский рынок (с точки зрения страны происхождения), наибольшую долю (в натуральном выражении) занимает Китай (..%). По .. % приходится на продукцию Германии, Республики Корея, Словакии. Причем из Китая в Россию поставляется продукция как крупнейших европейских и американских концернов, чье производство расположено на территории этой страны, так и китайских производителей под собственными брендами. Один и тот же завод Китая может производить продукцию и под своим и под зарубежными брендами. Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 48 Глава 7. Характеристика российского экспорта лифтов. Диаграмма 32. Структура российского экспорта лифтов в 2012 году по производителям, шт. В 2012 году Российскими производителями было экспортировано .. лифта с электрическим подъемным механизмом. Из них .. шт. (.. %) пришлось на Санкт-Петербургский филиал ООО «ОТИС ЛИФТ», .. шт. (.. %) - на Карачаровский Механический завод, по …шт. – на МГУП «Мослифт» и ЩЛЗ. Также было экспортировано .. лифта производства Могилевлифтмаш и 1 лифт KONE. Все экспортированные лифты, кроме продукции KONE и Могилевлифтмаша – отечественного производства. Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 49 Глава 8. Цены на рынке лифтов. Диаграмма 33. Динамика цен на лифты в России за 2007-1 кв. 2013 г., руб./шт. 800000 707,280 700000 653,442 600000 606,826 572,970 569,392 2009 2010 524,152 500000 423,956 400000 300000 200000 100000 0 2007 2008 2011 2012 2013 (1 кв.) Цены на рынке лифтов .. Видимо, сказалось падение цен на жилье в 2009 году с некоторым лагом. Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 50 Глава 9. Основные тенденции и перспективы рынка лифтов и эскалаторов .. По данным онлайн- опроса посетителей сайта Ассоциации делового сотрудничества «Саморегулируемой организации «Лифтсервис», активированного 09.10.2006, потребители предпочитают продукцию ЩЛЗ продукции других фирм. Диаграмма 34. Структура предпочтений лифтов российскими потребителями по заводам-изготовителям, по данным онлайн-опроса "Лифтсервис". ЩЛЗ 95 Другие 86 КМЗ 64 МогЛЗ 52 26 Затруднились с ответом 10 МЭЛ 0 20 40 60 80 100 Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru 51 Телефон: +7 (495) 945-88-68; +7 (495) 968-13-14. Факс: +7 (495) 945-86-08. www.drgroup.ru, research@drgroup.ru