прочие активные операции

advertisement

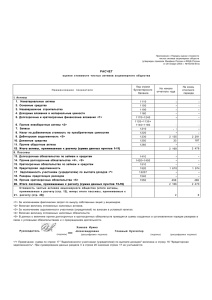

АНАЛИЗ АКТИВНЫХ ОПЕРАЦИЙ БАНКА 1.Экономическая сущность активных операций 2.Анализ структуры кредитных вложений 3.Анализ видов ссудных операций 4.Показатели, характеризующие активные операции банка Активные операции – это операции, посредством которых банки размещают имеющиеся в их распоряжении ресурсы для получения прибыли и поддержания ликвидности. Использование собственных и привлеченных средств отражается в активе баланса банка. По мнению Букато В.И., Львова Ю.И. основными активными операциями являются: 1. кредитные операции, в результате которых формируется кредитный портфель банка; 2. инвестиционные операции, создающие основу для формирования инвестиционного портфеля; 3. кассовые и расчетные операции, являющиеся одним из основных видов услуг, оказываемых банком своим клиентам; 4. прочие активные операции, связанные с созданием соответствующей инфраструктуры, обеспечивающей успешное выполнение всех банковских операций. Лаврушин считает, что наиболее распространенными активными операциями банков являются: · ссудные операции, как правило, приносят банкам основную часть их доходов. В макроэкономическом масштабе значение этих операций состоит в том, что посредством них банки превращают временно бездействующие денежные фонды в действующие, стимулируя процессы производства, обращения и потребления; · инвестиционные операции, в процессе их совершения банк выступает в качестве инвестора, вкладывая ресурсы в ценные бумаги или приобретая права по совместной хозяйственной деятельности; · депозитные операции, назначение активных депозитных операций банков заключается в создании текущих и длительных резервов платежных средств на счетах в Центральном банке (корреспондентский счет и резервный счет) и других коммерческих банках; · прочие активные операции, разнообразные по форме, приносят банкам за рубежом значительный доход. В белорусской практике круг их пока ограничен. К числу прочих активных операций относятся: операции с иностранной валютой и драгоценными металлами, трастовые, агентские, товарные и др. Кроме вышеописанных, классификация активных банковских операций осуществляется по критериям: 1. С точки зрения доходности: а) приносящие доход б) не приносящие доход 2. С точки зрения ликвидности: а) высоколиквидные б) ликвидные в) труднореализуемые и безнадежные активы 3. По степени риска: а) активы с нулевой степенью риска (наличность, государственные обязательства) б) активы с 10 % степенью риска (остатки на корреспондентских счетах в иностранных банках) в) активы с вероятностью риска в 20% г) активы с вероятностью риска в 50% (гарантии и поручительства, выданные банком) д) активы с вероятностью риска в 100% (просроченные и долгосрочные ссуды). До 80% банковских активов приходится на кредитные операции и операции с ценными бумагами. Банковский кредит - это экономические отношения, в процессе которых банки предоставляют заемщикам денежные средства с условием их возврата. Эти отношения предполагают движение стоимости (ссудного капитала) от банка (кредитора) к ссудозаемщику (дебитору) и обратно. Заемщиками выступают предприятия всех форм собственности (акционерные предприятия и фирмы, государственные предприятия, частные предприниматели и т.д.), а также население. В соответствии с Законом «О банках и банковской деятельности» кредиты могут предоставляться банками хозяйственным органам на условиях срочности, возвратности, платности и целевой обоснованности. Участвующие в этих отношениях стороны называются: Кредитодатель = Кредитор = Заимодавец Кредитополучатель = Дебитор = Заемщик В группу активных операций банков включаются факторинговые и лизинговые. Факторинг представляет собой переуступку банку неоплаченных долговых требований, возникающих между контрагентами в процессе реализации продукции, и является разновидностью торгово-комиссионной операции, сочетающейся с кредитованием. При этом речь идет обычно о краткосрочных требованиях. Банк приобретает право требования платежа с покупателя продукции. Одновременно он кредитует оборотный капитал клиента и берет на себя его кредитный риск. Лизинговые операции заключаются в предоставлении на условиях аренды на долгосрочный период машин, оборудования, недвижимости и других элементов основного капитала предприятиям-арендаторам. Банки могут участвовать в лизинговых операциях в различных формах. Наиболее распространенной является кредитование банком лизинговых компаний. Банки могут также кредитовать предприятие-изготовитель, сдающее в аренду машины и оборудование и осуществляющее его техническое обслуживание. Кроме того, банк может сам предоставлять в аренду машины и оборудование Основные положения современной системы кредитования следующие: 1. Вся система кредитования базируется на ресурсах коммерческого банка. 2. Кредитные операции имеют коммерческий характер. 3. Объем кредитных вложений зависит не только от ресурсов банка, но и от экономических нормативов, обязательных резервов. 4. Кредитная политика банка реализуется на договорной основе. 5. Наметился переход к таким формам кредита, которые в большей степени гарантируют возврат ссуд. 6. Система кредитования основывается на следующих принципах: срочность и обеспеченность, платность и возвратность, целевая обоснованность кредита. 7. Организация кредитования базируется на принципе причинности. Это означает, что основой для построения модели кредитования должна быть экономика производства соответствующего ссудополучателя. Банковские ссуды можно классифицировать по различным признакам, в том числе по назначению, наличию и характеру обеспечения, срокам, методам погашения, характеру их происхождения и др. В зависимости от назначения и целей кредитования различают ссуды, выданные: * на увеличение капитала (производственных фондов предприятий); * на временное пополнение недостатка денежных средств; * на потребительские цели. При формировании ссудной политики банки должны учитывать множество факторов: внешние, которые не контролируются самим банком, — инфляция, спрос и предложение ссудного фонда и др.; внутренние, которые банки сами в состоянии контролировать, — наличие капитала, степень рискованности и прибыльности различных видов ссуд, стабильность депозитов, способности и опыт банковского персонала и др. Удельный вес средних остатков ссудных активов, приносящих доход в виде процента, в совокупных активах можно рассчитать по формуле: Ссудные активы /Активы Данное соотношение характеризует эффективность кредитных вложений и показывает размер средних остатков ссудных активов, приходящихся на 1 руб. совокупных активов. Условно считается, что если соотношение больше 0,8, то можно дать положительную оценку банку в части кредитных вложений. Если соотношение меньше 0,8, то банку следует улучшить структуру активов в сторону увеличения ссудных активов. Эффективность ссудных операций может быть сопоставлена во времени, при этом увеличение темпов роста считается положительным результатом работы банка. Кредиты банка - величина малоподвижная. Банк выдает кредиты не каждый час и даже не каждый день. Однако необходимо следить за изменением размеров средних остатков ссуд в динамике. Изменение ссудных активов в анализируемом периоде по сравнению с соответствующим периодом прошлого года можно измерить показателем, характеризующим темп роста: Средние остатки ссудных активов отчетного периода / Средние остатки ссудных активов прошлого года Если Тр>100%, то деятельность банка оценивается положительно; при Тр<100% работе банка можно дать негативную оценку. Замедление темпов роста приводит к потере позиций банке и вытеснению его с рынка более конкурентоспособными институтами. В зависимости от получателя ссуды делятся на клиентские и межбанковские. В зависимости от срока ссуды делятся на онкольные, краткосрочные, среднесрочные, долгосрочные. По характеру возвратности ссуды бывают срочные, просроченные и пролонгированные (с продлением срока оплаты). В свою очередь каждый из этих видов детализируется по субъектам и срокам ссуд. По порядку погашения различают ссуды, погашаемые постепенно; единовременным платежом по истечении срока; в соответствии с особыми условиями, определенными в кредитном договоре. По способу уплаты процента ссуды делятся на обычные и дисконтные. Предоставление дисконтных ссуд предусматривает удержание ссудного процента (дисконта) при выдаче кредита. 94 По характеру процентной ставки ссуды бывают с фиксированной и плавающей процентной ставкой. По характеру обеспечения различают ссуды: * обеспеченные — это кредиты под залог, гарантию или поручительство, страхование риска непогашения кредита, финансовые требования, обеспечение полисами страхования жизни, а также кредиты с комбинированным обеспечением; * бланковые кредиты (без обеспечения товарно-материальных Ценностей, в том числе кредиты на доверии). Овердрафт — форма краткосрочной ссуды, предоставляемой банком клиенту сверх остатка на его счете в данном банке путем дебетования. Ипотечный кредит — долгосрочная ссуда под залог недвижимости. Размер ипотечной ссуды зависит от множества факторов, таких как расположение, тип строения, его реализуемость, а также от платежеспособности заемщика. Ломбардный кредит — краткосрочная ссуда, которая обеспечивается легкореализуемым движимым имуществом или правами. Авальный кредит — кредит банка на покрытие гарантируемого обязательства клиента в случае, если последний не может сделать этого самостоятельно. Акцептный кредит — кредит, выдаваемый банками в форме акцепта переводных векселей или чеков, т.е. предоставлением банковской гарантии продавцу. Залог — один из способов, гарантирующий залогодержателю получение компенсации стоимости заложенных финансово-материальных ценностей. Различают следующие разновидности залога: 1. Залог имущества клиента — товарно-материальные ценности, дебиторские счета, ценные бумаги, векселя, депозиты, находящиеся в том же банке, недвижимость (ипотека), а также смешанный залог. 2. Залог прав. Оценка залога является важной частью экономической работы банка. Ошибки в оценке залога могут дорого обойтись банку. Коэффициент использования кредитных ресурсов: Ки = Р / П, где Ки - коэффициент использования кредитных ресурсов за текущий период; Р - средний остаток размещенных средств, в который включаются: ссудная задолженность в рублях и инвалюте, средства, направленные на финансирование жилищного строительства, вложения в ценные бумаги и акции, инвалюту, лизинговые операции, сумма перераспределенных кредитных ресурсов и т.д.; П - средний остаток средств, привлеченных во вклады, депозиты, расчетные, текущие счета юридических и физических лиц в рублях и инвалюте. Коэффициент эффективности использования активов: Кэ = Сд / Са, где Кэ - коэффициент эффективности использования активов: Сд - средние остатки по активным счетам, приносящим доходы (по счетам, указанным в показателе Р); Са - средние остатки по всем активным счетам. Неэффективное управление кредитными ресурсами и нерациональное их размещение, а также нарушение действующего порядка правил кредитования приводят к образованию просроченной задолженности, которая исчисляется: Кпз1 = Зп / З1 где Кпз1 - коэффициент просроченной задолженности (основной оценочный показатель); Зп - ссудная просроченная задолженность физических и юридических лиц, включая в инвалюте; З1 - ссудная задолженность физических и юридических лиц в рублях и инвалюте с учетом просроченной, включая объем кредитных ресурсов, переданных другим учреждениям банка + вложения в приобретение валюты (без учета операций, совершаемых за счет и по поручению клиентов и приобретений валюты за счет фонда производственного и социального развития) + вложения в ценные бумаги (кроме операций, совершаемых за счет и по поручению клиентов) + финансирование жилищного строительства + вложения в лизинговые операции и др. Коэффициент «убытки от списания кредитов»: К н.д. = РВПС / Зк где К н.д. - коэффициент нормы допустимости потерь по кредитам; Зк - остаток задолженности на конец отчетного периода, включая просроченную: РВПС - резерв на возможные потери по ссудам; В целях правильного соотношения активных и пассивных операций, с точки зрения поддержания необходимого уровня ликвидности исчисляются следующие показатели: а) соотношение суммы кредитов и суммы вкладов, депозитов физических и юридических лиц, расчетных (текущих) и бюджетных счетов: Н4 = Кр / С где Кр - остаток ссудной задолженности физических и юридических лиц: С - остаток вкладов и депозитов физических и юридических лиц, расчетных (текущих) и бюджетных счетов. б) соотношение суммы ликвидных активов учреждения банка и суммы вкладов, депозитов физических и юридических лиц, расчетных (текущих) и бюджетных счетов: Н5 = Ла / С где Ла - ликвидные активы. в) соотношение суммы, ликвидных активов и общей суммы активов: Н6 = Ла / А где А - общая сумма всех активов. г) соотношение суммы ликвидных активов учреждений банка и суммы обязательств учреждения банка по счетам до востребования: Н7 = Ла / Ов где Ов - обязательства учреждения банка по счетам до востребования. д) соотношение выданных кредитов сроком погашения свыше одного года и обязательств учреждения банка по депозитным счетам, полученным кредитам, а также долговых обязательств на срок свыше одного года: Н8 = Кр / (К + Од) где Кр - кредиты, выданные на срок свыше одного года; К - капитал банка: Од - обязательства учреждений банка по депозитным счетам, кредитам, подученным учреждением банка и обращающиеся на рынке долговые обязательства сроком погашения свыше одного года.