Анализ финансовой устойчивости и платежеспособности

advertisement

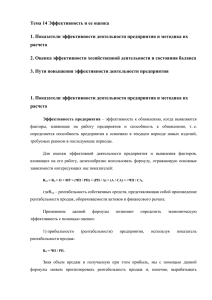

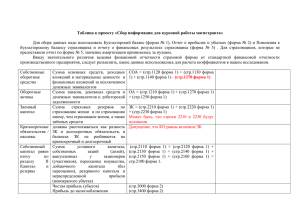

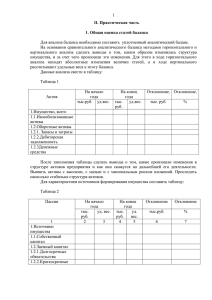

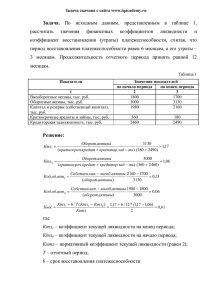

Финансовый менеджмент в образовании Практика по теме 2 Структурно-логическая схема анализа финансово-хозяйственной деятельности организации Экспресс-анализ финансового состояния организации Анализ имущества и источников его формирования Анализ оборотного капитала, анализ оборачиваемости Анализ финансовой устойчивости и платежеспособности Анализ абсолютных финансовых результатов Анализ относительных финансовых результатов (рентабельности) Анализ вероятности банкротства ПРАКТИКА АНАЛИЗА ФИНАНСОВО-ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ ОРГАНИЗАЦИИ (на примере ОАО «ЯСК») Экспресс-анализ финансового состояния организации Подготовительный этап 1. 2. 3. проверка комплектности отчетности проверка наличия в отчетности всех необходимых реквизитов проверка взаимосвязи форм отчетности 2. Оценка взаимосвязей между разделами баланса 1. Актив баланса = Пассив баланса 2. Собственные средства (III раздел) > Внеоборотные активы (I раздел) 3. Оборотные активы (II раздел) > Заемные средства (IV + V разделы) 4. Собственные оборотные средства ≥ 0 Собственные оборотные средства = (Собственные средства (III раздел) + Долгосрочные обязательств (IV раздел) + Доходы будущих периодов + Оценочные обязательства (из V раздела)) – Внеоборотные активы (I раздел) 1. Основное балансовое равенство выполняется 2. Собственные средства меньше внеоборотных активов, что указывает на формирование внеоборотных активов за счет заемных источников 3. Оборотные активы больше величины заемных средств, что указывает на формирование оборотного капитала организации частично за счет собственных источников 4. Величина собственных оборотных средств отрицательна, что указывает на формирование всего оборотного капитала полностью и части внеоборотного капитала за счет заемных источников Вывод по первому шагу экспресс- анализа: исследуемая организация испытывает существенные сложности по формированию активов за счет собственных средств, что может быть признаком нестабильного финансового положения 3. Оценка пропорций роста показателей Темп роста актива баланса < Темп роста выручки < Темп роста валовой прибыли < Темп роста прибыли от продаж < Темп роста прибыли до налогообложения < Темп роста чистой прибыли 1. Темп роста актива баланса = 1,1 2. Темп роста выручки = 1,12 3. Темп роста валовой прибыли = 1,16 4. Темпа роста прибыли от продаж = 0,29 Невыполнение неравенства указывает на отсутствии экономии в сфере коммерческих расходов 5. Темп роста прибыли до налогообложения = 0,28 Невыполнение неравенства на резкий рост процентов к уплате (в 1,46 раза по сравнению с предыдущим периодом) 6. Темп роста чистой прибыли = 0,26 Схемы налоговой оптимизации организацией не применяются 4. Оценка изменения отдельных статей бухгалтерского баланса статьи, имеющие резкое изменение по сравнению с предыдущим отчетным периодом 1. Отложенные налоговые активы снизились в 1,65 раза. Это изменение трактуется положительно, так как указывает на уменьшение временно не участвующих в обороте ресурсов 2. Запасы уменьшились в 2,2 раза 3. Дебиторская задолженность выросла в 1,5 раза Это изменение может указывать на ошибки в претензионной работе с должниками 4. В 1,8 раза снизились финансовые вложения и в 1,9 раза уменьшились денежные средства Резкое снижение наиболее ликвидных составляющих оборотного капитала способно снизить платежеспособность организации статьи, темп роста которых намного превышает темп роста выручки 1. Дебиторская задолженность выросла в 1,5 раза 2. Кредиторская задолженность выросла в 1,38 раза Данные показатели указывают на то, что задолженность обоих видов не окупается в течение отчетного периода, то есть не создает положительного экономического эфекта статьи, изменение которых трактуется однозначно Статьи данного типа отсутствуют 4. Оценка изменения отдельных статей бухгалтерского баланса (продолжение) соотношение между дебиторской и кредиторской задолженностью Дебиторская задолженность на 6% меньше кредиторской задолженности, что можно рассматривать как нормальное соотношение 5. Выявление «больных» статей бухгалтерского баланса «больные» статьи, свидетельствующие о крайне неудовлетворительной работе организации «больные» статьи, свидетельствующие об определенных проблемах в работе организации II. Анализ оборачиваемости имущества и его элементов Оборотный капитал - часть имущества организации, находящаяся в запасах, ценных бумагах, расчетах с покупателями и в денежных средствах Основание Виды оборотного капитала классификации Роль в процессе деятельности • оборотные фонды • фонды обращения Источники формирования • собственные оборотные средства • заемные оборотные средства Степень ликвидности • • • • запасы дебиторская задолженность краткосрочные финансовые вложения денежные средства Оборачиваемость - способность активов проходить по стадиям производственно-коммерческого цикла Наличие денежных средств Отгрузка готовой продукции Оприходование сырья и материалов Оплата от покупателей ПРОИЗВОДСТВЕННО-КОММЕРЧЕСКИЙ ЦИКЛ ПРОИЗВОДСТВЕННЫЙ ЦИКЛ Период обращения ДЗ Период обращения КЗ ФИНАНСОВЫЙ ЦИКЛ ОПЛАТА ПОСТАВЩИКАМ Показатели оборачиваемости 1. Коэффициент оборачиваемости (Коб) Коб = Выручка / Средняя величина актива баланса Отражает то, сколько раз за отчетный период имущество организации совершило полный оборот. Положительным считается рост данного показателя. Коэффициент оборачиваемости составил 5. Это означает, что оборотные активы компании за 2013 год совершили полный оборот по стадиям производственного цикла пять раз Показатели оборачиваемости (продолжение) 2. Продолжительность оборота в днях (В) В = Число дней в году / Коб = = (Число дней в году*Средняя величина актива баланса)/ Выручка Показатель продолжительности оборота в днях должен уменьшаться. Если по итогу расчетов получено дробное число, его следует округлять до целого и всегда в большую сторону. Продолжительность оборота составила 73 дня. Это означает, что прохождение оборотных активов по всем стадиям производственного цикла занимает 73 дня Для сравнения были рассчитаны показатели оборачиваемости капитала для 2012 года. Коэффициент оборачиваемости составил 2,3. Продолжительность оборота составила 159 дней. Таким образом, в исследуемом периоде показатели оборачиваемости имущества ОАО «ЯСК» изменились в лучшую сторону Анализ финансовой устойчивости и платежеспособности организации Финансовая устойчивость – это характеристика стабильности финансового состояния предприятия, которая обеспечивается высокой долей собственных средств в общей сумме источников формирования имущества Задача анализа финансовой устойчивости – оценка степени независимости предприятия от заемных источников, а также изменения степени этой независимости с течением времени Сравнительная характеристика собственного и заемного капитала Признак Возможность наращивания капитала Стоимость капитала Собственный капитал Заемный капитал Ограниченная возможность Относительная легкость существенного привлечения и наращивания наращивания Высокая стоимость по сравнению с другими источниками финансирования Более низкая стоимость привлечения Возможность Невозможность обеспечить Возможность существенного наращивания значительный прирост наращивания рентабельности рентабельности рентабельности деятельности деятельности организации деятельности Коэффициенты финансовой устойчивости 1. Коэффициент финансовой устойчивости показывает долю активов компании, финансируемых за счет устойчивых источников (Собственный капитал + Долгосрочные обязательства) /Актив баланса = (стр. 1300 + Стр. 1400) / стр. 1700 Рекомендуемый интервал значений: 0,5-0,9 Величина коэффициента финансовой устойчивости составила 0,16. Это указывает не недостаточную финансовую устойчивость исследуемой организации Коэффициенты финансовой устойчивости 2. Коэффициент финансовой зависимости показывает, сколько заемных средств привлекла организация на 1 руб. собственного капитала (Кредиты + займы + кредиторская задолженность) / Собственный капитал = (Стр. 1400 + Стр. 1510 + Стр. 1520 + Стр. 1550) / Стр. 1300 Рекомендуемое значение коэффициента меньше 0,7 Значение коэффициента финансовой зависимости составило 5. Это означает, что на каждый рубль собственного капитала организация привлекла 5 рублей заемного капитала Коэффициенты финансовой устойчивости 3. Коэффициент автономии (финансовой независимости) характеризует то, в какой степени используемые организацией активы сформированы за счет собственного капитала Собственный капитал / Активы = Стр. 1300 / Стр. 1600 Рекомендуемое значение коэффициента: больше либо равно 0,5 Значение коэффициента автономии составило 0,16. Это существенно ниже порогового минимального уровня, что указывает на слабую долю собственных средств в формировании активов организации Коэффициенты финансовой устойчивости 4. Коэффициент маневренности собственных оборотных средств характеризует то, какую долю в общей сумме собственного капитала организации занимает собственный капитал, инвестированный в оборотные средства Собственные оборотные средства / Собственный капитал = = (Стр. 1300 - Стр. 1100) / Стр. 1300 Рекомендуемое значение 0,2 - 0,5 Значение коэффициента маневренности собственных оборотных средств составило -0,29. Отрицательное значение данного показателя указывает на то, что собственный капитал организации вообще не инвестируется в оборотные активы Анализ платежеспособности Платежеспособность –способность организации своевременно и полностью рассчитаться по всем своим обязательствам Кредитоспособность – частный случай платежеспособности, возможность своевременно и полностью исполнить обязательства по оплате кредитов и процентов по ним Ликвидность – синоним платежеспособности, который применяют как к организации в целом, так и к ее активам либо к балансу Показатели платежеспособности 1. Общий показатель платежеспособности (Наиболее ликвидные активы + 0,5* (Быстро реализуемые активы) + 0,3*(Медленно реализуемые активы) / (Наиболее срочные обязательства + 0,5*(Краткосрочные пассивы) + 0,3*(Долгосрочные пассивы) = = ((Стр. 1250 + Стр. 1240) + 0,5*(Стр. 1230 + Стр. 1260) + 0,3* (Стр. 1210 + Стр. 1220 + + Стр. 1170)) / (Стр. 1520 + 0,5*(Стр. 1510 + Стр. 1550) + 0,3 (Стр. 1400)) Рекомендуемое значение показателя: больше либо равно 1 Значение общего показателя платежеспособности составило 0,66. Это означает, что даже при условии реализации организацией всего имеющегося у нее оборотного капитала она не будет способна погасить все свои обязательства в полном объеме Показатели платежеспособности 2. Коэффициент текущей платежеспособности (ликвидности) Оборотные активы / Краткосрочные обязательства = = Стр. 1200 / Стр. 1500 Значение коэффициента: больше или равно 2 Значение коэффициента текущей ликвидности составило 0,94. Это означает, что предприятие сможет покрыть лишь 94% своих краткосрочных обязательств за счет имеющихся оборотных средств при условии их полной реализации Показатели платежеспособности 3. Коэффициент абсолютной платежеспособности Легкореализуемые активы / (Наиболее срочные пассивы + Краткосрочные пассивы) = = (Стр. 1250 + Стр. 1240)) / (Стр. 1520 + Стр. 1510 + Стр. 1550) Рекомендуемое значение: от 0,2 до 0,5 Значение коэффициента абсолютной платежеспособности составило 0,2. Это означает, что предприятие может немедленно (то есть на отчетную дату) покрыть лишь 20% своих краткосрочных обязательств за счет своих наиболее ликвидных активов Анализ относительных результатов деятельности организации Прибыль - абсолютный финансовый результат деятельности организации Рентабельность – относительный результат деятельности организации Рентабельность =(Эффект/Ресурсы или затраты)*100% Показатели рентабельности 1. Рентабельность продаж показывает, сколько прибыли приходится на единицу реализованной продукции Прибыль от продаж / Выручка = =Стр. 2200 / Стр. 2110 Нормальное значение: 15-25% Значение показателя рентабельности продаж составило 1,4%. Это означает, что в каждом рубле дохода от продаж основной продукции предприятия прибыль занимает всего лишь 1,4 копейки Показатели рентабельности 2. Рентабельность совокупного капитала показывает, сколько прибыли приходится на рубль совокупного капитала, вложенного в активы организации Балансовая прибыль / Средняя стоимость пассивов = = Стр. 2300 / стр. 1700 (среднее) Значение рентабельности совокупного капитала организации составило 3,5%. Это означает, что каждая единица имущества компании приносит лишь 3,5% прибыли Показатели рентабельности 3. Рентабельность собственного капитала определяет эффективность использования средств собственников, вложенных в бизнес Чистая прибыль отчетного периода / Средняя стоимость собственного капитала = = Стр. 2400 / Стр. 1300 (среднее) Значение показателя рентабельности собственного капитала составило 14%. Это означает, что на каждый рубль собственного капитала приходится 14 копеек прибыли в отчетном периоде