облигации

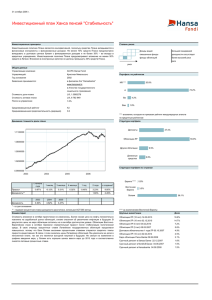

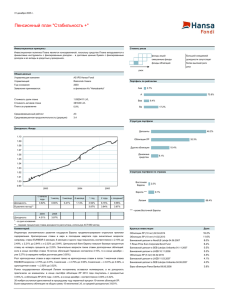

advertisement

ТЕМА 3 ОБЛИГАЦИИ МИРОВОЙ РЫНОК ЦЕННЫХ БУМАГ (по состоянию на март 2009 г., млрд.долл.) Акции Акции (%%) Облигации Облигации (%) Всего 44223 100 82227 100 США 14282 32,3 31172 37,91 Страны зоны ЕВРО 6506 14,71 23611 28,71 Китай 4944 11,18 2357 2,87 Япония 3508 7,93 10675 12,98 Великобритания 2614 5,91 4010 4,88 Канада 1568 3,55 1512 1,84 Австралия 1188 2,69 1073 1,3 Индия 1187 2,68 489 0,59 Бразилия 1173 2,65 1010 1,23 Швейцария 1034 2,34 668 0,81 Скандинавские страны 1004 2,27 1653 2,01 Южная Корея 807 1,82 913 1,11 Южная Африка 709 1,6 121 0,15 Тайвань 594 1,34 12 0,01 Сингапур 445 1,01 150 0,18 Россия 357 0,81 135 0,16 Мексика 308 0,7 392 0,48 Малайзия 261 0,59 221 0,27 Другие 1734 3,92 2053 2,5 2 ОПРЕДЕЛЕНИЕ ОБЛИГАЦИИ • Облигация - ценная бумага, удостоверяющая право ее держателя на получение от лица, выпустившего облигацию, в предусмотренный ею срок, номинальной стоимости облигации или иного имущественного эквивалента. Облигация предоставляет ее держателю также право на получение фиксированного в ней процента от номинальной стоимости облигации либо иные имущественные права 3 ПРАВА, УДОСТОВЕРЯЕМЫЕ ОБЛИГАЦИЕЙ ИМУЩЕСТВЕННЫЕ ПРАВА, УДОСТОВЕРЯЕМЫЕ ОБЛИГАЦИЕЙ ОСНОВНОЕ ПРАВО Право на получение в предусмотренный срок номинальной стоимости облигации Право на получение в предусмотренный срок иного имущественного эквивалента номинальной стоимости облигации ДОПОЛНИТЕЛЬНОЕ ПРАВО Право на получение фиксированного в облигации процента от ее номинальной стоимости Право на получение иных имущественных прав 4 ОСНОВНЫЕ ПАРАМЕТРЫ ОБЛИГАЦИИ • • • • Номинальная стоимость; Дата погашения (срок обращения); Процентная (купонная) ставка; Дата начисления дохода (продолжительность процентного (купонного) периода) 5 ИНВЕСТИЦИОННЫЕ КАЧЕСТВА ОБЛИГАЦИЙ • Наличие конечного срока обращения, по истечении которого облигация погашается эмитентом, а инвестор получает денежные средства в размере номинальной стоимости облигации или получает имущественный эквивалент ее номинальной стоимости • Облигация как финансовый инструмент представляет собой денежный поток, поступающий ее владельцу в течение определенного периода времени • Выплата процентов по облигации является обязанностью эмитента. С этой точки зрения, владельцы облигаций имеют приоритет по сравнению с акционерами в получении текущего дохода. • Владельцы облигаций имеют преимущественные права на первоочередное удовлетворение своих требований по сравнению с акционерами при ликвидации предприятия 6 ЭМИТЕНТЫ ОБЛИГАЦИЙ 1. Государство (федеральный уровень и уровень субъекта федерации) 2. Муниципальные образования 3. Акционерные общества 4. Общества с ограниченной ответственностью 5. Унитарные предприятия 6. Некоммерческие организации 7. Банк России 8. Международные финансовые организации 7 СТРУКТУРА РОССИЙСКОГО РЫНКА ОБЛИГАЦИЙ Виды облигаций 2006 год 2007 год млрд. руб. % млрд. руб. % Темп роста, % Государственные облигации (ГКО-ОФЗ) 980 47,3 1047 41,4 106,8 Субфедеральные и муниципальные облигации 190 9,2 224 8,9 117,9 Корпоративные облигации 902 43,5 1257 49,7 139,4 Итого 2072 100,0 2528 100,0 122,0 8 КЛАССИФИКАЦИЯ ОБЛИГАЦИЙ - По субъекту прав, удостоверенных ценной бумагой: именная на предъявителя - По форме удостоверения прав: бездокументарная документарная - По сроку обращения краткосрочные– срок обращения не более одного года среднесрочные - срок обращения от 1 года до 5 лет долгосрочные- срок обращения более 5 лет при наличии определенного срока погашения бессрочные (консоль) - срок погашения не устанавливается 9 СТРУКТУРА РОССИЙСКОГО РЫНКА ОБЛИГАЦИЙ (с датой погашения после 31.12.2008) Срок обращения корпоративные региональные вып./ %%) млн.руб. /%% вып./ %%) млн.руб. /%% До 1 года 13/2 13 500/0,8 0/0 0/0 От 1 года до 2 лет 7/1 7 850/0,4 5/4 26 400/5 От 2 до 3 лет 248/37 402 775/22,4 21/18 48 652/9 От 3 до 5 лет 314/48 902 423/50,3 59/51 179 706/35 Более 5 лет 83/12 468 785/26,1 32/27 259 241/51 665 1 795 333 117 513 999 итого 10 КОЛИЧЕСТВО ДЕФОЛТОВ источник: ИБ «ТРАСТ»:http://trust.ru/investment/analitika/interactive/defaults/rus/stats.html 11 КЛАССИФИКАЦИЯ ОБЛИГАЦИЙ По форме обеспечения • Облигации без обеспечения (размещение облигаций без обеспечения допускается в сумме, не превышающей по номинальной стоимости величины уставного капитала, не ранее третьего года существования общества и при условии надлежащего утверждения годовой бухгалтерской отчетности за два завершенных финансовых года) • Облигации с обеспечением • Облигации, обеспеченные залогом определенного имущества общества. • Облигации под обеспечение, предоставленное обществу для целей выпуска облигаций третьими лицами: - Облигации, обеспеченные поручительством - Облигации, обеспеченные банковской гарантией - Облигации, обеспеченные государственной или муниципальной гарантией 12 КЛАССИФИКАЦИЯ ОБЛИГАЦИЙ ПО СПОСОБУ ФОРМИРОВАНИЯ ДОХОДА Процентные (купонные) облигации (coupon bonds) доход владельца облигации формируется путем регулярных начислений (процентный, купонный доход) в процентах от номинальной стоимости облигации (процентная, купонная ставка) за определенный период времени (процентный, купонный период) Беспроцентные облигации (облигации с нулевым процентом, бескупонные облигации) (zero-coupon bonds) доход владельца облигации формируется за счет разницы между ценой размещения и ценой погашения облигации (дисконтный доход). Имущественные (товарные) облигации (commodity linked bonds) доход владельца облигации формируется за счет имущества (его стоимости), получаемого при погашении облигации. 13 КЛАССИФИКАЦИЯ ОБЛИГАЦИЙ ПО СПОСОБУ ФОРМИРОВАНИЯ ДОХОДА Процентные (купонные) облигации Беспроцентные облигации (облигации с нулевым процентом, бескупонные облигации) N+K N N N-D t1 t2 T T 14 КЛАССИФИКАЦИЯ ОБЛИГАЦИЙ ПО СПОСОБУ ФОРМИРОВАНИЯ ДОХОДА Процентные (купонные) облигации k N 0.01 Pt N t T Рt – расчетная стоимость облигации N – номинальная стоимость облигации k – купонная ставка (в процентах от номинальной стоимости) T - длительность купонного периода (в днях) t – количество дней от начала купонного периода Беспроцентные облигации (облигации с нулевым процентом, бескупонные облигации) PT P0 Pt P0 t T Pt– расчетная стоимость облигации PT – цена погашения облигации P0 - цена размещения облигации T - срок обращения облигации (в днях) t – количество дней от даты размещения 15 КЛАССИФИКАЦИЯ ОБЛИГАЦИЙ По способу установления процентной ставки • Облигации с постоянным купонным доходом - ставка купонного дохода установлена неизменной для всех купонных периодов в течение срока обращения облигации; • Облигации с фиксированным купонным доходом – ставка купонного дохода устанавливается для каждого купонного периода (нескольких купонных периодов) и не может меняться в течение срока обращения облигации; • Облигации с плавающим купонным доходом – ставка купонного дохода определяется на основе какого-либо финансового (экономического) показателя: - индексируемые облигации; - с базисом привязки. 16 КЛАССИФИКАЦИЯ ОБЛИГАЦИЙ ИНДЕКСИРУЕМЫЕ ОБЛИГАЦИИ облигации ОАО «ГАЗПРОМ» 5 tm Rm Cm N 100 365 R0 N – номинальная стоимость облигации; 5/100 – купонная ставка 5%; tm – длительность m-го купонного периода Rm - средний курс доллара за 30 дней, предшествующих дате окончания m-го купонного периода; R0 - средний курс доллара за 30 дней, предшествующих дате начала размещения облигаций. 17 КЛАССИФИКАЦИЯ ОБЛИГАЦИЙ облигации с базисом привязки НАИБОЛЕЕ РАСПРОСТРАНЕННЫЕ МЕЖДУНАРОДНЫЕ ИНДИКАТОРЫ Финансовый центр «________» Interbank Offered Rate средневзвешенная ставка предложения кредитных ресурсов "_______________" Interbank Bid Rate средневзвешенная ставка привлечения депозитных ресурсов London LIBOR LIBID Tokyo TIBOR TIBID Frankfurt FIBOR FIBID Paris PIBOR PIBID Moscow MIBOR MIBID 18 КЛАССИФИКАЦИЯ ОБЛИГАЦИЙ По форме погашения Облигации полного погашения номинальная стоимость облигации выплачивается владельцу при погашении облигации. № купонного периода Купонная ставка (в % от номинальной стоимости облигации) Денежный поток у владельца облигации 1-ый период k1 C1 = k1 x N*0.01 i-ый период ki Ci = ki x N*0.01 T-ый период kT CT = N + kT x N*0.01 Суммарный денежный обращения облигации поток за время S N Сi 19 КЛАССИФИКАЦИЯ ОБЛИГАЦИЙ Амортизируемые (частично погашаемые в течение срока обращения ) облигации номинальная стоимость облигации выплачивается владельцу облигациями равными частями в течение срока обращения облигации. Ci ki N iост 0.01 N iост N ост i 1 A Ni ост - остаточная номинальная стоимость облигации на начало купонного периода (N1 =N); А – размер разовой амортизации (частичного погашения) облигации; A = N/m; i – номер купонного периода; k – купонная ставка (в % от номинальной стоимости облигации); Сi - размер начисленного купонного дохода. 20 КЛАССИФИКАЦИЯ ОБЛИГАЦИЙ Амортизируемые (частично погашаемые в течение срока обращения ) облигации период Купонная ставка Остаточная стоимость облигации на дату начала купонного периода Размер купонного Амортиз дохода за текущий ация на купонный период дату окончан ия купонног о периода 1 k1 N1 = N C1 = k1 x N1 x 0,01 A1 S1 = C1 + A1 i ki Ni = Ni-1 – Ai-1 Ci = ki x Ni x 0,01 Ai Si = Ci + Ai T kT NT = NT-1 – AT-1 CT = kT x NT x 0,01 AT ST = CT + AT Суммарный денежный поток за время обращения облигации Денежный поток владельца облигации S Si Ci 21 КЛАССИФИКАЦИЯ ОБЛИГАЦИЙ По возможности досрочного погашения Безотзывные облигации - облигации не могут быть выкуплены эмитентом до истечения срока обращения; Отзывные облигации: - по требованию владельцев облигации - эмитент обязан досрочно выкупить облигации в установленный срок или по наступлении определенного события; - по инициативе эмитента - эмитент имеет право досрочно выкупить облигации в установленный срок или по наступлении определенного события; Приобретаемые облигации – эмитент имеет право приобретения облигаций у владельцев с возможностью последующей их продажи в течение срока обращения. 22 КЛАССИФИКАЦИЯ ОБЛИГАЦИЙ ООО «Уралвагонзавод-Финанс» http://www.gazprombank.ru Вид, категория (тип), серия и иные идентификационные признаки размещаемых ценных бумаг: Неконвертируемые процентные документарные облигации на предъявителя серии 02 с обязательным централизованным хранением. Владелец облигаций имеет право требовать досрочного погашения Облигаций и выплаты ему накопленного купонного дохода, рассчитанного на дату исполнения обязательств по досрочному погашению Облигаций, в следующих случаях: неисполнение Эмитентом обязательства выплатить купонный доход по Облигациям настоящего выпуска по истечении 7 (семи) рабочих дней с даты выплаты соответствующего купонного дохода, установленного в соответствии с решением о выпуске и проспектом ценных бумаг; неисполнение Эмитентом обязательств по выплате купонного дохода по истечении 7 (семи) рабочих дней и/или погашению Облигаций Эмитента по истечении 30 (тридцати) рабочих дней серии 01 номер государственной регистрации 4-01-36063-R. 23 КЛАССИФИКАЦИЯ ОБЛИГАЦИЙ БИРЖЕВЫЕ ОБЛИГАЦИИ Биржевая облигация – облигация, отвечающая следующим требованиям 1) размещение облигаций осуществляется путем открытой подписки на торгах фондовой биржи; 2) эмитентом облигаций является хозяйственное общество, государственная корпорация или международная финансовая организация, если в котировальный список фондовой биржи, осуществляющей допуск таких облигаций к торгам, включены акции и (или) облигации указанных эмитентов;; 3) эмитент облигаций существует не менее трех лет и имеет надлежащим образом утвержденную годовую бухгалтерскую отчетность за два завершенных финансовых года; 4) облигации не предоставляют их владельцам иных прав, кроме права на получение номинальной стоимости либо номинальной стоимости и фиксированного процента от номинальной стоимости; 5) срок исполнения обязательств по облигациям не может превышать три года с даты начала их размещения ; 6) облигации выпускаются в документарной форме на предъявителя с обязательным централизованным хранением их сертификатов в депозитарии, осуществляющем депозитарные операции по итогам сделок с ценными бумагами, совершенных через фондовую биржу, которая осуществляет допуск таких облигаций к торгам в процессе их размещения, на основании договора, в соответствии с которым осуществляется допуск облигаций к торгам и который заключается с этой фондовой биржей и (или) клиринговой организацией; 7) оплата облигаций при их размещении, а также выплата номинальной стоимости и процентов по облигациям осуществляются только денежными средствами. 24 БИРЖЕВЫЕ ОБЛИГАЦИИ Эмитенты биржевых облигаций по состоянию на 01.04.2010 • • • • • • • • • • • • • • • • • • • • 1. ОАО «ДАЛЬСВЯЗЬ» - 1 выпуск 2. ОАО «ЭНЕЛ-ОГК-5» - 2 выпуска 3. ОАО «МОСЭНЕРГО» - 1 выпуск 4. ОАО «НЛМК» - 2 выпуска 5. ОАО «УРАЛСВЯЗЬИНФОРМ» - 1 выпуск 6. ОАО «МЕЧЕЛ» - 2 выпуска 7.ОАО «СЕВЕРСТАЛЬ» - 2 выпуска 8. ОАО «ММК» - 2 выпуска 9.ОАО «ЛУКОЙЛ» - 9 выпусков 10. ОАО «ЮТК» - 1 выпуск 11. ОАО «МДМ-БАНК» - 1 выпуск 12. ОАО «РЖД» - 1 выпуск 13. БАНК ВТБ (ОАО) – 3 выпуска 14. ОАО «ЧТПЗ» - 1 выпуск 15. ОАО «ГРУППА РАЗГУЛЯЙ» - 1 выпуск 16. ЗАО «ГЛОБЭКС БАНК» - 1 выпуск 17. ОАО «ВОСТ.ЭКСПРЕСС.БАНК» - 1 выпуск 18 ООО «ЮТЭЙР-ФИНАНС» - 2 выпуска 19. ООО «ТЕНЗОР-ФИНАНС» - 1 выпуск 20. ООО «ВОСТОК-СЕРВИС-ФИНАНС» - 1 выпуск 25 ЦЕНООБРАЗОВАНИЕ ОБЛИГАЦИЙ Цена облигации (Р) с периодическими купонными выплатами t Q P t 1 Ct r 1 q t Цена беспроцентной облигации (Р) N 1 r T С- купонный доход N- номинал облигации r- ставка дисконтирования q – количество купонных периодов в течение года Q - число купонных периодов до погашения облигации T –число лет до погашения облигации N P 1 r t / 365 P N t 1 r 365 t - число дней до погашения облигации 26 ФАКТОРЫ, ВЛИЯЮЩИЕ НА ЦЕНУ ОБЛИГАЦИИ • • • • Факторы, влияющие на цену облигации Срок до погашения Купонная ставка Ставка дисконтирования Накопленный купонный доход 27 ЦЕНООБРАЗОВАНИЕ ОБЛИГАЦИЙ k>r N k<r tmin tmax T 28 ДОХОДНОСТЬ ОБЛИГАЦИИ ДОХОДНОСТЬ К ПОГАШЕНИЮ БЕСПРОЦЕНТНОЙ ОБЛИГАЦИИ со сроком обращения более 1 года (при условии целого числа лет или месяцев) 1 T N YTM 1 100 P0 со сроком обращения менее 1 года N P0 365 YTM 100 P0 t 29 ДОХОДНОСТЬ ОБЛИГАЦИИ ТЕКУЩАЯ ДОХОДНОСТЬ ПРОЦЕНТНОЙ ОБЛИГАЦИИ (Y) Сгод Y 100 Pt ДОХОДНОСТЬ К ПОГАШЕНИЮ (YTM) t T P A t 1 Ct N 1 YTM 1 YTM t T C год N P0 / T YTM N P0 / 2 30 ДОХОДНОСТЬ ОБЛИГАЦИИ Эффективная годовая доходность к погашению по выпускам облигаций федерального займа (Положение Банка России от 25 марта 2003 г. № 219-П «Об обслуживании и обращении выпусков федеральных государственных ценных бумаг» i n P A i 1 j m CI 1 YTM 100 ti 365 j 1 Nj 1 YTM 100 tj 365 P – цена облигации; A – накопленный купонный доход; YTM – эффективная доходность к погашению; ti - число дней до выплаты i-го купона; Ci – величина i-го купона; n – количество купонов; tj - срок до jой выплаты номинальной стоимости облигации; Nj – размер j-ой выплаты номинальной стоимости облигации; m – количество платежей по основной сумме долга. 31 ДЮРАЦИЯ ОБЛИГАЦИИ ДЮРАЦИЯ ОБЛИГАЦИИ - средневзвешенная продолжительность платежей по купонной облигации Ct t N T t T 1 YTM t 1 1 YTM D P0 t T 32 Рейтинг Standard & Poors Инвестиционный класс ААА Очень высокая способность своевременно и полностью выполнять свои долговые обязательства АА Высокая способность своевременно и полностью выполнять свои долговые обязательства А Умеренно высокая способность своевременно и полностью выполнять свои долговые обязательства при наличии большой чувствительности к воздействию неблагоприятных перемен финансовых и экономических условий ВВВ Достаточная способность своевременно и полностью выполнять свои долговые обязательства при наличии более высокой чем у А чувствительности к воздействию неблагоприятных перемен финансовых и экономических условий 33 Рейтинг Standard & Poors Спекулятивный класс ВВ Вне опасности в краткосрочной перспективе, однако достаточно высокая чувствительность к воздействию неблагоприятных изменений В Более высокая уязвимость при наличии неблагоприятных условий, однако в настоящее время имеется возможность исполнения долговых обязательств в срок и в полном объеме ССС На данный момент существует потенциальная возможность невыполнения долговых обязательств; их исполнение в значительной степени зависит от благоприятных экономических и финансовых условий СС В настоящее время высокая вероятность невыполнения эмитентом своих долговых обязательств С В отношении эмитента возбуждена процедура банкротства, но платежи по долговым обязательствам продолжаются 34 Рейтинг Standard & Poors ДЕФОЛТ SD Выборочный дефолт по конкретному долговому обязательству при продолжении своевременных и полных выплат по другим долговым обязательствам D Дефолт по всем долговым обязательствам + - выше среднего уровня - - ниже среднего уровня «позитивный» -рейтинг может повыситься «негативной» - рейтинг может понизиться «стабильный» - изменение маловероятно «развивающийся» - возможно повышение или понижение рейтинга 35 РЕЙТИНГОВЫЕ КЛАССЫ И УСРЕДНЕННЫЕ ФИНАНСОВЫЕ КОЭФФИЦИЕНТЫ (для американских компаний) Рейтинговая категория Коэффициент покрытия процентов Отношение денежного потока к величине долга Доходность капитала (РОА)(%) Отношение долгосрочного долга к капиталу (%) ААА 16,05 0,768 31,5 13,4 АА 11,06 0,305 23,6 21,9 А 6,26 0,188 19,5 32,7 ВВВ 4,11 0,084 15,1 43,4 ВВ 2,27 0,024 11,9 53,9 В 1,18 0,012 9,1 65,9 36 СТАТИСТИЧЕСКАЯ ВЕРОЯТНОСТЬ ДЕФОЛТА по данным «Standard & Poor's» за 1982-2002гг. Рейтинг компании Вероятность дефолта, % 1 год 2 года ААА 0,00 0,00 АА 0,01 А 4 года 5 лет 0,03 0,08 0,10 0,03 0,08 0,16 0,27 0,05 0,15 0,28 0,44 0,62 ВВВ 0,37 0,94 1,52 2,34 3,20 ВВ 1,38 4,07 7,16 9,96 12,34 В 6,20 13,27 19,07 23,45 26,59 27,87 36,02 41,79 46,26 50,46 ССС 3 года 37 ИЗМЕНЕНИЕ КРЕДИТНОГО РЕЙТИНГА ОБЛИГАЦИЙ В ТЕЧЕНИИ 1 ГОДА (рейтинговое агентство «Moody’s») (в процентах) Ааа Аа А Ваа Ва В Саа Aaa 91,897 7,385 0,718 0 0 0 0 0 Aa 1,131 91,264 7,091 0,308 0,206 0 0 0 A 0,102 2,561 91,189 5,328 0,615 0,205 0 0 Baa 0 0,206 5,361 87,938 5,464 0,825 0,103 0,103 Ba 0 0,106 0,425 4,995 85,122 7,333 0,425 1,596 B 0 0,109 0,109 0,543 5,972 82,193 2,172 8,903 Caa 0 0,437 0,437 0,873 2,511 5,895 67,795 22,052 Default 0 0 0 0 0 0 0 0 Default 38 ДОХОДНОСТЬ К ПОГАШЕНИЮ СУБФЕДЕРАЛЬНЫХ ОБЛИГАЦИЙ (18.01.08) Название эмитента По международной шкале По национальной шкале Доходность к погашению Москва BBB+/Стабильный/ 6,62 (июнь 2015) Ханты-Мансийский автономный округ BBB-/Стабильный/ ruAAA 6,65 (май 2008) Ямало-Ненецкий автономный округ BB+/Позитивный/ ruAA+ 6,99 (август 2008) Красноярский край BB+/Стабильный/ ruAA+ 6,03 (октябрь 2008) Московская область BB/Позитивный/ ruAA 6,9 (март 2010) Самарская область BB/Позитивный/ ruAA 7,49 (август 2011) Ленинградская область BB-/Позитивный/ ruAA- 7,73 (декабрь 2010) Новосибирск B+/Позитивный/ ruA+ 7,65 (июль 2009) 8,49 (июль 2010) Иркутская область B+/Стабильный/ - 8,39 (сентябрь 2010) Саха (Якутия) B+/Стабильный/ ruA+ 7,1 (июль 2008) 7,85 (май 2010) 39 ДОХОДНОСТЬ К ПОГАШЕНИЮ КОРПОРАТИВНЫХ ОБЛИГАЦИЙ (18.01.08) По национально й шкале Доходность к погашению Название эмитента По международной шкале Российские железные дороги BBB+/ Стабильный/ Газпром BBB/ Стабильный/ ЛУКОЙЛ BBB-/ Стабильный/ ruAA+ 7,07 (ноябрь 2009) 7,11 (декабрь 2011) 7,12 (декабрь 2013) Федеральная сетевая компания BB+/ CreditWatch Позитивный/ ruAA+CreditWatc h Позитивный 6,91 (декабрь 2008) МГТС BB-/ Позитивный/ ruAA 7,31 (май 2010) Мосэнерго BB/ Стабильный/ ruAA 7,5 (сентябрь 2011) 7,78 (февраль 40 2016) ruAAA 6,73 (декабрь 2009) 6,67 (август 2009) 6,68 (октябрь 2010) ДОХОДНОСТЬ К ПОГАШЕНИЮ КОРПОРАТИВНЫХ ОБЛИГАЦИЙ (18.01.08) По международной шкале По национальной шкале Доходность к погашению Вимм-Билль-Данн Продукты Питания BB-/ Стабильный/ ruAA- 8,27 (декабрь 2010) Трубная металлургическая компания BB-/ Стабильный/ ruAA- 7,38 (февраль 2011) ЦентрТелеком B+/ Позитивный/ ruA+ 7,89 (август 2009) 8,06 (август 2011) CCC-/ CreditWatch Развивающийся/ ruCCCCreditWatch Развивающийся 13,38 (июнь 2008) 16,46 (февраль 2012) CCC+/ Развивающийся/ ruBB 8,44 (август 2011) Название эмитента Копейка ОМЗ 41