Управление стоимостью компании Батурина О.А. старший преподаватель

advertisement

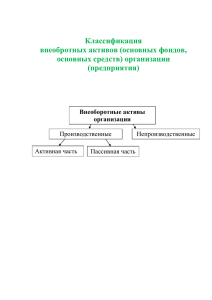

Управление стоимостью компании Батурина О.А. старший преподаватель кафедры экономики и менеджмента ауд. 1532 Тема 3 Система индикаторов создания стоимости План Показатели стоимости Требования к показателям стоимости Анализ показателей стоимости Финансовые показатели стоимости Показатели I уровня рассчитываются на рыночной базе и показывают, произошло ли приращение стоимости за анализируемый период или нет. Можно использовать только для публичных компаний. Общая акционерная рентабельность TSR, total shareholder return. показывает доходность, которую получает акционер компании за все время владения акциями, если он реинвестирует полученные дивиденды. Показатель может рассчитываться за определенный период. Рыночная добавленная стоимость MVA, market value added. разница между рыночной капитализацией и балансовой стоимостью собственного капитала или разница стоимости предприятия (рыночная капитализация + чистый долг) и инвестированным капиталом (балансовое значение собственного капитала + балансовое значение заемного капитала). Недостатки показателей I уровня не позволяет оценивать эффективность принятия решений; затруднительно использовать как мотивационный критерий для менеджмента. Показатели II уровня рассчитываются на базе балансовой стоимости и/или денежных потоков. Показывают, произошло ли приращение стоимости за анализируемый период или нет. Остаточная прибыль RI, residual income. разница между чистой прибылью (NI) и суммой расходов на обслуживание собственного капитала (BVE) или разница между рентабельностью собственного капитала (ROE) и стоимостью собственного капитала (Re), умноженная на балансовое значение собственного капитала (BVE). Экономическая добавленная стоимость (EVA) разница между чистой операционной прибылью после налогообложения (NOPAT) и суммой расходов на обслуживание капитала компании (IC*WACC), или разница между рентабельностью инвестированного капитала (ROIC) и средневзвешенной стоимостью капитала (WACC), умноженная на инвестированный капитал (IC). Вывод: максимизация EVA и тем самым стоимости фирмы возможна за счет максимизации ROIC (повышение эффективности бизнеса), минимизации WACC (снижение рисков бизнеса и тем самым снижение требуемой доходности со стороны инвесторов) и максимизации IC (масштабируемость бизнеса). Добавленная акционерная стоимость (SVA) сумма приведенной стоимости (PV) чистого денежного потока (NCF) и разницы между приведенными стоимостями (PV) остаточных ценностей, определенных на конец и начало прогнозного года. Чистый денежный поток разница между чистой операционной прибылью после налогов (NOPAT) и величиной приростных инвестиций (ΔI) во внеоборотные активы и рабочий капитал. Прирост инвестиций произведение прироста чистой операционной прибыли после налогов за период на норму приростных инвестиций во внеоборотные активы и рабочий капитал (доля от NOPAT). Остаточная стоимость рассчитывается как NOPAT, деленная на средневзвешенную стоимость капитала (WACC). Денежная добавленная стоимость (CVA) разница между чистым денежным потоком до процентных расходов (CFBI) и произведением чистых активов по первоначальной стоимости (NA) и средневзвешенной стоимости капитала (WACC). Денежный поток до процентных расходов чистая операционная прибыль после налогов (NOPAT) плюс амортизация (DA) и минус экономическая амортизация (ED). Экономическая амортизация GFA Gross Fixed Assets — внеоборотные активы в оценке по первоначальной стоимости. n – срок полезного использования внеоборотных активов. Источники информации http://balanced-scorecard.ru/vbm/method/110 http://www.cfin.ru/management/finance/valma n/valuing.shtml http://www.cfin.ru/management/controlling/pe rformance_evaluation.shtml СПАСИБО ЗА ВНИМАНИЕ