Структура рейтинга Финансовые параметры

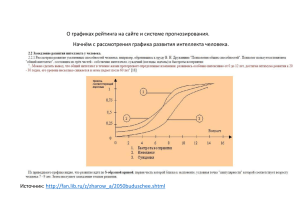

advertisement

Рейтинги надежности лизинговых компаний Павел Самиев Директор Департамента рейтингов финансовых институтов Эксперт РА Рынок лизинга вышел на новый этап развития Итоги исследования «Эксперт РА»: 2006 г прирост объемов нового бизнеса на 84%: с 8,0 млрд долл в 2005г. до 14,7 млрд долл по итогам 2006г доля объемов нового бизнеса в ВВП выросла с 0,99% до 1,5% прирост полученных лизинговых платежей – 78% (5,4 млрд руб в 2006) у более чем 30% компаний есть отчетность по МСФО Рынок лизинга вышел на новый этап развития рост ускорился, как мы и прогнозировали Рынок лизинга вышел на новый этап развития снизятся темпы прироста рынка или продолжат ускоряться? Экономический цикл удлиняется: удлинение средних сроков сделок позитивные ожидания участников в решении проблем возмещения НДС долгосрочные стратегии развития инвестиционный спрос увеличение доли лизинга в ВВП и в инвестициях в основные средства Рынок лизинга вышел на новый этап развития снизятся темпы прироста рынка или продолжат ускоряться? Рынок лизинга вышел на новый этап развития Главные тренды: Усиление конкуренции и снижение маржи Освоение новых сегментов и региональная экспансия Увеличение сроков сделок Как следствие – необходимость диверсификации источников и увеличения объемов финансирования Источники финансирования ЛК Растут объемы и диверсификация банковских кредитов, причем с открытого рынка Все чаще источником финансирования выступают облигации Для дальнейшего развития и конкуренции уже недостаточно собственных ресурсов (финансирования акционеров и аффилированных банков) Необходимо иметь: Высокую кредитоспособность Независимую оценку ее уровня Что такое рейтинг мнение Эксперт РА о способности компании выполнять свои обязательства перед кредиторами и инвесторами результат исследования компании по оригинальной методике Агентства, учитывающей количественные и качественные показатели Рейтинговая оценка отнесение компании к определенному рейтинговому классу надежности (или кредитоспособности) рейтинговый отчет, в котором описаны и обоснованы все риски, влияющие на уровень финансовой устойчивости Национальная рейтинговая шкала «Эксперт РА» A++ A+ A B++ B+ B C++ C+ C D высокий уровень надежности (кредитоспособности) приемлемый уровень надежности (кредитоспособности) низкий уровень надежности (кредитоспособности) Неудовлетворительный уровень надежности/ банкротство Как получить рейтинг Заявка на участие, заключение договора Предоставление информации Исследование надежности (2-4 недели) Интервью с топ-менеджментом и специалистами, запрос дополнительной информации (при случае необходимости) Предварительный рейтинг, проект рейтингового отчета (около недели) Рассмотрение замечаний, подготовка всех необходимых документов, утверждение оценки рейтинговым комитетом Решение о разглашении рейтинга. Публикация рейтинга. Мониторинг и продвижение (1 год). Пересмотр рейтинга Составляющие рейтинговой оценки Классический финансовый анализ Анализ CASH FLOWS и платежеспосо бности Рискменеджмент и контрагенты Комплексная оценка - рейтинг Отношения с госорганами и внешние факторы Рыночные позиции Управление и деловой потенциал Специфика лизинговой компании Долгосрочность договоров: бизнес-цикл не 1 год как в страховых компаниях и банках, а 3-5-7 лет Одномоментные показатели ликвидности не информативны, как и другие параметры классического финансового анализа Напротив, крайне важен прогноз cash flows и институциональные характеристики Специфика лизинговой компании При анализе уделяется особое внимание: Сбалансированности денежных потоков Коэффициенту платежеспособности Риск – менеджменту и управлению Конкурентному положению на рынке, диверсификации бизнеса и динамике Структура рейтинга Основная деятельность и рыночные позиции Базовые характеристики бизнеса (объем нового бизнеса, размер портфеля) и их динамика Специализация компании по сегментам (структура лизингового портфеля – по типам оборудования, региональная) Работа с поставщиками и клиентами (диверсификация по контрагентам, долгосрочные отношения). Структура рейтинга Финансовые параметры Платежеспособность компании на основе Cash Flows и коэффициентов платежеспособности (срок, в течение которого будут погашены обязательства исходя из прогноза среднемесячной выручки) + Платежеспособность компании на основе коэффициентов ликвидности Структура рейтинга Финансовые параметры Эффективность деятельности - Рентабельность активов (Return on Assets) - Рентабельность собственного капитала (Return on Equity) - Рентабельность инвестиций (Return on Investments) - Рентабельность реализации (Net Profit Margin) Структура рейтинга Финансовые параметры Показатели финансовой устойчивости - Коэффициент автономии (Autonomy Ratio) - Соотношение заемных и собственных средств - Коэффициент общей долговой нагрузки (Debt Ratio I) - Коэффициент текущей долговой нагрузки (Debt Ratio 2) Источники финансирования деятельности Структура рейтинга Финансовые параметры Показатели оборачиваемости - Коэффициент оборачиваемости ликвидных активов (Liquid Assets Turnover) - Коэффициент оборачиваемости оборотных средств (Current Assets Turnover) - Коэффициент оборачиваемости активов (Total Assets Turnover) - Коэффициент оборачиваемости капитала (Equity Turnover) Структура рейтинга Управление рисками, обеспечение обязательств • Структура договоров (юридическая проработанность) • Организация работы и практика работы с просрочкой платежей • Система оценки кредитных и других рисков лизингополучателей • Обеспечение сроков поставок оборудования • Доля дефолтов или просрочек платежей по различным типам оборудования • Страховая защита • Способы обеспечения и гарантирования сделок • Кредитная история • Наличие судебных исков и претензий; наличие претензий со стороны ФНС Структура рейтинга Корпоративное управление, деловой потенциал • Корпоративное управление (наличие четкой структуры, соответствующей специфике бизнеса компании) • Собственники, вхождение в финансовую группу, возможность поддержки и инвестиционные возможности • Транспарентность (в т.ч. предоставление непротиворечивой информации) • Наличие краткосрочных и среднесрочных планов развития, степень их проработанности • Аудит и отчетность по МСФО • Автоматизация бизнес-процессов • Взаимоотношения с госорганами Действующие рейтинги Главлизинг В++ Муниципальная Инвестиционная В++ Компания Клиентская Лизинговая Компания В рейтинг IR PR GR CR Необходимое звено в отношениях с кредиторами, инвесторами и stakeholders: оценка рисков IR универсальный и общепризнанный инструмент сравнения – единый знаменатель Важный элемент BTL-маркетинга: Рейтинг-лист в ведущих печатных и электронных СМИ Имидж и индикатор транспарентности Элемент корпоративной культуры PR Рейтинги все более широко используются регуляторами: нормативы GR тендеры, конкурсы, аккредитации клиентам необходим ПРОСТОЙ, ПОНЯТНЫЙ, ДОСТУПНЫЙ инструмент оценки надежности benchmarks CR Функции рейтинга Сотрудники Кредиторы, банки Уверенность в перспективах – Высококвалифицированный штат Прозрачность лучшие условия Инвесторы Рост капитализации Владельцы Условия заимствования Лизинговая компания Расширение клиентской базы, Преимущество в тендерах Клиенты Конкуренты Конкурентное преимущество + benchmarking Позитивный имидж. репутация СМИ и аналитики РЕЙТИНГ – ЭТО ГЛАМУР И ДИСКУРС В КОММУНИКАЦИЯХ ЛИЗИНГОВОЙ КОМПАНИИ Спасибо за внимание! Павел Самиев Директор Департамента Рейтингов Финансовых Институтов ЭКСПЕРТ РА psamiev@raexpert.ru 225-34-44