Влияние международной налоговой конкуренции на налоговую политику: теоретические модели и

advertisement

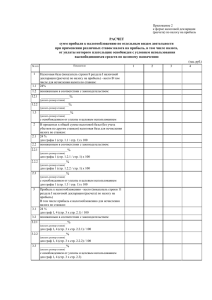

V украино-российский симпозиум «Теория и практика налоговых реформ» Ирпень, 1 – 6 июля 2013 Влияние международной налоговой конкуренции на налоговую политику: теоретические модели и результаты Меркулова Тамара Викторовна, д.э.н., профессор Харьковский национальный университет имени В.Н. Каразина Ключевые моменты Задача: Анализ модели международной налоговой конкуренции с различными критериями оптимизации национального налогообложения в условиях, когда капитал является мобильным ресурсом. Под оптимизацией налогообложения будем подразумевать выбор оптимальной с позиций определенного критерия ставки налога. Налогообложение будет рассматриваться только в части обложения этого ресурса, т.е. речь пойдет о налоге на капитал. С помощью модели предстоит выяснить влияние международной налоговой конкуренции на оптимальную ставку налога в стране (юрисдикции). Базовые допущения* Экономическая система представлена набором юрисдикций, которые характеризуются производством частных и общественных благ Частные блага выпускаются частными фирмами и распределяются посредством рыночного механизма свободной конкуренции Общественные блага финансируются с помощью налогообложения и предоставляются правительствами юрисдикций. * Изложение допущений модели основано на работах: Hoyt, W.H.. (1991).Property taxation, Nash equilibrium, and market power. //Journal of Urban Economics; Brueckner, J. K. (2000). A Tiebout/tax-competition model// Journal of Public Economics; DePater, J.A., Myers, G.M. (1994). Strategic capital tax competition: a pecuniary externality and a corrective device// Journal of Urban Economics. Базовые допущения Каждая юрисдикция выпускает частные блага в соответствии с технологией, которая описывается производственной функцией (ПФ) с ресурсами труда и капитала. ПФ обладает свойством постоянной отдачи и может быть записана через зависимость между производительностью труда и капиталовооруженостью. Базовые допущения Капитал полагается мобильным ресурсом: он может свободно перемещаться между юрисдикциями. Трансакционные издержки на перемещение капитала в базовом варианте модели не рассматриваются. Общее количество данного ресурса в системе постоянно. Труд является закрепленным ресурсом, его распределение между юрисдикциями и общее количество задано. Предполагается, что индивид обладает единицей трудового ресурса. Базовые допущения Посленалоговая отдача от капитала в юрисдикции определяется как разница между доналоговой доходностью и ставкой налога. Поскольку рынок капитала предполагается конкурентным, то в равновесии посленалоговая доходность капитала во всех юрисдикциях будет одинаковой. Ставка оплаты труда определяется из условия, что произведенное частное благо по стоимости равно сумме доходов от труда и капитала в юрисдикции. Условия модели для 2-х юрисдикций f1(k1 ) tr1 f 2(k 2 ) tr2 Посленалоговая доходность капитала w1 f1 (k1 ) k1 f1(k1 ) Оплата труда w2 f 2 (k 2 ) k 2 f 2(k 2 ) lk1 (1 l )k 2 k Распределение капитала Увеличение ставки налога в первой юрисдикции приводит: к снижению доходности капитала в системе; к уменьшению ставки оплаты труда в первой юрисдикции и росту ее во второй юрисдикции; к снижению капиталовооруженности труда в первой юрисдикции и ее росту во второй. Выводы предшествующих исследований Перераспределение капитала в пользу второй юрисдикции: происходит бегство капитала в юрисдикцию с более низкой ставкой. Ожидаемым, хотя и не таким очевидным, является также изменение оплаты труда. Равновесие в системе устанавливается на более низком уровне отдачи от капитала, и в этом смысле положение системы ухудшается. Аналогичные изменения вызывает увеличение ставки налога во второй юрисдикции. Управляющие параметры, которые влияют на оплату труда, распределение капитала между юрисдикциями и его чистую доходность Ставки налога на капитал в юрисдикциях Распределение населения между юрисдикциями Критерии выбора ставки налога Максимизация общественного благосостояния Максимизация налоговых поступлений в бюджет Максимизация общественного благосостояния Западные модели налоговой конкуренции, как правило, основаны на теоретических посылках экономики благосостояния, которая предусматривает эффективное государство и его продуктивную роль по обеспечению граждан общественными благами. В соответствии с этим предполагается, что правительство юрисдикции осуществляет выбор ставки налога, руководствуясь стремлением максимизировать благосостояние общества – граждан данной юрисдикции. Функция благосостояния зависит от частных и общественных благ на душу населения страны. Критерий максимизации налоговых поступлений Используется для описания государства «левиафанского» типа. Данный критерий используется, например, при обосновании известной кривой Лаффера и нахождении оптимальной ставки налога. Существование оптимального значения ставки в содержательно допустимом интервале представляет собой «естественноэкономическое» ограничение налогового давления на экономических агентов, сдерживающее фискальные аппетиты правительства. Задача максимизации доходов бюджета первой юрисдикции max Lltr1k1 tr1 при ограничениях . f1(k1 ) tr1 f 2(k2 ) tr2 lk1 (1 l )k 2 k Решение задачи позволяет найти: оптимальную ставка налога на капитал, которая доставляет максимум доходов бюджета страны при заданных технологических условиях стран, совокупном населении и его распределении между странами и поведении конкурента, которое описывается его налоговой ставкой; оптимальное распределение капитала между странами. Низкотехнологичные страны разного размера alfa1= 0,3 alfa2 =0,3 l = 0,5 0,4 l = 0,3 0,35 0,3 l = 0,8 tr1 0,25 0,2 Полиномиальный (l = 0,5) 0,15 0,1 Полиномиальный (l = 0,3) 0,05 0 0 0,1 0,2 tr2 0,3 0,4 Полиномиальный (l = 0,8) Анализ результатов При конкуренции низкотехнологичных стран оптимальная ставка нелинейно зависит от конкурирующей ставки: при относительно низких значениях ставки конкурента она может убывать, а затем возрастать при росте ставки конкурента. Размер страны играет значение: для «маленькой» страны может быть выгодно снижать ставку при увеличении ставки конкурента. Для «большой» страны оптимальная с точки зрения доходов бюджета стратегия при увеличении ставки конкурента - также рост своей ставки. Высокотехнологичные страны разного размера alfa1 =0,7 alfa2 =0,7 1,2 1 tr1 0,8 l=0,2 0,6 l=0,7 0,4 0,2 0 0 0,1 0,2 0,3 0,4 tr2 0,5 0,6 0,7 Страна-конкурент имеет более низкий уровень более высокий уровень alfa1 =0,3 alfa2 =0,7 0,65 0,64 0,63 0,62 0,61 0,6 0,59 0,58 0,57 0,56 0,55 tr1 tr1 l = 0,1 alfa1 =0,7 alfa2 =0,5 0 0,05 0,1 0,15 tr2 0,2 0,25 1 0,9 0,8 0,7 0,6 0,5 0,4 0,3 0,2 0,1 0 l=0,9 0,4 0,5 0,6 0,7 tr2 0,8 0,9 Выводы В условиях налоговой конкуренции возможности максимизации поступлений от налогообложения капитала существенно зависят от уровня технологического развития страны и ее размера в сравнении со страной-конкурентом Низкотехнологичные страны, конкурируя друг с другом за капитал и стремясь максимизировать свои доходы, могут включить не «гонку ко дну» (race to the bottom), а напротив, «возгонку» налоговых ставок. Для высокотехнологичных стран, максимизирующих доходы бюджета, налоговая конкуренция не является ограничительным фактором для роста оптимальной ставки налога. Влияние налоговой конкуренции может ограничить фискальные цели страны-лидера только при ее малых размерах Спасибо за внимание tamara_merkulova@yahoo.com tamara-merkulova@econom.kharkov.ua +380675724327