Развитие инструментов биржевого денежного рынка для

advertisement

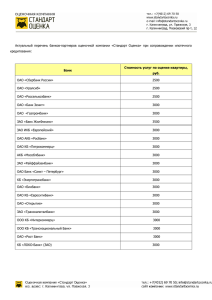

Развитие инструментов биржевого денежного рынка для банковского сектора Филаретов А.Ю., Управляющий ЗАО СПВБ 27 октября 2011г. 1 Секция межбанковского кредитного рынка Секция межбанковского кредитного рынка Санкт-Петербургской валютной биржи (Секция МКР) создана для осуществления депозитных/кредитных операций между её участниками 09 августа 2005 г. состоялся первый депозитный аукцион по размещению свободных бюджетных средств Санкт-Петербурга с использованием системы электронных торгов СПВБ. На 1.10.2011 объем депозитных сделок по размещению средств Санкт-Петербурга составил 1 262,9 млрд.руб. 28 августа 2008 г. состоялся первый депозитный аукцион по размещению временно свободных средств ГК - Фонда содействия реформированию ЖКХ. На 1.10.2011 объем депозитных сделок по размещению средств Фонда ЖКХ составил 708,6 млрд.руб. 2 ноября 2010 г. состоялся первый депозитный аукцион по размещению временно свободных средств НО «Фонд содействия кредитованию малого бизнеса». На 1.10.2011 объем депозитных сделок по размещению средств Фонда СКМБ составил 3,7 млрд.руб. С августа 2005 г. по сентябрь 2011 г. объем биржевых депозитных сделок составил 1 975,1 млрд. руб. 3 декабря 2008 г. начались торги межбанковскими кредитными ресурсами. С декабря 2008 г. по сентябрь 2011 г. объем торгов МКР составил 62,8 млрд. руб. 22 Финансовые инструменты Секции МКР • Депозитные аукционы Депозитные аукционы проводятся при размещении Вкладчиками депозитов (банковских вкладов) в банках. Размещение денежных средств происходит на регулярно проводимых СПВБ аукционах в секции МКР • Межбанковские кредиты Торги межбанковскими кредитными ресурсами проводятся ежедневно по рабочим дням 33 Торги межбанковскими кредитными ресурсами К торгам межбанковскими кредитными ресурсами допускаются банки члены Секции МКР, имеющие корсчета в ГРКЦ ГУ Банка России по Санкт-Петербургу. В Секции МКР торгуются финансовый инструменты, которые имеют следующие стандартные параметры: Валюта обязательств – российский рубль Один лот равен 5 000 000 рублей Код финансового инструмента в торговой системе СПВБ – МКРX1X2X3X4X5X6 X1X2X3 – числовое значение срока Договора банковского кредита в днях (001-999) X4X5X6 – Код расчетов («TOD» – сегодня, «ТОМ» – завтра, «T+N» – через N количество дней ) 4 Торги межбанковскими кредитными ресурсами Совместно с Банком России на базе СПВБ реализуется проект по созданию в России организованного межбанковского кредитного рынка. Предполагаемые изменения в организации торгов МКР: Отмена солидарной ответственности при неисполнении обязательств Введение гарантийного обеспечения Введение торгового лимита, при этом лимит на привлечение по-прежнему устанавливается Комитетом по лимитам Изменение порядка расчета по сделкам. Банк-заемщик возвращает средства на свой счет в ПРЦ. При недостаточности средств производится безакцептное списание средств со счета заемщика в ГРКЦ Банка России. Это обусловлено возможным появлением банков из других регионов, в том числе с большой часовой разницей во времени 5 Участники торгов межбанковскими кредитными ресурсами в Секции МКР СПВБ Участниками торгов межбанковскими кредитными ресурсами в Секции МКР являются 17 банков: ОАО "Международный банк Санкт-Петербурга" ОАО "АБ"РОССИЯ" ОАО "Балтийский Банк" ОАО "Банк Балтийское Финансовое Агентство" ОАО "Витабанк" ОАО Банк "Прайм Финанс" ОАО "Санкт-Петербургский Индустриальный Акционерный Банк" ОАО Банк "АЛЕКСАНДРОВСКИЙ" ЗАО Банк "Викинг" ЗАО коммерческий Экспортно-Импортный Банк ОАО Банк энергетического машиностроения (ЭНЕРГОМАШБАНК) ЗАО "Коммерческий Банк "Тетраполис" ООО КБ "Финансовый капитал" ООО КБ "Инвест-Экобанк" ЗАО АКБ "ТУРБОБАНК" ООО "ПромСервисБанк" ОАО "Северо-Западный инвестиционный банк "Объединённый капитал" 6 Проведение депозитного аукциона • • • • • Биржа по согласованию с Вкладчиком утверждает Спецификации Биржа по согласованию размещения с Вкладчиком рассчитывает лимит В ходе биржевых торгов и аукционов банки заключают с Вкладчиком депозитные сделки. Каждой сделке соответствует депозитный договор Торги и аукционы проводятся по ставке размещения средств Параметрами являются валюта платежа, срок, условия расчетов, порядок исполнения обязательств, размер минимального лота 7 Виды депозитных аукционов • • • • • • • Срочные, до востребования, комбинированные Обеспеченные или необеспеченные В рублях или иностранной валюте С фиксированной или плавающей ставкой С расчетами текущим или следующим днем С подачей заявок в открытом или закрытом режиме По ставке банка или Вкладчика 8 Организация расчетов Для обеспечения проведения расчётов у ЗАО ПРЦ открыты счета: в рублях в ГРКЦ ГУ Банка России по Санкт-Петербургу, в иностранной валюте прямые корреспондентские счета: по долларам США – в The Bank of New York, N.Y., по ЕВРО – в VTB Bank (Deutschland) Frankfurt am Main и Deutsche Bank, Frankfurt am Main ЗАО ПРЦ является членом СВИФТ, имеет опыт работы с региональными банками и инвестиционными компаниями. В общей сложности в ПРЦ обслуживаются участники из 31 региона России. 99% от общего числа клиентов ЗАО ПРЦ работают с использованием электронного документооборота и системы «банк-клиент», что позволяет обеспечивать высокую скорость и надёжность проводимых расчётов Так как все денежные средства, поступающие от клиентов для проведения операций в торговых секциях СПВБ, учитываются на открываемых для них счетах, то это позволяет обеспечивать прозрачность бухгалтерского учёта ЗАО ПРЦ является участником системы БЭСП, позволяющей проводить он-лайн расчеты по всей территории России (в том числе по региону Москва) до 21 часа • • 9 Участники депозитных аукционов Инициаторы аукционов (Вкладчики) Комитет финансов Санкт-Петербурга ГК - Фонд содействия реформированию ЖКХ НО «Фонд содействия кредитованию малого бизнеса» Участники торгов 1. ОАО "Газпромбанк" 2. ОАО "Банк Санкт-Петербург" 3. ОАО Банк ВТБ 4. ОАО "Сбербанк России" 5. ОАО "Промсвязьбанк" 6. ОАО "Альфа-Банк" 7. ЗАО "Банк Русский Стандарт" 8. ОАО КБ "Петрокоммерц" 9. ОАО "НОМОС-БАНК" 10. ОАО "МДМ Банк" 11. ОАО Банк "Возрождение“ 12. ОАО "ТрансКредитБанк" 13. ОАО "УРАЛСИБ" 14. ЗАО Банк ВТБ 24 15. ОАО "АК БАРС" БАНК 16. ОАО АКБ "Связь-Банк" 17. ОАО "Банк Зенит" 18. ОАО "Банк Москвы" 19. ОАО ХАНТЫ-МАНСИЙСКИЙ БАНК 20. ОАО "Россельхозбанк“ 21. ОАО "Международный банк Санкт-Петербурга“ 22. ОАО АКБ "ЕВРОФИНАНС МОСНАРБАНК“ 23. АКБ "Абсолют Банк" (ЗАО) 24. ЗАО "Райффайзенбанк" 25. ЗАО "КРЕДИТ ЕВРОПА БАНК" 26. ОАО АКБ "РОСБАНК" 27. ОАО "ОТП Банк" 28. ЗАО "ЮниКредит Банк" 29. ОАО АКБ "ИНВЕСТИЦИОННЫЙ ТОРГОВЫЙ БАНК" 30. ОАО "Нордеа Банк" 31. ОАО АКБ "АВАНГАРД" 32. ЗАО АКБ "ЦентроКредит" 33. ОАО "Первобанк" 34. ЗАО "ГЛОБЭКСБАНК " 35. ОАО АКБ "Пробизнесбанк " 36. АКБ "Транскапиталбанк" (ЗАО) 37. ОАО "БИНБАНК" 38. ОАО "МОСКОВСКИЙ КРЕДИТНЫЙ БАНК “ 39. АКБ "ПЕРЕСВЕТ“ 40. АКБ "РОССИЙСКИЙ КАПИТАЛ" (ОАО) 41. АКБ "НРБанк" (ОАО) 42. ОАО "БАЛТИНВЕСТБАНК" 43. ОАО " СКБ-банк “ 44. ОАО Банк "Северный морской путь “ 10 10 Объем сделок на денежном рынке СПВБ 100 000 Фонд СКМБ 90 000 Межбанковские кредиты Средства фонда ЖКХ 80 000 Средства бюджета СПб 70 000 50 000 40 000 30 000 20 000 10 000 авг.11 май.11 фев.11 ноя.10 авг.10 май.10 фев.10 ноя.09 авг.09 май.09 фев.09 ноя.08 авг.08 май.08 фев.08 ноя.07 авг.07 май.07 фев.07 ноя.06 авг.06 май.06 фев.06 ноя.05 0 авг.05 Млн. руб. 60 000 11 11 30.08.2011 27.07.2011 22.06.2011 18.05.2011 12.04.2011 09.03.2011 01.02.2011 15.12.2010 12.11.2010 07.10.2010 01.09.2010 29.07.2010 17.06.2010 11.05.2010 01.04.2010 25.02.2010 20.01.2010 04.12.2009 30.10.2009 450 250 20,00 200 15,00 0 % годовых 350 28.09.2009 25.08.2009 22.07.2009 18.06.2009 14.05.2009 08.04.2009 04.03.2009 26.01.2009 03.12.2008 Млн. руб. Объем сделок и средневзвешенные ставки на рынке МКР СПВБ 35,00 400 30,00 Объем, млн. руб. Ср. взв. ставка, % год. 25,00 300 150 10,00 100 50 5,00 0,00 12 12 13.09.2011 15.08.2011 27.07.2011 08.07.2011 17.06.2011 23.05.2011 04.05.2011 06.04.2011 22.09.2010 07.07.2010 21.04.2010 17.02.2010 17.06.2009 07.04.2009 27.01.2009 18.09.2008 20.08.2008 06.08.2008 23.07.2008 02.07.2008 11.06.2008 21.05.2008 29.04.2008 9 000 Объем, млн. руб. 7 000 5 000 10,00 4 000 2 000 1 000 2,00 0 0,00 % годовых 8 000 10.04.2008 26.03.2008 05.03.2008 20.02.2008 16.01.2008 Млн. руб. Объем сделок и средневзвешенные ставки размещения средств бюджета Санкт-Петербурга на банковские депозиты 20,00 18,00 Ср. взв. ставка, % год. 16,00 6 000 14,00 12,00 8,00 3 000 6,00 4,00 13 13 Объем сделок по размещению средств бюджета Санкт-Петербурга на банковские депозиты за 9 месяцев 2011 г. в зависимости от сроков депозитов 250 000 200 000 Млн. руб. 150 000 100 000 50 000 0 1 д. 3 д. 4 д. 35 д. 42 д. 62 д. 63 д. 65 д. 79 д. 84 д. 87 д. 91 д. 92 д. 98 д. 14 14 15.09.2011 11.08.2011 21.07.2011 16.06.2011 12.05.2011 10.02.2011 31.01.2011 20.01.2011 27.12.2010 27.09.2010 30.04.2010 18.03.2010 19.02.2010 30 000 Объем, млн. руб. 20 000 10,00 15 000 8,00 10 000 0 % годовых 25 000 28.01.2010 17.12.2009 12.11.2009 24.09.2009 27.08.2009 09.07.2009 23.04.2009 05.03.2009 30.01.2009 04.12.2008 23.10.2008 09.10.2008 11.09.2008 28.08.2008 Млн. руб. Объем сделок и средневзвешенные ставки размещения средств Фонда ЖКХ на банковские депозиты 18,00 16,00 Ср. взв. ставка, % год. 14,00 12,00 6,00 4,00 5 000 2,00 0,00 15 15 Прямоe РЕПО с Банком России В 1998 году на СПВБ заключена первая сделка РЕПО В настоящее время СПВБ совместно с Банком России реализуют проект организации рынка прямого РЕПО с возможностью использования корзины ценных бумаг при заключении сделки и управлением обеспечением •Участниками рынка РЕПО являются Банк России и банки – члены фондовой секции СПВБ, подписавшие с ЦБ РФ Генеральное соглашение об общих условиях совершения сделок РЕПО на СПВБ Сделка заключается между КО и Банком России (Центральный контрагент отсутствует) По сделкам клирингового пула применяется двусторонний неттинг. На практике двухсторонний неттинг позволяет обеспечивать перенос позиции на другую дату (лонгацию) Ставка РЕПО по сделке определяется в результате аукциона (в том числе открытого аукциона) Расчеты по сделкам осуществляются с использованием счетов КО в НРД • • • • 16 Прямоe РЕПО с Банком России В качестве модели рынка принята за основу практика проведения операций РЕПО, применяемая ЕЦБ • Обеспечением по сделке РЕПО может выступать любой набор ценных бумаг из установленного Банком России перечня (списка РЕПО) • СПВБ выступает третьей стороной (посредником) при заключении и исполнении сделки и управлении обеспечением • Под управлением обеспечением понимается начальная оценка обеспечения, подбор обеспечения, периодическая переоценка, выставление требований о дополнительном обеспечении (margin call) и возврат избыточного обеспечения, замена обеспечения, перечисления дохода по ценным бумагам Margin call исполняется ценными бумагами • 17 СПАСИБО ЗА ВНИМАНИЕ КОНТАКТНАЯ ИНФОРМАЦИЯ Тел.: (812) 324 3802 Факс: (812) 310 2647 Эл.почта: head@spcex.ru 18