Баланс банка

advertisement

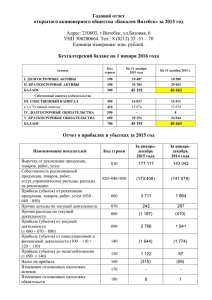

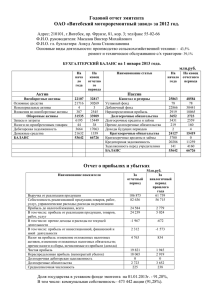

Баланс банка 1. 2. 3. 4. Ликвидность и платежеспособность Банковский баланс Результаты деятельности Оценка финансового состояния банка ОПР.: Ликвидность – способность банка своевременно и без потерь выполнять свои обязательства перед вкладчиками и кредиторами за счет управления активами и пассивами. ОПР.: Платежеспособность – способность банка выполнить свои обязательства на конкретную дату Ликвидность Платежеспособность Ликвидность и платежеспособность Своевременность выполнения Способность обязательств. выполнять Характеристики обязательства на Способность выполнять конкретную дату обязательства без потерь Сопряжение активов и пассивов по срокам и суммам В случае возникновения несоответствия, способность обеспечить себе ликвидность активов Критерии Достаточность на определенную дату средств на корреспондентском счете для выполнения платежа Ликвидность и платежеспособность ОПР.: Ликвидность – способность банка своевременно и без потерь выполнять свои обязательства перед вкладчиками и кредиторами за счет управления активами и пассивами. ОПР.: Платежеспособность – способность банка выполнить свои обязательства на конкретную дату Ликвидность Платежеспособность Своевременность выполнения Способность обязательств. выполнять Характеристики обязательства на Способность выполнять конкретную дату обязательства без потерь Сопряжение активов и пассивов по срокам и суммам В случае возникновения несоответствия, способность обеспечить себе ликвидность активов Критерии Достаточность на определенную дату средств на корреспондентском счете для выполнения платежа Ликвидность и платежеспособность Причины неплатежеспособности Недостаток финансового планирования Внешние Отсутствие (неиспользование) системы рефинансирования ЦБ Отсутствие (неиспользование) инструментариев финансовых рынков Общая экономическая и политическая обстановка в стране Недостаточный надзор со стороны контролирующих органов Потеря ликвидности Внутренние Уменьшение уровня капитала Снижение качества активов (низколиквидные, рисковые, низкодоходные, недиверсифицированные) Нестабильные пассивы (краткосрочные, мелкообъемные, высокодоходные, недиверсифицированные) Зависимость от внешних обстоятельств Ликвидность и платежеспособность Активы Наименование статей 1д До До До До До До До До >1г 5д 10д 20д 30д 90д 180д 270д 1г ЛИКВИДНЫЕ АКТИВЫ Денежные средства и счета в Банке России Вложения в торговые ценные бумаги Ссудная и приравненная к ней задолженность Вложения в инвестиционные ц.б. Вложения в ц.б. для перепродажи Прочие ликвидные активы ИТОГО ЛИКВИДНЫХ АКТИВОВ Ликвидность и платежеспособность Пассивы Наименование статей 1д До До До До До До До До >1г 5д 10д 20д 30д 90д 180д 270д 1г ПАССИВЫ Средства кредитных организаций Средства клиентов Выпущенные долговые обязательства Прочие обязательства ИТОГО ОБЯЗАТЕЛЬСТВ Внебалансовые обязательства и гарантии ПОКАЗАТЕЛИ ЛИКВИДНОСТИ Избыток ликвидности Коэффициент избытка Активы – (балансовые + внебалансовые) обязательства Избыток/обязательства * 100% Ликвидность и платежеспособность Отчетность банка Бухгалтерский баланс Положение Банка Отчет о России Аудиторское от 05.12.2002 прибылях и №205-П «О заключение правилах ведения убытках бухгалтерского учета в кредитных организациях, Достоверность расположенных на Результаты бухгалтерского деятельности за территории баланса иРФ» отчета Банковский баланс «Снимок», «срез» на конкретную дату период о прибылях и убытках Основной принцип: источники ресурсов отражаются по пассивным, а способы их использования – по активным счетам Банковский баланс Условный банковский баланс Активы Пассивы Обязательства Активы Итого обязательств Собственные средства Итого активов Итого собственных средств Всего активов (баланс) Всего пассивов (баланс) Банковский баланс Банковский баланс – Активы Средства в кассе Счета в Центральном банке (корреспондентский, депозитный, обязательных резервов) Средства в кредитных организациях (НОСТРО) Вложения в торговые ценные бумаги Вложения в инвестиционные ценные бумаги Вложения в ценные бумаги для продажи Ссудная задолженность Проценты начисленные Основные средства, нематериальные активы и материальные запасы Расходы будущих периодов Прочие активы Банковский баланс Банковский баланс – Пассивы Кредиты, полученные от Центрального банка Средства кредитных организаций (ЛОРО) Средства клиентов Выпущенные ценные бумаги (облигации, сертификаты, векселя) Доходы будущих периодов Резервы на возможные потери Прочие обязательства Банковский баланс Банковский баланс – Источники собственных средств Уставный капитал Эмиссионный доход Фонды и прибыль, оставленная в распоряжении кредитной организации Переоценка основных средств Нераспределенная прибыль Банковский баланс Центральным банком Российской Федерации установлена отчетность в виде: сальдовой ведомости Отчетность в сальдовой форме представляет собой сальдо по счетам второго порядка Банковский баланс Лицевой счет 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 Х Х Х Х Х Х Х Х Х Х Х Х Х Х Х Х Х Х Х Х Банковский баланс Лицевой счет 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 Х Х Х Х Х Х Х Х Х Х Х Х Х Х Х Х Х Х Х Символ бюджетной отчетности Существует 7 разделов баланса: Символ отчета о КапиталКод и фонды Номер Ключ прибылях и Денежные средства ифилиала драгоценные металлы валюты убытках Межбанковские операции Операции с клиентами Порядковый номер Операции с ценными бумагами лицевого счета Средства и имущество Результаты деятельности № счета 2-го порядка № счета 1-го порядка № раздела баланса • • • • • • • Х Банковский баланс Центральным банком Российской Федерации установлена отчетность в виде: сальдовой ведомости оборотной ведомости Оборотная ведомость представляет собой сальдо по счетам бухгалтерского учета кредитной организации Банковский баланс Оборотная ведомость 1 2 3 4 5 6 7 8 9 10 11 12 13 Банковский баланс Оборотная ведомость Обороты за отчетный период № счета 2-го порядка Входящие остатки По дебету руб. 1 Исходящие остатки 2 По кредиту ин. ин. ин. ин. итого руб. итого руб. итого руб. итого вал. вал. вал. вал. 3 4 5 6 7 8 9 10 11 12 13 Банковский баланс Оборотная ведомость Банковский баланс Оборотная ведомость Актив Пассив А. Балансовые счета Итого по активу (баланс) Итого по пассиву (баланс) Б. Счета доверительного управления Актив Пассив Итого по активу (баланс) Итого по пассиву (баланс) Актив Пассив Итого по активу (баланс) Актив Итого по активу (баланс) Актив Итого по активу (баланс) Итого по пассиву (баланс) Пассив Итого по пассиву (баланс) Пассив Итого по пассиву (баланс) В. Внебалансовые счета Г. Срочные операции Д. Счета ДЕПО Банковский баланс Центральным банком Российской Федерации установлена отчетность в виде: сальдовой ведомости оборотной ведомости в публичной форме Отчет в публичной форме размещается в открытой печати. Форма представления соответствует условному банковскому балансу Банковский баланс Банк, получая доходы и осуществляя расходы, производит их бухгалтерский учет Принципы учета результатов деятельности: доходы отражаются по пассивным статьям баланса, а расходы – по активным Статьи – источники доходов Раздел 1. Доходы Х Х Х Х Х Результаты деятельности Номер раздела Номер Номер подгруппы раздела Номер статьи Раздел 2. Расходы Источник доходов, 1 – доходы; Х Х Х Статьи – направление расходов 2 – расходы направления расходов Номер Однородные счета Х Х второго доходы, порядка расходы Результаты деятельности По окончании периода, определенного учетной политикой (месяц, квартал) производится оценка результатов деятельности – счета «схлопываются» Превышение доходов над расходами учитывается на счетах прибыли (пассивные) Превышение расходов над доходами учитывается на счетах убытков (активные) Результаты деятельности Условный отчет о прибылях и убытках Процентные доходы – Процентные расходы Непроцентные доходы – Непроцентные расходы – Управленческие расходы = Прибыль до резервов на возможные потери – Резервы на возможные потери = Прибыль до налогообложения – Начисленные налоги = Прибыль за отчетный период Результаты деятельности Отчет о прибылях и убытках Проценты, полученные от: размещения средств в кредитных организациях ссуд, предоставленных клиентам оказание услуг по финансовой аренде (лизингу) ценных бумаг с фиксированным доходом других источников Всего процентов полученных Проценты, уплаченные по: привлеченным средствам кредитных организаций привлеченным средствам клиентов выпущенным долговым обязательствам Всего процентов уплаченных Чистые процентные и аналогичные доходы Результаты деятельности Отчет о прибылях и убытках Чистые доходы от операций с ценными бумагами Чистые доходы от операций с иностранной валютой Чистые доходы от операций с драгоценными металлами и прочими финансовыми инструментами Чистые доходы от переоценки иностранной валюты Комиссионные доходы – Комиссионные расходы Чистые доходы от разовых операций Чистые операционные доходы (прочие) Административно-управленческие расходы Резервы на возможные потери Прибыль до налогообложения – Начисленные налоги Прибыль за отчетный период Результаты деятельности Изменения в балансе банка, требующие повышенного внимания Изменение статей баланса Резкое Значительное Существенное Частое 30% по сравнению с предыдущим месяцем 10% за месяц, 20% за три месяца, 30% за полгода Более 3% к общему объему Три раза подряд Результаты деятельности Изменения в балансе банка, требующие повышенного внимания Валюта баланса Остатки и обороты по корреспондентским счетам в Банке России Обращение за кредитами в Банк России Объем привлеченных и размещенных межбанковских кредитов Объем клиентских средств Доля высоколиквидных активов Объем основных средств Операционные расходы Удельный вес филиалов Количество убыточных филиалов Результаты деятельности Классификация банков по их финансовым результатам деятельности I категория Финансово стабильные банки Группа 1 Указание Банка России от 31.03.2000 №766-У «О II категория критериях оценки Проблемные банки финансового состояния кредитных Группа 3 организаций» Без недостатков деятельности Испытывающие серьезные финансовые трудности Группа 2 Группа 4 Имеющие отдельные недостатки Находящиеся в критическом финансовом положении Результаты деятельности Оценка финансового состояния банка Банком России Указание Банка России 5 групп показателей от 16.01.2004 №1379-У «Об оценке финансовой Оценка устойчивости банка в Оценка Оценка Оценка Оценка состояния целях признания ее капитала активов доходности ликвидности внутреннего достаточной для участия в системе контроля страхования вкладов» Оценка финансового состояния банка Обобщающий результат по каждой группе балл вес вес i i i i i – показатель балл i – оценка в группе от вес 1 до i – 4вес от 1 до 3 расчетного значения i-го i-го показателя показателя Оценка финансового состояния банка Оценка финансового состояния банка Банком России Группа Значения балл 1 балл 2 балл 3 балл 4 Вес Показатель 1 Показатель 2 Показатель 3 Показатель 4 Финансовая устойчивость по группе показателей признается удовлетворительной в случае, если обобщающий результат ≤ 2,3 Оценка финансового состояния банка Показатель Обозначение Вес Формула расчета I группа – показатели оценки капитала Достаточность капитала ПК1 3 ПК2 2 К А А К К Н1 100% РИСК Качество капитала ПК3 1 ДОП 100% ОСН II группа – показатели оценки активов ПА1 3 ПА2 2 ПА3 2 Размер резервов ПА4 3 Концентрация рисков ПА5 ПА6 ПА7 3 3 2 Качество задолженности СЗ 100% СЗ A РП 100% К СЗ 100% СЗ РВПС РВПС 100% СЗ БН 20 20 ПР Р К Н7 (крупные кредиты) Н9.1 (акционеры) Н10.1 (инсайдеры) Показатель Обозначение Вес Формула расчета III группа – показатели оценки доходности ПД1 3 Рентабельность актива и капитала ФР 100% А ФР 100% К ИД 100% ФР Р 100% ИОД ИД 100% Д Д Р 100% СЗ ОБ СР ПД2 3 СР ПД3 2 Структура доходов и расходов ПД4 2 ПД5 2 Доходность отдельных операций РАЗ АУ П СР ПД6 1 П СР П СР Показатель Обозначение Вес Формула расчета IV группа – показатели оценки ликвидности Ликвидность активов Ликвидность и структура обязательств Общая ликвидность Риск на крупных кредиторов и вкладчиков ПЛ1 2 ПЛ2 ПЛ3 3 3 ПЛ4 2 ПЛ5 2 ПЛ6 2 ПЛ7 1 ПЛ8 3 ПЛ9 2 ПЛ10 2 Л ПС АМ 100% Н2 (мгновенная) Н3 (текущая) ОВ 100% ПC ПС СЗ 100% ПС ОВ 100% К СЗ 100% ПС Ш БК БК НБ НБ Н5 (общая) Задолженность по ФОРу (в днях) О Л БКК АТ 100%