«О долгосрочной стратегии массового строительства жилья для

advertisement

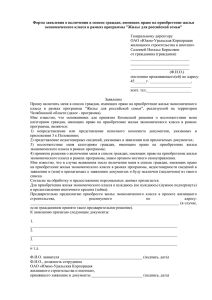

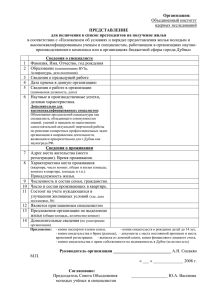

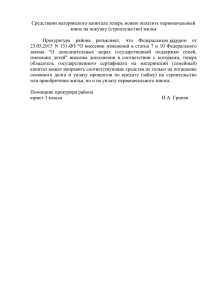

[ ФОРМИРОВАНИЕ СИСТЕМЫ ЖИЛИЩНОГО ФИНАНСИРОВАНИЯ В РОССИИ ИНСТИТУТ ЭКОНОМИКИ ГОРОДА [ Содержание лекции Политика формирования финансирования в России системы жилищного Роль государственного института развития ипотечного кредитования – Агентства по ипотечному жилищному кредитованию Организация системы строительства в России финансирования жилищного Поддержка государством граждан в получении и оплате ипотечных кредитов [ Система жилищного финансирования Финансирование приобретения жилья Финансирование строительства жилья Государственная поддержка в обеспечении жильем семей с невысоким уровнем доходов, т.е. с доходами, недостаточными для получения в банках ипотечного кредита на рыночных условиях [ Реформа системы жилищного финансирования 1990 Жилье в собственности проживающих Финансирование строительства за счет собственных средств, слабо развит процесс кредитования Практически отсутствует возможность приобретения жилья (нет рынка жилья), нет практики кредитования приобретения Нет поддержки государства приобретении жилья в строительстве, [ Реформа системы жилищного финансирования 1998 Жилье в собственности проживающих Финансирование строительства за счет собственных средств, слабо развит процесс кредитования Формируется рынок жилья, слабо развит процесс кредитования приобретения Начинается поддержка государства в строительстве и приобретении (по нуждаемости и доходу) [ Реформа системы жилищного финансирования 20NN Жилье в собственности проживающих Кредитование застройщиками Рынок жилья приобретения строительства развит, жилья кредитование Поддержка государством населения в строительстве и приобретении (по нуждаемости и доходу) [ Структура спроса населения на жилье и предложения жилья в 2004 г., % Спрос населения на жилье Предложение жилья на первичном рынке 16% 25% 75% Готовое жилье 84% Участие в строительстве [ Распределение домохозяйств в зависимости от предпочитаемой финансовой схемы приобретения жилья в 2004 г. (в % от домохозяйств)* Приобретение или строительство жилья только за счет собственных средств 11,2% Затруднились ответить 9,8% Участие в долевом строительстве многоквартирного дома 5,7% Кредит на участие в долевом строительстве 5,9% Кредит на индивидуальное строительство 6,3% Накопительная схема 9,2% Ипотечный кредит на приобретение готового жилья 51,9% * Среди всех респондентов, принявших участие в опросе, было отобрано 17,1% респондентов в возрасте от 21 до 50 лет и с совокупными доходами домохозяйства от 6 тыс. руб. в мес. (для Москвы – от 15 тыс. руб. в месяц) [ Основные элементы и субъекты жилищного кредитования I. Рынок жилья II. Кредитование строительства жилья и первичный рынок ипотечных кредитов III. Вторичный рынок ипотечных кредитов СУБЪЕКТЫ РЫНКОВ • Строительные организации • Банки • Риэлторские фирмы • Заемщики (граждане, заказчики – застройщики жилищного строительства) • Граждане – продавцы жилья • Муниципальные органы • Федеральное агентство по ипотечному жилищному кредитованию • Инвесторы • Банки • Покупатели жилья ОСНОВНЫЕ ФУНКЦИИ • Финансирование и организация строительства жилья • Оформление и выдача ипотечных жилищных кредитов • Продажа нового жилья • Оформление и выдача кредитов на строительство жилья • Продажа жилья на вторичном рынке • Привлечение средств населения, юридических лиц, кредитных ресурсов банков в развитие рынка жилья • Обслуживание кредитов • Продажа банками ипотечных кредитов Агентству • Выпуск Агентством ценных бумаг, обеспеченных ипотечными кредитами • Продажа ценных бумаг Агентства инвесторам • Организация обращения ценных бумаг Агентства и обеспечение их доходности [ Схема ипотечного кредитования c участием АИЖК Правительство Российской Федерации Инвесторы Приобретение облигаций ФИЖК, ипотечных ценных бумаг Гарантии по облигациям Выпуск и продажа облигаций ипотечных ценных бумаг Агентство по ипотечному жилищному кредитованию Продажа кредитов Ипотечный кредит под залог жилья Рефинансирование банков Коммерческие банки Заёмщик – покупатель квартиры Купля – продажа квартиры Гарантии по расчетам Продавец жилья [ Функции Агентства по ипотечному жилищному кредитованию Рефинансирование банков, выдающих ипотечные кредиты Стандартизация условий и процедур выдачи и обслуживания кредитов Привлечение частных инвестиций в сферу ипотечного кредитования Техническая помощь и обучение банковских специалистов [ Приоритет «Увеличение объемов ипотечного жилищного кредитования» МЕРА 1 ГОСУДАРСТВЕННАЯ ПОДДЕРЖКА АИЖК (УВЕЛИЧЕНИЕ УСТАВНОГО КАПИТАЛА И ПРЕДОСТАВЛЕНИЯ ГОСУДАРСТВЕННЫХ ГАРАНТИЙ ПО ЗАИМСТВОВАНИЯМ) ФЦП «Жилище» Мероприятия по реализации Концепции развития унифицированной системы рефинансирования ипотечных жилищных кредитов России Увеличение уставного капитала АИЖК Выкуп закладных и рефинансирование за счет выпуска ипотечных ценных бумаг Предоставление дополнительных государственных гарантий по заимствованиям АИЖК Выкуп закладных в регионах с недостаточным уровнем развития ипотечного кредитования Обеспечение развития инфраструктуры системы ипотечного жилищного кредитования и рынка ипотечных ценных бумаг [ На начало 2005 г. 250 тыс. молодых семей состоят на учете в качестве нуждающихся в улучшении жилищных условий Приоритет «Повышение доступности жилья» МЕРА1 ПРЕДОСТАВЛЕНИЕ МОЛОДЫМ СЕМЬЯМ СУБСИДИЙ НА ПРИОБРЕТЕНИЕ ЖИЛЬЯ, В ТОМ ЧИСЛЕ НА ПОГАШЕНИЕ ПЕРВОГО ВЗНОСА ПРИ ПОЛУЧЕНИИ ИПОТЕЧНОГО КРЕДИТА НА ПРИОБРЕТЕНИЕ ЖИЛЬЯ ИЛИ СТРОИТЕЛЬСТВО ИНДИВИДУАЛЬНОГО ЖИЛЬЯ Реализация подпрограммы позволит обеспечить в 2006 – 2010 гг. жильем 181,7 тыс. молодых семей Подпрограмма «Обеспечение жильем молодых семей» в составе ФЦП «Жилище» Критерии участия семья, возраст супругов в которой не превышает 30 лет, либо семья, состоящая из одного молодого родителя в возрасте до 30 лет и одного и более детей нуждаемость в улучшении жилищных условий Сумма субсидии 40% от средней стоимости стандартного жилья в регионе приобретения жилья или строительства индивидуального жилья Механизм реализации субсидии Свидетельство на приобретение жилья, выдаваемое субъектом РФ Цели использования субсидии оплата части стоимости приобретаемого жилья оплата первоначального взноса при получении ипотечного жилищного кредита на приобретение жилья (строительство индивидуального жилья) [ Приоритет «Увеличение объемов жилищного строительства и модернизация объектов коммунальной инфраструктуры» МЕРА 1 ПРЕДОСТАВЛЕНИЕ ГОСУДАРСТВЕННЫХ ГАРАНТИЙ И СУБСИДИРОВАНИЕ ПРОЦЕНТОВ ПО КРЕДИТАМ НА ОБЕСПЕЧЕНИЕ ЗЕМЕЛЬНЫХ УЧАСТКОВ КОММУНАЛЬНОЙ ИНФРАСТРУКТУРОЙ Подпрограмма «Обеспечение земельных участков коммунальной инфраструктурой» в составе ФЦП «Жилище» Сокращение административных барьеров, развитие инфраструктуры, градостроительное и антимонопольное регулирование в сфере жилищного строительства Государственный заказчик Росстрой Отбор субъектов РФ, проектов для участия в подпрограмме Подготовка инвестиционных проектов, определение мер их поддержки со стороны субъектов РФ 2006 – 2010 гг.: 1) государственные и муниципальные гарантии – 136,2 млрд. руб, в т.ч. государственные гарантии РФ – 68,1 млрд. руб. 2) Субсидии на возмещение части затрат на уплату процентов по кредитам – 45 млрд. руб., в т.ч. средства федерального бюджета – 22,5 млрд. руб. Реализация инвестиционных проектов Заключение кредитных соглашений между банками и заемщиками по выполнению инвестиционных проектов обеспечения земельных участков коммунальной инфраструктурой на условиях предоставления госгарантий и субсидирования процентов по кредиту Привлечено средств частных кредиторов в объеме 240,6 млрд. руб. в 2006 – 2010 годах Погашение кредита (продажа обеспеченного коммунальной инфраструктурой земельного участка, продажа жилья, плата за подключение) [ Задолженность по ипотечным жилищным кредитам, % ВВП 3,3% 3,5% 3,3% 3,0% 2,5% 2,5% 2,0% 1,4% 1,5% 1,0% 0,3% 0,0% 0,1% 0,3% 2004 2005 2,8% 2008 2009 2,0% 0,6% 0,5% 2,8% 1,0% 2006 ипотечные жилищные кредиты Источник: Банк России, Росстат 2007 другие жилищные кредиты [ Доля ипотеки на рынке жилья 20% 17% 18% 16% 14% 14% 15% 16% 12% 10% 11% 11% 1 пол. 2009 2009 9% 8% 6% 4% 4% 2% 0% 2005 2006 1 пол. 2007 Источник: расчеты ИЭГ по данным АИЖК 2007 1 пол. 2008 2008 [ Объемы ипотечного жилищного кредитования, млрд. руб. (в текущих ценах) 2 500 2173 2 000 1676 1 500 1259 1 000 556 500 818 651 264 153 56 247 471 0 2005 2006 2007 2008 2009 2010 прогноз Источник: фактические данные – Банк России, прогноз – данные проекта ФЦП «Жилище» 2011 2012 факт 2013 2014 2015 Объемы ежеквартально выдаваемых в 2007 – 2010 гг. жилищных кредитов [ 250 226 млрд. руб. 200 182 174 141 150 144 133 101 100 50 219 222 100 161 77 89 71 151 121 108 36 188 198 193 77 82 113 32 36 25 23 43 84 61 56 31 58 36 49 0 1 кв . 2 кв . 3 кв . 4 кв . 1 кв . 2 кв . 3 кв . 4 кв . 1 кв . 2 кв . 3 кв . 4 кв . 1 кв . 2 кв . 3 кв . 4 кв . 1 кв . 2 кв . 2006 2006 2006 2006 2007 2007 2007 2007 2008 2008 2008 2008 2009 2009 2009 2009 2010 2010 ипотечные жилищные кредиты другие жилищные кредиты Жилищные кредиты – кредиты, предоставленные физическим лицам на приобретение и обустройство земли под предстоящее жилищное строительство, на строительство (реконструкцию) и приобретение жилья. Ипотечные жилищные кредиты – жилищные кредиты, предоставленные под залог недвижимости в порядке, установленном ФЗ «Об ипотеке (залоге недвижимости)» Источник: Банк России [ Структура выдачи жилищных кредитов по банкам-кредиторам в 2006 - 2010 гг. 100% 90% 80% 70% 60% 50% 40% 30% 20% 10% 0% 39% 26% 31% 28% 18% 26% 22% 3% 31% 6% 36% 36% 1 пол. 2006 г. 2006 г. Сбербанк (и+ж) 32% 22% 25% 31% 16% 9% 11% 27% 29% 1 пол. 2007 2007 ВТБ-24 (и) 20% 22% 15% 10% 12% 7% 55% 59% 1 пол. 2009 2009 28% 14% 7% 14% 40% 39% 1 пол. 2008 2008 ТОП-15 (и) 51% 1 пол. 2010 Остальные банки (и+ж) Включая данные ВТБ-24 и ТОП15 по жилищным кредитам (и) – данные только по ипотечным кредитам; (и+ж) – данные по жилищным кредитам (включая ипотечные) ТОП-15 – 15 крупнейших банков по выдаче ипотечных кредитов (без учета данных по Сбербанку и ВТБ-24) Данные www.rbc.ru, Банка России, АИЖК, расчеты ИЭГ [ Средневзвешенные ставки по выдаваемым ипотечным жилищным кредитам 14,8% 15% 14,6% 14% 14,4% 13,7% 13,5% 13,9% 13,5% 13,5% 13,0% 13,4% 13% 12% 11% 12,7% 11,6% 12,4% 13,6% 13,4% 12,6% 12,4% 12,4% 12,3% 11,8% 11,1% 11,4%11,4% 11,1% 11,0% 10,7% 10,7% 10% 13,8% 10,8% 10,8% 2006-III 2006-IV 2007-I 2007-II 2007-III 2007-IV 2008-I 11,1% 10,4% 2008-II 2008-III 2008-IV 2009-I 2009-II 2009-III 2009-IV 2010-I по ипотечным кредитам в рублях по ипотечным кредитам в валюте Источник: расчеты ИЭГ по данным Банка России 2010-II [ Средневзвешенные сроки по выдаваемым ипотечным жилищным кредитам, лет 19 17,9 17,7 17,9 16,7 17 15,4 15 15,2 16,4 16,9 17,2 15,5 15,7 16,6 16,7 15,5 15,4 15,2 18,5 17,7 17,4 16,9 16,5 16,2 16,5 16,4 15,9 15,3 14,2 13,4 13 13,0 12,1 11,8 11 9,3 9 2006-III 2006-IV 2007-I 2007-II 2007-III 2007-IV 2008-I 2008-II 2008-III 2008-IV 2009-I в рублях Источник: расчеты ИЭГ по данным Банка России 2009-II 2009-III 2009-IV 2010-I в валюте 2010-II [ Досрочное погашение ипотечных кредитов 14% 12,4% 11,3% 12% 10% 8,0% 7,4% 8% 11,1% 10,2% 10,3% 8,2% 5,9% 6% 10,8% 4% 3,8% 2% 0% 2005 2006 2007 2008 кредитные организации 2009-I 2009 2010-I АИЖК Источник: расчеты ИЭГ по данным Банка России, АИЖК Conditional Prepayment Rate (CPR) показывает скорость досрочных погашений, т.е. позволяет оценить скорость амортизации портфеля кредитов. Например, значение в 10% будет означать, что примерно 10% объема кредитной задолженности будет досрочно погашено за год. Доля рефинансироанных ипотечных жилищных кредитов, % выданных за период [ 70% 60,2% 60% 52,7% 50% 40% 30% 22,1% 19,8% 20,5% 2006 2007 22,7% 15,2% 20% 10% 0% 2005 Источник: расчеты ИЭГ по данным Банка России 2008 I пол. 2009 2009 I пол. 2010 Инструменты рефинансирования ипотечных жилищных кредитов [ млрд. руб. 120 100 2,0 11,4 80 18,7 60 13,9 15,0 6,4 17,5 40 53,1 20 4,4 4,1 24,5 5,2 0,3 36,3 1,0 4,4 24,8 0 2008 I пол. 2009 продажа пулов кредитов в рублях выпуск ИЦБ в рублях с баланса банка выпуск ИЦБ в рублях через SPV Данные Банка России 2009 I пол. 2010 продажа пулов кредитов в валюте выпуск ИЦБ в валюте с баланса банка выпуск ИЦБ в валюте через SPV [ 9,0% 8,5% 8,0% 7,5% 7,0% 6,5% 6,0% 5,5% 5,0% 4,5% 4,0% 3,5% 3,0% 2,5% 2,0% 1,5% 1,0% 0,5% 0,0% Доля просроченной задолженности по ипотечным жилищным кредитам (по РСБУ) янв.06 апр.06 июл.06 окт.06 янв.07 апр.07 июл.07 окт.07 янв.08 апр.08 июл.08 окт.08 янв.09 апр.09 июл.09 окт.09 янв.10 апр.10 июл.10 ЦБ Данные ЦБ РФ ЦБ - рубли ЦБ - валюта Ввод жилья в разрезе схем финансирования (в кв.м.) [ 100% 90% 80% 43% 43% 70% 48% 60% 50% 17% долевое строительство в рамках 214-ФЗ 19% 40% ИЖС за счет собственных и заемных средств населения 28% 30% 20% 40% 38% 10% 25% другие схемы финансирования* 0% 2007 2008 2009 * Средства инвесторов-юридических лиц; средства граждан, привлеченные по иным схемам; бюджетные средства Расчеты ИЭГ по данным Росстата и АИЖК Оценка доли финансирования строительства жилья в рамках ФЗ—214 является максимальной, т.к. в отчетном периоде могут регистрировать права собственности на жилье на основании договоров долевого участия, построенное с использованием средств дольщиков в предыдущие периоды времени. [ Ввод жилья в разрезе схем финансирования (в жилых единицах) 100% 90% 26% 26% 22% 25% 80% 30% ИЖС за счет собственных и заемных средств населения 37% долевое строительство в рамках 214-ФЗ 33% другие схемы финансирования* 70% 60% 50% 40% 30% 20% 52% 49% 10% 0% 2007 2008 2009 * Средства инвесторов-юридических лиц; средства граждан, привлеченные по иным схемам; бюджетные средства Расчеты ИЭГ по данным Росстата и АИЖК Оценка доли финансирования строительства жилья в рамках ФЗ—214 является максимальной, т.к. в отчетном периоде могут регистрировать права собственности на жилье на основании договоров долевого участия, построенное с использованием средств дольщиков в предыдущие периоды времени. [ Индекс возможности приобретения жилья семьей со средними доходами с помощью ипотечного кредита 117% 100% 76% % 80% 54% 60% 40% 20% 0% 27% 10% 33% 70% 60% 66% 66% 68% 67% 40% 17% 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2015 Примечание. 2010, 2015 гг. – прогнозные показатели Средний размер стандартной квартиры для семьи из 3-х человек принимается равным среднему размеру квартиры в жилищном фонде, но не менее 54 кв. м. Источник: расчеты ИЭГ по данным Росстата и Банка России [ Субъекты РФ с наибольшими и наименьшими значениями индекса возможности приобретения жилья семьей со средними доходами с помощью ипотечного кредита в 2009 г. 48% 49% 51% 54% 56% г. Санкт-Петеpбуpг Ленингpадская область Республика Алтай Калужская область Твеpская область 64% г. Москва Московская область 67% 127% 140% Камчатская область Ханты-Мансийский АО Ямало-Ненецкий Ненецкий АО 160% 163% 0% 20% 40% 60% 80% Источник: расчеты ИЭГ по данным Росстата и Банка России 100% 120% 140% 160% 180% [ Доля семей, имеющих возможность приобрести жилье, соответствующее стандартам обеспечения жилыми помещениями, с помощью собственных и заемных средств (в среднем за год) 25 20 22,2 18,6 21,3 20,9 17,7 17,8 22,6 19,1 % 15 10 5 0 2006 2007 2008 2009 Российская Федерация Российская Федерация (с учетом региональных различий) Источник: расчеты ИЭГ по данным Росстата и Банка России [ Субъекты Российской Федерации с наибольшими и наименьшими значениями показателя доли семей, имеющих возможность приобрести жилье, соответствующее стандартам обеспечения жилыми помещениями, с помощью собственных и заемных средств, в 2009 году Ямало-Ненецкий АО Магаданская область Муpманская область Ханты-Мансийский АО Ненецкий АО 60,9 60,7 58,3 53,1 50,6 Московская область 17,2 г. Москва 14,1 Владимиpская область Республика Алтай Твеpская область г. Санкт-Петеpбуpг Ленингpадская область 12,4 11,9 10,6 9,7 8,6 0 10 20 30 40 % Источник: расчеты ИЭГ по данным Росстата и Банка России 50 60 70 [ Роль государства в развитии ипотечного жилищного кредитования Регулирование ипотечного рынка путем формирования законодательных и организационно-экономических основ, обеспечивающих благоприятные условия для развития ипотечного жилищного кредитования, привлечения средств частных инвесторов в жилищную сферу Формирование условий и программ, нацеленных на повышение доступности ипотечных жилищных кредитов, содействие определенным категориям граждан в приобретении жилья, прежде всего тем, чьих доходов недостаточно для получения рыночных банковских ипотечных кредитов [ Субсидии, стимулирующие спрос Предоставление гражданам целевых адресных субсидий (авансовых субсидий) на внесение первоначального взноса при получении ипотечного кредита Субсидирование процентной ставки при предоставлении ипотечного кредита Предоставление льготных кредитов за счет бюджетных средств Применение более гибких правил предоставления ипотечного кредита; повышение доступности ипотечных кредитов путем установления гибких стандартов андеррайтинга [ Преимущества использования субсидий на приобретение жилья Свобода выбора жилья для потребителя Величина субсидии заранее определена, конкретна и понятна как для государства, так и для получателя субсидии Простота расчета субсидий и потребности в бюджетных средствах, отсутствие долгосрочных обязательств бюджета Простота контроля бюджетных средств за целевым использованием Четкое отделение коммерческих функций банков от функций, связанных с выполнением социальных программ