Привлечение портфельного инвестора для финансирования

advertisement

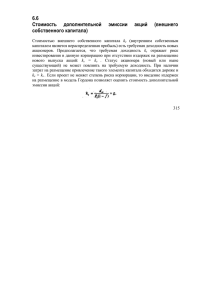

VII Уральский Инвестиционный Форум: Уральский Давос Привлечение портфельного инвестора: описание, процесс, преимущества Александр Свинов Вице-президент Aquila Capital Group Челябинск, 5-7 Декабря 2007 Что такое частное размещение? Определение и основные цели • Частное размещение – продажа пакета существующих и/или вновь выпущенных акций стратегическому или финансовому инвестору. • Основные цели: для компании - привлечение необходимых финансовых ресурсов в капитал для поддержания темпов развития, а для собственников – продажа части своих акций. • Дополнительные цели: оценка бизнеса, привлечение инвестора перед IPO, улучшение корпоративной структуры и состава акционеров, улучшение имиджа компании, выход на международные рынки. Размер пакета на продажу • Как правило - менее 50%, что позволяет собственникам сохранить контроль и участвовать в дальнейшем управлении. • Минимальный размер размещения, как правило, - US$ 30 млн. Оценка бизнеса • Оценка бизнеса производится исходя из финансовых показателей деятельности, темпов роста, доли рынка и прочих операционных показателей; финансовые мультипликаторы публичных компаний (Стоимость бизнеса/ EBITDA, Капитализация/ Чистая прибыль) также используются для оценки. Ожидаемая доходность • Как правило, инвесторы ориентируются на высокую доходность (около 25% годовых); в случае менее рискованного бизнеса, минимальная ожидаемая доходность может быть ниже. Однако, такая доходность не является гарантированной – инвестор получит ее только в случае исполнения прогнозов роста и прибыльности компании. Сроки и способ «выхода» • Средний срок инвестирования – от 3 до 5 лет, после чего может быть выход через IPO, продажу бизнеса или обратный выкуп пакета компанией. 2 Анализ вариантов финансирования стратегии роста Преимущества Операционные денежные потоки Заемные средства Акционерный капитал (частное размещение) Недостатки Сохранение контроля над бизнесом Медленное накопление средств Свобода в использовании средств Темпы роста ограничены Нет обременений, как в случае кредитных схем Сложно прогнозировать объемы свободных денежных средств Дешевле, чем акционерный капитал Риск невозврата денег и банкротства Процентные платежи по долгу вычитаются из налогооблагаемой базы Публичный долг накладывает обязательства по раскрытию информации о бизнесе Требуют обеспечения Можно привлечь больше всего средств Необходимость «впускать чужака» в капитал Подходит для агрессивного бизнеса без утяжеления баланса Сложность организации сделки расширения Опыт и навыки профессионального инвестора помогут развитию бизнеса и последующему IPO / продаже бизнеса 3 Портрет финансового инвестора • Кто является финансовым инвестором? • Два основных типа инвестиций – долгосрочные (3-5 лет) и перед IPO (менее года), - определяют типы инвесторов – потенциальных покупателей акций на частном размещении: • Принципы инвестирования и требуемые гарантии Финансовый инвестор – организация или частное лицо, располагающее финансовыми ресурсами и готовое инвестировать в бизнес с целью извлечения прибыли при последующей продаже своей доли в капитале. • • Фонды частных инвестиций (Private equity funds), в основном, покупают акции с долгосрочной перспективой роста бизнеса; • Хедж-фонды (Hedge funds) покупают акции в расчете на быструю реализацию прибыли. Принципы инвестирования для финансовых инвесторов: • Готовность приобретения менее контрольного пакета акций в бизнесе; • Обычно не претендуют на участие в операционной деятельности, контролирующими функциями и стратегией на уровне Совета Директоров; • Приоритет инвестиций в быстрорастущий бизнес; • Горизонт планирования инвестиций, в среднем, не более 3-5 лет. ограничиваясь Финансовый инвестор требует от контролирующих акционеров соблюдения основных прав миноритарного акционера: • Место в совете директоров компании; • Право вето крупнейших сделок; • Преимущественное право выкупа акций при допэмиссии; • Право совместной продажи акций при выходе основного акционера; • Гарантии в отношении результатов деятельности компании за прошлые периоды; • Возможность выхода из инвестиции через 3-5 лет. 4 Примеры компаний, которые провели частное размещение Компания Сегмент Дата и размер Детали сделки Розничная торговля, Косметика 1 Кв 2004 - $100 млн. • Привлечение финансирования на развитие и консолидацию в отрасли Розничная торговля, Лекарства 4 Кв 2004 - $40 млн. • Привлечение финансирования на развитие и консолидацию в отрасли Розничная торговля, Продукты 2 Кв 2006 - $25 млн. • Привлечение финансирования на развитие, выкуп субфраншизных магазинов Розничная торговля, Продукты 3 Кв 2006 - $70 млн. • Привлечение финансирования на развитие и консолидацию в отрасли • Привлечение финансирования на органическое развитие и приобретения компаний в отрасли Нефтесервис 3 Кв 2006 - $75 млн. • Провели IPO в феврале 2007 года • Привлечение финансирования на развитие и консолидацию в отрасли • Планируется IPO в 2010 – 2012 годах 3 Кв 2006 - $634 млн. • Привлечение финансирования на развитие и увеличение капитала банка 4 Кв 2007 - $80 млн. • Привлечение финансирования на развитие и консолидацию в отрасли • Планируется IPO в 2009-2010 годах Розничная торговля, Стройматериалы 2 Кв 2007 - $30 млн. Банковский сектор Розничная торговля, Автомобили Источник: отчеты брокеров, данные компаний 5 Проведение частного размещения: Основные этапы Подготовка • Модель и оценка бизнеса • Информационный меморандум • Тендерная документация • Краткий тизер о компании • Определение круга участников • Рассылка тизера потенциальным участникам • Подписание договоров конфиденциальности (NDA) 4-6 недель Индикативные заявки Due Diligence • Рассылка меморандума и • Data room для участников • Изучение материалов • Встречи участников тендера с документации участникам участниками • Предварительные встречи с консультантами продавцов • Получение и анализ индикативных заявок • Подписание договора об эксклюзивности с одним из участников тендера ИЛИ неэксклюзивного договора с несколькими участниками 4 недели тендера в офисе компании руководством, посещение производства • Предоставление участникам тендера дополнительной информации по бизнесу • Согласование основной Твердые предложения • Получение твердых (окончательных) предложений по цене • Определение победителя тендера • Подписание документов по сделке • Техническое завершение продажи документации по сделке 4-6 недель 2-3 недели 6 Проведение частного размещения: Роль акционеров и консультанта Роль консультанта Подготовка • Подготовка документации • Построение модели и оценка бизнеса • Выявление ключевых факторов, влияющих Роль акционеров • Предоставление полного объема информации • Подготовка структуры компании для сделки на оценку Индикативные заявки Due Diligence Твердые предложения • Тестирование интереса покупателей • Получение информации об основных рисках, проблемах и сложностях для покупателей • Координация процедуры due diligence • Согласование проектов документов по • Выделение лиц, ответственных за due diligence, • Переговоры с потенциальными • Принятие решений по окончательной цене сделке инвесторами, улучшение условий по сделке для продавца своевременные ответы на вопросы • Согласование документов по сделке продажи и фактическому покупателю 7 Проведение частного размещения: Способы оценки бизнеса Описание Метод DCF Метод отраслевых аналогов Метод сравнимых сделок Комментарии • Основан на прогнозировании денежных потоков компании в перспективе и дисконтировании их к сегодняшнему дню • Оценивает главную характеристику компании способность генерировать денежные потоки Основа прогноза и оценки – долгосрочный бизнес-план развития компании • Учитывает временной фактор стоимости денег • • Наиболее часто используемый метод для оценки стоимости компании • Ключевой фактор - показатели роста и рентабельности бизнеса • Значительно зависит от точности прогнозов • Основан на анализе операционных и финансовых мультипликаторов торгуемых отраслевых аналогов и использовании их для определения стоимости оцениваемой компании • Отражает общий взгляд финансовых инвесторов на компании и отрасль в целом в кратко и среднесрочной перспективе • Быстрый способ оценки, подвержен колебанию фондовых рынков • Объективность метода ограничена отсутствием полностью идентичных компаний • Отличия в учетной политике компаний могут приводить к ошибочной оценке компаний на основе коэффициентов • Например: Стоимость Цена/Выручка Компании/EBITDA, • Используются публичные данные – мультипликаторы, по которым совершались сделки в данной отрасли 8 Проведение частного размещения: Некоторые аспекты при продаже бизнеса Проблема Комментарий Обременение • Структура сделки • Если будет решено переводить часть активов на новые компании, сроки проведения сделки могут затянуться • Возможна сделка с механизмом ESCROW, когда часть денег выплачи-вается продавцам после выполнения ряда согласованных условий. • Прогнозные результаты 2007 года • Предположения, заложенные в оценке стоимости могут не соответствовать будущим фактическим результатам • Покупатель захочет привязать окончательный расчет по сделке к фактическим результатам 2007 г., которые станут известны только в 2008. • Фиксация ставок аренды по недвижимости (торговый бизнес) • Инвестор может потребовать фиксации ставок аренды и увеличение срока аренды до 5-10 лет • Обязательство предоставлять услуги аренды по фиксированным ценам – снижение стоимости недвижимости. • Реструктуризация долга • Процесс реструктуризации долга может занять много времени, его условия могут значительно повлиять на стоимость бизнеса • Покупатель может захотеть совершить сделку лишь после завершения процесса реструктуризации долга или потребовать дисконт. • Распределение доходности сверх нормы (claw-back provision) • Возможна структура, при которой доходы покупателя сверх определенного лимита распределяются между ним и компанией в определенной пропорции. 9 Об Aquila Capital Group… • Компания Aquila Capital Group (ACG) образована в 2005 году как независимое партнерство, основными направлениями бизнеса которого являются предоставление клиентам полного спектра услуг в области слияний и поглощений и привлечения акционерного и заемного финансирования. • Выбранная стратегия узкой специализации и намеренного избежания универсальности позволяет обеспечить максимально высокий уровень качества предоставляемых нашим клиентам услуг именно в указанных областях инвестиционно-банковской деятельности. Рейтинг финансовых консультантов за 2006 год (по количеству сделок) 1. Deutsche Bank 2. Aquila Capital Group 3. Morgan Stanley 4. Ренессанс Капитал 5. UBS 6. Тройка Диалог 7. JP Morgan 8. Dresdner Kleinwort 9. Credit Swiss 10. HSBC Источник: журнал «Слияния и Поглощения» • С момента основания, ACG успешно закрыла 18 сделок M&A в России, Кыргызстане, Узбекистане и на Украине, а так же 3 сделки частного размещения – в России и на Украине. • За 2006 год AСG выступила в роли финансового консультанта в девяти сделках, заняв второе место в рейтинге M&A консультантов журнала «Слияния и Поглощения» по количеству сделок (в 2005 г. – второе) и десятое – по объему. Рейтинг финансовых консультантов за 2006 год (по стоимости сделок, US$ млн.) 11 9 7 7 6 6 4 3 3 2 1. 2. 3. 4. 5. 6. 7. 8. 9. 10. Deutsche Bank JP Morgan Morgan Stanley UBS Dresdner Kleinwort Credit Swiss HSBC Ренессанс Капитал Тройка Диалог Aquila Capital Group $ 16 766 $ 14 004 $ 12 651 $ 7 346 $ 5 496 $ 3 793 $ 1 667 $ 1 083 $ 900 $ 538 Источник: журнал «Слияния и Поглощения» 10 Спасибо за внимание! Александр Свинов Вице-президент моб: e-mail: + 7 (903) 130 63 96 Asvinov@aquilacap.ru Aquila Capital Group Москва, 107031 ул. Б. Дмитровка, 12/1, офис № 2 тел.: + 7 (495) 967 33 37 (40) факс: +7 (495) 967 33 38 11 Проведение частного размещения: Обзор документации по сделке Основные разделы Соглашение купли-продажи акций (SPA) Договор ESCROW Соглашение об опционе Соглашение акционеров • Структура сделки, порядок платежей • Объем гарантий и заверений продавца в отношении бизнеса • Действия, необходимые для завершения сделки Комментарии • Наиболее важное и трудоемкое соглашение, может согласовываться до 2-х месяцев • Цель для продавца – минимизация гарантий и обременений по сделке (undertakings) • Условия раскрытия счета банком продавцу и • Часто используется для минимизации риска • Сроки исполнения опциона сторонами • Условия определения цены акций для выкупа • Используется в случае разногласий по цене • Расчет привязывается к достижению • • • • • • Определяет дальнейшее сосуществование с покупателю Полномочия Совета Директоров Назначение, полномочия ген. директора между контрагентами компанией каких-либо финансовых и операционных показателей новыми акционерами Порядок голосования, права вето Выход акционеров из бизнеса Разрешение «тупиковых» ситуаций 12 Проведение частного размещения: Выбор юрисдикции для сделки Описание • Полностью оффшорная сделка • Частично оффшорная сделка • Полностью российская сделка Сделка между двумя оффшорами по купле-продаже третьего – владельца акций российской компании; Сделка по продаже оффшором акций российской компании Сделка по продаже российской компанией / физлицом акций российской компании Комментарии • Договор по Английскому праву • Нет необходимости получения одобрения антимонопольных органов в РФ (в общем случае) • Нет налогов, возникающих на территории РФ • Нет рисков по передаче прав на акции в РФ • Договор по Английскому праву • Нет налогов, возникающих на территории РФ • Может потребоваться одобрение антимонопольных органов в РФ • Существует риск при передаче прав на акции в РФ • Договор по Российскому праву • Может потребоваться одобрение антимонопольных органов в РФ • Возникают налоги на территории РФ • Существует риск при передаче прав на акции в РФ 13