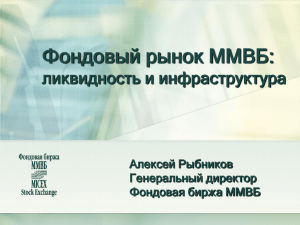

Презентация "IPO на российском фондовом рынке

advertisement

IPO на российском фондовом рынке Алексей Рыбников Генеральный директор Фондовая биржа ММВБ IPO для российских эмитентов: «за» и «против» Преимущества публичных компаний: – Более широкие возможности привлечения капитала » «Валюта» при слияниях и поглощениях » Ликвидный рынок и листинг акций компании » Расширение базы акционеров – Улучшение бухгалтерской и финансовой отчетности – Рост стоимости компании (за счет премии за неликвидность) Недостатки публичности: – Потеря полного контроля – результат определяется рынком – Недооценка – рыночная цена меньше истинной стоимости компании – Изменение целей – с долгосрочных на краткосрочные 2 Выбор площадки для IPO: «взгляд» эмитента Основные факторы: Объем размещения Целевой круг инвесторов Критическая масса ликвидности Законодательство Расходы на размещение 3 Выбор площадки для IPO: «взгляд» эмитента Требуемые параметры: Объем размещения – до US$ 500 млн. Целевой круг инвесторов – комбинация долгосрочных инвесторов и активных торговцев Критическая масса ликвидности – всегда в наличии Расходы – приемлемые (на размещение и поддержание) 4 Настоятельная потребность Внутренний рынок 5 Группа ММВБ: всероссийская фондовая инфраструктура Санкт-Петербург Новосибирск Нижний Новгород Москва Самара Ростов-на-Дону Екатеринбург Владивосток 6 Российский фондовый рынок Доля Фондовой биржи ММВБ на внутреннем биржевом рынке – более 85% Оборот торгов в 2005 достиг US$ 225,6 млрд., 49,2% прирост к 2004 Биржевой оборот российского фондового рынка в 2002-2005 гг., US$ млрд. 2002 2003 2004 2005 ММВБ 43.9 99.1 151.2 225.6 РТС 5.0 13.3 26.1 34.4 7 Фондовая биржа ММВБ: уверенно растущий рынок Капитализация рынка на Фондовой бирже ММВБ 2004-2006, US$ млрд. 600 500 518,22 400 300 273,64 200 100 151,43 0 31.12.04 31.12.05 01.02.06 8 Фондовая биржа ММВБ: рост ликвидности Среднедневной оборот торгов на Фондовой бирже ММВБ в 2005-2006, US$ млрд. 2,00 1,80 1,75 1,60 1,40 1,20 1,30 1,00 0,80 0,71 0,60 0,40 0,49 0,74 0,84 0,75 0,77 1,31 1,20 1,22 0,85 0,58 0,20 0,00 Jan 05 Feb 05 Mar 05 Apr 05 May 05 Jun 05 Jul 05 Aug 05 Sep 05 Oct 05 Nov 05 Dec 05 Jan 06 9 Фондовая биржа ММВБ: начало торговли акциями Газпрома 100% 90% 80% РТС Классич. 70% РТС Бирж. 60% ФБ ММВБ 50% 40% 30% 20% 10% 27 фев 22 фев 20 фев 16 фев 14 фев 10 фев 8 фев 6 фев 2 фев 31 янв 27 янв 25 янв 0% 23 янв За 1 месяц торгов: Около US$ 3,0 млрд. оборота Более 25% всего оборота Более 43% дневного оборота (27.02) 10 Эмитенты на Фондовой бирже ММВБ Количество эмитентов на ФБ ММВБ Январь 2003 Январь 2004 Январь 2005 Январь 2006 Всего эмитентов 157 225 241 418 Эмитенты акций 85 91 81 161 Эмитенты облигаций 82 152 179 244 Ч исл о э мит ент ов на Ф Б ММВБ (на начал о месяца) 244 January 2006 161 179 January 2005 81 152 January 2004 91 82 January 2003 85 0 50 100 Акции 150 200 250 300 Облигации 11 Фондовая биржа ММВБ: инвесторская база Категории инвесторов Физические лица Количество инвесторов (01.02.2006) 116 877 Нерезиденты 1 148 Юридические лица 19 158 Институциональные инвесторы 4 726 Всего 141 909 12 Фондовая биржа ММВБ: рынок акций Торгуется 256 выпусков акций 161 эмитента 50 выпусков акций 33 эмитентов - в листинге, включая все российские «blue chips» Оборот торгов в 2005 достиг US$ 141.8 млрд., 30.6% прирост к 2004 bln USD Оборот т орг ов и Инд екс ММВБ 60 points 1200 50 1000 40 800 30 600 20 400 10 200 0 0 IQ 2Q 3Q 4Q 1Q 2Q 3Q 4Q 1Q 2Q 3Q 4Q 1Q 2Q 3Q 4Q 2002 2003 2004 2005 13 Фондовая биржа ММВБ: рынок облигаций Торгуется 349 выпусков облигаций 244 эмитента Общий объем в размещении US$ 20.7 млрд. (по номиналу) 124 выпуска облигаций 69 эмитентов – в листинге Оборот торгов облигациями в 2005 - US$ 83.8 млрд., рост в 2 раза к 2004 25 Объ ем в размещении корпорат ивных и рег ионал ь ных обл иг аций (по номинал у), US$ bln 20 15 10 5 0 1Q 2Q 3Q 4Q IQ 2Q 3Q 4Q 1Q 2Q 3Q 4Q 1Q 2Q 3Q 4Q 2002 2003 2004 2005 14 Рынок корпоративных облигаций: путь к IPO Объем в размещении (по рыночной стоимости) корпоративных облигаций в 2002-2004 вырос в 6.8 раз В 2005 объем в размещении (по рыночной стоимости) корпоративных облигаций увеличился на 52.8% до US$ 9.6 млрд. Крупнейшие выпуски: Газпром — US$ 690 млн. Внешторгбанк — US$ 520 млн. Сибирьтелеком — US$ 420 млн. bln USD 10 9 8 7 6 5 4 3 2 1 0 1H 2002 2H 2002 1H 2003 2H 2003 1H 2004 2H 2004 1H 2005 2H 2005 15 Фондовая биржа ММВБ на мировом рынке Объем торгов на рынке акций в 2005 году и количество эмитентов (WFE) US$ bln Number of issuers NYSE 14125,3 1818 NASDAQ 9248,6* 2831* London SE 5673,9 2757 Tokyo SE 4426,6 2323 Euronext 2901,3 966 Deutsche Borse 1912,3 648 Hong Kong Ex&Cl 464,3 1126 Shanghai SE 238,8 833 MICEX SE 141,8 161 Singapore Ex 108,7* 563* Wiener Borse 46,3 92 Warsaw SE 30,6 234 *January-November 2005 16 Российское законодательство и регулирование: 2005-2006 Дружественно к эмитентам Более короткий цикл IPO Правило 30% РДР (RDR) Прозрачность Корпоративное управление Защита инвесторов Национальная фондовая инфраструктура 17 Перспективы Рынок - готов Инфраструктура - в наличии Регулирование - благоприятное Очередные шаги: Двойные IPO Стратегическое сотрудничество и партнерство Реально работающие механизмы 18 Контактная информация Почтовый адрес: Россия, 125009, Москва, Большой Кисловский пер., д.13 Телефон: (+7 095) 234-4811 Факс: (+7 095) 705-9622 E-mail: info@micex.com Интернет-сайт: www.micex.com 19