Практические рекомендации по привлечению финансирования

advertisement

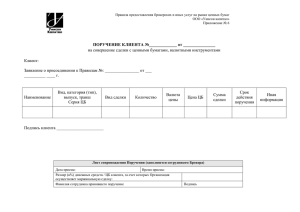

ЗАО «АЛОР ИНВЕСТ» Практические рекомендации по привлечению финансирования для компаний средней и малой капитализации Июнь 2007 Новые инструменты привлечения финансирования - Биржевые облигации Привлечение стратегического инвестора Размещение акций на новых площадках Sale lease-back Биржевые облигации Биржевая облигация – эмиссионная ценная бумага, позволяющая привлекать краткосрочное финансирование (до 1 года) по упрощенной процедуре эмиссии, предназначенная для широкого круга инвесторов, размещающаяся и обращающаяся исключительно на фондовой бирже. + _ - значительное расширение круга потенциальных инвесторов; отсутствие государственной регистрации выпуска и отчета об итогах выпуска; сокращенные сроки подготовки и выпуска займа- 1-3 недели; формирование кредитной истории среди широкого круга инвесторов; снижение накладных издержек (государственная пошлина за эмиссию); отсутсвие ограничений на объем выпуска. - жесткие требования к заемщикам (ОПФ-ОАО, акции общества в листинге биржи); сокращенный срок размещения – 1 месяц; максимальный срок обращения – 1 год; вторичное обращение только на фондовой бирже. Биржевые облигации Расширение круга потенциальных эмитентов Облигации Биржевые облигации Размер выпуска от 700 млн. руб. от 70 млн. руб. Основные средства от 1 млрд. руб. от 50 млн. руб. Валюта баланса от 3 млрд. руб. от 300 млн. руб. Выручка от реализации от 3 млрд. руб. от 400 млн. руб. Прибыль от продаж от 700 млн. руб. от 70 млн. руб. Чистая прибыль от 100 млн. руб. от 35 млн. руб. Биржевые облигации Порядок, сроки и стоимость I этап. Вывод акций на биржу - регистрация проспекта ценных бумаг включение акций эмитента в листинг биржи формирование совета директоров и приглашение независимого директора подготовка и утверждение внутренних документов соблюдение требований по капитализации соблюдение требований по минимальному объему сделок с акциями Срок – 3-6 месяцев Стоимость – 100-500 тыс. руб. II этап. Подготовка и размещение биржевых облигаций - подготовка эмиссионных документов и утверждение их биржей подготовка информационных материалов о компании проведение road-show и формирование пула инвесторов размещение облигация Срок – 1-2 месяца Стоимость – 1-2% от объема выпуска Привлечение стратегического инвестора Когда необходимо привлекать стратегического инвестора Период активного развития компании Наличие возможности быстрого захвата рынка Отсутсвие прозрачной структуры компании и прозрачной структуры ее денежных потоков Ограниченность в других источниках финансирования Необходимость привлечения партнера «с именем» Проведение IPO через 2-3 года Привлечение стратегического инвестора Потенциальные инвесторы • Крупные управляющие компании • Пенсионные фонды • Иностранные фонды прямых инвестиций Условия совершения сделки • Продажа 20-25% акций компании на срок до 3-х лет • Цена приобретение – 60-70% от оценочной стоимости компании на текущий момент • Проведение независимой оценки и due diligence компании • Срок завершения сделки – 3-6 месяцев Возможные дополнительные условия • Привлечение от инвестора дополнительного заемного финансирования на рыночных условиях • Предоставления акционерам компании опциона на выкуп доли инвестора Порядок совершения сделки • Проведение предварительной оценки и due diligence компании финансовым консультантом • Подготовка информационного меморандума о компании и представление его потенциальным инвесторам • Определение круга потенциальных покупателей и проведение оценки и due diligence с их стороны • Выбор конечного покупателя и совершение сделки Основные преимущества • Возможность совершения сделки при отсутствии полной прозрачности бизнеса • Краткие сроки осуществления сделки • Привлечение в компанию партнера «с именем» Привлечение стратегического инвестора Сроки Стоимость Услуги организатора по подготовке документов, поиску и проведению переговоров с потенциальными покупателями 15-25 тыс. $ Проведение внутренней оценки и due diligence 40-60 тыс. $ Подготовка презентационных материалов 5-10 тыс. $ Комиссия организатора за совершение сделки 3% от объема сделки Проведение IPO в секторе ИРК ММВБ и Start РТС ИРК ММВБ и Start РТС – новые площадки для размещения ценных бумаг инновационных и быстрорастущих компаний малой капитализации Основные преимущества - концентрация внимания инвесторов на таких компаниях, путем выделения их в отдельный сектор - снижение требований к компаниям при выходе на биржу и включению их ценных бумаг в листинг - предъявление повышенных требований по раскрытию информации Требования к эмитентам - компании, работающие в сфере инновационных технологий (телекоммуникации, электроника, информационные технологий, биоинженерия, медицина, нанотехнологии) - темпы роста выручки – более 20% в год - капитализация компании от 100 млн. до 5 млрд. руб. Потенциальные инвесторы - венчурные фонды и венчурные капиталисты хедж-фонды фонды прямых инвестиций негосударственные пенсионные фонды физические лица Sale lease-back Продажа недвижимости с дальнейшей арендой или выкупом Высвобождение «замороженных» в недвижимости денежных средств Возможность быстрого развития торговых и офисных сетей Сохранение прав на продаваемые помещения Возможность выкупа помещений Ставка сопостовима со ставкой по банковским кредитам (9-18%) Основные инвесторы Основные сделки - Ведущие банки и инвестиционные компании - Аптеки 36,6 - Негосударственные пенсионные фонды - Копейка - Зарубежные фонды недвижимости - Арбат-Престиж Практические рекомендации при подготовке к размещению - Основные составляющие успешного размещения Процедура принятия решения о приобретении ценных бумаг Подготовка к размещению Выбор организатора Успешное размещение Основновные составляющие успешного размещения Структура компании и выпуска Структура баланса и денежных потоков Отсутствие претензий к компании со стороны 3-х лиц и государства Готовность к раскрытию конечных собственников Полное и оперативное раскрытие информации Наличие развернутого и обоснованного плана развития компании (производственного и финансового) Открытость перед организатором по всем проблемным вопросам Процедура принятия решения о приобретении ценных бумаг ИНВЕСТОР Аналитик, риск менеджер - текущее положение компании - перспективы развития - конкурентное положение - риски Казначейство, управляющие активами - определение величины доходности исходя из показателей самой компании и рыночной ситуации Инвестиционный комитет Служба безопасности - переход активов - собственники - претензии со стороны 3-х лиц и государственных органов Подготовка к размещению На что стоит тратить деньги Реструктуризация компании Подготовка консолидированной отчетности и проведение ее аудита Проведение независимого due diligence (переход активов, налоги) Комиссии участникам синдиката На что не стоит тратить деньги Выстраивание масштабной системы корпоративного управления (привлечение независимых директоров, разработка и внедрение внутренних положений) Получение кредитных рейтингов Проведение масштабных презентаций и других PR акций Привлечение известных PR-агенств Выбор организатора Эмитент может и должен диктовать свои условия! Организатор, входящий в TOP10, – не панацея Проводите тендер Сначала лимиты – потом мандат Отказывайтесь от эксклюзивных договоров Платите только за успех размещения Предусматривайте штрафные санкции Требуйте поддержание вторичного рынка (РЕПО, маркет-мейкерство) Не верьте в возможность размещения на вторичном рынке Управление корпоративных финансов ЗАО «АЛОР ИНВЕСТ» КОНТАКТНАЯ ИНФОРМАЦИЯ Управление корпоративных финансов Дрёмин Максим Владимирович – руководитель Управления e-mail: md@alor.ru тел.: (495) 980-2498 (доб. 1411)