Лекция 12_Конкурентоспособность российской экономики

advertisement

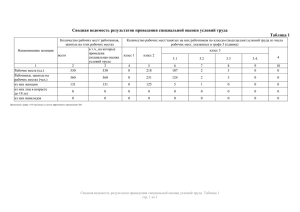

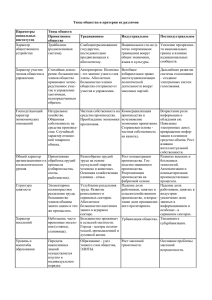

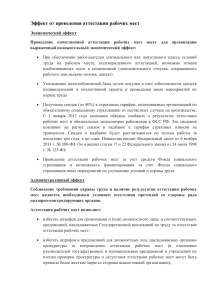

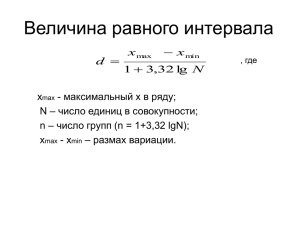

Лекция 12 Конкурентоспособность российской экономики Е.Г. Ясин 2011 Вопросы 1. Конкурентоспособность как национальная задача. Структура проблемы. 2. Основные показатели конкурентоспособности. 3. Международные сопоставления. 4. Два раунда исследования – 2004-2008 гг. 5. Межотраслевые и внутриотраслевые различия. 6. Конкурентоспособность и институты. Модель конкурентоспособности экономики Национальная конкурентоспособность Результаты Экономический рост, доходы и занятость Внешняя Конкурентоспособность на отдельных рынках Внутренняя Рыночная доля, рентабельность, эластичность Платежный баланс Ценовая конкурентоспособность Производительность Неценовая конкурентоспособность Занятость, рост доходов Качество, надежность, сервис Затраты на труд (ULC) Факторы Факторы, зависящие от предприятий Управление издержками, технологии, менеджмент, финансовая конкурентоспособность Отраслевая специфика Факторы национального уровня Макроэкономическая среда, право, институты, воспроизводство человеческого капитала Бизнес климат Значимость различных факторов конкурентоспособности для предприятий Инвестиции и производственные мощности Государственная политика Распределение прав собственности Менеджмент Предприятие: Вид деятельности Рабочая сила и трудовые отношения Форма собственности Размер другие параметры Конкуренция Инфраструктура Банки и финансовые рынки Уровень конкурентоспособности предприятия Технический уровень и инновации ИНСТИТУТЫ Красный – критические сейчас, желтый – в ближайшем будущем, зеленый – не критичные Наличие сравнительного преимущества у России в производстве и экспорте некоторых товаров (конкурентное преимущество имеется при RCA > 1) Код группы по междунар одной торговой классифи кации 2000 Товарная группа Сравнение со структурой экспорта 2001 2002 2003 2004 мир ОЭСР мир ОЭСР ОЭСР ОЭСР ОЭСР 247 Грубообработанная древесина в брусьях 10,4 15,1 11,6 19,1 19,8 19,4 21,3 248 Древесина первичной обработки 1,8 1,8 1,9 1,7 2,0 2,4 2,2 251 Целлюлоза и макулатура 1,6 1,4 1,8 1,5 0,0 1,4 1,2 288 Лом нежелезных прочных металлов 0,7 0,7 0,0 0,0 0,1 0,0 0,0 322 Торф 0,0 0,6 0,0 0,5 0,3 0,6 0,5 334 Низкосортный бензин/битумные масла 4,1 5,8 4,0 5,6 6,9 6,2 5,5 343 Природный газ 12,4 27,2 13,0 27,4 25,4 17,7 7,9 522 Неорг. хим. элементы, оксиды и галоген. соли 2,1 2,4 1,9 2,2 2,1 2,4 2,1 562 Искусственные удобрения 6,4 7,8 6,9 9,0 13,9 10,7 11,6 583 Моноволокна 0,0 0,0 0,0 0,1 0,1 0,1 0,1 641 Бумага/картон 0,7 0,6 0,7 0,6 0,5 0,5 0,5 671 Чугун и железные сплавы 3,7 10,1 4,4 10,1 13,1 13,5 16,8 672 Железо и сталь первичного производства 4,4 17,3 5,1 19,0 17,3 12,7 15,4 673 Прокатное железо 5,6 4,4 3,8 3,4 4,8 4,3 4,3 Внутренняя конкурентоспособность Доля импорта в товарных ресурсах отдельных товаров (натуральные единицы, %) 2000 2002 2008 2009 2010 Продовольствие Говядина Мясо птицы Масло животное Мука Макароны Масло растительное 23,1 34,7 61,7 61,8 61,1 53,5 57,3 33,3 26,1 17,8 46,0 51,1 27,0 27,1 30,6 1,3 0,4 0,2 0,1 0,1 14,6 14,0 5,9 4,5 5,0 24,5 33,8 31,2 18,5 23,3 Внутренняя конкурентоспособность Доля импорта в товарных ресурсах отдельных товаров (натуральные единицы, %) 2000 2002 2008 2009 2010 Промышленные товары Ткани 17,1 11,3 33,4 35,6 38,8 Чулочноносочные изделия 31,9 60,1 71,2 72,4 81,9 Обувь кожаная 27,4 58,9 74,6 88,1 89,6 Стиральные машины 33,4 64,8 51,5 42,0 49,9 Холодильники и морозильники 34,9 43,0 39,0 37,5 38,4 Мебель 37,0 50,2 45,2 36,2 39,0 Лекарственны е средства 64,0 67,2 72,5 72,7 72,9 Структура и динамика российского экспорта (млн. долл США) 2008 2000 % % рост 2008/2000 (%) Всего 467994 100 103093 100 453,0 углеводороды 307371 65,68 52146 50,58 589,4 не углеводороды 160623 34,32 50947 49,42 315,3 - сельское хозяйство 7426 1,59 1015 1,00 731,6 - лес, руда 17537 3,74 4721 4,57 371,5 - обрабатывающие производства 99330 21,22 32632 31,17 304,4 • металлы 56293 12,02 18304 17,75 183,00 • удобрения 22353 4,78 6238 6,05 358,3 • машины и оборудование 15772 3,37 6543 6,35 241,1 • прочие промышленные товары 2906 0,62 1547 1,50 187,8 Прочее 38331 8,19 12578 12,2 304,7 Источник данных: Comtrade database Структура российского экспорта в постоянных ценах 1996 года (%) 1996 2000 2004 2008 Углеводороды 46,0 45,4 49,2 50,1 Металлы 21,0 21,2 19,5 18,3 Круглый лес, целлюлоза, фанера, бумага 2,3 3,6 3,4 3,1 Удобрения 3,6 4,3 4,2 4,0 Машины и оборудование 10,4 9,3 7,4 7,2 Пшеница, рыба 1,4 1,0 1,3 2,3 Прочее 15,3 15,2 15,0 15,0 Доля импорта в товарообороте в различных сетях, в % Розничные цены Пятерочка (нижний ценовой сегмент) Перекресток (верхний ценовой сегмент) Напитки и сигареты 7 34 Бакалея, консервы, гастрономия, мясо и птица 8 16 Хлеб и кондитерские изделия 4 14 Замороженные полуфабрикаты и рыба 7 18 Молочная продукция 15 14 Фрукты и овощи 35 47 Всего 8 20 Товарные группы Источник: X5 Retail group, 2007г. Коэффициенты эластичности спроса на автомобили по цене (2001-2006 гг.) Коэффициент эластичности β Коэффициент детерминации R2 (R2 adjusted) Российские автомобили -1,32 0,6588 (0,5735) ВАЗ -1,39 0,9141 (0,8357) Иномарки российской сборки -10,4 0,9478 (0,9347) Новые импортные автомобили -5,73 0,9162 (0,8952) Подержанные импортные автомобили -2,27 0,4934 (0,3668) Категория •все коэффициенты β, за исключением подержанных импортных иномарок, значимы на 5% уровне. • Коэффициент β для подержанных импортных автомобилей значим на 10% уровне. •Расчет выполнен С.Лузаном. Коэффициенты эластичности спроса на автомобили по доходу (2001-2006 гг.) Категория Российские автомобили Коэффициент эластичности по доходу β Коэффициент детерминации R2 (R2 adjusted) -0,22 0,7088 (0,6360) -0,11 0,6989 (0,5985) 5,29 0,9300 (0,9126) Новые импортные автомобили 3,1 0,9979 (0,9974) Подержанные импортные автомобили -0,61 0,4230 (0,2787) ВАЗ Иномарки российской сборки * все коэффициенты β значимы на 10% уровне. Расчет выполнен С.Лузаном. Международные сопоставления производительности труда, абсолютных и удельных трудовых издержек в обрабатывающей промышленности (микроданные) Производительность труда пищевой промышленности Производительность труда и трудовые издержки в обрабатывающей промышленности Трудовые издержки, тыс.$ на чел. в год 14 6 12 5 10 4 8 60 тыс.$ на чел. Производительность труда, тыс. $ на чел. в год 66,4 70 50 43,8 40 33,5 27 30 26,9 20 13,6 10,1 8,6 10 23,3 0 3 Россия Польша 2 Выработка на 1 занятого Китай Индия Бразилия 6 4 2 1 0 0 Россия . Индия Китай Бразилия Производительность труда в России ниже, а удельные трудовые издержки - выше, чем в странах, конкурирующих с Россией за капитал и долю на рынках. Необходимо предлагать уже более сложные, чем стоимость рабочей силы, ресурсы: новизну, качество, благоприятный инвестиционный климат, сложный и динамично растущий спрос, предсказуемость политики и безопасность ведения бизнеса Добавленная стоимость на 1 занятого. Удельные трудовые издержки в пищевой и химической промышленности ( % по отношению к выручке) 25 20 23,5 18,3 14,9 15 16,4 13,8 14 13,3 14,3 13,1 Индия Китай Бразилия 12,9 10 5 0 Россия Польша Пищевая Химия и фармацевтика Литв а Активизация экспорта 40 37 33 26 30 20 18 • По панельной части выборки доля экспортирующих предприятий выросла с 49% в 2004 году до 55% в 2009 году. • Резко сократилось число фирм с долей экспорта в выручке ниже 5%. • Участие иностранных инвесторов ведет к росту масштабов и улучшению структуры экспорта. 20 18 20 11 7 10 9 0 5% и менее 6%-10% 11%-15% 16%-20% 2004 Более 20% 2009 Доля cтран дальнего зарубежья в общем объеме экспорта 21 39 Доля стран СНГ в общем объеме экспорта 79 61 0 10 20 30 40 50 60 70 80 90 нет участия иностранного акционера есть участие иностранного акционера 14 Рост иностранного участия Российские промышленные предприятия с иностранными собственниками в 2005 и 2009 г. (% от числа ответивших) 2005 2009 2009 по отношению к 2005, изменение в %% По выборке в целом 7.4 10.4 3 Производство пищевых продуктов 5.3 7.3 2 Текстильное и швейное производство 6.5 5.7 -0.8 Обработка древесины и производство изделий из дерева 17.8 15.9 -1.9 Химическое производство 15.9 24.3 8.4 Металлургия и металлообработка 5.5 12.7 7.2 Производство электро- , электронного и оптического оборудования 9.9 12.3 2.4 Производство транспортных средств и оборудования 6.3 13.2 6.9 Производство машин и оборудования 1.9 2.4 0.5 15 Влияние присутствия иностранцев - 1 Выросло число фирм, конкурирующих с иностранными производителями, разместившими производство в России Это произошло за счет расширения спектра отраслей, где такая конкуренция стала существенной Доля фирм с существенной конкуренцией со стороны иностранных производителей в России 60 48 50 42 40 30 2005 49 47 36 35 30 43 39 2009 40 35 34 28 25 16 20 19 10 0 пищевая легкая деревообр. химическая металлообраб. пр-во машин пр-во электрообор. пр-во трансп. средств 16 Подтверждение известного: 2005-2008 как время упущенных возможностей • • • • Только у 25% обследованных фирм по их самооценке технологический уровень соответствует или превосходит уровень их зарубежных конкурентов. Доля инновационно-активных фирм снизилась: с 37% в 2004г. до 29% в 2008г. Доля фирм, повышающих квалификацию работников, сократилась – с 69% в 2004 г. до 50% в 2008г. Только на 1/5 выборки программы переобучения затрагивают более 10% персонала. Только в 1/6 выборки фирмы используют программы с длительностью обучения более месяца. Доля предприятий «не испытывающих конкуренцию» остается на уровне 2005 года – около 20%. Сталкиваются с существенной конкуренцией со стороны зарубежных производителей менее половины фирм. • В период роста обрабатывающая промышленность не сумела провести технологическую модернизацию, выйти на новые рынки, повысить эффективность, сократить разрыв с зарубежными конкурентами • Не изменилось качество институтов 17 Критичны не межотраслевые, а внутриотраслевые разрывы в производительности (2004 г.) Межотраслевые разрывы в производительности Транспорт ное машиност роение При различиях в производительности по ВДС между обрабатывающими отраслями в 3 раза внутриотраслевые разрывы между наиболее и наименее эффективными фирмами достигают Элект рическое машиност роение Машиност роение Мет аллургия и мет аллообработ ка 306 Химия Дерев ообработ ка Текст иль и шв ейная 92 20-25 раз Пищев ая 0 50 100 150 200 250 300 350 Произ-т ь по ВДС, т ыс.руб/чел Внутриотраслевое распределение предприятий по уровню производительности труда Средняя добавленная стоимость на 1 занятого, тыс.руб./год 20% предприятий с 20% предприятий с самой низкой самой высокой производительно- производительностью стью Пищевая 27 636 Легкая 14 226 Деревообрабатывающая 25 604 Химическая 79 818 Металлообработка 30 707 Машиностроение 38 437 Электрическое машиностроение 53 483 Транспортное машиностроение 32 365 Соотношений лучшей и худшей группы, разы 24 16 24 10 23 11 9 11 Эффективные фирмы длительное время сосуществуют с теми, кто явно не способен конкурировать на современном рынке Внутриотраслевая дифференциация производительности труда • В 2005 году наблюдалась высокая внутриотраслевая дифференциация фирм по уровню производительности труда между лучшими и худшими компаниями. В предкризисные годы в большинстве отраслей эта дифференциация сократилась. Исключение составляют отрасли, ориентированные на экспорт (металлы, химия, лес), вследствие резкого роста мировых цен на продукцию этих отраслей. Разрыв в производительности труда между верхним и нижним квинтелем по отраслям (раз) 16.0 13.8 14.0 12.0 10.0 8.0 11.5 11.9 11.2 7.9 9.7 8.6 7.0 10.8 8.3 7.5 5.6 6.0 5.6 5.0 5.5 5.1 4.0 2.0 0.0 Пищевая Текстильная и швейная Деревообр. Химия 2004 Металлы 2007 Электромаш. Транспортное маш. Производство машин и обрудования 19 Высокий уровень конкуренции в обследовании не выявлен • Более 20% предприятий не испытывают серьезного конкурентного давления • Около 30% конкурируют исключительно с другими российскими производителями • Менее 40% испытывают конкуренцию и с иностранными фирмами, и с российскими Распределение предприятий по уровню и типу конкуренции Нет сильной конкуренции 37% 13% 20% Конкуренция с российскими предприятиями 30% Конкуренция с зарубежными производителями Значительны оба вида конкуренции Конкурентные преимущества российских предприятий весьма неустойчивы Оценка респондентами конкурентоспособности продукции (Распределение ответов на вопрос «Почему вашу продукцию покупают на рынке?») Половина предприятий (46%) ориентируется на рынок традиционной продукции массового спроса Подавляющее большинство предприятий (3/4) конкурирует исключительно по ценам Выгодные условия оплаты/послепродажного Хорошее соотношение цена/качество Не более 1/3 предприятий сформировали узнаваемую торговую марку, выделяются производством уникальной продукции или быстро реагируют на запросы потребителей Быстро реагируем на потребности покупателей Хороший дизайн Известность торговой марки, в.т.ч. Лишь одно из четырех предприятий предлагает своим потребителям выгодные условия оплаты или послепродажного обслуживания Производим уникальную продукцию Предлагаем рынку принципиально новые 0 Конкурентоспособность: высокая низкая 15 30 45 60 75 90 Для подавляющего большинства предприятий (9 из 10) отсутствуют стимулы к разработке новой продукции и совершенствованию дизайна Рабочая сила: уже дефицит кадров или всё ещё избыток? Избытка кадров уже нет, но появился реальный дефицит кадров, характерный для всех категорий предприятий: – Квалифицированные рабочие (нехватка на 51% предприятиях-лидерах и 60% аутсайдерах) – Специалистов (нехватка на 20,7% предприятиях-лидерах и 14,6% аутсайдерах) Распределение предприятий на создающих и ликвидирующих рабочие места 12,6 Активные создатели рабочих мест (>10%) 24,1 Предприятия - активные ликвидаторы рабочих мест (ликвидировано более 10% рабочих мест за год) Создатели рабочих мест (0%-10%) Ликвидаторы рабочих мест ( -10%-0%) 38,2 24,9 Поиск/найм следующих категорий работников является проблемой : – квалифицированных рабочих (для 63,3% лидеров и 74,8% аутсайдеров) – руководителей (для 30,3% лидеров и 28,5% аутсайдеров) – специалистов (для 35,8% лидеров и 41,6% аутсайдеров) Доля конкурентоспособных компаний по отраслям ( в зависимости от применяемых критериев) Конкурентоспособное предприятие- это Металлурги я Химия Машиностроение Лесная Легкая Пищевая В целом по выборке Предприятие, увеличивающее производительность труда и экспортирующее более 10% своей продукции 19% предприятий с 24% рабочей силы 21% предприятий с 52% занятых 14% предприятий с 27% рабочей силы 30% предприятий с 53% рабочей силы 2% предприятий с 5% рабочей силы 2% предприятий с 3% рабочей силы 12.5% предприятий с 30% рабочей силы Предприятие, увеличивающее производительность труда и экспортирующее товары за рубеж 42% предприятий с 58% занятых 38% предприятий с 64% занятых 33% предприятий с 49% занятых 43% предприятий с 63% занятых 18% предприятий с 24% занятых 8% предприятий с 11% занятых 27% предприятий с 46% занятых Предприятие, увеличивающее производительность труда и осуществляющее расходы на R&D 36% предприятий с 32% занятых 35% предприятий с 62% занятых 42% предприятий с 55% занятых 32% предприятий с 39% занятых 26% предприятий с 24% занятых 15% предприятийс 23% занятых 32% предприятий с 47% занятых Предприятие, увеличивающее производительность труда и наращивающее конкурентоспособность (субъективная оценка руководителя) 49% предприятий с 49% занятых 46% предпряитий с 66% занятых 47% предприятий с 56% занятых 42% предприятия с 63% занятых 37% предприятий с 34% занятых 29% предприятий с 32% занятых 42% предприятий с 52% рабочей силы Предприятие с производительностью выше среднеотраслевой + наращивающее конкурентоспособность (субъективная оценка руководителя) 35% предприятий с 44% занятых 29% предпряитий с 43% занятых 32% предприятий с 40% занятых 33% предприятия с 46% занятых 33% предприятий с 40% занятых 23% предприятий с 31% занятых 30% предприятий с 40% рабочей силы В среднем, с учетом использования разных критериев, доля конкурентоспособных фирм составляет 25-30% Примерная доля конкурентоспособных предприятий в 2004 и 2008 годах (%). Отрасли 2004 2008 Металлургия 19 24,4 Химия и нефтехимия 21 23,3 Машины и оборудование 14 36,6 Лесная 30 19 Легкая 2 9,6 (26) Пищевая 2 3,8 (15) Всего обрабатывающей промышленности 12,5 15,3 Плохие институты как препятствие для роста Рынок тру да Цена кредитов Корру пция Рынок тру да Досту пность кредитов Уровень налогов Нару шение контрактов Энергетика Цена кредитов Энергетика Уров ень налогов Су дебная система Неконку рентные действия Таможня Связь Неконку рентные действ ия Макроэкономическая нестабильность Таможня Су дебная система Неопределенность политики Организов анная престу пность Нару шение контрактов Транспорт Корру пция Организованная престу пность Транспорт Макроэкономическая нестабильность Собственность на землю Св язь Уличная престу пность Досту пность земли Досту пность кредитов Лицензирование Лицензиров ание Уличная престу пность Нав ыки рабочих Налогов ое администриров ание Навыки рабочих Неопределенность политики Налоговое адмистрирование -0,3 -0,25 -0,2 -0,15 -0,1 -0,05 Досту пность земли Собств енность на землю 0 0,05 0,1 0,15 -0,4 0,2 -0,3 -0,2 -0,1 0 0,1 0,2 0,3 0,4 2005 2002 World Bank. BEEPS. 25 -30 -25 -20 -15 -10 -5 0 5 2009 Дост упност ь земли Низкая подгот ов ка рабочих Мест ные ограничения Энергоснабжения Коррупция Конкурент ы в формальном сект оре Телекоммуникации Пров ерки бизнеса Уров ень налогов Транспорт Лицензиров ание и разрешения для бизнеса Таможенные и т оргов ые регулиров ания Суды Полит ическая нест абильност ь Налогов ое админист риров ание Трудов ое регулиров ание Конкуренция неформального сект ора Если раньше плохие условия ведения бизнеса в России компенсировались ростом спроса, то теперь преимущества роста исчезли, а барьеры остались: в 2005 году в России по половине параметров условия ведения бизнеса были хуже, чем в странах ВЕ и СНГ, в 2009 году они были хуже по 16 из 18 параметров ал ог и Ра б. Н си еп ла р. го с Ад . ре г. ми н. До Н ал сть . з. Ф Н ин ес . пр .К он М ак к. ро .Н ес Ко т рр уп Ц ци ен я а з. Ф ин . Э не рг Ли . це Бе нз зо ии па сн ос зе ть м. Уч ас Та тк мо и ж. П рры Тр ан Рсп е тр ор уд т. .О тн ош . С вя зь Н Оценка институтов (доля предприятий, считающих проблему серьезной, по выборке в целом) (Исследование ГУ-ВШЭ, 2009 г.) 70% 60% 50% 40% 30% 20% 10% 0%