налоговые риски региона в условиях инновационной активности

advertisement

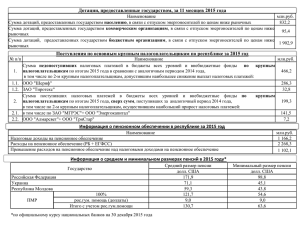

НАЛОГОВЫЕ РИСКИ РЕГИОНА В УСЛОВИЯХ ИННОВАЦИОННОЙ АКТИВНОСТИ Усачева Л.В. зав. каф. ГМУУиА АГУ Эффективное функционирование экономики РФ Развитие конкурентоспособности регионов Внедрение инноваций Налоговое стимулирование инноваций Рейтинг инновационной активности регионов России 2012 1. Москва 2. Московская область 3. Нижегородская область 4. Республика Татарстан 5. Санкт-Петербург 6. Томская область 7. Тверская область 8. Алтайский край 9. Республика Башкортостан 10. Новосибирская область … 50. Кировская область 51. Архангельская область 52. Оренбургская область 53. Астраханская область 54. Липецкая область 55. Волгоградская область 56. Мурманская область 57. Республика Северная Осетия … 83. Чукотский АО Налоговое стимулирование инновационной деятельности включение расходов на НИОКР в расходы, уменьшающие налогооблагаемую базу по налогу на прибыль; освобождение НИОКР, финансируемых из бюджетов и фондов научных исследований от НДС в соответствии со ст.149 НК ; Налоговые льготы в форме освобождения от уплаты значительного количества налогов резидентов инновационного проекта «Сколково»; Инвестиционный налоговый кредит. Стимулирование инновационной деятельности в Астраханской области Поддержка реализации инновационных проектов организаций и предприятий в виде гранта (безвозмездной субсидии) на создание инновационной компании (до 500 тысяч рублей); проведение серии встреч разработчиков инновационных проектов и руководителями, менеджерами эффективных бизнес-компаний региона с целью организационного сопровождения инновационных разработок; Стимулирование инвестиционной деятельности путем установления пониженной ставки по налогу на прибыль для организаций, осуществляющих реализацию проектов, имеющих статус «особо важные инвестиционные проекты». Обобщенное понятие «налогового риска» (Гончаренко Л.И., Пансков В.Г.) налоговый риск - это возможное наступление неблагоприятных материальных (прежде всего финансовых) и иных последствий для налогоплательщика или государства в результате действий (бездействий) участников налоговых правоотношений Причины возникновения налоговых рисков (по Панскову В.Г.) Со стороны государства Со стороны налогоплательщиков Увеличение налоговой нагрузки на экономику; Недостаточная проработка налогового законодательства. Его непостоянство. Применение рискованных схем минимизации налогообложения; проведения хозяйствующим субъектом неэффективной налоговой политики; технические ошибки. Налоговые риски, характерные для территориальных бюджетов АО риск недополучения доходов в связи с ежегодным перераспределением налоговых поступлений между бюджетами различных уровней; риски недоимок особенно по косвенным налогам; возмещение НДС; реорганизация налогоплательщиков и присоединение их к другим организациям, зарегистрированным за пределами АО. Налоговые риски, характерные для налогоплательщиков АО Риск изменения правовой базы; Повышение страховых взносов на ИП; Риски применения налоговых санкций (в том числе, замораживание банковских счетов налогоплательщика) Способы управления налоговыми рисками Для всех субъектов налоговых правоотношений (по Барулину С.В.) Для налогоплательщика (Перкова А.А.) определение факторов, влияющих на налоговые риски; установление предельно допустимого уровня налоговых рисков; определение размера возможных финансовых потерь по отдельным видам налоговых рисков; выбор и использование внутренних механизмов нейтрализации негативных последствий отдельных видов налоговых рисков. консультации и получение разъяснений в налоговых органах; обжалование решений налоговых органов в судебных инстанциях; проведение специального налогового аудита налоговых рисков, при котором выявляются возможные слабые места в налоговом учете компании и др. БЛАГОДАРЮ ЗА ВНИМАНИЕ!