report - Best

advertisement

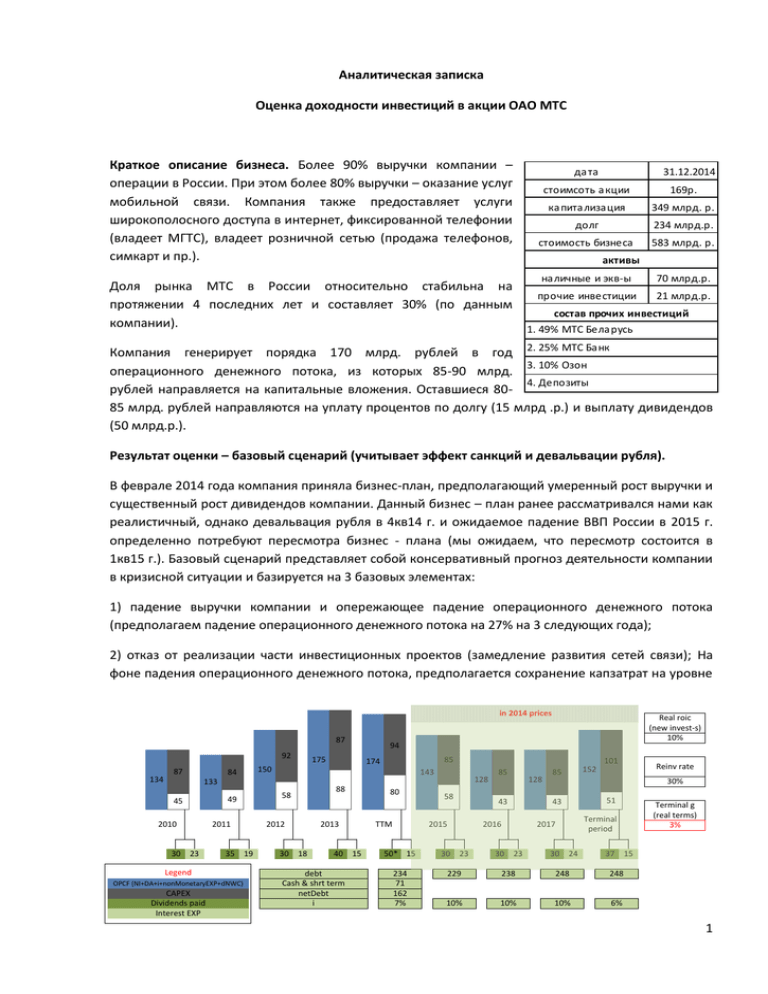

Аналитическая записка Оценка доходности инвестиций в акции ОАО МТС Краткое описание бизнеса. Более 90% выручки компании – операции в России. При этом более 80% выручки – оказание услуг мобильной связи. Компания также предоставляет услуги широкополосного доступа в интернет, фиксированной телефонии (владеет МГТС), владеет розничной сетью (продажа телефонов, симкарт и пр.). Доля рынка МТС в России относительно стабильна на протяжении 4 последних лет и составляет 30% (по данным компании). да та 31.12.2014 стоимсоть а кции 169р. ка пита лиза ция 349 млрд. р. долг 234 млрд.р. стоимость бизнеса 583 млрд. р. активы на личные и экв-ы 70 млрд.р. прочие инвестиции 21 млрд.р. состав прочих инвестиций 1. 49% МТС Бела русь Компания генерирует порядка 170 млрд. рублей в год 2. 25% МТС Ба нк 3. 10% Озон операционного денежного потока, из которых 85-90 млрд. 4. Депозиты рублей направляется на капитальные вложения. Оставшиеся 8085 млрд. рублей направляются на уплату процентов по долгу (15 млрд .р.) и выплату дивидендов (50 млрд.р.). Результат оценки – базовый сценарий (учитывает эффект санкций и девальвации рубля). В феврале 2014 года компания приняла бизнес-план, предполагающий умеренный рост выручки и существенный рост дивидендов компании. Данный бизнес – план ранее рассматривался нами как реалистичный, однако девальвация рубля в 4кв14 г. и ожидаемое падение ВВП России в 2015 г. определенно потребуют пересмотра бизнес - плана (мы ожидаем, что пересмотр состоится в 1кв15 г.). Базовый сценарий представляет собой консервативный прогноз деятельности компании в кризисной ситуации и базируется на 3 базовых элементах: 1) падение выручки компании и опережающее падение операционного денежного потока (предполагаем падение операционного денежного потока на 27% на 3 следующих года); 2) отказ от реализации части инвестиционных проектов (замедление развития сетей связи); На фоне падения операционного денежного потока, предполагается сохранение капзатрат на уровне in 2014 prices 87 92 134 87 175 45 2010 30 23 35 Legend OPCF (NI+DA+i+nonMonetaryEXP+dNWC) CAPEX Dividends paid Interest EXP 88 58 2011 2012 19 85 101 143 133 49 94 174 150 84 30 2013 18 40 15 debt Cash & shrt term netDebt i Real roic (new invest-s) 10% 80 TTM 128 58 43 2015 50* 15 234 71 162 7% 85 2016 30 23 128 30% 51 43 Terminal g (real terms) 3% Terminal period 2017 30 23 Reinv rate 152 85 30 24 37 229 238 248 248 10% 10% 10% 6% 15 1 согласно бизнес-плану в рублях (85 млрд. рублей в год). 3) рост расходов на выплату процентов по долгу. В целях получения консервативного прогноза, мы заложили в модель падение выручки компании на 5% в реальном выражении 2 года подряд при сохранении операционных затрат на неизменном уровне => в результате в оценке заложен прогноз по падению операционного денежного потока компании на 27% в следующие 3 года, до уровня 128 млрд. рублей в год. По истечение 3 лет планируется восстановление денежного потока до уровня 152 млрд. рублей в год (ниже текущего уровня в 174 млрд. рублей). Ожидается, что данный денежный поток будет расти вечно на 3% в год в реальном выражении (= скорость роста доходов населения), что будет обеспечиваться высоким уровнем реинвестиций (капзатраты составят 101 млрд. рублей в год в ценах 2014 года). В случае реализации базового сценария доходность инвестора от получения дивидендов при бесконечном держании акций МТС составит от 13 до 16% годовых. При этом мы предполагаем, что в среднесрочной перспективе компания сократит дивиденды с 50 млрд. рублей в год в 2014 году до 30 млрд. рублей в год (дивидендная доходность 2015 г. составит 9%). Компания имеет существенный запас наличных и краткосрочных фин вложений (70 млрд.р., из которых 12 млрд. р. выплачено в качестве дивидендов после отчетной даты). Используя этот запас наличных, компания может обеспечить исполнение бизнес-плана по дивидендам (не менее 40 млрд. рублей в 2015 г.). Однако, мы предполагаем, что в связи с ростом процентных ставок на рынке, компания предпочтет либо сохранить существенный запас наличных либо уменьшить размер долга. Разница в оценке доходности в 3% (между 13% и 16%) объясняется именно различными допущениями о том, как будут использованы запасы наличных и некоторые другие активы компании (если допустить, что все эти активы будут немедленно проданы, а средства от их продажи будут выплачены как дивиденды, то доходность составит 16% годовых). Основные риски. 1. Девальвация рубля может спровоцировать одну из компаний – операторов связи увеличить инвестиционные расходы в попытке захватить долю рынка => повлечет рост инвестрасходов всех операторов связи при сохранении объема рынка => падение доходности капитала в отрасли. Мы надеемся на то, что компании связи отреагируют сокращением инвестпрограмм на девальвацию рубля (это может быть оформлено как сохранение планов по капзатратам в рублевом выражении). 2. 23% долга МТС по состоянию на 3кв14г. номинировано в иностранной валюте => потенциальные убытки от переоценки долга в размере около 52 млрд. рублей (примерно компенсируется запасом наличных на балансе). 3. Опережающее падение выручки в реальном выражении в результате снижения располагаемых доходов населения => снижение маржи EBITDA (в базовом сценарии учтено существенное падение операционного денежного потока на 3 следующих года). 4. Рост расходов на обслуживание долга в связи с ростом процентных ставок в экономике (существенно митигируется высокой долей долга с длинной дюрацией и фиксированной процентной ставкой). 2 Результат оценки – стресс сценарий. Данный сценарий моделирует крайне неблагоприятное развитие событий, в частности: 1. Более сильное падение выручки (на 20% в реальном выражении) и сокращение маржи EBITDA (до 30% с текущих 45%); 2. Полуторакратный рост инвестиций (до уровня 120 млрд. рублей в год); 3. Низкий потенциал рынка в долгосрочной перспективе (вечную стагнацию – 0 реальные темпы роста) и необходимость компаний постоянно совершать новые инвестиции для того, чтобы сохранить операционные денежные потоки на неизменном уровне. Результат моделирования – IRR покупки акций составит 5-7% в реальном выражении. Первые 3 года дивиденды не будут выплачиваться вовсе, в дальнейшем – по 20 млрд. рублей в год. Дополнительно. Долгосрочные перспективы компании и особенности рынка мобильной связи. Расходы на мобильную связь в разных странах существенно отличаются (например, ARPU в США примерно в 10 раз превышает ARPU в России). Однако прослеживается общая тенденция => потребители устойчиво тратят на связь определенную долю собственного дохода (которая относительно неизменна и отличается от страны к стране в зависимости от национальных особенностей). Это не означает, что за минуту разговора абонент в США платит в 10 раз больше чем абонент в России. На практике при росте располагаемого дохода потребитель первоначально увеличивает потребление услуг связи (говорит больше времени по телефону и посылает больше смс), а в дальнейшем увеличивает использование дополнительных услуг с очень высокой добавочной стоимостью (например, ММС, широкополосный доступ в интернет и прочее). Таким образом, долгосрочно перспективы рынка зависят от общего уровня ВВП. По мере роста ВВП расходы потребителей на связь будут расти => рост выручки операторов связи. Однако открытым остается вопрос об уровне конкуренции на рынке и, как следствие, об уровне необходимых капзатрат для обеспечения роста. В рамках базового сценария использовано допущение о том, что долгосрочно ROСE сократится до уровня 10% в реальном выражении (несколько выше требуемой доходности капитала ввиду ограниченной конкуренции на рынке). 3