Ежемесячный дайджест «Обзор банковского сектора Украины» за сентябрь 2010 г. 1

advertisement

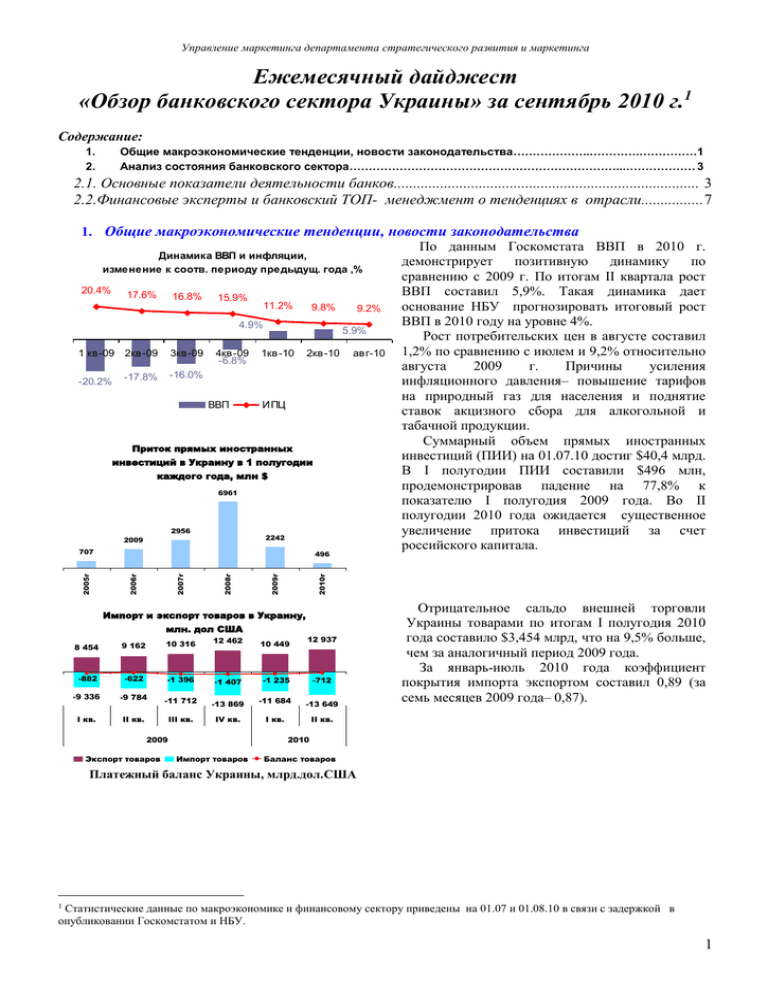

Управление маркетинга департамента стратегического развития и маркетинга Ежемесячный дайджест «Обзор банковского сектора Украины» за сентябрь 2010 г.1 Содержание: 1. 2. Общие макроэкономические тенденции, новости законодательства………………..………….……………1 Анализ состояния банковского сектора……………………………………………………………...……………… 3 2.1. Основные показатели деятельности банков............................................................................... 3 2.2.Финансовые эксперты и банковский ТОП- менеджмент о тенденциях в отрасли................ 7 1. Общие макроэкономические тенденции, новости законодательства По данным Госкомстата ВВП в 2010 г. Динамика ВВП и инфляции, демонстрирует позитивную динамику по изменение к соотв. периоду предыдущ. года ,% сравнению с 2009 г. По итогам ІІ квартала рост 20.4% 17.6% ВВП составил 5,9%. Такая динамика дает 16.8% 15.9% 11.2% основание НБУ прогнозировать итоговый рост 9.8% 9.2% ВВП в 2010 году на уровне 4%. 4.9% 5.9% Рост потребительских цен в августе составил 1,2% по сравнению с июлем и 9,2% относительно 1 кв -09 2кв -09 3кв -09 4кв -09 1кв -10 2кв -10 ав г-10 -6.8% августа 2009 г. Причины усиления -16.0% -17.8% -20.2% инфляционного давления– повышение тарифов на природный газ для населения и поднятие ВВП ИПЦ ставок акцизного сбора для алкогольной и табачной продукции. Суммарный объем прямых иностранных Приток прямых иностранных инвестиций (ПИИ) на 01.07.10 достиг $40,4 млрд. инвестиций в Украину в 1 полугодии В I полугодии ПИИ составили $496 млн, каждого года, млн $ продемонстрировав падение на 77,8% к 6961 показателю I полугодия 2009 года. Во II полугодии 2010 года ожидается существенное 2956 увеличение притока инвестиций за счет 2242 2009 российского капитала. 707 2010г 2009г 2008г 2007г 2006г 2005г 496 Импорт и экспорт товаров в Украину, млн. дол США 12 937 8 454 9 162 10 316 12 462 10 449 -882 -622 -1 396 -1 407 -1 235 -712 -9 336 -9 784 -11 712 -13 869 -11 684 -13 649 І кв. ІІ кв. ІІІ кв. ІV кв. І кв. ІІ кв. 2009 Экспорт товаров Отрицательное сальдо внешней торговли Украины товарами по итогам I полугодия 2010 года составило $3,454 млрд, что на 9,5% больше, чем за аналогичный период 2009 года. За январь-июль 2010 года коэффициент покрытия импорта экспортом составил 0,89 (за семь месяцев 2009 года– 0,87). 2010 Импорт товаров Баланс товаров Платежный баланс Украины, млрд.дол.США Статистические данные по макроэкономике и финансовому сектору приведены на 01.07 и 01.08.10 в связи с задержкой в опубликовании Госкомстатом и НБУ. 1 1 Управление маркетинга департамента стратегического развития и маркетинга В августе 2010 года сводный платежный баланс практически имеет профицит– 30 млн. дол США. А кумулятивное сальдо за последние 12 месяцев впервые с 2008 г. стало положительным– 2,3 млрд. дол. США. Получение кредитного транша от МВФ (1,9 млрд. дол. США) дало возможность увеличить уровень международных резервов до 32,7 млрд. дол. США по состоянию на 01.09.2010 . На конец I полугодия 2010 года, объем валового внешнего долга Украины составил 104,5 млрд. дол. США, что на 1,2% больше, чем с начала года. Причины увеличения долга: значительное увеличение краткосрочного долга по кредитам, кредиторской и просроченной задолженности; привлечение новых краткосрочных кредитных ресурсов секторам госуправления; системное сокращение долгосрочных обязательств украинских банков перед нерезидентами по кредитам и депозитам. Замедление роста реальной заработной платы привело к снижению уровня потребительского внутреннего спроса. Рост объема розничной торговли в августе составил 7.9%, по сравнению с 12.8% в июле. Источник: Госкомстат, НБУ Индекс потребительских настроений В августе 2010 года индекс потребительских настроений (ИПН) снизился на 12,7 пунктов, т.е. более 60% населения настроено пессимистично. Оценка текущего состояния (ИТС) украинцев потеряла 13,0 пунктов, экономические ожидания (ИЭО) упали на 12,5 пунктов в связи с резким ухудшением оценок текущего личного материального положения– на 22 пункта. Индекс ожиданий относительно динамики безработицы прибавил 8,9 пункта, а индекс инфляционных ожиданий– 7,7 пункта и достиг наивысшего за всю историю наблюдений значения 190,2. Источник: GfK 2 Управление маркетинга департамента стратегического развития и маркетинга Макроэкономические тенденции Ирина Крючкова, Рост ВВП в 2010 году прогнозируется на уровне 3,7%, в 2011 – 4,5%, в 2012– замминистра 6,5%, в 2013– 6,5%, в 2014– 8%. экономики Макс Альер, глава Приоритетами, на которых следует сконцентрировать внимание украинскому представительства правительству, должны стать сокращение дефицита госбюджета и снижение МВФ в Украине соотношения государственного долга к ВВП, которое в 2008 году было на уровне 20%, в 2009– свыше 30%, а в 2010 составит около 41%. Также следует завершить рекапитализацию банков до конца года, что будет способствовать оживлению на кредитном рынке Украины. 2. Анализ состояния банковского сектора 2.1. Основные показатели деятельности банков Учреждение и ликвидация банков по состоянию на 01.09.2010 единиц % Количество банков, имеющих лицензию НБУ в т.ч. Акционерные общества в т.ч. открытые публичные закрытые Общества с ограниченной ответственностью Банки в состоянии ликвидации Банки с временной администрацией 176 100 175 99,4 20 154 1 1 18 3* 11,3 87,5 0,6 0,6 * по состоянию на 01.10.2010 Показатели Кол-во зарегистрированных банков Кол-во действующих банков Из них: с иностранным капиталом В т.ч. с 100% иностранным капиталом Доля иностранного капитала в уст. капитале банков, % Структура банковского сектора 01.01.07 01.01.08 01.01.09 01.01.10 193 198 198 197 170 176 184 182 35 47 53 51 13 17 17 18 27,6 35 36,7 35,8 01.08.10 194 176 52 20 01.09.10 194 176 52 20 35,7 35,8 Капитал: по оперативным данным НБУ собственный капитал банков уменьшился за август на 346 млн. грн. (с начала года вырос на 12,5 млрд. грн.) и на 01.09.2010 составил 127,7 млрд. грн. (14,2 % пассивов банков). Структура капитала: уплаченный зарегистрированный уставный капитал составляет 102,7% от капитала; дивиденды, которые направлены на увеличение уставного капитала– 0,3%; эмиссионные разницы– 5,6%; общие резервы и фонды банков– 9,7%; результаты прошлых лет– минус 18,3%; результаты отчетного года, ожидающие утверждения– минус 3,8%; результаты текущего года– минус 4,5%%; результат переоценки основных средств, нематериальных активов, ценных бумаг в портфеле банка на продажу и инвестиций в связанные компании– 8,3%. 3 Управление маркетинга департамента стратегического развития и маркетинга Доля средств физических лиц и субъектов хозяйствования в общей структуре обязательств, % 27.5% 28.2% 30.2% 29.1% 28.8% 30.7% 31.5% 31.9% 32.30% Обязательства банков по состоянию на 1 сентября 2010 года составили 771,6 млрд. (+ 0,84% с начала года). В том числе: средства юридических лиц– 130,7 млрд. грн. (16,9% от обязательств); средства физических лиц– 249,5 млрд. грн. (32,3%); срочные вклады других банков и кредиты от других банков– 162,4 млрд. грн. (21,0%). 15.1% 15.2% 15.0% 15.4% 15.8% 16.4% 16.1% 16.3% 16.90% 01.01 01.02 01.03 01.04 01.05 01.06 01.07 01.08 01.09 юрлица физлица Депозитный портфель БС Украины в 2010 р., млрд.грн. 211.4 212.2 219.7 230.9 234.3 240.5 247.2 249.5 215.9 116.3 112.3 109.6 118.3 119 123.8 123.5 127 130.7 01.01 01.02 01.03 01.04 01.05 01.06 01.07 01.08 01.09 юр.лица физ.лица Валютная структура депозитного портфеля БС Украины в 2010 г., % 47% 48% 47% 46% 46% 44% 43% 43% 43% 53% 52% 53% 54% 54% 56% 57% 57% 57% 01.01 01.02 01.03 01.04 01.05 01.06 01.07 01.08 01.09 грив на Депозиты: общий объем депозитов в августе увеличился на 3% (с начала года– на 16%– до 380,2 млрд. грн. за счет увеличения средств физических лиц (+0,3% в августе, +18% с начала года) до 249,5 млрд. грн. и юридических лиц (+3% в августе, 12,4% с начала года) до 130,7 млрд. грн). Вклады населения в гривне возросли в августе на 2,6%(с начала года на 25,5%), вклады в валюте– на 1,5% (с начала года на 7 %). Сохраняется тенденция превалирования депозитов в гривне над валютными вложениями, однако наращивание гривневой доли депозитов в летние месяцы приостановилось в связи с ростом девальвационных ожиданий населения осенью 2010 г. в алюта Структура средств населения по срочности, % 26.1% 25.7% 25.6% 23.8% 24.2% 24.1% 24.7% 24.4% 23.90% 73.9% 74.3% 74.4% 76.2% 75.8% 75.9% 75.3% 75.6% 76.1% 01.01 01.02 01.03 01.04 01.05 01.06 01.07 01.08 01.09 срочные Структура средств населения с точки зрения срочности характеризуется дальнейшим ростом доли срочных депозитов: срочные средства составляют 189,8 млрд. грн. (76,1% от общей суммы средств населения); вклады до востребования– 59,7 млрд. грн. (23,9%). до в остр. Источник: НБУ 4 Управление маркетинга департамента стратегического развития и маркетинга Активы банков с начала 2010 года выросли на 18,9 млрд. грн. и на 01.09.2010 составляли 899,2 млрд. грн., общие активы составили 1 041,4 млрд. грн. (с начала года– рост 3,9%). Структура общих активов: наличные средства, банковские металлы и средства в НБУ– 5,0%; остаток средств на корсчетах, открытых в других банках– 5,3%; кредитные операции– 70,3%; вложения в ценные бумаги– 6,6%; дебиторская задолженность– 2,7%; основные средства и нематериальные активы– 3,9%; начисленные доходы к получению– 4,7%; другие активы– 1,5%. Структура банковских активов, % 74.6% 74.1% 74.4% 72.4% 71.5% 70.8% 70.3% 69.6% 70.3% 9.6% 9.5% 9.2% 10.0% 10.5% 10.3% 11.2% 11.8% 10.3% 01.01 01.02 01.03 01.04 01.05 01.06 01.07 01.08 01.09 кредитные операции в ысоколикв идные актив ы Динамика и качество кредитного портфеля в 2010 г. млрд.грн. 11.5% 11.6% 800 9.6% 9.9% 747.3 10.3% 10.7% 10.8% 12% 731.6 730.1 9.4% 9.3% 731.6 722.7723.6 719.8 725.3 8% 717.3 600 4% 01.01 01.02 01.03 01.04 01.05 01.06 01.07 01.08 01.09 КП, млрд.грн. доля проблемных кредитов,% Общий кредитный портфель в августе увеличился на 6,3 млрд. грн. (с начала года уменьшился на 15,7 млн. грн.) - до 731,6 млрд. грн. Рост портфеля в августе произошел за счет сегмента юридических лиц (увеличение на 5,5%) до 482,4 млрд. грн. Объемы кредитования населения с начала года уменьшились на 14,4% до 196,7 млрд. грн. Доля просроченной кредитной задолженности в августе 2010 года возросла на 0,1 п. п и на 01.09.2010 составила 11,6% общей суммы выданных кредитов. В абсолютном выражении объем просроченной кредитной задолженности за август увеличился до 85,23 млрд грн. Источник: НБУ В течение 8 месяцев 2010 г. средняя ставка по срочным депозитам в гривне снизились на 7, 7 п.п. (до 8,3%), средняя ставка по кредитам в гривне снизилась на 7 п.п. (до 12,6%). В результате процентный спрэд возрос на 0,7 п.п. и составляет 4,3%. Динамика среднемесячной процентной ставки по гривневым депозитам и кредитам в 2010 году, % 19.6 17.4 16 14.3 17.9 15.6 16.8 14.6 15.6 14.6 14.1 13.5 10.2 9.7 12.6 14.7 11.7 8.3 1 янв . 1 фев . 1 мар. 1 апр. 1 мая 1 июн. 1 июл. 1 ав г. 1 сен. срочные депозиты кредиты Источник: НБУ Финансовый результат: на 01.09.2010 по банковской системе составил минус 8,9 млрд. грн. Доходы банков в сравнении с январем-июлем 2009 г. выросли на 13,9% и составили 89,3 млрд. грн., в том числе: - процентные доходы– 75,9 млрд. грн. (85%); - комиссионные доходы– 9,5 млрд. грн.(10,6%). Расходы банков за этот же период выросли на 12,9% и составили 98,2 млрд. грн., в том числе: - процентные расходы– 41,9 млрд. грн. (42,7%); - комиссионные расходы– 1,7 млрд. грн. (1,7%); - общие административные расходы – 18 млрд.грн.(18,5%); 5 Управление маркетинга департамента стратегического развития и маркетинга - отчисления в резервы – 31,5 млрд.грн. (32,1%). Структура банковских доходов за 8 месяцев 2010 г., % другие торгов ые 3.2% 1.2% Структура банковских расходов за 8 месяцев 2010 г., % отчисления в резервы 32.1% комиссионные 10.6% процентные 42.7% процентные 85.0% другие 5.1% админ 18.5% Источник: НБУ Банки оптимизируют свои расходы путем сокращения количества отделений, численности персонала и административных издержек. ТОП-5 банков по сокращению затрат на персонал в 1-м полугодии 2010 г., млн. грн. комиссионные 1.7% Численность персонала коммерческих банков, тыс.чел. ТОП-5 банков по сокращению админрасходов в 1м полугодии 2010 г., млн. грн. Источник: «Бизнес» Рентабельность деятельности банков, % 01.01 -4.38 -0.68 -0.97 -2.06 -1.79 -2.06 -1.91 -1.69 -1.52 01.02 01.03 01.04 01.05 01.06 01.07 01.08 01.09 -12.73 -14.59 -13.46 -5.05 -7.04 -14.76 -32.52 Тренды по показателям рентабельности банковского сектора продолжают улучшаться: в августе рентабельность активов добавила +0,17 п.п., рентабельность капитала +1,16 п.п. ROA -11.89 -10.73 ROE 6 Управление маркетинга департамента стратегического развития и маркетинга Регулирование банковской ликвидности НБУ в 2010 г., млрд.грн. 40.9 рефинансиров ание 36.5 мобилизация 23.4 16.6 16.3 1.4 1.6 0.5 янв фев март 25.1 17.6 16 0.4 0.02 0.02 0.04 0.17 апр май июнь июль ав густ НБУ продолжает мобилизационную направленность регулирования банковской системы (в августе на 36,5 млрд. грн.), в то время как объем операций по рефинансированию составил 170 млн. грн., в том числе 1 стабкредит на 120 млн. грн. С начала 2010 г. НБУ рефинансировал банки на общую сумму 4,1 млрд. грн., мобилизовав за тот же период средства банков на общую сумму 192,4 млрд. грн. Источник: НБУ 2.2. Финансовые эксперты и банковский ТОП- менеджмент о тенденциях в отрасли Капитализация, фондирование, ликвидность Максим Нефьодов, Необходимость постоянно увеличивать капитал из- за растущих объемов ИК Dragon Capital проблемной задолженности и высокая конкуренция в борьбе за новых качественных заемщиков делают инвестиции в украинские дочки нерентабельными для ряда иностранных банков, которые не смогли прочно закрепиться в Украине, что вынуждает их думать о выходе с местного рынка. Достойной стоимостью банка с нормальным финансовым положением является 1,5 капитала, но в каждом случае размер реального капитала будет определяться индивидуально для каждого банка. Дмитрий Гриджук, Среди факторов притока в страну значительных объемов дополнительных председатель иностранных инвестиций— дальнейшая капитализация украинских банков путем правления банка привлечения субординированого долга, увеличения уставных фондов банков, в т. ч. с "Хрещатик" иностранным капиталом. Ярослав Колесник, Повысившиеся требования к заёмщикам и недостаточная защищённость Председатель кредиторов– две основных причины избыточной ликвидности в системе. В целом, Правления банка объём денежной массы в 2010 году вырос примерно на 15% по сравнению с прошлым «Форум» годом. Андре Куусвек, На сегодняшний день, оценивая ситуацию в банковском секторе, можно сказать, директор ЕБРР что ликвидность уже не является проблемой. Банки по-прежнему работают над решением проблемы неработающих кредитов, которые все еще составляют большой процент в их портфелях. Вторая проблема состоит в том, что спрос на банковские кредиты достаточно низкий, потому что немного компаний сегодня инвестируют". Захар Вильченко, В настоящее время наблюдается усиление активности возврата инвестиций центрэкономических дочерних банков материнским структурам. Согласно результатам анализа работы исследований UERG банков за шесть месяцев 2010 года по семи позициям есть признаки того, что, как минимум 2 из них активно используют деньги украинских вкладчиков для возврата своих средств. Олег Чурий, В банковском секторе наблюдается избыточная ликвидность гривны. Одним из «УкрСиббанк» путей ее быстрой утилизации является покупка высококачественных кредитных инструментов, таких как депсертификаты НБУ и ОВГЗ. Проблемные активы Елена Редько, Moody`s идентифицировал высокие риски, связанные с аффилированными Евгений лицами, как один из ключевых факторов почти половины банковских дефолтов в Таржиманов - СНГ на протяжении глобального финансового кризиса. На конец 2009 г. средний эксперты Moody’s уровень ссуд связанным сторонам в банках СНГ достиг около 10% всех ссуд и 50% акционерного капитала. Этот уровень в пять раз выше, чем в ЦВЕ, и вдвое выше, чем в банках Ближнего Востока, что создает группы кредитов, которыми тяжело управлять из-за свойственного им конфликта интересов. Ряд крупных банков имеют консервативные резервы, что делает возможными их некоторое уменьшение в 7 Управление маркетинга департамента стратегического развития и маркетинга среднесрочном периоде. Пока объем проблемных ссуд достигает 25% всех выданных в Украине кредитов, окончательные потери по ним составят около 15%. Анжела Пригожина, Если проблемные активы полностью зарезервированы и банки, соответственно, эксперт увеличили капитал, следовательно, их риски из-за капитализации, из-за резервов, представительства нейтрализованы. Остается технический вопрос,– каким образом очистить этот ВБ в Украине балласт проблемных активов с баланса банков. Банки могут существовать годами с проблемными активами. Но это имеет другие последствия. Посмотрим на Японию, где стагнация была в течении 10 лет, потому что они вовремя не избавились от проблемных активов. Тенденции на рынке депозитов Дмитрий Гриджук, Если до мая преобладали депозиты в иностранной валюте, потому что председатель наблюдался повышенный синдром неопределенности, то после изменения правления банка процентной политики банков населению стало неинтересно сохранять средства в "Хрещатик" иностранной валюте. По этой причине перетекание валютных депозитов в гривне продолжается. Стоимость вкладов в гривне до конца года может уменьшиться еще на 1%, а валютных– на 0,5% Алексей Манзя, Банковская система ощущает существенную сверхликвидность по директор краткосрочным (до 1 месяца) ресурсах. Объем ресурсов сроком от 3 до 9 месяцев, департамента размещенных в финансовых учреждениях, отвечает рыночному спросу, а корпоративного долгосрочных (свыше 1 года) ресурсов недостаточно для нужд экономики. бизнеса банка "Хрещатик" Андрей Яцура, С середины лета объем депозитов начал возвращаться к уровню докризисного председатель периода, а сегодня видим еще одну тенденцию: срок вкладов увеличивается. И это, правления Юнекс безусловно, очень хорошая тенденция. Ведь на текущих и краткосрочных ресурсах банка тяжело выдавать кредиты на длительный период. Александр Гришко, Депозитные ставки в Ощадбанке будут снижаться до конца года зам.председателя приблизительно на 1,5% по причине избыточной ликвидности: приток вкладов правления опережает графики. «Ощадбанка» Карточные продукты Александр В 2010-2011 гг. карты класса Gold будут постепенно двигаться в сегмент Mass, Коваленко, Индэкс- хотя не потеряют своего имиджа. VIP- клиенты будут всё чаще обращать внимание Банк только на карты Platinum, Infinite / Signia. Юлия Морозова, Банки отойдут от активного продвижения такого универсального карточного VAB Банк продукта как текущий счет с повышенными процентами. Основные усилия в ближайшее время сосредоточат на развитии функционала классических карт и на повышении осведомленности населения относительно их возможностей и уровня защиты от несанкционированного доступа. Рынок будет развивать сегмент чиповых и гибридных карточек. В течение 2- 3 лет увеличения объема эмиссии в этом сегменте возрастет с 6% до 20- 30%. Еще один тренд– развитие сервисных платежных карточек, не связанных с зарплатными проектами. Их доля может вырасти до 20% в общем объеме карточек. Ипотечные кредиты Татьяна Шаповал, Основным источником для кредитования являются депозиты населения в Индэкс- Банка национальной валюте. Однако средства населения привлекаются в большей части на срок от шести месяцев до года. Этот срок, очевидно, несравним с сегодняшней длительностью ипотечных кредитов: 15- 20 лет. Поэтому банки в данный момент и прибегают к применению плавающих процентных ставок, базирующихся на ставках по депозитам, с последующим пересмотром Андрей Онистрат, Развитие ипотеки упирается в два условия. Во- первых, нужны низкие ставки. «Национальный Не более 15% годовых по кредитам и, следовательно, порядка 9-10% по депозитам. А кредит» это возможно при самых оптимистических сценариях не ранее, чем через полгода. Вовторых, необходимо, чтобы рынок недвижимости начал расти. 8 Управление маркетинга департамента стратегического развития и маркетинга Перспективы рынка Дмитрий Зинков, В случае стабилизации ситуации в экономике страны и сохранения избыточной Председатель ликвидности на отечественном финансовом рынке, банки смогут снизить ставки по Правления OTP гривневым кредитам до конца этого года на 1- 2% годовых… в сентябре-декабре Bank финучреждения будут делать акцент на кредитовании аграрных и экспортноориентированных предприятий. Объемы финансирования банками новых корпоративных проектов также будут напрямую зависеть от ситуации на рынке НДСоблигаций. Объемы автокредитования в этом году вряд ли вырастут до докризисных уровней, спрос на займы под покупку автомобилей заметно уменьшился. Андрей Яцура, На конец 2012 года более 70 банков попали под увеличение регулятивного Юнекс банк капитала, это будет тем ресурсом, который пойдет в кредиты. Уже сейчас начались первые шаги банков в кредитовании, правда, осторожные и прогнозируемые. Валерий Геец, член Потребительское кредитование заканчивается для нас трагически. По сути, совета НБУ происходит кредитование импорта, что может привести к дефициту со всеми его последствиями. Я не думаю, что банкиры массово попытаются возобновить потребительское кредитование. Сергей Круглик, Банки имеют средства, привлеченные в иностранной валюте, и от физлиц в том НБУ числе. Поэтому они могут выдавать валютные кредиты, например, экспортоориентированным предприятиям или на покупку оборудования за рубежом, а также физлицам– на лечение или обучение за рубежом. Но, если говорить об авто, и недвижимости, смысла в валютных кредитах я не вижу. Вячеслав Юткин, Я бы оценил банковский запас прочности в 50 миллиардов гривен. Но при всем Проминвестбанк, своем желании банки не могут направить избыток средств в экономику: научены горьким опытом. …требования в кредитовании не изменились, просто нет погони за ростом кредитного портфеля любой ценой и тщательнее взвешиваются риски. Все это неизбежно приводит к естественному отсеву большинства кредитных заявок и, как следствие, к конкуренции за надежного заемщика. Бизнес медленно выходит из кризиса, и существенное увеличение банковского кредитного портфеля раньше 2011 года не произойдет. Кредитные карты Юлия Морозова, Тренд 2011 года– активизация банковских предложений в сегменте кредитных Антон карточек с учетом восстановления кредитной активности в целом по рынку. За счет Шаперенков, VAB ожидаемых сдвигов в данном сегменте, а также увеличения объемов расчетов в Банк Интернете банки будут наращивать портфели ПК, и до конца 2011 года рынок вернется на докризисные показатели прироста в 5% по количеству держателей ПК. 9