Учет безналичных расчетов1

advertisement

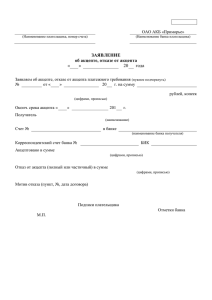

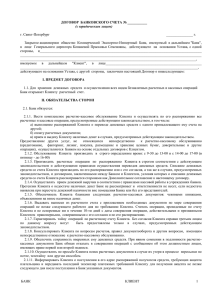

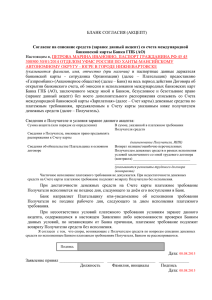

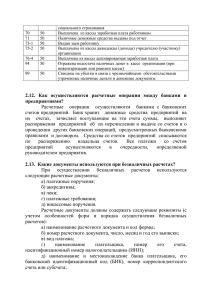

ТЕМА: «Учет безналичных расчетов» Цель и задачи Цель: Изучить порядок учета безналичных расчетов в банке. Задачи: Научиться отражать в учете: 1. 2. 3. 4. Расчеты платежными поручениями. Расчеты по инкассо. Расчеты аккредитивами. Межбанковские расчеты. Нормативный документ: «Положение о безналичных расчетах в РФ» Общие положения: 1. 2. Безналичные расчеты осуществляются через: 1. кредитные организации (филиалы) и/или 2. Банк России по счетам: 1. открытым на основании договора банковского счета или 2. договора корреспондентского счета (субсчета) Расчетные операции по перечислению денежных средств через кредитные организации (филиалы) могут осуществляться с использованием: 1. корреспондентских счетов (субсчетов), открытых в Банке России; 2. корреспондентских счетов, открытых в других кредитных организациях; 3. счетов участников расчетов, открытых в небанковских кредитных организациях, осуществляющих расчетные операции; 4. счетов межфилиальных расчетов, открытых внутри одной кредитной организации. Общие положения: 1. Списание денежных средств со счета осуществляется по распоряжению его владельца или без распоряжения владельца счета в случаях, предусмотренных законодательством и/или договором между банком и клиентом. 2. Списание денежных средств со счета осуществляется на основании расчетных документов, составленных в соответствии с требованиями Положения 383-П от 19.06.12, в пределах имеющихся на счете денежных средств, если иное не предусмотрено в договорах, заключаемых между Банком России или кредитными организациями и их клиентами. 3. При недостаточности денежных средств на счете для удовлетворения всех предъявленных к нему требований списание средств осуществляется по мере их поступления в очередности, установленной законодательством. 4. Ограничение прав владельца счета на распоряжение находящимися на нем денежными средствами не допускается, за исключением случаев, предусмотренных законодательством. Виды расчетных документов Расчетный документ представляет собой оформленное в виде документа на бумажном носителе или, в установленных случаях, электронного платежного документа: - распоряжение плательщика (клиента или банка) о списании денежных средств со своего счета и их перечислении на счет получателя средств; - распоряжение получателя средств (взыскателя) на списание денежных средств со счета плательщика и перечисление на счет, указанный получателем средств (взыскателем). Расчетные документы: а) платежное поручение; б) аккредитив; в) расчетный чек; г) платежное требование; д) инкассовое поручение. Правила оформления расчетных документов Бланки расчетных документов изготавливаются в типографии или с использованием электронно-вычислительных машин. Расчетные документы на бумажном носителе заполняются с применением ТС шрифтом черного цвета, за исключением чеков, которые заполняются ручками с пастой, чернилами черного, синего или фиолетового цвета. Подписи на расчетных документах проставляются ручкой с пастой или чернилами черного, синего или фиолетового цвета. Оттиск печати и оттиск штампа банка, проставляемые на расчетных документах, должны быть четкими. При заполнении расчетных документов не допускается выход текстовых и цифровых значений реквизитов за пределы полей, отведенных для их проставления. Значения реквизитов должны читаться без затруднения. Исправления в расчетных документах не допускаются. Расчетные документы действительны к предъявлению в обслуживающий банк в течение десяти календарных дней, не считая дня их выписки. Расчетные документы предъявляются в банк в количестве экземпляров, необходимом для всех участников расчетов. Все экземпляры расчетного документа должны быть заполнены идентично. Расчетные документы, оформленные с нарушением приему не подлежат. Правила оформления расчетных документов Расчетные документы должны содержать следующие реквизиты: наименование расчетного документа и код формы по ОКУД ОК 011-93; номер расчетного документа, число, месяц и год его выписки; вид платежа; наименование плательщика, номер его счета, идентификационный номер налогоплательщика (ИНН); 5. наименование и местонахождение банка плательщика, его банковский идентификационный код (БИК), номер корреспондентского счета или субсчета; 6. наименование получателя средств, номер его счета, идентификационный номер налогоплательщика (ИНН); 7. наименование и местонахождение банка получателя, его банковский идентификационный код (БИК), номер корреспондентского счета или субсчета; 8. назначение платежа. НДС, выделяется отдельной строкой (в противном случае должно быть указание на то, что налог не уплачивается); 9. сумму платежа, обозначенную прописью и цифрами; 10. очередность платежа; 11. вид операции; 12. подписи (подпись) уполномоченных лиц (лица) и оттиск печати (в установленных случаях). 1. 2. 3. 4. Правила оформления расчетных документов Дополнительные реквизиты (101 - 110) заполняются в соответствии с Приказом Минфина РФ от 24.11.2004 № 106н «Об утверждении правил указания информации в полях расчетных документов на перечисление налогов, сборов и иных платежей в бюджетную систему Российской Федерации» Правила указания информации, идентифицирующей плательщика и получателя средств, в расчетных документах на перечисление налогов, сборов и иных платежей в бюджетную систему Российской Федерации; Правила указания информации, идентифицирующей платеж, в расчетных документах на перечисление налогов и сборов и иных платежей в бюджетную систему Российской Федерации, администрируемых налоговыми органами Правила указания информации, идентифицирующей платеж, в расчетных документах на перечисление таможенных и иных платежей от внешнеэкономической деятельности Правила указания информации, идентифицирующей платеж, в расчетных документах на перечисление иных платежей в бюджетную систему Российской Федерации Правила указания информации, идентифицирующей лицо или орган, оформившие расчетный документ на перечисление налогов, сборов и иных платежей в бюджетную систему Российской Федерации Очередность платежа ГК РФ ч. 2 Статья 855. Очередность списания денежных средств со счета 1. в третью очередь производится списание по платежным документам, предусматривающим перечисление или выдачу денежных средств для расчетов по оплате труда с лицами, работающими по трудовому договору (контракту), а также по отчислениям в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации и фонды обязательного медицинского страхования; 2. в четвертую очередь производится списание по платежным документам, предусматривающим платежи в бюджет и внебюджетные фонды, отчисления в которые не предусмотрены в третьей очереди; 3. в пятую очередь производится списание по исполнительным документам, предусматривающим удовлетворение других денежных требований; 4. в шестую очередь производится списание по другим платежным документам в порядке календарной очередности. Очередность платежа При недостаточности денежных средств на счете налогоплательщика для удовлетворения всех предъявленных к нему требований списание средств по платежным документам, предусматривающим платежи в бюджет и государственные внебюджетные фонды, а также перечисление денежных средств для расчетов по оплате труда с лицами, работающими по трудовому договору (контракту), производятся в порядке календарной очередности поступления документов после перечисления платежей, отнесенных указанной статьей Гражданского кодекса Российской Федерации к первой и второй очередности. Списание средств со счета по требованиям, относящимся к одной очереди, производится в порядке календарной очередности поступления документов. Учет расчетов платежными поручениями Платежным поручением является распоряжение владельца счета (плательщика) обслуживающему его банку, оформленное расчетным документом, перевести определенную денежную сумму на счет получателя средств, открытый в этом или другом банке. Платежными поручениями могут производиться: перечисления денежных средств за поставленные товары, выполненные работы, оказанные услуги; перечисления денежных средств в бюджеты всех уровней и во внебюджетные фонды; перечисления денежных средств в целях возврата/размещения кредитов (займов)/депозитов и уплаты процентов по ним; перечисления денежных средств в других целях, предусмотренных законодательством или договором. Порядок проверки и оплаты платежного поручения На всех экземплярах (кроме последнего) принятых к исполнению платежных поручений в поле "Поступ. в банк плат." ответственным исполнителем банка проставляется дата поступления в банк платежного поручения. Последний экземпляр платежного поручения, в котором в поле "Отметки банка" проставляются штамп банка, дата приема и подпись ответственного исполнителя, возвращается плательщику в качестве подтверждения приема платежного поручения к исполнению. При достаточности средств на счете на основании платежного поручения делается проводка (при условии, что межбанковские расчеты осуществляются через РКЦ Банка России): Если плательщик и получатель обслуживаются в разных банках: Дт 40702 Кт 30102 Если плательщик и получатель обслуживаются в одном банке: Дт 40702…001 Кт 40702…002 При оплате платежного поручения на всех экземплярах в поле "Списано со сч. плат." проставляется дата списания денежных средств со счета плательщика, в поле "Отметки банка" проставляются штамп банка и подпись ответственного исполнителя. Порядок проверки и оплаты платежного поручения В банке получателя зачисление суммы на расчетный счет: Дт 30102 Кт 40702 Учет невыясненных сумм Невыясненные суммы – это суммы, зачисленные на корреспондентский счет банка, которые не могут быть отнесены ею на соответствующие счета получателей средств в тех случаях, при искажении или неправильном указании в документах наименования клиента или номера его счета либо отсутствии расчетного документа, требующего подтверждения со стороны кредитной организации, РКЦ Банка России. Дт 30102 Кт 47416 Не позднее дня, следующего за днем поступления средств на корреспондентский счет, банк принимает меры к зачислению сумм по назначению. Дт 47416 Кт 40702 Если положительный результат не достигнут, то кредитная организация эти суммы перечисляет РКЦ Банка России, кредитной организации или филиалу. Дт 47416 Кт 30102 Порядок оплаты платежного поручения При недостаточности средств на счете плательщика, а также если договором банковского счета не определены условия оплаты расчетных документов сверх имеющихся на счете денежных средств, платежные поручения помещаются в картотеку по внебалансовому счету N 90902 – А «Расчетные документы, не оплаченные в срок», В аналитическом учете ведутся картотеки и лицевые счета, открываемые на каждого плательщика. Дт 90902 Кт 99999 На лицевой стороне в правом верхнем углу всех экземпляров платежного поручения проставляется отметка в произвольной форме о помещении в картотеку с указанием даты. Оплата платежных поручений производится по мере поступления средств в очередности, установленной законодательством. В случае полной оплаты платежного поручения делаются проводки: Дт 40702 Дт 99999 Кт 30102 Кт 90902 Порядок оплаты платежного поручения из картотеки Допускается частичная оплата платежных поручений из картотеки. При частичной оплате платежного поручения банком используется платежный ордер (ПО) На всех экземплярах ПО в поле "Отметки банка" проставляются штамп банка, дата, а также подпись ответственного исполнителя банка. Первый экземпляр ПО на частичную оплату также заверяется подписью контролирующего работника банка. На лицевой стороне частично оплачиваемого платежного поручения в верхнем правом углу делается отметка "Частичная оплата". Запись о частичном платеже выполняется ответственным исполнителем банка на оборотной стороне платежного поручения. При осуществлении частичной оплаты по платежному поручению первый экземпляр ПО, которым произведена оплата, помещается в документы дня банка, последний экземпляр платежного ордера служит приложением к выписке из лицевого счета плательщика. При осуществлении последней частичной оплаты по платежному поручению первый экземпляр ПО, вместе с первым экземпляром оплачиваемого платежного поручения помещается в документы дня. Оставшиеся экземпляры платежного поручения выдаются клиенту одновременно с последним экземпляром платежного ордера, прилагаемым к выписке из лицевого счета. Учет расчетов по инкассо Расчеты по инкассо представляют собой банковскую операцию, посредством которой банк (банк - эмитент) по поручению и за счет клиента на основании расчетных документов осуществляет действия по получению от плательщика платежа. Расчеты по инкассо осуществляются на основании: платежных требований, оплата которых может производиться по распоряжению плательщика (с акцептом) или без его распоряжения (в безакцептном порядке), инкассовых поручений, оплата которых производится без распоряжения плательщика (в бесспорном порядке). Расчетные документы предъявляются получателем средств (взыскателем) к счету плательщика через банк, обслуживающий получателя средств (взыскателя). Получатель средств (взыскатель) представляет в банк расчетные документы по реестру переданных на инкассо расчетных документов, составляемом в двух экземплярах. Первый экземпляр реестра оформляется двумя подписями лиц, имеющих право подписи расчетных документов, и оттиском печати. Учет в банке-эмитенте При приеме инкассовых поручений с приложенными исполнительными документами ответственный исполнитель банка обязан проверить соответствие реквизитов расчетного документа (даты и номера исполнительного документа, на который сделана ссылка в расчетном документе, взыскиваемой суммы, наименований, указанных в полях «Плательщик» и «Получатель» расчетного документа) реквизитам исполнительного документа. Наименование, указанное в поле «Получатель» расчетного документа, может не соответствовать наименованию взыскателя в исполнительном документе в случае взыскания денежных средств судебным приставом - исполнителем на депозитный счет службы судебных приставов. Учет в банке-эмитенте Оформление принятых документов: на всех экземплярах принятых расчетных документов проставляется штамп банка - эмитента, дата приема и подпись ответственного исполнителя. не принятые документы вычеркиваются из реестра переданных на инкассо расчетных документов и возвращаются получателю средств (взыскателю), количество и сумма расчетных документов в реестре исправляются. последние экземпляры расчетных документов вместе со вторым экземпляром реестра возвращаются получателю средств (взыскателю) в качестве подтверждения приема документов на инкассо. первые экземпляры реестров остаются в банке - эмитенте, подшиваются в отдельную папку, используются в качестве журнала регистрации принятых на инкассо расчетных документов и хранятся в банке - эмитенте в соответствии с установленными сроками хранения документов. Банк - эмитент, принявший на инкассо расчетные документы, принимает на себя обязательство доставить их по назначению. Данное обязательство, а также порядок и сроки возмещения затрат по доставке расчетных документов отражаются в договоре банковского счета с клиентом. Учет в банке плательщика (исполняющем банке) Оформление принятых документов: на всех экземплярах принятых расчетных документов проставляется штамп банка - эмитента, дата приема и подпись ответственного исполнителя. не принятые документы вычеркиваются из реестра переданных на инкассо расчетных документов и возвращаются получателю средств (взыскателю), количество и сумма расчетных документов в реестре исправляются. последние экземпляры расчетных документов вместе со вторым экземпляром реестра возвращаются получателю средств (взыскателю) в качестве подтверждения приема документов на инкассо. первые экземпляры реестров остаются в банке - эмитенте, подшиваются в отдельную папку, используются в качестве журнала регистрации принятых на инкассо расчетных документов и хранятся в банке - эмитенте в соответствии с установленными сроками хранения документов. Банк - эмитент, принявший на инкассо расчетные документы, принимает на себя обязательство доставить их по назначению. Данное обязательство, а также порядок и сроки возмещения затрат по доставке расчетных документов отражаются в договоре банковского счета с клиентом. Учет в банке-эмитенте Оформление принятых документов: Платежные требования и инкассовые поручения регистрируются в журнале произвольной формы с указанием номера счета плательщика, номера, даты и суммы каждого расчетного документа. На первом экземпляре поступивших платежных требований и инкассовых поручений в верхнем левом углу проставляется дата поступления расчетного документа. Контроль полноты и правильности заполнения реквизитов платежных требований и инкассовых поручений, за исключением проверки подписей и печати получателя средств (взыскателя), а также проверяет наличие на всех экземплярах расчетных документов штампа банка-эмитента и подписи ответственного исполнителя. Расчетные документы, оформленные с нарушением требований, подлежат возврату. При возврате платежных требований, инкассовых поручений в регистрационном журнале делается запись с указанием даты и причины возврата. При оплате платежного требования, инкассового поручения на всех экземплярах расчетного документа в поле "Списано со сч. плат." проставляется дата списания денежных средств, в поле "Отметки банка плательщика" проставляются штамп банка плательщика и подпись ответственного исполнителя. Учет платежных требований Платежное требование является расчетным документом, содержащим требование кредитора (получателя средств) по основному договору к должнику (плательщику) об уплате определенной денежной суммы через банк. Платежные требования применяются при расчетах за поставленные товары, выполненные работы, оказанные услуги, а также в иных случаях, предусмотренных основным договором. Расчеты посредством платежных требований могут осуществляться с предварительным акцептом и без акцепта плательщика. Без акцепта плательщика расчеты платежными требованиями осуществляются в случаях: 1) установленных законодательством; 2) предусмотренных сторонами по основному договору при условии предоставления банку, обслуживающему плательщика, права на списание денежных средств со счета плательщика без его распоряжения. Учет платежных требований в исполняющем банке Кроме реквизитов, которые заполняются так же как в платежном поручении, в платежном требовании указываются: а) условие оплаты: с акцептом или без акцепта б) срок для акцепта: не менее 5 рабочих дней в) дата отсылки (вручения) плательщику предусмотренных договором документов в случае, если эти документы были отосланы (вручены) им плательщику; г) наименование товара (выполненных работ, оказанных услуг), номер и дата договора, номера документов, подтверждающих поставку товара (выполнение работ, оказание услуг), дата поставки товара (выполнения работ, оказания услуг), способ поставки товара и другие реквизиты - в поле «Назначение платежа». На всех экземплярах принятых платежных требований ответственный исполнитель банка в поле «Срок платежа» проставляет дату, при наступлении которой истекает срок акцепта платежного требования. При исчислении срока платежа в расчет берутся рабочие дни. День поступления в банк платежного требования в расчет указанной даты не принимается. Последний экземпляр платежного требования передается плательщику для акцепта не позже следующего рабочего дня со дня поступления в банк платежного требования. Учет платежных требований в исполняющем банке Платежные требования с акцептом помещаются в картотеку по счету № 90901 «Расчетные документы, ожидающие акцепта для оплаты» до получения акцепта плательщика либо наступления срока платежа. Дт 90901 Кт 99999. Акцепт платежного требования либо отказ от акцепта (полный или частичный) оформляется заявлением об акцепте, отказе от акцепта по форме При акцепте платежных требований заявление составляется в двух экземплярах, первый из которых оформляется подписями должностных лиц, имеющих право подписи расчетных документов, и оттиском печати плательщика. При полном или частичном отказе от акцепта заявление составляется в трех экземплярах. Первый и второй экземпляры заявления оформляются подписями должностных лиц, имеющих право подписи расчетных документов, и оттиском печати плательщика. Ответственный исполнитель банка проверяет заявление об акцепте, отказе от акцепта: наличие основания для отказа, ссылки на номер, дату, пункт договора, в котором это основание предусмотрено, а также соответствие номера и даты договора указанным в платежном требовании и проставляет на всех экземплярах заявления свою подпись и оттиск штампа банка с указанием даты. Последний экземпляр заявления об акцепте, отказе от акцепта, возвращается плательщику в качестве расписки в получении заявления.