Часть 2. Современные подходы к проведению проверок КО

advertisement

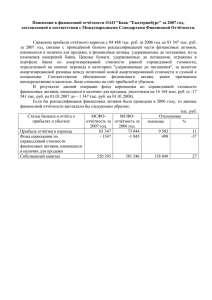

Консультационный семинар «Актуальные вопросы инспекционных проверок кредитных организаций» Часть 2. Современные подходы к проведению проверок КО Зотов Андрей Николаевич Генеральный инспектор межрегиональной инспекции по УрФО Главной инспекции кредитных организаций Банка России I. О подходах к некоторым вопросам при оценке ссудной задолженности • детальное исследование денежных сопоставление с данными отчетности потоков и их • оценка финансового положения заемщика • оценка достоверности отчетности • ознакомление с состоянием бизнеса заемщика на месте Детальное исследование денежных потоков Цель - выявление рисков «нетранспарентности»: • нецелевое использование ссуды - неконтролируемая банком деятельность заемщика • направление ссудных средств на погашение задолженности заемщика или третьих лиц - неоправданное ожидание приращения активов заемщика • направление заемщиками кредитов в один объект инвестирования, успешность которого может быть неизвестна банку - неучтенная концентрация кредитных рисков • формирование капитала банка ненадлежащими активами – риск потери финансовой устойчивости Оценка финансового положения заемщика Цель - выявление рисков «невозврата»: • анализ деятельности заемщика, в т.ч. дебиторов основных контрагентов • анализ наличия основных средств и запасов, их движения • сопоставление объема выручки и суммы обязательств заемщика • анализ прогноза денежных потоков и возможности своевременного погашения обязательств • анализ бизнеса организационно-хозяйственной структуры Оценка достоверности отчетности с использованием технологии ЭЦП ФНС Цель – минимизация рисков: • Положение Банка России от 26.03.2004 № 254-П предусматривает необходимость формирования резерва в размере не менее 50 процентов в случае установления факта представления недостоверной отчетности •Банком России Письмом от 31.03.2011 № 41-Т рекомендовано использовать технологию подтверждения соответствия отчетности заемщиков, представленной ими в налоговые органы по телекоммуникационным каналам связи Ознакомление с состоянием бизнеса заемщика на месте по проекту Положения № 254-П Цель – оценка качества информации о заемщике: • Профессиональное суждение «обоснование осуществления деятельности» (п. 3.1) должно заемщиком содержать реальной • Проект предусматривает необходимость формирования резерва в размере не менее 50 процентов для заемщиков, не ведущих реальной деятельности • Перечень обстоятельств, характеризующих возможное отсутствие у заемщика реальной деятельности, должен быть включен во внутрибанковские документы II. Контроль за достоверностью отражения КО активов по справедливой стоимости Письмо Банка России от 06.03.2013 № 37-Т Цель – определение степени влияния активов, оцениваемых по справедливой стоимости, на финансовое состояние КО. Необходимо учитывать: • Соответствие методов оценки активов по справедливой стоимости, применяемых кредитной организацией, требованиям МСФО • Наличие у кредитной организации внутренних документов, определяющих, методологию, уровень принятия решения, порядок раскрытия информации • Степень соответствия исходных данных, принятых кредитной организацией в целях оценки справедливой стоимости активов текущего состояния рынка Контроль за достоверностью отражения КО активов по справедливой стоимости Письмо № 37-Т Необходимо учитывать: • Наличие в кредитной организации баз данных, обеспечивающих хранение информации об исходных данных; • Наличие регулярного контроля со стороны органов управления кредитной организации за правильностью оценки активов по справедливой стоимости; • Наличие в договорах с оценщиками ответственности за предоставление недостоверных данных. Критерии существенности влияния оценок активов по справедливой стоимости на финансовое состояние КО • доля данных активов • размер доходов (расходов) от перепродажи данных активов и их переоценки • направление переоценки активов на увеличение уставного капитала • последствия исключения доходов (расходов) от операций с данными активами и (или) результатов их переоценки • несоразмерность получаемых доходов (расходов) от активов с масштабами бизнеса кредитной организации • проведение операций с активами с аффилированными лицами и иными связанными с кредитной организацией лицами III. Выявление в ходе проверки операций клиента, имеющих признаки сомнительных сделок 3.1 Анализ работы обслуживание: банка при принятии осуществление банком проверки представленных клиентом документов клиента на действительности установление банком наличия негативных сведений о клиенте в различных информационных источниках определение клиента банком фактического местонахождения выявление и идентификация бенефициарных владельцев соответствие уровня риска, присвоенного клиенту 3.2 Подтверждение ведения клиентом реальной деятельности Принцип "Знай своего клиента" наличие налоговых и иных обязательных платежей, выплаты заработной платы запросов и анализ дополнительных документов сопоставление проводимых клиентом операций заявленным видам деятельности изучение информации об операциях по счетам, открытым в других кредитных организациях 3.3 Оценка принятых банком мер по прекращению проведения сомнительных операций направление сведений уполномоченный орган по операциям клиента в проведение с клиентом рабочих встреч отключение обслуживанию доступа к дистанционному банковскому применение повышенных тарифов направление информации в территориальные органы ФСФМ и Банка России иные меры эффективность осуществленных мер IV АС «Инспектора» АС Инспектора - это универсальный инструмент, предназначенный для информационной, программной, методологической, организационной и технологической поддержки деятельности инспекторов при подготовке, проведении и оформлении результатов проверок кредитных организаций и их филиалов Контроль поступающей информации В процессе загрузки информация проходит следующие виды контроля: • контроль целостности исходных данных • контроль установленных форматов • контроль полноты информации Спасибо за внимание!