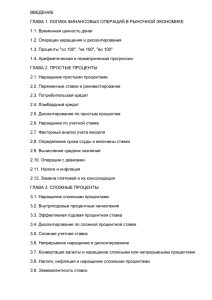

Презентация по теме "Оценка инвестиционных проектов"

advertisement

Тема 2. Оценка инвестиционных проектов 1 § 2.1. Потоки платежей. Ренты Оценка денежного потока, генерируемого в различные моменты времени: С1, С2 , Сn С j – однонаправленные платежи (поступления, оттоки), сконцентрированы в начале (пренумерандо) либо в конце временного промежутка (постнумерандо). 2 Аннуитет (рента) – однонаправленный поток, в котором длительности всех периодов равны между собой. Член ренты – любое денежное поступление. Период аннуитета – постоянный временной интервал между двумя последовательными денежными поступлениями. P-срочный аннуитет – денежные поступления происходят p раз за период. Срок аннуитета – интервал от начала первого периода до конца последнего периода Постоянный аннуитет – все денежные поступления равны . между собой. 3 Аннуитет постнумерандо A A A A A A 1 r A 1 r A, A 1 r , A 1 r , 2 , A 1 r 2 A 1 r n 1 n 1 4 A, A 1 r , A 1 r , 2 , A 1 r n 1 Геометрическая прогрессия со знаменателем q 1 r , первым членом b1 A , сумма членов n геометрической прогрессии Sn a pst FV 1 r A FM 3 r , n n 1 r 1 r r n b1 q n 1 q 1 A FM 3 r , n – будущая стоимость аннуитета 1 – коэффициентом наращения аннуитета (ренты) 5 : Пример 2.1.1. Клиент в конце каждого года вкладывает 5 тыс. р. в банк, выплачивающий сложные проценты по ставке 9 % годовых. Определим сумму, которая будет на счете через: а) 5 лет, б) 9 лет. 1 0,09 1 5 a FVpst 5 a FVpst 5 0,09 9 1 0,09 1 0,09 5FM 3 9 %, 5 5 5,9847 29,9235 5FM 3 9 %, 9 5 13,0210 65,105 6 7 nm r 1 m A m r 1 m a FVpst nm r r r 1 1 FM 3 , mn 1 m m m A A m r r r FM 3 , m 1 m 1 1 m m Пример 2.1.2. Клиент в конце каждого года вкладывает 5 тыс. руб. в банк выплачивающий сложные проценты по ставке 12 % годовых а) ежегодно, б) по полугодиям, в) ежеквартально. Определим сумму, которая будет на счете через 5 лет. a FVpst 5FM 3 12 %,5 5 6,3628 31,764 a pst FV 5 FM 3 6 %,10 a FVpst 5 FM 3 6 %,2 FM 3 3 %,20 FM 3 3 %,4 5 13,1808 31,992 2,06 5 26,8704 32,114 4,1836 8 nm r r r r 1 1 1 1 FM 3 , mn m m m m A A A m m r m p r p r r FM 3 , 1 1 1 m 1 m p m m nm a FVpst nm a FVpst r 1 1 FM 3 6 %,8 9,8975 m A 3 3 24,023 m FM 3 6 %,2 2,06 r p 1 m 1 9 Обратная задача подразумевает оценку стоимости аннуитета с позиций настоящего времени. Дисконтированный денежный поток (постнумерандо) является геометрической прогрессией и имеет вид: A A A 1 A , , q , b 1 2 n 1 r 1 r 1 r 1 r 1 r A A A A A 1 r A 1 r 2 A 1 r n 10 Тогда настоящая стоимость аннуитета с использованием формулы суммы геометрической прогрессии: n a pst PV A k 1 FM 4 r , n 1 1 r k A 1 1 r r 1 1 r r n A FM 4 r , n n – коэффициент дисконтирования аннуитета 11 a PVpst A a PVpst A 1 1 r n r 1 1 r r n 5FM 4 9 %,5 5 3,889735 19,448 5FM 4 9 %,9 5 5,9952 29,976 12 n 13 Если сложные проценты начисляются m раз за базовый период, то сумма приведенного денежного потока: mn r r 1 1 FM 4 , mn m m A a PVpst A m m r r r FM 3 , m 1 m 1 m 1 m Для p-срочных аннуитетов с начислением сложных процентов m раз за базовый: a PVpst r FM 4 , mn m A r m FM 3 , m p 14 a pst PV a pst PV FM 4 3 %,12 9,9540 10 10 102,523 FM 3 3 %,1 0,9709 10 FM 4 1%,36 FM 3 1%,3 30,1075 10 102,237 2,9410 15 Аннуитет пренумерандо A A A A A A 1 r A 1 r 2 A 1 r A 1 r , A 1 r , , A 1 r 2 n 1 , A 1 r n 1 A 1 r n n 16 Аннуитет пренумерандо A 1 r , A 1 r , , A 1 r 2 n 1 , A 1 r n Аннуитет постнумерандо A, A 1 r , A 1 r , 2 , A 1 r n 1 Наращенная сумма: a a FVpre A FM 3 r , n 1 r FVpst 1 r a FVpre a pre FV r a FVpst 1 m FV a pst r 1 m m m p 17 a pre FV a pre FV 20 FM 3 4 %,12 FM 3 4 %,2 1 0,04 4 15,0258 20 1,1699 172,34 2,040 FM 3 8 %,6 7,3359 20 1,08 158,455 1 0,08 20 FM 3 8 %,1 1 18 Приведенная стоимость аннуитетов постнумерандо: a a PVpre A FM 4 r , n 1 r PVpst 1 r a pre PV a pre PV PV a pst PV a pst r 1 m r 1 m m m p 19 Бессрочный аннуитет (вечная рента) Аннуитет называется бессрочным, если денежные поступления продолжаются длительное время n . a FV Прямая задача (определение pst смысла не имеет), обратная задача разрешима: 1 1 r n A PV lim A n r r Пример 2.1.7. определить текущую стоимость аннуитета постнумерандо с ежегодными поступлениями 4,2 тыс. руб. , если предлагаемый банком процент по срочным вкладам равен 14%. A 4,2 a PVpst 30 тыс. руб. r 0,14 a pst 20 Если денежные поступления p раз за базовый период и сложные проценты начисляются m раз за базовый период: a pst PV A m p r 1 m 1 21 t ; § 2.2. Показатели приведенных затрат. Чистый приведенный доход. Рентабельность Любая предпринимательская деятельность связана с инвестициями. Привлекательность инвестиционного проекта можно оценить различными показателями: Чистый приведенный доход Пусть капиталовложения и доходы представлены в виде потока платежей A1, A2 , An Чистый приведенный доход находится как современная стоимость потока, определенная на начало действия проекта: NPV A t v t (члены потока платежей t At v – размер платежа в году t 1 – дисконтный множитель 1 r могут быть как положительными , так и отрицательными ) 22 Пусть поток платежей представлен раздельно, т. е. как поток инвестиций At и поток чистых доходов At , тогда чистый приведенный доход определяется: NPV PV IC A tv t A tv t t t PV – текущая стоимость поступлений от проекта IC – текущая стоимость капиталовложений в проект Данный показатель позволяет определить, благоприятен или нет чистый баланс этих сумм: NPV 0 – проект является рентабельным NPV 0 – проект является нерентабельным 23 Пример 2.2.1. Для покупки оборудования по производству нового продукта требуются капиталовложения в размере 1000 тыс. р. Ожидаемый ежегодный доход от реализации продукта равен 200 тыс. р. Срок инвестиционного проекта 7 лет, ставка дисконтирования 10 %. Определим чистый приведенный доход проекта. 7 7 PV A v A 1 974 0,1 i 1 i 1 1 r – проект NPV PV IC 974 1000 26 0 нерентабельный Проект рентабельный при n =8 i PV 200 1 1 0,1 i 200 1 1 0,1 7 8 1067,7 0,1 Проект нерентабельный при n =8 и ставке 12 % 24 Показатель чистого приведенного дохода дает качественную оценку рентабельности того или иного инвестиционного проекта, но не дает критерия выбора между рентабельными проектами капиталовложений различных размеров. Количественным критерием является показатель доходности, или индекс рентабельности, выражающий соотношение затраты/доходы и равный отношению всей суммы дисконтированных доходов по проекту к сумме дисконтированных инвестиционных затрат: PV PI IC Показатель доходности показывает, какова величина текущей стоимости доходов в расчете на единицу чистых инвестиций. 25 § 2.3. Срок окупаемости. Внутренняя норма доходности Окупаемость, или срок (период) окупаемости – это отношение суммы инвестиций к ожидаемому чистому C доходу: PP A C – суммарный инвестированный капитал, A – ежегодный чистый доход. В результате получается число лет, необходимое для возврата первоначального вложения. Пример 2.3.1. Для покупки оборудования требуются капиталовложения в размере 1000 тыс.руб. Ожидаемый доход от реализации продукта после налогообложения равен 200 тыс. р. Найдем период окупаемости капиталовложений. C 1000 PP 5 A 200 26 Если ежегодные доходы неодинаковы, то срок окупаемости определяется последовательным сложением доходов каждого года до тех пор, пока сумма не сравняется с величиной инвестиционного капитала. В год, когда это равенство достигается, наступает окупаемость, т. е. k PP min k, при котором R j 0 j 0 R0 C – инвестированный капитал R1, R2 , Rk – доходы от инвестиций с соответствующие периоды времени. 27 Пример 2.3.2. Исходные данные об инвестиционном проекте приведены в таблице Вывод: срок окупаемости составляет 4 года. 28 Внутренняя норма доходности (IRR) – это тот уровень доходности, использование которого в качестве ставки дисконтирования дает нулевую чистую текущую стоимость. Уравнение для поиска внутренней нормы доходности имеет вид: 1 t v NPV 0 A t A t v 0 1 IRR t Смысл уравнения: дисконтированная величина доходов в точности равна дисконтированной величине инвестиций. Пример 2.3.3. Инвестиции – 1000 тыс. р. ожидаемый доход от реализации – 300 тыс. р., срок проекта – 7 лет. Вычислим внутреннюю норму доходности. , 300(v v 2 v 7 ) 1000 0 v 0,916 r 0,1 29