Оценка и минимизация влияний шоков на эволюцию национальной

advertisement

Оценка и минимизация влияний шоков на эволюцию национальной

экономики на базе динамической стохастической модели общего равновесия

Ф. Сметса и Р. Воутерса

А.А. Ашимов, Ю.В. Боровский, Р.А. Алшанов, Б.Т. Султанов, М.А. Оналбеков

ABSTRACT

Проведена

оценка

параметров

динамической

стохастической модели общего равновесия (DSGE

модели) Ф. Сметса и Р. Воутерса на основе

статистических данных экономики Республики

Казахстан. Проведена оценка влияний шоков на

показатели эволюции национальной экономики.

Сформулирована и решена (на базе линейной

аппроксимации рассматриваемой DSGE модели) одна

задача минимизации влияния шоков на дисперсии

экономических показателей.

KEY WORDS: DSGE модель, оценка параметров,

оценка

влияний

шоков,

стабилизационная

экономическая политика.

1. Introduction

Важной сферой стабилизационной экономической

политики государства является подавление влияний

шоков на экономические показатели.

В

последнее

время

указанная

проблема

рассматривалась на базе ряда ДСОР моделей [1, 2, 3,

4, 5].

В данной работе приведены результаты оценок

параметров линейной аппроксимации нелинейной

ДСОР модели Сметса и Воутерса [6] на базе

статистических

данных

эволюции

экономики

Республики Казахстан и влияний шоков на

экономические показатели.

Также, приведены результаты стабилизационной

государственной

политики,

нацеленной

на

минимизацию влияний шоков на показатели

экономики на примере Республики Казахстан.

2. ЛИНЕЙНАЯ ДСОР МОДЕЛЬ

РЕСПУБЛИКИ КАЗАХСТАН

ЭКОНОМИКИ

В [6] на базе заданного состава и поведения агентов,

их взаимодействий в стохастических условиях и

принятия

принципа

рациональных

ожиданий,

предложена нелинейная DSGE модель. Предложенная

нелинейная ДСОР модель экономики состоит из

агрегированных

условий

первого

порядка

оптимизационных задач агентов (домохозяйств и

производителей промежуточных товаров), а так же из

описаний правил деятельности государства и правил

задания шоков в виде авторегрессий первого порядка

или Гауссовских белых шумов. В правиле

деятельности

государства

для

определения

доходности облигаций используется правило Тейлора

[7], которое включает в себя переменную

потенциального ВВП - 𝑌𝑡∗ . Здесь и далее знаком «*»

отмечены эндогенные переменные соответствующие

потенциальной экономике. Построенная нелинейная

ДСОР модель включает в себя как модель реальной

экономики, так и модель потенциальной экономики.

Модель потенциальной экономики по составу

аналогична модели реальной экономики, за

исключением того, что потенциальная экономика

действует при гибких ценах и зарплатах (в модели

реальной экономики эти цены негибкие), а также в

отсутствии шоков «наценок» (которые присутствуют

в модели реальной экономики).

Рассматриваемая нелинейная ДСОР модель в

векторной форме имеет следующий вид:

𝛴

𝐸𝑡 𝐹 𝜃 (𝑋𝑡−1 , 𝑋𝑡 , 𝑋𝑡+1 , 𝛨𝑡 𝛨 ) = 0.

(1)

Здесь 𝐸𝑡 – знак условного математического ожидания

при информации доступной на момент времени 𝑡 (𝑡 =

1,2, …); 𝐹 𝜃 – известная векторная функция; 𝜃 – набор

параметров состоящий из структурных параметров

модели и параметров авторегрессий шоков; 𝑋𝑡 –

вектор, состоящий из эндогенных переменных и

шоков, заданных с помощью авторегрессий первого

𝛴

порядка; 𝑋0 - задан; 𝛨𝑡 𝛨 – вектор состоящих из

Гауссовских белых шумов, 𝛴𝛨 – соответствующая

диагональная ковариационная матрица.

Согласно принятой для ДСОР моделей методики [6],

была построена линейная аппроксимации нелинейной

ДСОР модели (1) вокруг ее стационарной точки 𝑋.

Указанная

точка

находится

путем

решения

векторного уравнения (2) полученного из (1) путем

отбрасывания временных индексов и обнуления

белых шумов.

𝐹 𝜃 (𝑋, 𝑋, 𝑋, 0) = 0.

(2)

В полученной линейной модели поведение сектора

домохозяйств

описывается

следующими

уравнениями.

a) Уравнение потребления в реальной экономике:

ℎ

1

𝐶̂𝑡−1 +

𝐸 𝐶̂

1+ℎ

1 + ℎ 𝑡 𝑡+1

1−ℎ

̂ 𝑡+1 )

−

(𝑅̂ − 𝐸𝑡 Π

(1 + ℎ)𝜎𝐶 𝑡

1−ℎ

𝐵 ).

(𝜀 𝐵 − 𝐸𝑡 𝜀𝑡+1

+

(1 + ℎ)𝜎𝐶 𝑡

𝐶̂𝑡 =

(3)

̂𝑡 = (1 − 𝜏)𝐾

̂𝑡−1 + 𝜏𝐼̂𝑡−1 ,

𝐾

Уравнение потребления при потенциальной

экономике:

𝐶̂𝑡∗ =

ℎ

1

𝐶̂ ∗ +

𝐸 𝐶̂ ∗

1 + ℎ 𝑡−1 1 + ℎ 𝑡 𝑡+1

1−ℎ

∗

−

(𝑅̂ ∗ − 𝐸𝑡 𝜋̂𝑡+1

)

(1 + ℎ)𝜎𝐶 𝑡

1−ℎ

𝐵 ).

(𝜀 𝐵 − 𝐸𝑡 𝜀𝑡+1

+

(1 + ℎ)𝜎𝐶 𝑡

Здесь 𝑅̂𝑡𝐾 – ставка аренды капитала; τ - ставка

амортизации, 𝑅𝐾 = 1⁄𝛽 + 𝜏 − 1 - равновесная ставка

аренды капитала; 𝜂𝑡𝑄 – шок наценки на капитал.

d) Уравнение накопления капитала в реальной

экономике:

Уравнение накопления потенциального капитала:

∗

∗

̂𝑡∗ = (1 − 𝜏)𝐾

̂𝑡−1

𝐾

+ 𝜏𝐼̂𝑡−1

.

1

𝛽

1⁄𝑆"(1)

𝐼̂𝑡−1 +

𝐸𝑡 𝐼̂𝑡+1 +

𝑄̂

1+𝛽

1+𝛽

1+𝛽 𝑡

𝐼

𝛽𝐸𝑡 𝜀𝑡+1

− 𝜀̂𝑡𝐼

−

,

1+𝛽

и уравнение

экономике

𝐼̂𝑡∗ =

инвестиций

при

(3∗ )

̂𝑡 =

𝑊

Ω=

(4)

(4∗ )

𝑄̂𝑡∗ = −𝑅̂𝑡∗ +

капитала

при

1−𝜏

𝐸 𝑄̂∗

1 − 𝜏 + 𝑅𝐾 𝑡 𝑡+1

𝑅𝐾

+

𝐸 𝑅̂𝐾 ∗ ,

1 − 𝜏 + 𝑅𝐾 𝑡 𝑡+1

При потенциальной экономике уравнения зарплат

следующее:

𝜎𝐶

∗

(𝐶̂ ∗ − ℎ𝐶̂𝑡−1

) + 𝜀𝑡𝐿 .

1−ℎ 𝑡

(5)

потенциальной

(7∗ )

̂𝑡 – реальная зарплата; 𝐿̂𝑡 - количество труда;

Здесь 𝑊

𝜉𝑊 , 𝛾𝑊 – соответственно вероятность изменения

домохозяйством зарплаты и степень индексации

зарплаты согласно модели Кальво, 𝜎𝐿 – величина,

обратная

эластичности

количества

труда

относительно зарплаты; 𝜀𝑡𝐿 – шок предложения труда,

𝜂𝑡𝑊 – шок наценки на зарплату.

f) Балансовое уравнение сектора домохозяйств в

реальной экономике:

𝑌̂𝑡 = 𝐶𝑌 𝐶̂𝑡 + 𝐼𝑌 𝐼̂𝑡 + (1 − 𝐼𝑌 − 𝐶𝑌 )𝐺̂𝑡 ,

̂ 𝑡+1 ) +

𝑄̂𝑡 = −(𝑅̂𝑡 − 𝐸𝑡 Π

Уравнение цены

экономике:

1 (1 − 𝛽𝜉𝑊 )(1 − 𝜉𝑊 )

(1 + 𝜆𝑊 )𝜎𝐿

1+𝛽

(1 +

) 𝜉𝑊

𝜆𝑊

̂𝑡∗ = 𝜎𝐿 𝐿̂∗𝑡 +

𝑊

Здесь 𝐼̂𝑡 , – инвестиции; 𝑄̂𝑡 - цена капитала; 𝛽 – фактор

дисконтирования,

𝜀𝑡𝐼

–

шок

инвестиций;

𝑆(. ) - функция издержек при накоплении капитала

(положительная, выпуклая и удовлетворяет условиям

𝑆(1) = 𝑆 ′ (1) = 0 и 𝑆′′(1) > 0).

c) Уравнение цены капитала в реальной экономике:

1−𝜏

𝐸 𝑄̂

1 − 𝜏 + 𝑅𝐾 𝑡 𝑡+1

𝑅𝐾

+

𝐸 𝑅̂𝐾 + 𝜂𝑡𝑄 ,

1 − 𝜏 + 𝑅𝐾 𝑡 𝑡+1

𝛽

1

𝛽

̂

̂

̂

𝐸𝑊

+

𝑊

+

𝐸𝛱

1 + 𝛽 𝑡 𝑡+1 1 + 𝛽 𝑡−1 1 + 𝛽 𝑡 𝑡+1

1 + 𝛽𝛾𝑊

𝛾

̂ + 𝑊 𝛱

̂

−

𝛱

1 + 𝛽 𝑡 1 + 𝛽 𝑡−1

𝜎

̂𝑡 − 𝜎𝐿 𝐿̂𝑡 − 𝐶 (𝐶̂𝑡 − ℎ𝐶̂𝑡−1 )

− Ω [𝑊

1−ℎ

− 𝜀𝑡𝐿 − 𝜂𝑡𝑊 ],

(7)

где

потенциальной

1 ∗

𝛽

1⁄𝑆"(1) ∗

𝐼̂ +

𝐸 𝐼̂∗ +

𝑄̂

1 + 𝛽 𝑡−1 1 + 𝛽 𝑡 𝑡+1

1+𝛽 𝑡

𝐼

𝛽𝐸𝑡 𝜀𝑡+1

− 𝜀̂𝑡𝐼

−

.

1+𝛽

(6∗ )

̂𝑡 – накопленный объем капитала

Здесь 𝐾

e) Уравнение зарплат в реальной экономике:

Здесь 𝐶̂𝑡

- потребление; 𝑅̂𝑡 - доходность

̂𝑡 – инфляция; ℎ – коэффициент

гособлигаций; 𝛱

привычки; σC –обратная эластичности межвременного

замещения потребления домохозяйств; 𝜀𝑡𝐵 – шок

предпочтений.

b) Уравнение инвестиций в реальной экономике:

𝐼̂𝑡 =

(6)

(8)

и соответствующее уравнение при потенциальной

экономике:

𝑌̂𝑡∗ = 𝐶𝑌 𝐶̂𝑡∗ + 𝐼𝑌 𝐼̂𝑡∗ + (1 − 𝐼𝑌 − 𝐶𝑌 )𝐺̂𝑡∗ .

(8∗ )

Здесь 𝐶𝑌 , 𝐼𝑌 - соответственно равновесная доля

потребления и инвестрасходов в ВВП; 𝑌̂𝑡 – ВВП; 𝐺̂𝑡 –

госрасходы.

(5∗ )

Поведения секторов-производителей промежуточных

и конечных товаров описывается следующими

уравнениями:

g)

Уравнение

соответствующее

условию

минимизации издержек в реальной экономике:

̂𝑡 + (1 + 𝜓 ′ (1)⁄𝜓"(1))𝑅̂𝑡𝐾 + 𝐾

̂𝑡−1 .

𝐿̂𝑡 = −𝑊

Аналогичное

экономике:

уравнение

при

(9)

потенциальной

̂𝑡−1 +

𝑌̂𝑡 = 𝜙 (𝜀𝑡𝐴 + 𝛼𝐾

𝜓 ′ (1)𝛼𝑅̂𝑡𝐾

+ (1 − 𝛼)𝐿̂𝑡 ).

𝜓"(1)

(10)

Соответствующая производственная функции при

потенциальной экономике:

∗

̂𝑡−1

𝑌̂𝑡∗ = 𝜙(𝜀𝑡𝐴 + 𝛼𝐾

+

𝜓 ′ (1)𝛼𝑅̂𝑡𝐾∗

+ (1 − 𝛼)𝐿̂∗𝑡 ).

𝜓"(1)

∗

(10 )

Здесь 𝜙 = (𝑌 + 𝛷)⁄𝑌; 𝛼, 𝛷 – соответственно

параметры эластичности выпуска по капиталу и

фиксированные издержки в формуле Кобба-Дугласа;

𝑌 – равновесный ВВП; εAt – шок производительности.

i) Уравнение инфляции в реальной экономике

𝛽

𝛾𝑃

̂ +

̂

𝐸𝛱

𝛱

1 + 𝛽𝛾𝑃 𝑡 𝑡+1 1 + 𝛽𝛾𝑃 𝑡−1

1

(1 − 𝛽𝜉𝑃 )(1 − 𝜉𝑃 )

+

[𝛼𝑅̂𝑡𝐾

1 + 𝛽𝛾𝑃

𝜉𝑃

̂𝑡 − 𝜀𝑡𝐴 + 𝜂𝑡𝑃 ].

+ (1 − 𝛼)𝑊

(11)

Здесь 𝜉𝑃 , 𝛾𝑃 – соответственно вероятность изменения

цены и степень индексации согласно модели Кальво;

𝜂𝑡𝑃 – шок наценки на товар.

Предполагается что, при потенциальной экономике

инфляция и предельные издержки постоянны:

̂𝑡 − 𝜀𝑡𝐴 = 0.

𝛼𝑅̂𝑡𝐾 + (1 − 𝛼)𝑊

(11∗ )

j) Уравнение занятости в реальной экономике:

𝐸̂𝑡 = 𝛽𝐸𝑡 𝐸̂𝑡+1 +

(1 − 𝛽𝛾𝐸 )(1 − 𝜉𝐸 )

(𝐿̂𝑡 − 𝐸̂𝑡 )

𝜉𝐸

(12)

и уравнение занятости при потенциальной экономике:

∗

𝐸̂𝑡∗ = 𝛽𝐸𝑡 𝐸̂𝑡+1

+

(1 − 𝛽𝛾𝐸 )(1 − 𝜉𝐸 ) ∗

(𝐿̂𝑡 − 𝐸̂𝑡∗ ).

𝜉𝐸

+ 𝜂𝑡𝑅 .

(9∗ )

Здесь 𝜓(. ) – функция дополнительных издержек при

сдаче в аренду капитала (выпуклая, возрастающая,

𝜓(1) = 0).

h)

Производственная

функция

сектора

промежуточных товаров в реальной экономике:

̂ 𝑡∗ = 0,

Π

̂𝑡−1 − 𝜋̅𝑡 )

𝑅̂𝑡 = 𝜌𝑅̂𝑡−1 + (1 − 𝜌){𝜋̅𝑡 + 𝑟𝜋 (𝛱

∗

̂𝑡 − 𝛱

̂𝑡−1 )

+ 𝑟𝑌 (𝑌̂𝑡 − 𝑌̂𝑡 )} + 𝑟𝛥𝜋 (𝛱

∗

+ 𝑟𝛥𝑌 (𝑌̂𝑡 − 𝑌̂𝑡∗ − (𝑌̂𝑡−1 − 𝑌̂𝑡−1

))

∗

̂𝑡∗ + (1 + 𝜓 ′ (1)⁄𝜓"(1))𝑅̂𝑡𝐾 ∗ + 𝐾

̂𝑡−1

𝐿̂∗𝑡 = −𝑊

.

̂𝑡 =

𝛱

Здесь 𝐸̂𝑡 – занятость; 𝜉𝐸 – вероятность изменения

занятости согласно модели Кальво.

Поведение

сектора

государство

описывается

следующим образом:

k) Правило Тейлора, определяющее доходность по

государственным облигациям в реальной экономике:

(12∗ )

(13)

Здесь 𝜌, 𝑟𝜋 , 𝑟𝑌 , 𝑟𝛥𝜋 , 𝑟𝛥𝑌 – параметры; 𝜋̅𝑡 – шок

инфляции, 𝜂𝑡𝑅 – шок процентных ставок.

Доходность по государственным облигациям в

потенциальной

экономике

определяется

из

равновесия при постоянной инфляции.

l)

Правила

госрасходов

заданные

в

виде

авторегрессий первого порядка:

𝐺̂𝑡 = 𝜌𝐺 𝐺̂𝑡−1 + 𝜂𝑡𝐺 ,

(14)

∗

𝐺̂𝑡∗ = 𝜌𝐺 𝐺̂𝑡−1

+ 𝜂𝑡𝐺 .

(14∗ )

Здесь 𝜂𝑡𝐺 – шок государственных расходов.

Следующие шоки (шок предпочтений, шок

предложения

труда,

шок

инвестиций,

шок

производительности и шок инфляции) модели заданы

в виде авторегрессии первого порядка:

𝐵

𝜀𝑡𝐵 = 𝜌𝐵 𝜀𝑡−1

+ 𝜂𝑡𝐵 ,

(15)

𝐿

𝜀𝑡𝐿 = 𝜌𝐿 𝜀𝑡−1

+ 𝜂𝑡𝐿 ,

(16)

𝐼

𝜀𝑡𝐼 = 𝜌𝐼 𝜀𝑡−1

+ 𝜂𝑡𝐼 ,

(17)

𝐴

𝜀𝑡𝐴 = 𝜌𝐵 𝜀𝑡−1

+ 𝜂𝑡𝐴 ,

(18)

𝜋̅𝑡 = 𝜌𝜋 𝜋̅𝑡−1 + 𝜂𝑡𝜋 .

(19)

Здесь 𝜂𝑡𝐵 , 𝜂𝑡𝐿 , 𝜂𝑡𝐼 , 𝜂𝑡𝐴 , 𝜂𝑡𝜋 – Гауссовские белые шумы.

Шоки 𝜂𝑡𝑅 (шок процентных ставок), 𝜂𝑡𝐺 (шок

государственных расходов), 𝜂𝑡𝑃 (шок наценки на

товар), 𝜂𝑡𝑊 (шок наценки на зарплату), 𝜂𝑡𝑄 (шок

наценки на капитал) заданы в виде Гауссовских белых

шумов.

Полученная

линейная

модель

экономики

Республики Казахстан (3)-(19), (3*)-(14*) в матричном

виде представляется следующим образом:

𝑋̂𝑡−1

𝑋̂𝑡

𝑋̂𝑡+1

𝛴

𝜃 ̂

𝜃

̂

𝐴 [𝑅𝑡−1 ] + 𝐵 [𝑅𝑡 ] + 𝐶 𝐸𝑡 [𝑅̂𝑡+1 ] + 𝐷𝜃 𝛨𝑡 𝛨 = 0.

𝐺̂𝑡−1

𝐺̂𝑡

𝐺̂𝑡+1

(20)

𝜃

𝐾

̂𝑡 , 𝑄̂𝑡 , 𝛱

̂𝑡 , 𝑊

̂𝑡 , 𝐿̂𝑡 , 𝐸̂𝑡 , 𝑅̂𝑡+1

Здесь 𝑋̂𝑡 = (𝐶̂𝑡 , 𝐼̂𝑡 , 𝑌̂𝑡 , 𝐾

,

∗

∗

∗

∗

∗

∗

∗

∗

∗

𝐾

∗

∗

∗

̂𝑡 , 𝑄̂𝑡 , 𝛱

̂𝑡 , 𝑊

̂𝑡 , 𝐿̂𝑡 , 𝐸̂𝑡 , 𝑅̂𝑡 , 𝑅̂𝑡 , 𝐺̂𝑡 , 𝜀𝑡𝐵 , 𝜀𝑡𝐿 , 𝜀𝑡𝐼 ,

𝐶̂𝑡 , 𝐼̂𝑡 , 𝑌̂𝑡 , 𝐾

𝜀𝑡𝐴 , 𝜋̅𝑡 )𝑇 – вектор-столбец состоящий из всех

эндогенных переменных модели (включая шоки

заданные в виде авторегрессий), за исключением

инструментов государственной политики доходности

гособлигаций 𝑅̂𝑡 , и объема госрасходов 𝐺̂𝑡 ; 𝑋̂0 , 𝑅̂0 , 𝐺̂0

𝛴

𝛨𝑡 𝛨

𝑇

(𝜂𝑡𝐴 , 𝜂𝑡𝐵 , 𝜂𝑡𝐺 , 𝜂𝑡𝐿 , 𝜂𝑡𝐼 , 𝜂𝑡𝑅 , 𝜂𝑡𝜋 , 𝜂𝑡𝑄 , 𝜂𝑡𝑃 , 𝜂𝑡𝑊 )

– заданы;

=

– вектор-столбец, состоящий из Гауссовских белых

шумов;

𝛴𝛨 =

{𝑠𝑡. 𝑑. 𝜂𝑡𝐴 , 𝑠𝑡. 𝑑. 𝜂𝑡𝐵 , 𝑠𝑡. 𝑑. 𝜂𝑡𝐺 , 𝑠𝑡. 𝑑. 𝜂𝑡𝐿 , 𝑠𝑡. 𝑑. 𝜂𝑡𝐼

, 𝑠𝑡. 𝑑. 𝜂𝑡𝑅 , , 𝑠𝑡. 𝑑. 𝜂𝑡𝜋 , 𝑠𝑡. 𝑑. 𝜂𝑡𝑄 , 𝑠𝑡. 𝑑. 𝜂𝑡𝑃 , 𝑠𝑡. 𝑑. 𝜂𝑡𝑊 }

–

набор, состоящий из стандартных отклонений белых

𝛴

шумов

𝛨𝑡 𝛨 ;

𝐴𝜃 , 𝐵𝜃 , 𝐶 𝜃 , 𝐷𝜃

–

матрицы

соответствующих размерностей;

𝜃 – набор,

состоящий из структурных параметров модели

{𝛽, 𝛼, 𝐶𝑌 , 𝐼𝑌 , 𝜏, 𝜆𝑊 , 𝑅𝐾 , 𝑆 ′′ , 𝜎𝐶 , ℎ,

𝜉𝑊 , 𝜎𝐿 , 𝜉𝑃 , 𝜉𝐸 , 𝛾𝑊 , 𝛾𝑃 , 𝜓 ′′ ⁄𝜓 ′ , 𝜙, 𝑟𝜋 , 𝑟𝛥𝜋 , 𝜌, 𝑟𝑌 , 𝑟𝛥𝑌 }

и

параметров

авторегрессионных

шоков

{𝜌𝐴 , 𝜌𝐵 , 𝜌𝐺 , 𝜌𝐿 , 𝜌𝐼 , 𝜌𝜋 }.

3. Оценка параметров линейной ДСОР

модели на основе статистических данных

экономики Республики Казахстан

Решение модели (20) было получено с применением

алгоритма Бланшара-Кана [8, 9]. Это решение

представляется в виде векторной авторегрессии

первого порядка:

𝑋̂𝑡

𝑋̂𝑡−1

𝛴

𝜃 ̂

̂

[𝑅𝑡 ] = 𝑄 [𝑅𝑡−1 ] + 𝐹 𝜃 𝛨𝑡 𝛨 ,

𝐺̂𝑡

𝐺̂𝑡−1

𝑡 = 1,2,3, …

(21)

Здесь 𝑋̂0 , 𝑅̂0 , 𝐺̂0 – заданы; Qθ , F θ – матрицы

соответствующих размерностей.

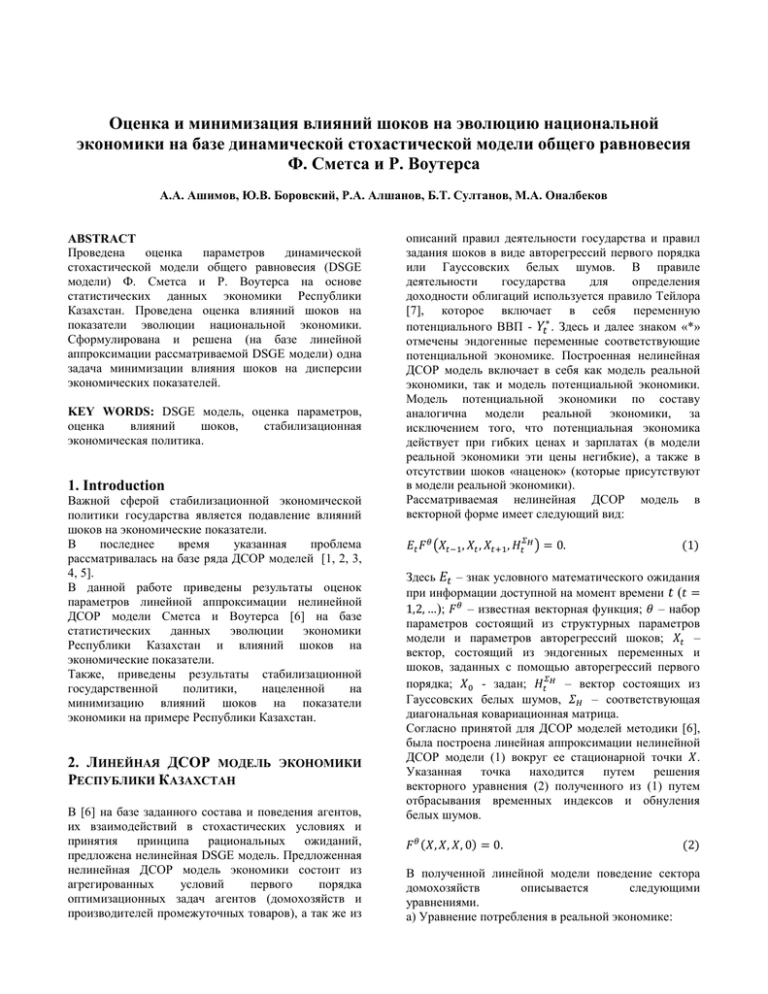

Аналогично подходу [6], значения параметров

𝛽, 𝛼, 𝐶𝑌 , 𝐼𝑌 , 𝜏, 𝜆𝑊 , 𝑅𝐾 были установлены, исходя из

специфики экономики Республики Казахстан за 2002

– 2011 годы [10]. Из условия, что средняя квартальная

ставка по государственным облигациям была около

2.00%, мы положили 𝛽 = 0.9800; 𝛼 = 0.3125 – средняя

доля капитала в производстве, 𝐶𝑌 = 0.5700 - средняя

доля потребления в структуре ВВП; 𝐼𝑌 = 0.2600 –

средняя доля инвестиций в структуре ВВП; 𝜏 =

0.0250 - ставка амортизации и 𝜆𝑊 = 0.5000 наценка на

зарплату, 𝑅𝐾 = 1⁄𝛽 + 𝜏 − 1 = 0.0454 – средняя ставка

аренды капитала.

Для оценки оставшихся параметров (𝜃 ′ =

𝜃\{𝛽, 𝛼, 𝐶𝑌 , 𝐼𝑌 , 𝜏, 𝜆𝑊 , 𝑅𝐾 } и 𝛴𝛨 ) модели был применен

байесовский подход [11] в котором в качестве вектора

наблюдаемых переменных использовался вектор 𝑆̂𝑡 =

̂𝑡 , 𝐸̂𝑡 , 𝑅̂𝑡 )𝑇 составленный из указанных

(𝐶̂𝑡 , 𝐼̂𝑡 , 𝑌̂𝑡 , 𝜋̂𝑡 , 𝑊

𝑇

координат вектора (𝑋̂𝑡 , 𝑅̂𝑡 , 𝐺̂𝑡 ) .

Для применения в рамках байесовского подхода

фильтра Калмана модель (21) была дополнена

векторным уравнением измерения:

𝑋̂𝑡

𝑆̂𝑡 = 𝑀 [𝑅̂𝑡 ].

𝐺̂𝑡

(22)

Здесь 𝑀 - матрица, каждая строка которой содержит

по одной единице, все остальные ее элементы равны

0.

В качестве результатов измерений наблюдаемых

переменных 𝑆̂𝑡 были приняты лог-отклонения от

своих

линейных

трендов

значений

макроэкономических

показателей

(Потребление,

Инвестиции, ВВП, Инфляция, Средняя зарплата,

Занятость,

Ставка

рефинансирования),

соответствующих наблюдаемым переменным. При

этом были использованы статистические данные

Республики Казахстан с 1 кв. 2002 года по 3 кв. 2011

года [10].

Для

применения

байесовского

подхода

необходимо

задать

априорную

плотность

распределения 𝑝 = p0 (𝜃 ′ , 𝛴𝛨 ) параметров θ′ , 𝛴𝛨 . В

работе использовались вид и вероятностные

характеристики этого распределения из [6], за

исключением математических ожиданий априорных

распределений

параметров

𝛴𝛨 .

Указанные

математические ожидания были увеличены в 2.5 раза

по сравнению с соответствующими значениями из [6]

в связи с большими выборочными стандартными

отклонениеми экономических показателей Казахстана

по сравнению с Еврозоной.

В соответствии с методикой байесовского подхода

[11], используя функцию правдоподобия, полученную

на базе модели (21), (22) с применением фильтра

Калмана, а так же априорного распределения

параметров 𝑝0 (𝜃 ′ , 𝛴𝛨 ), была найдена апостериорная

совместная плотность распределения искомых оценок

параметров: 𝑝 = 𝑝1 (𝜃 ′ , 𝛴𝛨 ). Затем с помощью

алгоритма

Метрополиса

–

Хастингса

с

использованием

плотности

𝑝1 (𝜃 ′ , 𝛴𝛨 )

была

сгенерирована выборка, состоящая из 4000000

наборов параметров 𝜃 ′ , 𝛴𝛨 . Окончательно, в качестве

искомых оценок параметров были приняты

соответствующие выборочные средние (см. табл. 1).

Таблица 1. Оценки параметров ДСОР модели

экономики Республики Казахстан

Параметр

𝑆 ′′

𝜎𝐶

ℎ

𝜉𝑊

𝜎𝐿

Оцененное

значение

3.9297

0.8738

0.2558

0.9256

1.8452

Параметр

𝜌𝐴

𝜌𝐵

𝜌𝐺

𝜌𝐿

𝜌𝐼

Оцененное

значение

0.4044

0.4001

0.2975

0.7262

0.6311

𝜉𝑃

𝜉𝐸

𝛾𝑊

𝛾𝑃

𝜓 ′′ ⁄𝜓 ′

𝜙

𝑟𝜋

𝑟𝛥𝜋

𝜌

𝑟𝑌

𝑟𝛥𝑌

𝜌𝜋

𝑠𝑡. 𝑑. 𝜂𝑡𝐴

𝑠𝑡. 𝑑. 𝜂𝑡𝐵

𝑠𝑡. 𝑑. 𝜂𝑡𝐺

𝑠𝑡. 𝑑. 𝜂𝑡𝐿

𝑠𝑡. 𝑑. 𝜂𝑡𝐼

𝑠𝑡. 𝑑. 𝜂𝑡𝑅

𝑠𝑡. 𝑑. 𝜂𝑡𝜋

𝑠𝑡. 𝑑. 𝜂𝑡𝑄

𝑠𝑡. 𝑑. 𝜂𝑡𝑃

𝑠𝑡. 𝑑. 𝜂𝑡𝑊

0.8670

0.3781

0.3784

0.3309

0.4748

2.6152

0.8579

0.0116

0.8967

0.1198

0.0069

В работе с помощью оцененной модели (21) были

получены прогнозные значения макроэкономических

показателей (ВВП и инфляции) на 1, 4, 10, 20, 30 и 40

кварталов (т.е. соответственно на 4 кв. 2011 года, 3 кв.

2012 года, 1 кв. 2014 года, 3 кв. 2016 года, 1 кв. 2019

года, 3 кв. 2021 года). Для оценки влияния шоков на

дисперсии

ошибок

прогнозов

экономических

показателей использовалась стандартная методика

нахождения разбиений дисперсии ошибок прогнозов

для моделей векторных авторегрессий [12].

Результаты полученные с помощью программного

обеспечения

Dynare

Matlab

Toolbox

[13]

представлены в Таблицах 2 и 3. В этих таблицах не

указаны шоки, влияющие на дисперсию менее чем на

0.01%.

Анализ таблиц 2, 3 показывает следующее:

Дисперсии ошибок прогноза ВВП в основном

определяются

шоками

предпочтений,

шоками

госрасходов и шоками наценки на цену капитала;

дисперсии ошибок прогноза инфляции в основном

определяются шоками наценки на товары и наценки на

зарплаты.

0.6731

1.9318

3.7493

2.6658

3.1822

0.2260

0.0825

0.0502

7.9159

0.9303

1.4088

Качество примененного метода нахождения оценок

параметров

было

проверено

с

помощью

ретропрогноза. Для этого были построены прогнозы

наблюдаемых указанных экономических показателей

на 4 периода с 4 кв. 2010 года по 3 кв. 2011 года.

Средние квадратичные отклонения полученных

ожидаемых прогнозных значений экономических

показателей от соответствующих статистических

данных составили около 3%.

4. Оценка влияния шоков на

экономические показатели экономики

Республики Казахстан

Таблица 2. Прогноз (млрд. тенге в средних ценах 1994 года) и разложение дисперсий прогноза поквартального ВВП

Прогноз

Горизонт

прогноза

1

4

10

20

30

40

Математическое

ожидание

271.413

292.166

327.034

385.810

456.450

542.395

Стандартное

отклонение

8.17

10.960

13.229

16.067

19.136

22.751

Разложение дисперсии (в %)

𝜂𝑡𝐴

𝜂𝑡𝐵

𝜂𝑡𝐺

2.25

4.04

4.04

4.09

4.03

4.02

22.90

21.73

21.73

20.69

20.39

20.37

17.57

15.30

15.30

14.20

13.98

13.97

𝜂𝑡𝐿

1.47

3.25

3.25

3.70

3.67

3.67

𝑄

𝜂𝑡𝐼

𝜂𝑡𝑅

𝜂𝑡

𝜂𝑡𝑃

𝜂𝑡𝑊

0.09

0.15

0.15

0.14

0.14

0.14

1.07

1.56

1.56

1.51

1.49

1.49

45.32

41.99

41.99

39.84

39.47

39.45

6.13

8.27

8.27

7.90

8.01

8.03

3.19

3.71

3.71

7.92

8.82

8.86

Таблица 3. Прогноз (в %) и разложение дисперсий прогноза поквартальной инфляции

Прогноз

Горизонт

прогноза

1

4

10

20

30

40

Математическое

ожидание

1.22%

1.36%

1.62%

1.78%

1.83%

1.85%

Стандартное

отклонение

0.75%

0.78%

0.80%

0.81%

0.81%

0.81%

Разложение дисперсии (в %)

𝜂𝑡𝐴

0.29

0.30

0.28

0.27

0.28

0.28

5. Минимизация влияния шоков на

экономические показатели

𝑄

𝜂𝑡𝑃

𝜂𝑡𝑊

0.01

0.06

0.15

0.16

0.17

0.17

92.24

72.31

62.65

60.71

60.55

60.53

7.47

27.33

36.92

38.85

39.00

39.01

𝜂𝑡

Осуществление государственной политики в сфере

подавления (с момента времени T = 3 кв. 2011 года)

влияния шоков на основные макроэкономические

показатели предлагается в виде решения следующей

оптимизационной задачи.

Найти значения экономических инструментов 𝑅̂𝑡

(доходность государственных облигаций) и 𝐺̂𝑡 (объем

госрасходов), доставляющий минимум при 𝑡 ≥ 𝑇

функции потерь вида:

𝑋̂𝑡−1

𝑋̂𝑡

𝑋̂𝑡+1

𝑅̂

𝑅̂

𝑅̂

𝛴

𝐴′′ 𝑡−1 + 𝐵′′ 𝑡 + 𝐶 ′′ 𝐸𝑡 𝑡+1 + 𝐷′′ 𝛨𝑡 𝛨 = 0. (26)

𝐺̂𝑡−1

𝐺̂𝑡

𝐺̂𝑡+1

̂𝑡−1 ]

̂𝑡 ]

̂𝑡+1 ]

[𝛭

[𝛭

[𝛭

̂ 𝑇 – заданы; 𝐴′′ , 𝐵′′ , 𝐶 ′′ , 𝐷′′ –

Здесь 𝑋̂𝑇 , 𝑅̂ 𝑇 , 𝐺̂𝑇 , 𝛭

квадратные матрицы соответствующих размерностей.

Подобная методика построения ДСОР модели для

нахождения

оптимальных

инструментов

государственной политики использовалась в [1, 2, 3,

4].

3. Значения экономических инструментов 𝑅̂𝑡 , 𝐺̂𝑡 и

прогнозные значения экономических показателей при

осуществлении государством политики подавления

влияния шоков рассчитывается с помощью решения

модели (26) представленного в виде:

∞

2

2

2

2

𝐿𝑡 = 𝐸𝑡 ∑ 𝛽 𝑖 (𝜋̂𝑡+𝑖

+ 𝜆𝑌 𝑌̂𝑡+𝑖

+ 𝜆𝑅 𝑅̂𝑡+𝑖

+ 𝜆𝐺 𝐺̂𝑡+𝑖

) . (23)

𝑖=0

с ограничениями (24), состоящими из всех уравнений

оцененной линейной модели (20), за исключением

уравнений правил Тейлора (13) и госрасходов (14):

𝐴′ 𝑋̂𝑡−1 + 𝐵′ 𝑋̂𝑡 + 𝐶 ′ 𝐸𝑡 𝑋̂𝑡+1 + 𝐹 ′ [

𝑅̂𝑡

𝛴

] + 𝐷′ 𝛨𝑡 𝛨 = 0. (24)

𝐺̂𝑡

𝑋̂𝑡

𝑋̂𝑡−1

𝑅̂𝑡

𝑅̂

𝛴

= 𝑄′′ 𝑡−1 + 𝐹 ′′ 𝛨𝑡 𝛨

̂

𝐺𝑡

𝐺̂𝑡−1

̂𝑡 ]

̂𝑡−1 ]

[𝛭

[𝛭

Здесь 𝑋̂𝑇 , 𝑅̂𝑇 , 𝐺̂𝑇 – заданы; 𝜆𝑌 = 0.2, 𝜆𝑅 = 0.01, 𝜆𝐺 = 0.01

– некоторые весовые коэффициенты характеризующее

значимость соответствующих переменных; 𝛽 = 0.9800

– коэффициент дисконтирования; матрицы 𝐴′ , 𝐵′ , 𝐶 ′

получены из матриц 𝐴, 𝐵, 𝐶 путем отбрасывания их

последних 2 строк и столбцов, соответствующих

переменным 𝑅̂𝑡 и 𝐺̂𝑡 .

Решение

сформулированной

задачи

было

осуществлено в виде следующих этапов.

1. Построена функция Лагранжа оптимизационной

задачи (23), (24):

̂ 𝑇 – заданы; 𝑄′′ , 𝐹 ′′ – квадратные

Здесь 𝑋̂𝑇 , 𝑅̂ 𝑇 , 𝐺̂𝑇 , 𝛭

матрицы

соответствующих

размерностей.

Для

решения модели (26) как и для решения модели (20)

применялся алгоритм Бланшара-Кана [8,9] с

использованием программного обеспечения Dynare

Matlab Toolbox.

Результаты расчётов с помощью модели (27)

математических ожиданий, стандартных отклонений и

разложений дисперсий ошибок прогнозов на 1, 4, 10,

20, 30 и 40 кварталов для показателей ВВП и

Инфляции приведены в таблицах 4, 5. В этих таблицах

не указаны шоки, влияющие на дисперсию менее чем

на 0.01%. Анализ таблиц 4 и 5 (с учетом таблиц 2 и 3)

показывает следующее.

1. Стандартные отклонения прогнозных значений для

3-го квартала 2021 года (на 10 летний период)

уменьшились: для ВВП на 21.9%, Инфляции на 45,7%

по сравнению с базовым вариантом (21).

2. При прогнозе с помощью модели с оптимальной

политикой государства (27), дисперсии ошибок

прогноза ВВП и инфляции почти полностью

определяются шоками наценки на товар.

∞

2

2

2

2

𝐿 = 𝐸𝑡 ∑ 𝛽 𝑖 ((𝜋̂𝑡+𝑖

+ 𝜆𝑌 𝑌̂𝑡+𝑖

+ 𝜆𝑅 𝑅̂𝑡+𝑖

+ 𝜆𝐺 𝐺̂𝑡+𝑖

)

𝑖=0

̂𝑡 (𝐴′ 𝑋̂𝑡−1 + 𝐵′ 𝑋̂𝑡 + 𝐶 ′ 𝑋̂𝑡+1

+𝛭

+ 𝐹′ [

𝑅̂𝑡

𝛴

] + 𝐷′ 𝛨𝑡 𝛨 )).

𝐺̂𝑡

(27)

(25)

̂𝑡

Здесь

𝛭

– вектор-столбец состоящий из

коэффициентов Лагранжа

2. С помощью (25) построена новая линейная ДСОР

модель путем объединения условий первого порядка

оптимизационной задачи (23), (24) и соответствующих

начальных условий:

Таблица 4. Прогноз (млрд. тенге в средних ценах 1994 года) и разложение дисперсий прогноза поквартального ВВП

при стабилизационной политике

Прогноз

Горизонт

прогноза

1

4

10

20

30

Математическое

ожидание

276.30

289.13

321.88

382.77

455.52

Стандартное

отклонение

7.45

8.95

10.49

12.55

14.93

Разложение дисперсии (в %)

𝜂𝑡𝐴

𝜂𝑡𝑃

0.01

0.02

0.02

0.02

0.02

99.76

98.93

98.15

98.08

98.09

𝜂𝑡𝑊

0.23

1.05

1.82

1.89

1.88

40

542.16

17.77

0.02

98.08

1.89

Таблица 5. Прогноз (в %) и разложение дисперсий прогноза поквартальной инфляции при стабилизационной

политике

Прогноз

Горизонт

прогноза

1

4

10

20

30

40

Математическое

ожидание

1.73%

1.89%

1.85%

1.85%

1.85%

1.85%

Стандартное

отклонение

0.39%

0.44%

0.44%

0.44%

0.44%

0.44%

Разложение дисперсии (в %)

𝜂𝑡𝐴

𝜂𝑡𝑃

0.01

0.01

0.01

0.01

0.01

0.01

99.86

99.72

99.66

99.63

99.62

99.62

6. Conclusion

1. На базе статистических данных экономики

Республики Казахстан проведена оценка параметров и

характеристик шоков DSGE модели Ф. Сметса и Р.

Воутерса.

2. Оценены влияния шоков на показатели эволюции

национальной экономики.

3. Сформулирована и решена задача экономической

политики минимизации влияния шоков на базе

оцененной модели.

4. Полученные результаты могут быть использованы

при разработке и осуществлении эффективной

государственной экономической стабилизационной

политики по подавлению влияния шоков.

References

[1] M. Adolfson, S. Laséen, J. Lindé & L.E.O. Svensson,

Optimal monetary policy in an operational medium-sized

DSGE model, NBER Working Paper Series, No. 14092,

2008

[2] A. Remo & O. Vasicek, Monetary Policy and Stability

of Czech Economy: Optimal Commitment Policy in

NOEM DSGE Framework, Research Centre for

Competitiveness of Czech Economy, Working Paper

Series, No. 25/2008, 2008

[3] H. Sedghi-Khorasgani, Financial Instability and

Optimal Monetary Policy Rule, FIW Working Paper N°

42, 2010

[4] G.J. Escudé, ARGEM: A DSGE model with banks

and monetary policy regimes with two feedback rules,

calibrated for Argentina, Banco Central de la República

Argentina. Working Paper No 2007/21, 2007

[5] S. Murchison & A. Rennison, ToTEM: The Bank of

Canada’s New Quarterly Projection Model, Bank of

Canada, Technical Report No. 97, 2006

[6] F. Smets & R. Wouters, An Estimated Dynamic

Stochastic General Equilibrium Model of the Euro Area.

Journal of the European Economic Association, 1(5),

2003, 1123-1175

[7] A. Orphanides, Taylor Rules, Federal Reserve Board,

Washington, D.C., Working Paper No 2007-18, 2007

[8] G. Fernández-de-Córdoba, J.L. Torres, Forecasting

the Spanish economy with an Augmented VAR-DSGE

𝜂𝑡𝑊

0.13

0.27

0.33

0.36

0.37

0.37

model, Málaga Economic Theory Research Center

Working Papers, No 2009-1, 2009

[9] O. J. Blanchard & C. M. Kahn, The Solution of Linear

Difference Models under Rational Expectation,

Econometrica, Vol. 48, No. 5, 1980, 1305-1312

[10] http://www.stat.kz

[11] J. Fernández-Villaverde: The econometrics of DSGE

models, SERIEs 1(1), 2010, 3-49

[12] J.D. Hamilton, Time Series Analysis (Princeton, New

Jersey, 1994)

[13] http://www.dynare.org