Аккредитивы и инкассо

advertisement

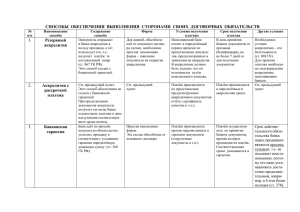

ОСНОВНЫЕ РАЗНОВИДНОСТИ АККРЕДИТИВОВ Основные разновидности аккредитивов: отзывной и безотзывной Отзывной аккредитив - аккредитив, который может быть изменен или отменен по заявлению покупателя (приказодателя) банком-эмитентом в любой момент без предварительного уведомления продавца (бенефициара). Данный вид аккредитива является более рискованным средством расчетов, чем безотзывной. Безотзывной аккредитив – аккредитив, который не может быть ни изменен, ни отменен без согласия банка-эмитента, подтверждающего банка (если имеется) и бенефициара. Аккредитив должен ясно указывать, является он отзывным или безотзывным, поскольку при отсутствии такого указания аккредитив является безотзывным. подтвержденный и неподтвержденный Подтвержденный аккредитив — аккредитив, при котором обязательство по перечислению денежных средств несет подтверждающий банк (как правило, банк продавца или банк, финансовая стабильность которого у него не вызывает сомнений). Подтверждение аккредитива другим (подтверждающим) банком представляет собой добавления обязательства подтверждающего банка, независимо от обязательств банкаэмитента, произвести оплату требуемых аккредитивом документов. Подтверждение аккредитива необходимо продавцу (бенефициару) в случае, когда кредитный риск банка-эмитента или страновой риск государства, в котором расположен банк-эмитент, оценивается как достаточно высокий. Неподтвержденный аккредитив — обязательство по перечислению денежных средств перед продавцом несет банк-эмитент (как правило, банк покупателя, в котором оформлен аккредитив). покрытый и непокрытый Покрытый (депонированный) аккредитив — банк-эмитент заблаговременно перечисляет денежные средства исполняющему банку (банку, осуществляющему непосредственное зачисление денежных средств на счет продавца) для оплаты аккредитива. Непокрытый (гарантированный) аккредитив — банк-эмитент гарантирует перечислить денежные средства исполняющему банку после предоставления продавцом документов, удовлетворяющих условиям аккредитива. с пост-финансированием Аккредитив с пост-финансированием — исполняющий банк предоставляет банкуэмитенту на определенный срок отсрочку по возмещению денежных средств (межбанковский кредит), перечисленных продавцу по условиям аккредитива. возобновляемый (револьворный) Возобновляемый (револьверный) аккредитив — аккредитив, открываемый на часть суммы платежа и автоматически возобновляемый по мере осуществления расчетов за очередную партию товаров (открывается при равномерных растянутых во времени поставках товара). резервный Резервный аккредитив (аналог банковской гарантии) — это специальный вид чистого аккредитива, обычно используемый в качестве обеспечения платежей в пользу продавца или его банка. Такие аккредитивы выставляются банком-эмитентом по поручению покупателя и обеспечивают совершение платежа продавцу товара банкомэмитентом в случае, когда покупатель не выполняет свои платежные обязательства по контракту, или отказывается совершить платеж за поставленный товар, или становится неплатежеспособным. Банки совершают платежи против предоставления продавцом специального документа, свидетельствующего о том, что покупатель не выполнил свои обязательства в отношении платежа. При этом банки не обязаны проверять действительность такого заявления, то есть совершают платеж безусловно. Резервные аккредитивы относятся к необеспеченным кредитам, поэтому многие банки выставляют их по поручению только тех клиентов, которые имеют у них свои счета. Резервные аккредитивы заменяют банковскую гарантию в ситуациях, когда в законодательстве стран продавца и покупателя существуют разногласия относительно банковской гарантии. Правила аккредитива определены Международной торговой палатой и признаются практически во всем мире. компенсационный (встречный, back-to-back) Компенсационный (встречный, back-to-back) аккредитив представляет собой документарную операцию, когда банк посредника, в пользу которого открыт аккредитив (первоначальный аккредитив), выпускает по приказу посредника встречный аккредитив, принимая в залог имущественные права посредника на выручку по первоначальному аккредитиву. Таким образом, посредник, не имеющий приемлемого залога, который необходимо предоставить для открытия непокрытого аккредитива, имеет возможность замкнуть посредническую операцию, по которой покупатель не хочет делать предоплаты, а конечный поставщик – отгружать товар в кредит. с красной оговоркой Аккредитив с красной оговоркой – аккредитив, условия которого предусматривают возможность выплаты бенефициару аванса в полной сумме аккредитива или его части. Необходимо помнить, что выплата аванса, произведенная в рамках аккредитива, также как и предоплата, не гарантирует исполнения бенефициаром обязательств по поставке товара. Аккредитивы могут различаться в зависимости от иных содержащихся в тесте аккредитива условий и порядка их исполнения, например, по условиям оплаты (проведения платежа): против предъявления документов или с отсрочкой платежа. Против предъявления документов — исполняющий банк перечисляет денежные средства продавцу незамедлительно после предоставления документов, соответствующих условиям аккредитива. С отсрочкой платежа — перечисление денежных средств производится против предоставленных продавцом документов на соответствующих условиях отсрочки платежа, оговоренных в аккредитиве. В зависимости от национальной принадлежности банка-эмитента и бенефициара законодательство Республики Беларусь выделяет: внутренний и международный аккредитив. Внутренний аккредитив - финансовая операция, при которой банкэмитент и бенефициар являются резидентами Республики Беларусь. Международный аккредитив - одна из сторон, участвующих в расчетах по аккредитиву, является нерезидентом Республики Беларусь. Особенности исполнения внутренних аккредитивов определяются Национальным банком Республики Беларусь. При осуществлении операций по международным аккредитивам стороны руководствуются нормами международных договоров, международными правилами и обычаями в сфере аккредитивов, а также нормами применимого к международным аккредитивам права. Международные правила и обычаи могут применяться к внутренним аккредитивам в случае ссылки на них в тексте аккредитива. Если сторонами не определено иное, то применимым к международным аккредитивам правом в отношениях между банком-эмитентом и приказодателем, банком-эмитентом и авизующим или исполняющим банком, а также авизующим или исполняющим банком и бенефициаром является право государства банка-эмитента. ОСНОВНЫЕ ВИДЫ БАНКОВСКИХ ГАРАНТИЙ ОСНОВНЫЕ ВИДЫ БАНКОВСКИХ ГАРАНТИЙ: Гарантия платежа — обязательство гаранта произвести платеж в соответствии с условиями гарантии в случае неплатежа покупателем (принципалом) по контракту, заключенного между принципалом и бенефициаром. Обеспечивает своевременную оплату продавцу за поставленный товар. Данный инструмент позволяет предусмотреть более выгодные условия расчетов по торговым контрактам (по факту поставки либо с отсрочкой платежа). Гарантия исполнения является инструментом, обеспечивающим надлежащее исполнение обязательств продавца по поставке товара, и, как правило, компенсирует убытки покупателя. Гарантия исполнения может быть использована в случаях, когда с покупателем недостаточно отлажены хозяйственные связи. Гарантия возврата аванса используется, когда предприятие нуждается в оборотных средствах для обеспечения производства своей продукции и, соответственно, не имеет возможности отгружать товары с оплатой по факту (с отсрочкой). Гарантия возврата аванса обычно выдается на всю сумму авансового платежа и может уменьшаться по мере поставки товара. Таможенные гарантии служат для оптимизации взаимодействия участников торговой операции с таможенными органами. Различные виды таможенных гарантий и поручительств, выдаваемые банком, обеспечивают получение отсрочки либо рассрочки уплаты таможенных платежей за ввезенные на таможенную территорию республики товары, уплату таможенных платежей владельцами таможенного склада и склада временного хранения (используются при перевозке товаров под таможенным контролем). Гарантия коносамента предусматривает, что исполнение обязательств перевозчиком груза (возмещение убытков) осуществляется в случае передачи им товара без коносамента, обозначающего передачу прав на указанный товар. Кроме того, возможны и иные виды гарантии в зависимости от вида риска, защита которого осуществляется гарантией. Кроме указанных классификаций, банковскую гарантию можно также разделить на: Гарантия по первому требованию – обязательство гаранта произвести платеж по первому письменному требованию продавца (бенефициара), составленному в соответствии с условиями гарантии. Условная гарантия – обязательство гаранта произвести платеж в соответствии с условиями гарантии по письменному требованию бенефициара, сопровождаемому документами, доказывающими или подтверждающими неисполнение принципалом обязательств перед бенефициаром.