особенности регулирования рынка ценных бумаг сша

advertisement

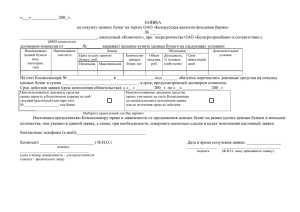

1 Международные финансы Тема 9. Международные портфельные долгосрочные инвестиции 1. ДЕПОЗИТАРНЫЕ РАСПИСКИ КАК ИНСТРУМЕНТ МЕЖДУНАРОДНОГО ИНВЕСТИРОВАНИЯ До настоящего времени не проводилось специального изучения практики международного инвестирования посредством производных ценных бумаг, несмотря на то, что российские акционерные общества уже в течение нескольких лет привлекают инвестиции именно таким способом. Изучение зарубежной практики затруднено, с одной стороны, специфичностью и раздробленностью информации, с другой - сложностью самой инфраструктуры и системы регулирования основных рынков обращения производных бумаг, а именно, рынков США и Великобритании. Хотя большая и наиболее ликвидная часть рынка российских ценных бумаг представлена в форме депозитарных расписок (ДР), но из-за недоработок в регулировании российского рынка ценных бумаг обращение их на отечественном рынке подменяется обращением на рынках иностранных государств, наиболее крупными из которых являются рынки США и Великобритании. При этом часть ценных бумаг российских эмитентов, на которые выпущены ДР, «омертвляется» на счетах депозитария - эмитента расписок. Это означает, что рынок ценных бумаг в части их обращения вынесен за пределы страны эмитента. Депозитарные расписки - это инструмент международного инвестирования. С точки зрения инвестора, они позволяют избежать существенной части рисков, связанных с инвестированием в экономики разных стран, и при этом получать такую же прибыль, как и при осуществлении операций на локальном рынке. С этим связан бурный рост количества и объема программ депозитарных расписок и наличие конкуренции на этом рынке. В качестве примера можно указать, что в настоящее время ДР выпущены на наиболее ликвидные акции российских нефтяных, коммуникационных и энергетических компаний. Для того чтобы понять механизмы и особенности функционирования и регулирования рынка производных ценных бумаг, необходимо исследовать практику их обращения. ОСОБЕННОСТИ РЕГУЛИРОВАНИЯ РЫНКА ЦЕННЫХ БУМАГ США Современные, сложные и весьма эффективные рынки ценных бумаг в западных странах - результат их многовековой эволюции в рамках принципиально не менявшейся рыночной экономики. Эти рынки и фондовые биржи, как их важнейший институт, развивались, хотя и отвечая на возникающие потребности экономики, но стихийно без какой-либо основополагающей концепции, плана, программы и государственного руководства. Проблема регулирования рынка ценных бумаг, и биржи в частности, возникла лишь в начале 30-х годов текущего столетия, когда биржевой крах оказался частью глубочайшего мирового экономического кризиса 1929-1933 гг. Законодательное регулирование рынка ценных бумаг США началось в 1933 г. с принятия Закона о ценных бумагах (Securities Act of 1933) и вплоть до 1940 г. пополнялось отдельными актами и поправками, относящимися к регулированию различных секторов этого рынка. Для участников рынка представляют интерес два основополагающих закона: первый - Закон о ценных бумагах (Securities Act оf 1933), определяющий механизм публичного размещения (public offering) производных ценных бумаг компанийнерезидентов США, проводимый как самими компаниями, так и уполномоченными ими лицами (underwriters), и второй - Закон о фондовых биржах 1934 г. (Exchange Act), регулирующий дальнейшее обращение ценных бумаг такого рода и правила регистрации прав собственности на них. Законодательным, контрольным и регистрирующим органом на американском рынке ценных бумаг выступает Комиссия США по ценным бумагам и фондовым биржам (US Securities and Exchange Commission, SEC). Комиссия США по ценным бумагам и фондовым биржам (далее - Комиссия). Комиссия является независимым правительственным агентством, управляемым советом, состоящим из пяти директоров (commissioners), назначаемых президентом США. Комиссия ответственна за контроль и регулирование фондового рынка США, осуществляемые путем принятия правил и положений, обязательных для исполнения всеми участниками фондового рынка. Комиссия - это единственный орган, принимающий решения по регистрации и обращению ценных бумаг иностранных эмитентов. Подразделением комиссии, ответственным за непосредственный контакт с иностранными эмитентами, желающими разместить ценные бумаги на рынке США, является отдел международных корпоративных финансов Департамента корпоративных финансов. Термин <иностранный эмитент> определяется в правилах Комиссии. Правило гласит, что организация, регистрируемая Комиссией как резидент США, должна отвечать следующим требованиям: более 50% от общего количества голосующих ценных бумаг должно принадлежать физическим или юридическим лицам - резидентам США. Большинство мест в совете директоров или ином руководящем органе компании должно принадлежать гражданам США, или более 50% активов компании должно быть размещено в США, или компания должна управляться из США. 2 Компания, не удовлетворяющая указанным требованиям, регистрируется Комиссией как иностранный эмитент. В дополнение к требованиям федерального законодательства открытое предложение ценных бумаг в любом штате США требует регистрации или выполнения определенных условий осуществления такого предложения в соответствии с законодательством о ценных бумагах данного штата. Некоторые штаты требуют от эмитента представления обычных периодических отчетов после завершения предложения. В большинстве случаев этого требования можно избежать с помощью отказа от регистрации в данном штате после размещения ценных бумаг. Эмитент, определенный как инвестиционная компания в соответствии с Законом об инвестиционных компаниях США 1940 г., не может делать открытое предложение своих ценных бумаг в США, пока не зарегистрируется в качестве <инвестиционной компании> в соответствии с указанным Законом или не получит соответствующего разрешения. Более того, иностранный частный инвестор может зарегистрироваться по данному Закону только после получения разрешения Комиссии по ценным бумагам и биржам. Под определение <инвестиционная компания> попадает эмитент, который в качестве своей основной деятельности занимается инвестированием или торговлей ценными бумагами. В эту категорию также входит любой эмитент, деятельность которого связана с инвестированием, реинвестированием, владением, управлением или торговлей ценными бумагами, а также который владеет инвестиционными ценными бумагами (к которым относятся все ценные бумаги, кроме бумаг правительства США и ценных бумаг, выпущенных дочерними компаниями владельца, не являющимися инвестиционными), стоимость которых превышает 40% от стоимости суммарных активов эмитента (за исключением ценных бумаг правительства США и денежных документов). Использование дочерней компании-резидента США для выпуска ценных бумаг, гарантом которых выступает материнская компания, будет связано со значительными сложностями, если эмитент будет использовать поступления для рефинансирования обязательств своей материнской или других компаний, поскольку дочерняя компания-резидент США может в таком случае владеть инвестиционными ценными бумагами, стоимость которых будет превышать 40% стоимости ее активов. Но если дочерняя компаниярезидент США выпускает только долговые ценные бумаги или неголосующие привилегированные акции, в каждом случае гарантированные материнской компанией, и при этом выполняются некоторые другие условия, то дочерняя компания-резидент США может быть исключением из положений Закона об инвестиционных компаниях. ОБРАЩЕНИЕ ЦЕННЫХ БУМАГ НА РЫНКЕ США На внебиржевом рынке резидентам США по их усмотрению официально разрешено приобретать и продавать ценные бумаги, выпущенные в обращение иностранными эмитентами, при этом законодательство США не предусматривает каких-либо ограничений для эмитентов ценных бумаг. Система NASDAQ. На внебиржевом рынке ценных бумаг основное внимание американского инвестора сосредоточено на ценных бумагах, включенных в систему NASDAQ, которой управляет NASD (Национальная ассоциация дилеров), для упрощения торговли между дилерами на внебиржевом рынке. Данная система представляет собой электронную сеть, предназначенную для отражения постоянно обновляемых котировок, для брокеров и дилеров, торгующих ценными бумагами. Котировки выставляются маркет-мейкерами, которыми являются брокеры или дилеры. Любой брокер или дилер США, имеющий дело с ценными бумагами, может выставлять котировки обращающихся бумаг любого эмитента, в том числе любого иностранного частного эмитента, или создавать рынок таких ценных бумаг. Но они не имеют права выставлять котировки по ценной бумаге, не допущенной к торгам на фондовых биржах или не включенной в систему NASDAQ. Основными источниками информации о ценных бумагах, не входящих в листинг американских фондовых бирж и не включенных в систему NASDAQ, являются: первый - электронная служба внебиржевых котировок, автоматизированная электронная система, управляемая NASD, которая отображает в реальном времени котировки ценных бумаг, включенных в эту систему брокерами и дилерами; второй - Национальная служба ежедневных котировок (которую часто называют <розовыми листками>), бюллетень которой ежедневно издает и распространяет Национальное бюро котировок. Условия включения ценной бумаги в листинг NASDAQ. Для включения в систему NASDAQ ценные бумаги эмитента-нерезидента США должны быть зарегистрированы в соответствии с Законом о биржевой деятельности. В системе должны быть как минимум два маркет-мейкера, выставляющих котировки по данным ценным бумагам. Существуют также минимальные ограничения количества обращающихся акций или американских депозитарных расписок (АДР), размещенных по открытой подписке, показателей совокупных активов, капитализации эмитента и размера резервного капитала, количества держателей данной ценной бумаги. Уплачиваются вступительные и ежегодные взносы. И последнее, эмитент ценной бумаги, обращающейся в NASDAQ, обязан своевременно раскрывать через международные средства массовой информации сведения о любых существенных корпоративных событиях, которые могут повлиять 3 на стоимость ценных бумаг, и еще до раскрытия таких сведений должен уведомить о них управление по изучению рынка NASD. Процедура листинга на фондовой бирже в США. Эмитент-нерезидент США, который удовлетворяет требованиям Нью-Йоркской фондовой биржи (NYSE) или любой другой, может принять решение о включении своих ценных бумаг в перечень ценных бумаг, торгуемых на данной бирже. В соответствии со стандартами листинга NYSE компания-нерезидент США должна иметь, по крайней мере: 5000 держателей 100 или более акций; не менее 2,5 млн размещенных по открытой подписке и обращающихся акций с рыночной стоимостью не менее 100 млн долл.; чистые материальные активы - не менее 100 млн долл.; балансовую прибыль - не менее 100 млн долл. в сумме за последние три года. При этом минимальный показатель для любого отчетного года из этих трех не должен быть меньше чем 25 млн долл. Вне территории США, где использование акций на предъявителя затрудняет доказательство наличия необходимого количества акционеров, спонсорская поддержка одной из компаний-членов NYSE относительно ликвидности и глубины рынка акций компании может быть использована вместо документации, отражающей количество акционеров. АМЕРИКАНСКИЕ ДЕПОЗИТАРНЫЕ РАСПИСКИ И ИХ МЕСТО НА РЫНКЕ ЦЕННЫХ БУМАГ Ценные бумаги иностранных (для США) эмитентов могут быть представлены на рынке США в трех формах: А. Акции, выпущенные и зарегистрированные в стране эмитента в соответствии с законодательством этой страны. В. Акции иностранного эмитента, выпущенные и зарегистрированные для обращения исключительно на рынке США, называемые американскими акциями. Они в большинстве случаев идентичны акциям, указанным в п. А, за исключением того, что должны быть деноминированы и дивиденды по ним должны выплачиваться в долларах. С. Американские депозитарные расписки. Американская депозитарная расписка (АДР) представляет собой сертификат, выпущенный американским банком, который удостоверяет право держателя на соответствующее количество ценных бумаг, депонированных на счете банка эмитента расписки или его уполномоченного хранителя. Расписка может удостоверять право на некоторое целое количество акций или часть акции. Указанное соответствие подбирается таким образом, чтобы цена за одну расписку на момент регистрации выпуска составляла сумму порядка 100 долл. В США наиболее часто ценные бумаги выпускаются с нарицательной стоимостью в размере 1000 долл. Тем не менее на рынке встречаются облигации с номиналом 10000, 500 и 100 долл. Ценные бумаги, стоимость которых составляет менее 1000 долл., называют бумагами <с низкой ценой>. Соответственно ценные бумаги со стоимостью свыше 1000 долл. называют <дорогими>. Банки обычно предпочитают бумаги большого номинала, поскольку по ним удобнее платить проценты. Депозитарные расписки различных видов обращаются на всех мировых рынках. Они входят в листинги бирж и электронных торговых систем таких финансовых центров, как Нью-Йорк (OTC, NASDAQ, NYSE), Лондон, Люксембург, Сингапур, Берлин и других. Из названных рынков Лондонский - самый большой по объему. Его объем составляет 23% от общего объема продаж депозитарных расписок. Законодательство США запрещает свободное хождение в стране ценных бумаг нерезидентов. По американским законам иностранный инвестор может предлагать свои ценные бумаги на американском рынке только через американские депозитарные расписки (АДР), которые представляют собой свободно обращающиеся финансовые инструменты. Одновременно согласно американскому законодательству АДР — сертификат, не являющийся ценной бумагой, но удостоверяющий право на ценную бумагу. АДР распространяются на иностранные акции, депонированные в американском банке, служат своего рода свидетельством на владение акциями какой-либо иностранной компании в одном из банков США и дают их держателю право на дивиденды и определенную долю при продаже активов этой компании. Реально АДР существуют для того, чтобы помочь американскому инвестору купить или продать акции либо другие ценные бумаги зарубежной компании, не выходя за пределы американского рынка, и минимизировать риски при формировании портфеля через диверсификацию капитала. До 1983 г. не требовалось регистрировать выпускаемые АДР в Комиссии по ценным бумагам и биржам США, и следовательно некоторые компании могли не раскрывать всех данных своей финансовой отчетности. Теперь регистрация в Комиссии — обязательное условие выпуска АДР. Выделяют несколько уровней программ депозитарных расписок. АДР первого уровня выпускаются на акции, находящиеся во вторичном обращении, для предложения их в основном частным инвесторам и только на внебиржевом рынке США. Для их выпуска компания-эмитент должна иметь заверенное аудиторское заключение, данное одной из ведущих аудиторских фирм. В Комиссию по ценным бумагам и биржам США разрешается представлять финансовую документацию, соответствующую требованиям законодательства страны эмитента. При регистрации АДР второго уровня, которые могут обращаться на биржах США и в системе NASDAQ, в Комиссию предоставляется отчетность, выполненная по стандартам США. Эти АДР также выпускаются лишь на бумаги, находящиеся во вторичном обращении. 4 АДР третьего уровня выпускаются на акции, проходящие первичное размещение. Расписки данного уровня делятся на два подуровня: для публичного размещения и частного размещения. Первые котируются как на фондовых биржах США, так и в системе NASDAQ, а вторые размещаются среди узкого круга высококвалифицированных инвесторов. Для выпуска публичных АДР необходимо предоставить в Комиссию соответствующую принципам GAAP полную финансовую отчетность компании-эмитента. Интеграция российского рынка ценных бумаг в мировой рынок капиталов позволяет не только привлекать свободные финансовые ресурсы, но и открывает новые перспективы деятельности для российских профессиональных участников рынка ценных бумаг. В 1996 г. Комиссия по ценным бумагам и биржам США разрешила российским компаниям подавать заявки на размещение АДР первого уровня среди американских инвесторов. При этом Комиссия выдвинула одно условие: она будет требовать от российских эмитентов предупреждения инвесторов о неудовлетворительном состоянии российских акционерных реестров. По количеству программ, реализованных в первом полугодии 1997 г.. Россия уступала только Гонконгу и Великобритании, занимая 9 процентов рынка АДР в США. Как отмечает ряд специалистов, АДР являются базисным активом при выпуске отечественными компаниями конвертируемых облигаций и облигаций с обязательным погашением. Большинство АДР, выпущенных на акции российских компаний и банков, представляют собой бумаги первого уровня и частного размещения, что дает инвесторам право торговать ими лишь на американском внебиржевом рынке. Этапы конвертации российских ценных бумаг в АДР выглядят следующим образом: 1. Американский инвестор дает распоряжение американскому брокеру купить депозитарные расписки. 2. Американский брокер дает распоряжение российскому брокеру приобрести аналогичное количество ценных бумаг российской компании-эмитента. 3. Российский брокер приобретает ценные бумаги компании-эмитента и осуществляет перерегистрацию ценных бумаг в реестре со счета компании-эмитента на счет депозитарного банка как номинального держателя. 4. Российский брокер предоставляет оригинал уведомления о перерегистрации акций. В свою очередь, банк-кастоди передает инструкции о выпуске АДР в депозитарный банк. 5. Банк-кастоди передает инструкции о выпуске АДР в депозитарный банк и извещает его о том, что на его счет переведены акции. 6. Депозитарный банк выпускает АДР и переводит их через регистрационно-клиринговый центр на счет американского брокера для дальнейшей продажи американскому инвестору. Схема обратного перевода в акции АДР (аннулирование АДР) практически аналогична. Нормативная база Российской Федерации содержит большое количество правовых норм, предполагающих реализацию программ АДР российскими компаниями-эмитентами. Между тем, ни в одном, даже подзаконном нормативном акте не содержится упоминание об этих международных финансовых инструментах. В этой связи целесообразным представляется рассмотреть ряд правовых проблем, возникающих у российских компаний-эмитентов при реализации программ депозитарных расписок. В соответствии с российским законодательством номинальный держатель — это лицо, зарегистрированное в системе ведения реестра и являющееся депонентом, но не владельцем в отношении этих ценных бумаг (ст. 8 ФЗ от 22.04.96 г. № 39-ФЗ "О рынке ценных бумаг"). Однако данные о номинальном держателе ценных бумаг подлежат внесению в систему ведения реестра по поручению владельца или номинального держателя ценных бумаг, если последние лица зарегистрированы в этой системе ведения реестра. Такое законодательное определение номинального держателя запрещает размещение акций новых выпусков, в том числе АДР третьего уровня. При осуществлении программ выпуска всех уровней компания или банк, осуществляющие депозитарные услуги, регистрируются в реестрах российских эмитентов как номинальный держатель, если иное не предусмотрено договором сторон. Компания-депозитарий или банк-депозитарий появляются в реестре с момента депонирования акций собственника согласно типовым условиям депозитарного договора. Это соответствует правилам размещения АДР первого и второго уровней, однако такое положение перестает действовать при выпуске расписок, имеющих в качестве базисных первично размещаемые акции российских эмитентов. Компания или банк, осуществляющие депозитарные услуги, должны зарегистрироваться в реестре до размещения АДР, но согласно законодательству РФ до окончания размещения эмиссии акций внесение номинального держателя в реестр не допускается. Следует также отметить, что стандарты эмиссии ценных бумаг, подготовленные ФКЦБ, не предполагают размещения производных ценных бумаг до окончательного размещения всего выпуска базовых ценных бумаг. При третьем уровне АДР новые акции российских эмитентов остаются неразмещенными даже после приобретения международными инвесторами соответствующих депозитарных расписок, поскольку депозитарные расписки выпущены под американские депозитарные акции, которые являются соответственно американскими ценными бумагами. Для того чтобы по российскому законодательству акции оказались размещенными, андеррайтеры должны либо выкупить их на свое имя, либо регистрироваться в качестве номинальных держателей по поручению уже зарегистрированных акционеров. Целесообразным также представляется обеспечить надлежащую защиту интересов предприятия и его собственников при подготовке выпуска депозитарных расписок. Примером может служить переход права 5 голоса от инвестора к представителю компании-эмитента в том случае, если собственник или держатель депозитарной расписки не выражает письменного решения по тому или иному вопросу повестки дня общего собрания акционеров, что отражается в положениях депозитарного договора. Программы расписок подразделяются на два типа: спонсированные и неспонсированные. Неспонсированные программы. До 1983 г. неспонсированная программа выпуска АДР могла быть инициирована любым банком США без одобрения или участия эмитента. Для прохождения регистрации в Комиссии по ценным бумагам и фондовым биржам достаточно было предоставить информацию, что эмитент-нерезидент удовлетворяет требованиям, предъявляемым Комиссией, для регистрации спонсированной программы первого уровня. Цель банка, регистрирующего такую программу, состоит в получении операционной прибыли при обращении АДР на внебиржевом рынке США. Глобальный сертификат на общее количество зарегистрированных расписок хранится в банке-депозитарии. В качестве глобального сертификата выступает проспект эмиссии, содержащий отметку комиссии о регистрации. Спонсированные программы. В случае регистрации спонсированной программы выпуска АДР американский банк действует на основании договора, заключаемого между ним и эмитентом. В большинстве случаев эмитент на основании договора оплачивает большую часть расходов и комиссий банка. При обращении неспонсированных расписок указанные расходы относятся на счет держателей расписок. Многие крупнейшие российские компании вошли или предпринимают усилия, чтобы войти в депозитарные программы Bank of New York (ADR/GDR) и Bank of Bermuda (RDC). Bank of New York проводит широкомасштабную работу по операционному регулированию процесса включения российских эмитентов в программу депозитарных расписок. Первой российской компанией, вошедшей в программу Bank of New York, стала компания <Мосэнерго>. На ее акции в сентябре 1995 г. были выпущены АДР на общую сумму 22 млн долл. Следующим шагом стал выпуск депозитарных расписок первого уровня для компании <ЛУКОЙЛ>. Вследствие несоответствия российских норм, регулирующих эмиссию и порядок обращения ценных бумаг российских эмитентов, а также норм бухгалтерского учета и отчетности международным стандартам, российские компании не в состоянии, как правило, выпускать депозитарные расписки выше первого уровня. Программа первого уровня позволяет не изменять имеющиеся на предприятии формы учета и отчетности. Однако расписки этого уровня невозможно включить в листинги ведущих фондовых бирж, поэтому они котируются только на внебиржевом рынке. Спонсированная программа первого уровня - наиболее динамично развивающийся сегмент рынка депозитарных расписок в целом. Существуют более 1500 депозитарных программ, из них более половины первого уровня. Вследствие определенных преимуществ инвестирования через депозитарные расписки, как правило, 5-15%-й пакет акций предприятия, вошедшего в депозитарную программу первого уровня, приобретается через АДР. Многие хорошо известные транснациональные компании, такие как Guinness, Dresdner Bank, CS Holding, Rolls Royce и Volkswagen, начав с выпуска депозитарных расписок первого уровня, впоследствии стали участниками программ второго (Listing) и третьего (Offering) уровней. Однако нельзя не отметить, что процесс экспансии программ депозитарных расписок, несмотря на позитивный эффект, получаемый от привлечения средств в экономику, имеет негативные последствия для государства и развития локального фондового рынка. Негативный эффект состоит в том, что государство: теряет возможность регулирования рынка ценных бумаг и управления рисками и ликвидностью этого рынка; теряет доходы, которые могло бы получить в виде налогов, при обращении ценных бумаг только на локальном рынке. (Отчасти, именно эти соображения играют роль при принятии решения об инвестировании через приобретение бумаг на локальном рынке (onshore) или депозитарных расписок (off-shore).); ставит локальный рынок в зависимость от рынка, на котором обращаются депозитарные расписки, хотя это является неизбежным следствием интеграции экономики; с точки зрения развития фондового рынка негативным фактором является то, что существенный объем ценных бумаг <омертвляется>. Однако, несмотря на негативный эффект, экспансия программ депозитарных расписок продолжается. В настоящий момент на рассмотрении SEC находятся около 20 программ на сумму в несколько миллиардов долларов. 2. ДОПОЛНИТЕЛЬНАЯ ДИВЕРСИФИКАЦИЯ Одним из основных вопросов современной теории портфеля является качество диверсификации: на эффективном финансовом рынке любая разумная инвестиционная стратегия предполагает вложение средств в различные финансовые активы. Однако инвестор также должен рассматривать инвестиции в иностранные ценные бумаги и материальные активы. Если бы весь мир существовал под одной политической юрисдикцией, использовалась единая валюта, и не было торговых ограничений, тогда бы «рыночный портфель» представлял собой ценные бумаги всего мира, взятые в долях, соответствующих их рыночной стоимости. В данной ситуации ограничение круга возможных инвестиций только ценными бумагами одного определенного региона, вероятно, приведет к относительно низкой ставке доходности по отношению к риску. Очень немногие посоветовали бы покупать акции только калифорнийских компаний, а в мире без политических границ мало кто посоветует американцам покупать акции только американских компаний. 6 К сожалению, существуют политические границы, различные валюты, ограничения торговли и обмена валюты. Эти отрицательные факторы уменьшают, но не полностью уничтожают те преимущества, которые можно получить от международного инвестирования. В большинстве стран существуют общие индексы стоимости акций и индексы стоимости акций различных отраслей экономических секторов. Эти индексы можно использовать для того, чтобы отслеживать изменения рынка внутри страны, и, что более важно для сравнительных измерений эффективности. В течение последних нескольких лет некоторые страны организовали фондовые биржи и высокоактивные внебиржевые фондовые рынки. Обычно эти страны имеют относительно низкий (по сравнению с западными европейскими странами) валовой внутренний продукт на душу населения, демонстрируют относительную политическую и экономическую стабильность, имеют конвертируемую валюту и, что самое важное, иностранцам разрешается инвестировать средства в их ценные бумаги. Рынки данных стран называются развивающимися рынками. Инвестирование в развивающиеся рынки доказало свою привлекательность для определенного числа институциональных инвесторов, которые в большинстве случаев инвестировали средства напрямую в ценные бумаги, а если это возможно, то через специальные фонды (например, Taiwan Fund). Так как экономики большинства стран с развивающимися рынками находятся в состоянии продолжающегося быстрого роста, а фондовые рынки в этих странах не являются высокоразвитыми, то вполне вероятно, что инвестиции в развивающиеся рынки будут иметь относительно высокую доходность. Однако существует высокий уровень риска. Риск инвестирования в иностранные ценные бумаги включает в себя все типы риска, связанные с инвестированием во внутренние ценные бумаги и, кроме того, дополнительный риск. Инвестор надеется получить некоторые денежные выплаты в будущем от своих вложений в иностранные акции. Однако данные денежные выплаты будут выражены в другой валюте и, следовательно, будут представлять относительно небольшой интерес для инвестора, если они не могут быть конвертированы в валюту страны проживания инвестора. Дополнительный риск иностранных инвестиций является результатом неопределенности, связанной с возможностью конвертации данных выплат в валюту страны проживания инвестора. Данный риск состоит из политического риска и риска обмена (или валютного риска). Политический риск отражает неопределенность возможностей инвестора по конвертации денег. Точнее говоря, иностранное правительство может ограничить, ввести дополнительный налог или просто запретить обмен валюты. Так как политика в этой области время от времени изменяется, то возможности инвестора по репатриации средств могут быть не вполне определенными. Кроме того, всегда есть возможность полной экспроприации, что сильно увеличивает политический риск. Валютный риск связан с неопределенностью обменного курса, по которому иностранная валюта может быть обменена на валюту страны проживания инвестора. То есть в момент покупки иностранной ценной бумаги курс обмена будущих выплат является неопределенным. Данная неопределенность называется валютным риском. 3. АЛЬТЕРНАТИВНЫЕ ИНВЕСТИЦИИ1 Институциональные инвесторы давно поняли необходимость формирования хорошо диверсифицированного портфеля. Однако в течение многих лет они рассматривали в качестве возможных объектов инвестирования только американские обыкновенные акции, облигации и ценные бумаги с небольшим сроком обращения. Реальный спектр финансовых активов, годных для инвестирования, на самом деле не ограничивается этими тремя видами ценных бумаг. В 80-х гг. этому близорукому подходу пришел конец. Институциональные инвесторы стали вкладывать определенную часть средств в международные акции и облигации. Кроме того, они сделали большие вложения в группу финансовых активов, которая в целом называется альтернативными инвестициями. Хотя у данного термина нет точного определения, то фактически институциональные инвесторы понимают под альтернативными инвестициями любой тип активов. В смысле их относительной важности для портфеля институционального инвестора альтернативные инвестиции можно разделить на следующие типы: Рискованный капитал, который включает инвестиции в молодые компании, от только что сформированных до развитых и готовящихся к первоначальному предложению своих акций на рынке. Инвестиции в сырье, которые включают главным образом владение собственностью, производящей или способной производить сырую нефть или природный газ или иные виды ресурсов. Выкуп с использованием займа, подразумевающий приобретение уже существующих компаний с использованием большого объема заемных средств для финансирования сделки. Обычно данные компании затем реструктурируются, причем некоторые подразделения продаются для покрытия задолженности, а другие подразделения объединяются для достижения большей эффективности и последующей продажи акций данного предприятия на рынке. Недвижимость, под которой подразумеваются реальные структуры, производящие доход, включая розничные торговые центры, офисные здания, жилые дома и коммерческие склады. 1 Шарп У., Александр Г. «Инвестиции», М: Инфра-М, 1998, стр. 947-949 7 Каждый тип альтернативных инвестиций имеет собственные характеристики по риску и доходности. Поэтому могут возникнуть серьезные ошибки, если анализировать их как одну монолитную категорию. В то же время все эти типы финансовых активов имеют несколько общих свойств: неликвидность; сложность определения текущих рыночных цен; ограниченность данных о риске и доходности в прошлом; необходимость широкого инвестиционного анализа. Несмотря на такие непривлекательные характеристики, альтернативные инвестиции все равно представляют интерес с точки зрения диверсификации. За 80-е и 90-е годы доходности альтернативных инвестиций имели очень небольшую или даже отрицательную корреляцию с доходностями рынков акций и облигаций. В какой-то момент в будущем, может быть, альтернативные инвестиции практически наверняка будут обеспечивать доходности, привлекательные в сравнении с доходностями традиционных инвестиций, что будет наградой для терпеливого инвестора с хорошо диверсифицированным портфелем. 4. КОНЦЕПЦИЯ «РИСК-ДОХОД» Чтобы определить чистую приведенную стоимость рисковых инвестиций, финансовому менеджеру необходимо знать, сколько инвесторы ожидают получить за принимаемый на себя риск. Фондовый рынок является рисковым, поскольку здесь существует разброс возможных результатов. Разброс результатов обычно измеряется стандартным отклонением или дисперсией. Риск, свойственный любой акции, может быть разделен на две части. Индивидуальный риск присущ данной конкретной акции, рыночный риск связан со всем рыночным разнообразием. Инвесторы могут исключить индивидуальный риск, сформировав хорошо диверсифицированный портфель, но они не способны устранить рыночный риск. Совокупный риск полностью диверсифицированного портфеля – это рыночный риск. Вклад отдельной акции в совокупный риск полностью диверсифицированного портфеля зависит от ее чувствительности к рыночным колебаниям. Эту чувствительность обычно обозначают показателем бета. Ценным бумагам, бета которых равна 1,0, присущ средний рыночный риск – хорошо диверсифицированный портфель, состоящий из таких ценных бумаг, имеет то же стандартное отклонение, что и рыночный индекс. Ценные бумаги, бета которых равна 0,5, сопряжены с риском ниже среднесрочного – и изменения хорошо диверсифицированного портфеля таких ценных бумаг вдвое отстают от рыночных колебаний, а его стандартное отклонение равно половине стандартного отклонения индекса рынка. Разница между доходностью рыночного портфеля и процентной ставкой называется премией за рыночный риск. Ожидаемая премия за риск акций = бета * ожидаемая премия за рыночный риск. r - rf = (rm - rf) 2 Предположим, что доходность обыкновенной акции за определенный период времени связана с доходностью за данный период акции на рыночный индекс, такой например, как широко известный S&P 500. В этом случае с ростом рыночного индекса. Вероятно, будет расти и цена акции, а с падением рыночного индекса, вероятно, будет падать и цена акции. Один из путей отражения данной взаимосвязи носит название рыночная модель: ri = iI + iIrI + iI, где ri – доходность ценной бумаги I за данный период; rI – доходность на рыночный индекс I за этот же период; iI – коэффициент смещения; iI – коэффициент наклона; iI – случайная погрешность. Исходя из рыночной модели, общий риск ценной бумаги i, измеряемый ее дисперсией и обозначенный как 2i, состоит из двух частей: рыночный (или систематический) риск; собственный (или несистематический) риск. Таким образом, 2i равняется следующему выражению: 2i = 2iI2I + 2I, 2 где I обозначает дисперсию доходности на рыночный индекс, 2iI2I – рыночный риск ценной бумаги I, а 2I – собственный риск ценной бумаги i, мерой которого является дисперсия случайной погрешности. 2 Брейли Р., Майерс С. «Принципы корпоративных финансов» М: «Олимп-Бизнес», 1997г., стр.167-175 8 Рис. Риск и диверсификация Что касается диверсификации, то надо отметить о нескольких утверждениях по поводу диверсификации. Прежде всего, диверсификация приводит к усреднению рыночного риска. Это утверждение имеет важное значение, так как в случае плохого или хорошего экономического прогноза большинство ценных бумаг упадут или соответственно возрастут в цене. Несмотря на уровень диверсификации портфеля, всегда можно ожидать, что такие рыночные явления будут влиять на доходность портфеля. И второе важное заключение – это то, что диверсификация существенно уменьшает собственный риск. Проще говоря, портфель, состоящий из 30 или более случайно выбранных ценных бумаг, будет иметь относительно низкую величину собственного риска. Это означает, что общий риск будет ненамного больше величины имеющегося рыночного риска. Таким образом, указанные портфели являются хорошо диверсифицированными.3 3 Шарп У., Александр Г. «Инвестиции», М: Инфра-М, 1998, стр. 207-216