Как отражать выручку, полученную по пластиковым картам?

advertisement

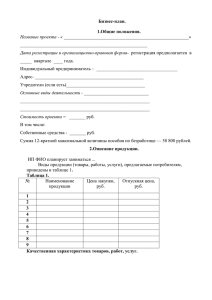

Доходы по картам, но не игральным Документ предоставлен КонсультантПлюс "Главная книга", 2012, N 21 ДОХОДЫ ПО КАРТАМ, НО НЕ ИГРАЛЬНЫМ (Как отражать выручку, полученную по пластиковым картам) Многие организации предоставляют своим покупателям возможность расплачиваться за товары (работы, услуги) пластиковыми картами. Мы расскажем, что для этого нужно и как правильно отразить в учете получение "пластиковой" выручки. Специальное оборудование и его учет Сначала вам необходимо заключить с банком договор эквайринга. За свои услуги банк будет брать с вас комиссию, ее размер зависит от объема операций по картам: обычно чем больше сумма операций по картам, тем ниже процент. Помимо эквайрингового договора, понадобится специальное оборудование - POS-терминал. Ктото его покупает самостоятельно, а кому-то терминал предоставляет в пользование банк. Если вы взяли POS-терминал у банка, то учитывать его нужно на забалансовом счете 001 "Арендованные основные средства". Причем в некоторых договорах эквайринга прописано, что терминалы передаются в безвозмездное пользование. Конечно, подобная формулировка смущает бухгалтеров. Ведь налоговики могут это расценить как внереализационный доход от безвозмездной услуги <1>. Но, проанализировав судебную практику, мы не нашли споров на этот счет. Тем более что, по мнению Минфина, имущество, поступившее во временное пользование по возмездному договору, не считается для налоговых целей полученным бесплатно <2>. А это как раз ваш случай: POS-терминал вы получаете в рамках договора эквайринга, плата за который - комиссия банка (то есть данный договор возмездный). Однако для вашего же спокойствия рекомендуем по возможности избегать подобных формулировок в договоре. Например, можно написать: "Комиссия банка взимается за услуги перевода денег и за пользование организацией POS-терминалами". -------------------------------<1> Пункт 8 ст. 250 НК РФ; п. 2 Информационного письма Президиума ВАС РФ от 22.12.2005 N 98; Письмо Минфина России от 27.07.2012 N 03-07-11/197. <2> Письмо Минфина России от 30.08.2012 N 03-03-06/1/444. Чек пробиваем обязательно Несмотря на то что наличных денег от покупателя вы не получаете, вы все равно должны выдать ему кассовый чек <3>. Безусловно, за исключением тех случаев, когда вы в принципе можете не применять ККТ <4>. Для дальнейшего удобства заполнения кассовых документов "пластиковую" оплату лучше пробивать по отдельной секции ККТ. Помимо кассового чека, покупателю нужно выдать документ, подтверждающий оплату с использованием пластиковой карты <5>. Один его экземпляр оставляете у себя. При этом в зависимости от вашего эквайрингового оборудования иногда на этом документе требуется подпись покупателя. -------------------------------<3> Пункт 1 ст. 2, п. 1 ст. 5 Закона от 22.05.2003 N 54-ФЗ. <4> Пункты 2.1, 3 ст. 2 Закона от 22.05.2003 N 54-ФЗ. <5> Пункт 6 Положения, утв. Постановлением Правительства РФ от 23.07.2007 N 470. Сумма в кассе не сойдется с суммой в журнале кассира В конце смены кассир заполняет журнал кассира-операциониста (форма N КМ-4 <6>), где сумма наличной выручки на основании Z-отчета отражается в графе 11, а 1 Доходы по картам, но не игральным "пластиковая" выручка - в графе 13 (в графе 12 нужно отразить количество карт, которыми был оплачен товар) <7>. Кроме того, нужно заполнить справку-отчет и сведения о показаниях счетчиков ККТ и выручке (формы N N КМ-6, КМ-7 <6>). Далее кассир фиксирует сумму наличной выручки в ПКО и передает ее, как правило, в бухгалтерию. Принятые наличные деньги бухгалтер отражает в кассовой книге <8>. Предупреждаем кассира Обычную и "пластиковую" выручку в журнале кассира-операциониста нужно разделить, иначе налоговики оштрафуют организацию, расценив разницу в суммах в этом журнале и кассовой книге как неоприходованную выручку <9>. -------------------------------<6> Утверждены Постановлением Госкомстата России от 25.12.1998 N 132. <7> Письмо УФНС России по г. Москве от 20.01.2011 N 17-15/4707. <8> Пункты 3.1, 3.3, 5.1 Положения Банка России от 12.10.2011 N 373-П. <9> Статья 15.1 КоАП РФ. При возврате товара деньги возвращаем на карту Если покупатель решит вернуть вам товар, оплаченный "пластиком", то деньги за этот товар вы должны ему перечислить также на карту. Выдать причитающуюся покупателю сумму из кассы нельзя <10>. Порядок возвращения денег покупателю зависит также от дня возврата товара: (если) товар вернули в день покупки, то просто делается отмена операции по оплате; (если) товар вернули позже, то деньги возвращаются на условиях договора с банком-эквайрером. По рекомендации Банка России срок возврата должен составлять всего несколько дней <11>: организация-продавец направляет реестр платежей, содержащий информацию, в том числе и о возврате товара, в банк-эквайрер. Тот в свою очередь не позднее следующего рабочего дня возвращает деньги банку-эмитенту (банку, выпустившему карту, которой расплачивался покупатель). А уже банк-эмитент на следующий рабочий день перечисляет деньги за возвращенную покупку на карту покупателя. Для оформления возврата вам необходимо попросить у покупателя паспорт, карту, которой он расплачивался, и кассовый чек. И не забудьте заполнить акт о возврате (форма N КМ-3 <8>). В журнале кассира-операциониста возврат денег отражаете в графе 15. -------------------------------<10> Пункт 3 Официального разъяснения Банка России от 28.09.2009 N 34-ОР; Письмо УФНС России по г. Москве от 15.09.2008 N 22-12/087134. <11> Письмо Банка России от 01.08.2011 N 112-Т. Учет "пластиковых" операций Обычно деньги от покупателей поступают на расчетный счет не в день покупки, а через несколько дней, поэтому для отражения эквайринговой выручки в бухгалтерском учете используется счет 57 "Переводы в пути". Содержание операции Дт Кт На дату оплаты товара пластиковой картой Отражена выручка, полученная при оплате товаров пластиковыми картами 57 "Переводы в пути" 90 "Продажи", субсчет "Выручка" Начислен НДС 90 "Продажи", субсчет "НДС" 68 "Расчеты по налогам и сборам", 2 Доходы по картам, но не игральным субсчет "НДС" На дату зачисления денег на расчетный счет На расчетный счет поступила выручка за вычетом комиссии банка 51 "Расчетный счет" 57 "Переводы в пути" Комиссия банка включена в состав прочих расходов 91 "Прочие доходы и расходы", субсчет "Прочие расходы" 57 "Переводы в пути" Если же выручка за товары, оплаченные картой, поступает на расчетный счет в тот же день, то использовать счет 57 "Переводы в пути" не нужно. В налоговом учете для применяющих общий режим налогообложения датой признания дохода является день продажи товара независимо от того, когда поступит "карточная" выручка <12>. А комиссию банка можно включить в состав внереализационных расходов <13>. Для применяющих УСНО датой признания дохода является день поступления денег на расчетный счет <14>. И несмотря на то что деньги поступают за минусом комиссии банка, отразить доход нужно полностью, не уменьшая его на эту сумму <15>. Потом упрощенцы, выбравшие объект налогообложения "доходы минус расходы", могут включить комиссию банка в расходы <16>. "Доходным" упрощенцам это, к сожалению, недоступно. *** Как видим, никаких сверхъестественных трудностей учет "пластиковой" выручки не вызывает. При этом у данного способа оплаты много преимуществ, вот основные из них: - рост доходов вашей организации: число покупателей увеличится, да и суммы покупок возрастут, так как покупателю не надо уже задумываться об имеющейся в кошельке наличности; - сокращение расходов на инкассаторов; - безопасность: "пластиковую" выручку сложно украсть, и вам не подсунут фальшивые деньги; - на "пластиковые" операции не распространяется лимит расчетов наличными между организациями и предпринимателями (100 000 руб. по одному договору <17>), и представитель организации-покупателя может оплатить картой сколь угодно дорогое приобретение. -------------------------------<12> Пункт 1 ст. 271 НК РФ. <13> Подпункт 15 п. 1 ст. 265, п. 1 ст. 272 НК РФ. <14> Пункт 1 ст. 346.17 НК РФ. <15> Письмо Минфина России от 14.05.2012 N 03-11-11/161. <16> Подпункт 9 п. 1 ст. 346.16 НК РФ. <17> Пункт 1 Указания Банка России от 20.06.2007 N 1843-У. А.В.Овсянникова Эксперт по налогообложению Подписано в печать 26.10.2012 3