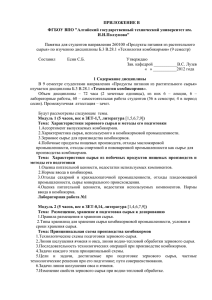

Бизнес-план - Инвестиционные проекты краснодарского края

advertisement