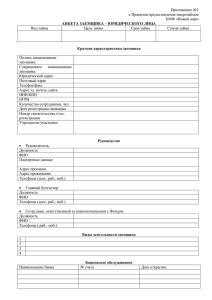

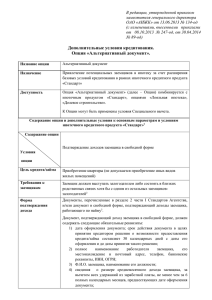

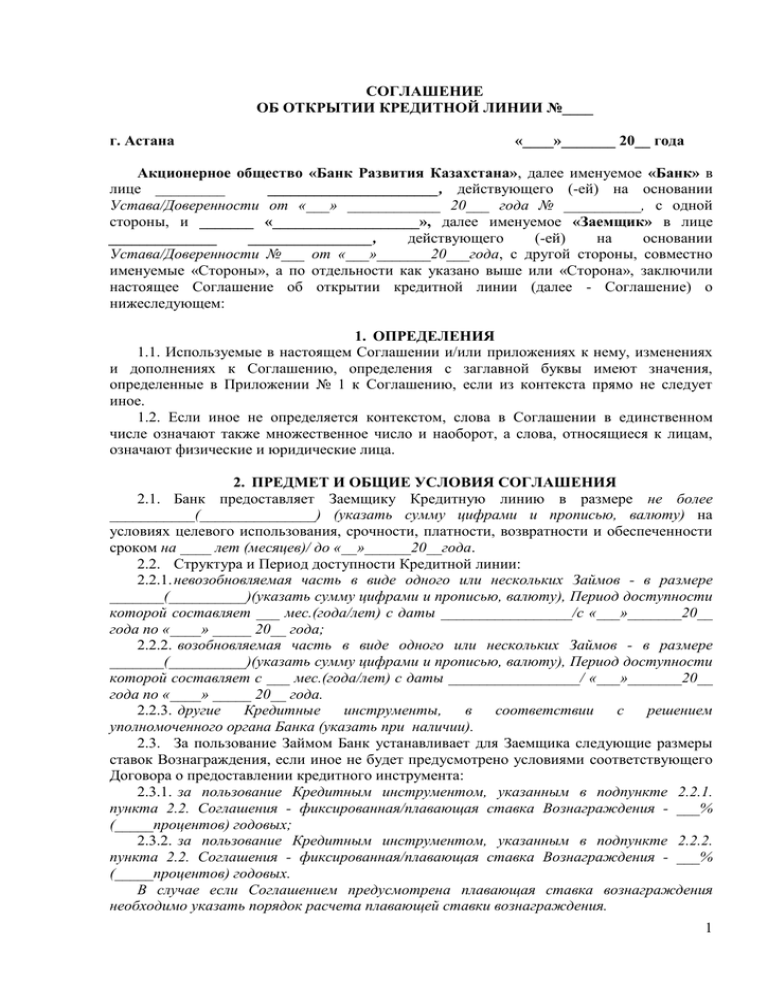

к Соглашению об открытии кредитной линии

advertisement