Модель CAPM для оценки WACC для СБЕ

advertisement

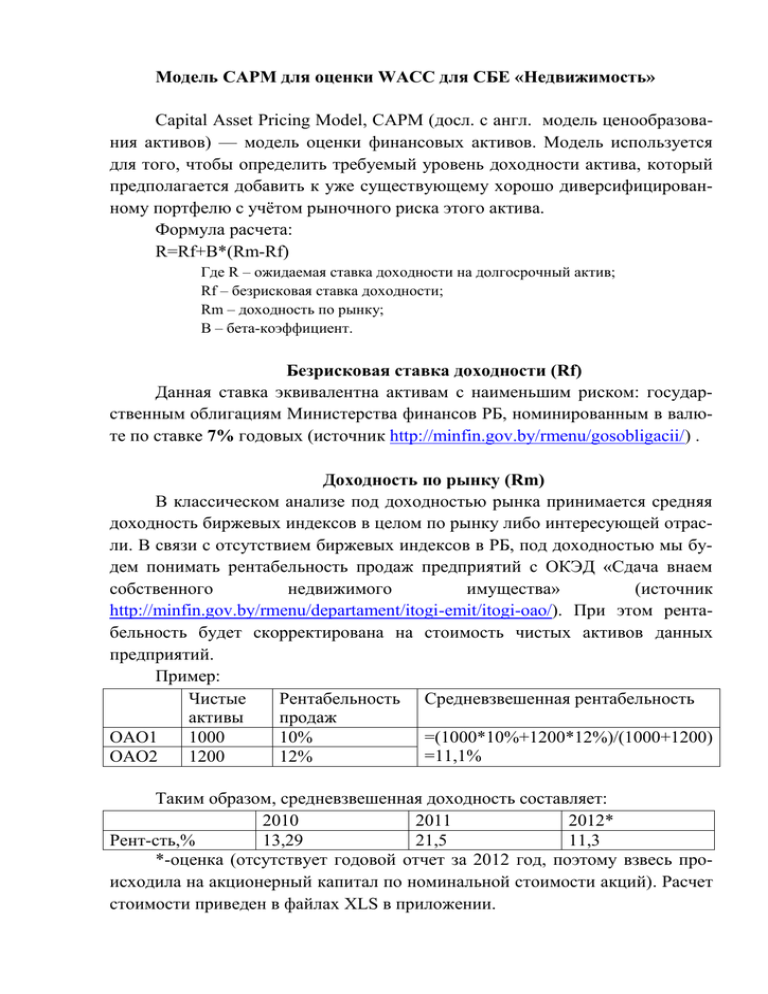

Модель CAPM для оценки WACC для СБЕ «Недвижимость» Capital Asset Pricing Model, CAPM (досл. с англ. модель ценообразования активов) — модель оценки финансовых активов. Модель используется для того, чтобы определить требуемый уровень доходности актива, который предполагается добавить к уже существующему хорошо диверсифицированному портфелю с учётом рыночного риска этого актива. Формула расчета: R=Rf+B*(Rm-Rf) Где R – ожидаемая ставка доходности на долгосрочный актив; Rf – безрисковая ставка доходности; Rm – доходность по рынку; B – бета-коэффициент. Безрисковая ставка доходности (Rf) Данная ставка эквивалентна активам с наименьшим риском: государственным облигациям Министерства финансов РБ, номинированным в валюте по ставке 7% годовых (источник http://minfin.gov.by/rmenu/gosobligacii/) . Доходность по рынку (Rm) В классическом анализе под доходностью рынка принимается средняя доходность биржевых индексов в целом по рынку либо интересующей отрасли. В связи с отсутствием биржевых индексов в РБ, под доходностью мы будем понимать рентабельность продаж предприятий с ОКЭД «Сдача внаем собственного недвижимого имущества» (источник http://minfin.gov.by/rmenu/departament/itogi-emit/itogi-oao/). При этом рентабельность будет скорректирована на стоимость чистых активов данных предприятий. Пример: Чистые Рентабельность Средневзвешенная рентабельность активы продаж ОАО1 1000 10% =(1000*10%+1200*12%)/(1000+1200) =11,1% ОАО2 1200 12% Таким образом, средневзвешенная доходность составляет: 2010 2011 2012* Рент-сть,% 13,29 21,5 11,3 *-оценка (отсутствует годовой отчет за 2012 год, поэтому взвесь происходила на акционерный капитал по номинальной стоимости акций). Расчет стоимости приведен в файлах XLS в приложении. Бета-коэффициент (Rf) В силу отсутствия биржевых индексов, а также котировок эмитента, для расчета бета-коэффициента принимается метод аналогий. Для этого была выбрана российская компания со схожим видом бизнеса, а также схожими размерами торговых площадей в собственности (по итогам 2012 года торговая площадь в управлении ОАО 487 тыс.м2.) Предприятие – ОАО «Мкапитал» (источник приложение 1). По данным компании «Финам» (источник http://www.finam.ru/files/file020512-01.pdf) бета-коэффициент данной компании составляет 0,77. При отсутствии бета-коэффициентов по необходимым отраслям, существует способ самостоятельного расчета данного показателя (с использованием котировок компании-аналога и котировок биржевого индекса, где котируется интересующая ценная бумага) – метод регрессии. Для корректировки данного коэффициента применительно к СБЕ «Недвижимость» необходимо произвести следующее: 1. Выявить структуру капитала ОАО «Мкапитал»; 2. Оценить потенциальную структуру капитала СБЕ «Недвижимость» 3. Произвести корректировку бета-коэффициента, исходя из структуры капитала. Bн = Bм*(1+Dн/Eн)/(1+ Dм/Eм) Где Вн – бета-коэффициент СБЕ Вм – бета-коэффициент ОАО «Мкапитал» Dн – обязательства СБЕ «Недвижимость» Ен – собственный капитал СБЕ «Недвижимость» Dм – обязательства ОАО «Мкапитал» Ем – собственный капитал ОАО «Мкапитал» Так как, СБЕ «Недвижимость» является перспективным направлением, и выявить структуру капитала по факту невозможно, экспертно можно ее оценить в соотношении 70%/30% в пользу заемного капитала. Таким образом, бета-коэффициент для СБЕ «Недвижимость» составит 0,96. Расчет ожидаемой ставки доходности на актив Для более точного расчета ставки доходности необходимо взять среднегеометрическое ставок за 2010-2012 гг. R2010 = 7% + 0,96 * (13,29% – 7%) = 13,04% R2011 = 7% + 0,96 * (21.5% – 7%) = 20,9% R2012 = 7% + 0,96 * (11,3% – 7%) = 11,12% Rсргеом = 14,47 – требуемая норма доходности на долгосрочный актив. Приложение 1 Топ 30 собственников торговой недвижимости РФ в 2012 году.