Комментарии бизнес-сообщества, по состоянию на

advertisement

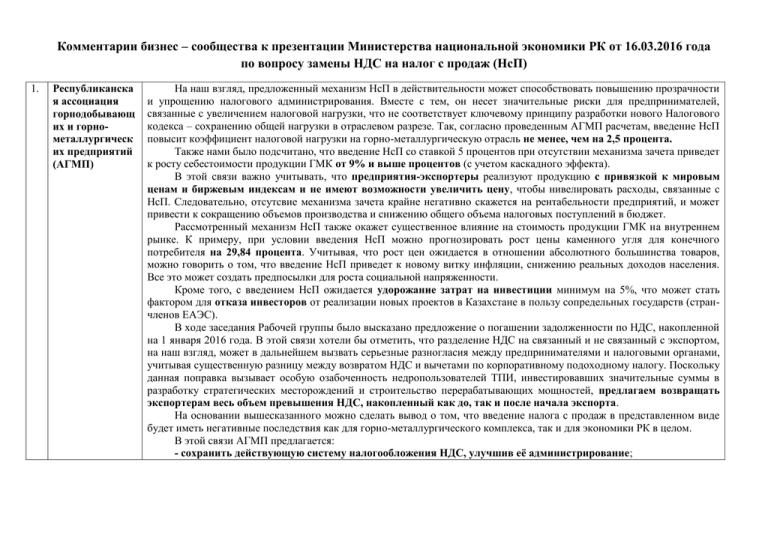

Комментарии бизнес – сообщества к презентации Министерства национальной экономики РК от 16.03.2016 года

по вопросу замены НДС на налог с продаж (НсП)

1.

Республиканска

я ассоциация

горнодобывающ

их и горнометаллургическ

их предприятий

(АГМП)

На наш взгляд, предложенный механизм НсП в действительности может способствовать повышению прозрачности

и упрощению налогового администрирования. Вместе с тем, он несет значительные риски для предпринимателей,

связанные с увеличением налоговой нагрузки, что не соответствует ключевому принципу разработки нового Налогового

кодекса – сохранению общей нагрузки в отраслевом разрезе. Так, согласно проведенным АГМП расчетам, введение НсП

повысит коэффициент налоговой нагрузки на горно-металлургическую отрасль не менее, чем на 2,5 процента.

Также нами было подсчитано, что введение НсП со ставкой 5 процентов при отсутствии механизма зачета приведет

к росту себестоимости продукции ГМК от 9% и выше процентов (с учетом каскадного эффекта).

В этой связи важно учитывать, что предприятия-экспортеры реализуют продукцию с привязкой к мировым

ценам и биржевым индексам и не имеют возможности увеличить цену, чтобы нивелировать расходы, связанные с

НсП. Следовательно, отсутсвие механизма зачета крайне негативно скажется на рентабельности предприятий, и может

привести к сокращению объемов производства и снижению общего объема налоговых поступлений в бюджет.

Рассмотренный механизм НсП также окажет существенное влияние на стоимость продукции ГМК на внутреннем

рынке. К примеру, при условии введения НсП можно прогнозировать рост цены каменного угля для конечного

потребителя на 29,84 процента. Учитывая, что рост цен ожидается в отношении абсолютного большинства товаров,

можно говорить о том, что введение НсП приведет к новому витку инфляции, снижению реальных доходов населения.

Все это может создать предпосылки для роста социальной напряженности.

Кроме того, с введением НсП ожидается удорожание затрат на инвестиции минимум на 5%, что может стать

фактором для отказа инвесторов от реализации новых проектов в Казахстане в пользу сопредельных государств (странчленов ЕАЭС).

В ходе заседания Рабочей группы было высказано предложение о погашении задолженности по НДС, накопленной

на 1 января 2016 года. В этой связи хотели бы отметить, что разделение НДС на связанный и не связанный с экспортом,

на наш взгляд, может в дальнейшем вызвать серьезные разногласия между предпринимателями и налоговыми органами,

учитывая существенную разницу между возвратом НДС и вычетами по корпоративному подоходному налогу. Поскольку

данная поправка вызывает особую озабоченность недропользователей ТПИ, инвестировавших значительные суммы в

разработку стратегических месторождений и строительство перерабатывающих мощностей, предлагаем возвращать

экспортерам весь объем превышения НДС, накопленный как до, так и после начала экспорта.

На основании вышесказанного можно сделать вывод о том, что введение налога с продаж в представленном виде

будет иметь негативные последствия как для горно-металлургического комплекса, так и для экономики РК в целом.

В этой связи АГМП предлагается:

- сохранить действующую систему налогообложения НДС, улучшив её администрирование;

2.

Ассоциация

«Kazenergy»

- в случае введения НсП, рассмотреть возможность установления для производителей-экспортеров,

являющихся агентами по НсП, зачетного механизма и возврата НсП, уплаченного поставщикам товаров, услуг.

Данные предложения позволят:

- сохранить в Казахстане международные принципы взимания косвенных налогов;

- обеспечить нейтральность косвенного налогообложения по отношению к внешней торговле.

Слайд №3. Проблемы

Указанные на слайде проблемные вопросы применения НДС требуют тщательного и надлежащего анализа всех

аспектов их возникновения и выработки механизмов их разрешения.

Анализирую мировой опыт реформирования методов применения и сбора косвенных налогов, необходимо

отметить, что все реформы, касающиеся режимов НДС и Налога с продаж, проводились только в одном направлении

(режимы Налога с продаж меняли на режимы НДС), благодаря тому факту, что НДС считается значительно более

современной, объективной и эффективной методологией взимания и сбора налогов.

В системе НДС налогом облагается только добавленная стоимость каждого сегмента цепочки, один и только

один раз, и предлагается нулевая ставка для экспортеров. Этот налог является нейтральным для всех предприятий,

обеспечивая равные возможности для экспортеров, конкурирующих на международных рынках. Он обеспечивает

самоорганизацию отраслей и предприятий не для получения выгоды от уклонения от уплаты налогов, а для реального

увеличения эффективности производства.

В противоположность этому, Налог с продаж будет взиматься на каждой стадии цепочки производствораспределение. Налоговая база на любой отдельной стадии включает в себя продажную стоимость товаров или услуг,

плюс ранее начисленный налог, нарастающим итогом из предыдущих стадий.

Это приводит к так называемому «каскадному эффекту», так как платится налог на уже обложенную ранее

стоимость и уплаченный на предыдущих стадиях налог. Эти налоги образуют шлейф искажений эффективности

производства, начиная с первой стадии производства и заканчивая последней стадией цепи розничных продаж.

Эта ситуация будет вынуждать формировать полностью вертикально интегрированные предприятия, чтобы

избежать, совершенно законно и легально, существенной доли налогового бремени, а мошенники могут получить

дополнительный стимул и возможность для уклонения от уплаты налогов.

Таким образом, каскадный эффект приводит к неравномерному налогообложению по всей цепочке

производство-распределение, неравномерному налогообложению стоимости рабочей силы (налоги на стоимость рабочей

силы на дальнейших стадиях еще более высокие) и капитала (налоги на стоимость капитала на дальнейших стадиях еще

более высокие), не поощряя инвестиции как в рабочую силу, так и в капитальные ресурсы.

Слайды №4,5. Предложение по введению Налога с продаж (далее – НсП)

Данный вариант совершенствования взимания косвенных налогов не поддерживается, поскольку:

1.

При взимании НсП на каждой стадии реализации товаров, работ, услуг возникает так называемый

каскадный (повторный) эффект нагромождения налога для конечного потребителя товаров, работ и услуг.

2.

Обложение НсП на каждой стадии реализации значительно увеличивает себестоимость товаров, работ,

услуг и в конечном итого отрицательно скажется на конкурентоспособности товаров налогоплательщиков.

3.

За счет увеличения себестоимости на сумму НсП, полученных от поставщиков товаров, работ, услуг

произойдет уменьшение КПН, подлежащего уплате в бюджет,

4.

Отсутствие зачета по входному НсП (когда налог, уплаченный предыдущей компанией, отнимается от

суммы налога, начисленного следующей компании) приведет к существенному росту налоговой нагрузки.

5.

Введение НсП с отсутствующей зачетной стороной может привести к уходу ряда налогоплательщиков в

«теневую экономику», что отрицательно скажется на пополнении бюджета.

6.

С целью соблюдение принципа «страны назначения» при обложении косвенными налогами освободить от

НсП экспорт товаров. Вместе с тем, в случае не освобождения экспорта товаров предприятие, осуществляющие экспорт

товаров, а также международную перевозку товаров с таможенной территории Таможенного союза в соответствии с

таможенным законодательством Таможенного союза и (или) таможенным законодательством Республики Казахстан,

потеряет возмещаемый НДС, поскольку у них не возникнет возмещаемого НсП.

7.

Чем больше переделов, тем больше налогов будет ложиться на конечного потребителя, так как на каждом

переделе будет возникать НсП, соответственно такой принцип налогообложения не будет стимулировать процесс

переработки в республике.

8.

Соответствует ли размер предлагаемой ставки НсП 5% предусмотренному новым Кодексом балансу общей

налоговой нагрузки в разрезе по отраслям, нет точного понимания, каким образом произведен расчет данных пределов.

Предполагается ли единая ставка, или размер ставки планирует варьироваться в зависимости от вида отрасли.

Таким образом, введение НсП вместо НДС не соответствует основному принципу разработки нового Кодекса,

выраженному в сохранении общей налоговой нагрузки.

Слайд №6. НсП по недропользователям, осуществляющим деятельность по СРП

Недропользователей, осуществляющих деятельность по СРП, предлагается освободить от НсП с сохранением

действующего порядка исчисления и уплаты НДС.

Вместе с тем, в случае отсутствия такой возможности, поддерживается 2 вариант Слайда №6 –возвращать НДС из

бюджета после проведения проверки, так как введение 1 варианта – в части отнесения на вычеты по КПН суммы НДС,

уплаченного покупателям, может привести к увеличению себестоимости, что отрицательно скажется на

конкурентоспособности товаров налогоплательщиков.

Слайд №7. Льготы по НсП

В случае принятия решения по замене НДС на НсП, предлагаем в целях стимулирования

освободить от НсП геологоразведочные работы.

геологоразведки

Слайд №9. Сравнение НДС и НсП на основе данных 2014 года

В данном слайде сумма облагаемого оборота указана 41 876,6 млрд.тенге.

НДС (12%) от данной суммы указан как 1 179,9 млрд.тенге.

Таким образом, не понятно в данном обороте присутствует ли оборот облагаемый НДС по ставке 0%. Так как при

исчислении 41 876,6 млрд.тенге *12% НДС = 5 025,192 млрд.тенге (больше чем 1 179,9 млрд.тенге)

В свою очередь, при исчислении НсП в 3% и 5% была использована вся сумма 41 876,6*3% =1 256,3 млрд.тенге и 2

093,8 млрд.тенге.

При этом согласно презентации, экспорт и международные перевозки не облагаются НсП, следовательно, при

расчете сумм НсП следовало убрать облагаемый оборот по ставке 0%.

3.

Ассоциация

«Kazenergy»

комментарии к

проекту

Концепции от

22.02.2016г в

части НсП

Слайд №10. Механизм по снижению превышения НДС, накопленного на 01.01.2016г.

Добавить в слайд, что суммы превышения НДС разрешить использовать в счет уплаты НсП.

Вариант 1 - замена НДС на налог с продаж (далее – НсП).

Данный вариант совершенствования взимания косвенных налогов не поддерживается, поскольку:

1. При взимании НсП на каждой стадии реализации возникает так называемый каскадный (повторный) эффект

нагромождения налога для конечного потребителя товаров, работ и услуг.

2. Обложение НсП на каждой стадии реализации значительно увеличивает себестоимость товаров, работ, услуг и в

конечном итоге отрицательно скажется на конкурентоспособности товаров налогоплательщиков.

3. НсП не предполагает систему зачета (когда налог, уплаченный предыдущей компанией, отнимается от суммы

налога, начисленного следующей компании), что приведет к существенному росту налоговой нагрузки.

4. Предприятие, осуществляющие экспорт товаров, а также международную перевозку товаров с таможенной

территории Таможенного союза в соответствии с таможенным законодательством Таможенного союза и (или)

таможенным законодательством Республики Казахстан, потеряет возмещаемый НДС, поскольку у них не возникнет

возмещаемого НсП.

5. Произойдет уменьшение КПН, подлежащего уплате в бюджет, за счет увеличения себестоимости на сумму НсП,

полученных от поставщиков товаров, работ, услуг.

6. Чем больше переделов, тем больше налогов будет ложиться на конечного потребителя, так как на каждом

переделе будет возникать НсП, соответственно такой принцип налогообложения не будет стимулировать процесс

переработки в республике.

7. При замене НДС на НсП возникает вопрос формирования механизма возврата накопленного дебетового сальдо

4.

Ассоциация

налогоплательщ

иков

и бухгалтеров

по НДС, что в свою очередь может отрицательно отразиться на пополнении бюджета.

8. Соответствует ли размер предлагаемой в Концепции ставки НсП (установленный в пределах 3-5%)

предусмотренному новым Кодексом балансу общей налоговой нагрузки в разрезе по отраслям, нет точного понимания,

каким образом произведен расчет данных пределов. Предполагается ли единая ставка, или размер ставки планирует

варьироваться в зависимости от вида отрасли.

9. Введение НсП с отсутствующей зачетной стороной может привести к уходу ряда налогоплательщиков в

«теневую экономику», что отрицательно скажется на пополнении бюджета.

Таким образом, введение НсП вместо НДС не соответствует основному подходу при разработке нового Кодекса,

выраженной в сохранении общей налоговой нагрузки.

Исходя из вышеизложенного, не поддерживается предлагаемый первый вариант совершенствования взимания

косвенных налогов (замена НДС на НсП).

1. Слайд №8. Совершенствование взимания косвенных налогов (замена НДС на НсП)

В п.1 слова «не связанные с экспортом» заменить на «не подлежащие возврату».

На практике налоговые органы стараются по различным не объективным причинам отказать в возврате заявленные

суммы превышения. В то же время, суммы «не подлежащие возврату» числятся на лицевом счете до истечения срока

исковой давности. При этом, у налогоплательщика нет возможности зачесть их в счет будущих платежей, так как

постоянно имеются суммы превышения по НДС. Суммы превышения образовались по приобретению работ, услуг,

работ связанных с деятельностью, связанную с получением дохода, то есть налоговые органы при проверках

подтверждают правомерность отнесения в зачет следовательно, данные суммы превышения должны быть отнесены на

вычеты.

Просим принять во внимание следующие примечания к презентациям касательно замены НДС на НсП

Разработчиками озвучены «Оптимизация структуры бизнеса путем укрупнения и сокращения количество

посредников». Посредники - это субъекты микро- и малого бизнеса, сокращение их количества противоречит ежегодным

посланиям Президента. Такой оборот совсем не соответствует наказу Президента: «Когда 60 процентов работающего

населения будет трудиться в малом и среднем бизнесе, тогда Казахстан достигнет устойчивости». Укрупняя бизнес, мы

сознательно повторяем (пройденные) ошибки развитых стран, которые когда-то благодаря проблемам в период кризиса

поняли, что выгодно иметь много субъектов малого бизнеса, так как они мобильнее, чем крупный. Им легче

перестроиться, в отличие от крупных, в этой связи их всячески поддерживают, выдавая беспроцентные и льготные

кредиты, покупая оборудование за счет государства, и многое другое. В период кризиса, когда в мире стало не спокойно,

почему под различным предлогом создается проблемы предпринимателям микро- и малого бизнеса, заставляя терять

единственный источник дохода? Необходимо отметить, что в результате применения НсП пострадают субъекты МБ, об

этом сами разработчики слайда ниже отметили (сокращение посредников-предпринимателей).

Слайд 14. Во-первых, озвучиваемые значительные потери бюджета по НДС в связи с применением мошеннических

схем, создаваемых с целью незаконного возврата НДС из бюджета, должны были контролироваться государственными

органами, которые были призваны выполнять свои функции, (не допускать)так как на содержание служащих этих

органов были потрачены средства в виде их заработной платы и прочие расходы. Во-вторых, необходимо обратить

внимание на статистику: какое количество субъектов МБ занималось такими действиями, вообще имели ли какое-то

отношение к этим мошенническим действиям?!

Слайд 10. Несмотря на важность не возврата НДС при применении НсП, опять-таки предлагается оставить возврат

НДС экспортерам, оставляя лазейку для использования государственных средств в дальнейшем. Ведь настоящей целью

замены НДС на НсП является сохранение казны государства, избегая возвраты из госбюджета? Слайд 14. «Простота

начисления НсП» - невозможно понять данное утверждение. При таком раскладе, в первую очередь, необходимо

получить ответы на следующие вопросы, и иметь определенные критерий (необходимо отталкиваться от чего то): вопервых -замену НДС на НсП предлагается произвести с 01.01.2017 г. Переход СНР на ОУР намечается с 01.01.2018 г.

Тогда СНР до перехода на ОУР каким образом будут облагать обороты только 3%, пока порог НДС не будет достигнут?

задаем уточняющий вопрос по поводу порога, так как НсП является заменой: значит те, кто не достиг 3000 МРП, будут

освобождены от НСП?!

Во - вторых-размер действующей ставки КПН (20%) будет снижаться до 15%-?!

В- третьих –установлен ли предполагаемый срок сдачи отчетов? И срок оплаты НсП-?

Безналичные расчеты будут ли облагаться НсП-? (стимулирование без/нал.)

4- вопрос: дистрибьюторы потребительских товаров смогут принимать в зачет НсП, уплаченный производителем?

5-вопрос: размер ставки НДС для тех кто является(остается) плательщиком НДС какой будет?

Мировая практике показывает что определенные товары первой необходимости НсП не облагаются?!

Не совсем понятен механизм увеличения бюджета (на сумму 800 млрд. тг) за счет расширения базы, если имеются

предложения оставить возврат НДС экспортерам, освободить медицинские, финансовые, образовательные услуги,

международные перевозки. Насколько обоснована данная цифра: на сколько достоверные предположения? И если

мошеннические схемы были тесно связаны с возвратом НДС, то при сохранении возврата экспортерам вопрос опять-таки

остается открытым.

Слайд 7. Предложения не облагать НсП обороты по реализации социально-значимых товаров и услуг, не носящих

посреднический характер:

1) образовательные услуги: необходимо перечислить конкретнее - каких субъектов: Вузы, частные детские сады,

частные ТОО, ИП, обучающие 1С, обучающие семинары, курсы различные?

2) медицинские услуги: учитывая то, что именно медицинские учреждения владеют большими оборотами,

высокими ценами на услуги, дорогостоящие операции, лечение, физио-лечение и т.д.

3) международные перевозки: согласно какому критерию их отнесли к социально-значимым услугам?

4) финансовые операции - необходимо уточнить, что именно подразумевается: банковские услуги, страховые

компании и микрокредитные организаций (ломбарды)и т.д.?

Предложения не обложения НсП вышеперечисленных видов деятельности однозначно считаем некорректными,

из-за весьма солидных оборотов в названных сферах деятельности.

Слайд 8.

Предложение не устанавливать 70% скидки с суммы НДС к уплате переработчикам

сельскохозяйственной продукции считаем не корректным, так как субъекты видов деятельности сельского хозяйства

приоритетнее медицинских, финансовых, образовательных услуг, международных перевозок. Если это противоречит

ВТО, то необходимо заменить субсидией таким образом, чтобы все предприниматели в сфере сельского хозяйства имели

возможность воспользоваться льготами, без какой-либо дискриминации в получении помощи. Остальные перечисленные

пункты однозначно теряют смысл по льготам, так как при замене НДС на НсП это автоматически подразумевалось.

Слайд 5. Достаточно ли обоснованно ли вводить принцип «страны назначения»? Зачем подстраиваться под чужой

принцип? Важно учесть возможности и способности каждой страны для удобства на своей территории, тем более в мире

незначительное количество стран применяют НСП (в определенных штатах США).

Слайд 4. Не совсем понятна такая трактовка- Объектом обложения может оказаться импорт - стоимость ввозимых

товаров на территорию РК? НсП – это налог с продаж, применяется при реализации, а не при оприходовании товаров.

Это либо техническая ошибка, либо действительно предложение - облагать налогом приход товаров? ..

Слайд 15. Применение контрольно- кассовых аппаратов на сколько являются выгодным для государства? - пока

еще вопрос открытый: если продавцы-предприниматели по определенным причинам не пробивают чеки, что даст

наличие кассового аппарата? Тем более, качество и цена кассовых аппаратов желают лучшего. Онлайн передача передаст

данные только тогда, когда пробит чек. Как известно, контролировать пробитие чеков каждого субъекта бизнеса пока

госорганы практически не в состоянии.

Также убедительно просим дать разъяснение , что подразумевается над предложением «Перевод торговых

рынков на современные форматы торговли»? Также часто озвучивается: «на международной практике» (страна какая?),

хотя, как раз и по международной практике микро- и малый бизнес имеют большие и эффективные инструменты

поддержки бизнеса со стороны государства, освобождение от уплаты налогов, беспроцентные кредиты, снижение

действующей ставки налогов и т.д. таким образом принцип поддержки малого бизнеса не нарушается.

Для того, чтобы легко понимался механизм применения НсП необходимо предложить базовую схему, Например,

если товар закупаются у самого производителя, стоимость товара будет ниже.

Кондитерская

фабрика

НсП 5 %

ТОО, ИП

посредник

НсП 5 %

ТОО, ИП

покупатель

посредник

Если покупатель находится в отдаленных местностях стоимость товара повысится, за счет понесённых затрат

(транспортные расходы, оплата услуг водителя – экспедитора).

Если товар приобретается у посредников стоимость товара повышается за счёт промежуточных НсП . Так как НсП

приходит вместо НДС, это значит: налоговым периодом является календарный квартал. Плательщик НсП должен

предоставить декларацию по НсП в налоговый орган по месту нахождения на каждый налоговый период не позднее 15

числа второго месяца, следующего за отчетным периодом. Плательщик НсП должен уплатить налог, подлежащий

уплате в бюджет,по месту нахождения на каждый налоговый период не позднее 25 числа второго месяца, следующего за

отчетным налоговым периодом.

Предлагаем несколько простых вариантов исчисление налогов.

Пример при уменьшение дохода на сумму

исчисленного НсП 1-вариант:

Шаг - I. Доход (ТОО,ИП) за календарный год составил 30,0 млн. тг

Шаг – I.I Cумма исчисленного налога НсП составила 30,0 Х 5% =1, 5 млн. тг

Шаг- II. По мере наступления срока сдачи годового отчета схема начисления КПН выглядит таким образом: 30,0

млн. тг. – 1, 5 млн.тг (НсП) = 28, 5 млн.тг (Валовый доход (ТОО, ИП) за календарный год с учетом вычета суммы НсП).

Далее исчисление КПН идет по обычной схеме:

( Валовый доход - (расход + себестоимость товаров и услуг)), где сумма расходов + себестоимости товаров и услуг

образно составило 19,95 млн. тг от дохода в 28,5 млн.тг

Далее 28,5 -19,95 млн.тг=8,55 млн.тг. налогооблагаемый доход для исчисления КПН

8,55 млн.тг. Х 15% = 1,283млн. тг

Итого: Сумма уплачиваемых налогов за отчетный год составляет:

1,5мл.тг (НсП)+1,283 (КПН)= 2,783 . тг

Второй вариант: 30,0 млн*5%=1,5 млн.тг

30 млн.тг-19,95=10,05 млн.тг *20% КПН=2,01 млн тг. При 15% КПН=1,5 млн.тг

5.

Казахская

хлопковая

ассоциация

6.

Ассоциация

финансистов

Казахстана

Ставка НсП в размере 5% очень большая, её нужно ли уменьшать, либо делать разовой (как это принято в

некоторых странах, где НсП уплачивается при поступлении товара в розницу)

Для примера, в приведённой презентации (слайд про молоко) НсП уплачивается 5 раз. и это без посредников и

сервисных организаций, которые обязательно будут присутствовать. в итоге, при продаже товара в розницу, ставка НсП

составит около 20% от стоимости конечной продукции. в случае НДС эта ставка составляет 12% и менее (с учётом

вычетов и льготного обложения).

В случае экспорта отечественной продукции (например, хлопка) цепочка плательщиков буде длиннее, а доля

накопленного НсП ещё выше.

Наименее тяжело смену налога перенесут импортные товары, поскольку там цепочка гораздо короче: импортёроптовик, и розничный продавец, плюс частичная наценка за логистику (склады и транспорт). итого, по грубым подсчёта

около 12%.

Таким образом, отечественные товары станут неконкурентоспособными как на внутреннем, так и на внешнем

рынках. Просто задавим свою промышленность. Может получиться как в странах третьего мира. Мы будем

экспортировать только сырьё, а нас будут "обеспечивать" всем остальным.

По нашему мнению, текущие предложения направлены на решение следующих задач:

Прекращение возврата НДС экспортерам и всем другим налогоплательщикам;

Отмена льгот по НДС;

Устранение мошеннических схем по возврату НДС

Не поддерживается введение НСП вместо НДС, т.к. это было бы шагом назад в развитии

налоговой системы Казахстана.

В большинстве развитых стран, например в Европейском Союзе, действует НДС, а не НСП. В

других развитых странах, например США, НСП действует только как налог, взымаемый с конечных

покупателей-физических лиц.

Другие страны, например Китай, отказываются от налога с оборота (бизнес-налог) и переходит к

НДС. Россия, например, вводила НСП, но довольно быстро от него отказалась, т.к. этот налог показал

свою неэффективность.

Предоставленные материалы не содержат достаточных обоснований в поддержку НСП.

НДС уже действует в Казахстане около 20 лет, создана обширная законодательная база и

сложилась определенная практика. Система НДС приносит стабильный, предсказуемый и

прогнозируемый доход государству. Конечно, есть проблемы. Но, наверное, лучше направить свои

усилия на решение этих проблем, чем полностью перечеркивать то, что создавалось и нарабатывалось

долгие годы.

Выгоды от введения НСП слишком призрачны, а примеры, основанные на производстве и

реализации молока и электроэнергии, слишком просты, чтобы учесть последствия введения НСП и

отмены НДС для экономики страны.

Что касается непосредственно слайдов Презентации:

1. На слайде 9 Презентации сравнение НДС с НсП на основе данных 2014г. допущена ошибка:

В представленной презентации неверно исчислен НДС, что дает неверную статистику:

НсП

Показатель

сумма

НДС (12%)

3%

5%

Облагаемый оборот

41 876,6

1 179,9

1 256,3

2 093,8

2. На слайде 6 Презентации НсП по недропользователям, осуществляющим деятельность по СРПС

предлагается два варианта отнесения на вычеты уплаченного НсП.

При этом:

а) в обоих вариантах ошибочно указывается суммы НДС вместо НсП;

б) не предлагаются варианты для остальных налогоплательщиков, не являющихся

недропользователями.

С целью урегулирования вопроса по НсП, уплаченному покупателю товаров, работ, услуг,

простоты и единообразного исчисления НсП, считаем целесообразным применять первый вариант для

всех налогоплательщиков, когда суммы, уплаченного НсП по товарам, работам, услугам относятся на

вычеты по КПН.

Считаем, что следует конкретизировать отнесение на вычеты по КПН НсП при приобретении

долгосрочных активов (основных средств, расходы капитального характера), т.к. согласно Налоговому

кодексу РК, расходы на приобретение указанных активов относятся на вычеты через амортизацию.

В случае 2-го варианта – части отнесения НсП на вычеты приведет к дополнительным

инструкциям, разъяснениям и в конечном итоге такой же громоздкой системе, как по НДС.

Данный вариант не поддерживается.

3. В слайде 15 Презентации «Основные мероприятия по переходу на НсП» говорится об

обязательности применения электронных счетов-фактур.

Вопрос: если счет-фактура – это документ, на основании которого налогоплательщики имели

право относить сумму оплаченного покупателям в зачет в счет уменьшения к оплате в бюджет

исчисленного НДС, то какова будет цель электронных счетов-фактур при введении НсП – только для

учета

плательщиков НсП для сотрудников КГД РК? Для самих налогоплательщиков НсП

необходимость в выписке электронных счетов-фактур отпадает.

4. Отсутствуют вопросы, освещающие наличие налоговой отчетности по НсП, порядок оплаты

НсП в бюджет.

5. Предлагаем дополнить слайд о текущей ситуации на стр. 2 словами:

«а у

налогоплательщиков, имеющих освобожденные обороты по НДС, относится на расходы, как НДС, не

принятый в зачет». Полное предложение с учетом дополнения: «Отрицательная разница - возврату из

бюджета (обороты по нулевой ставке), либо зачету в счет будущих платежей, а у налогоплательщиков,

имеющих освобожденные обороты по НДС, относится на расходы, как НДС, не принятый в зачет.»

6. Поддерживается перечень предлагаемых льгот по НсП, в частности, по финансовым

операциям, которые по действующему НК РК освобождаются от НДС (с целью исключения

удорожания стоимости финансовых услуг).

Правильно ли мы понимаем, что предлагается не устанавливать льготы по НсП при реализации

жилого здания, земельного участка (слайд на стр. 8) при их реализации плательщиками НсП,

перечисленными в слайде на стр. 4 (плательщиками НсП являются лица, осуществляющие реализацию

товаров, работ, услуг, в том числе адвокаты, частные судебные исполнители и профессиональные

медиаторы)? Учитывая, что реализация обычными физическими лицами жилых зданий, земельных

участков не подпадает под НсП, на наш взгляд, требуется конкретизация плательщиков НсП в слайде на

стр.4 или соответствующее примечание к слайду на стр. 8.

7.

8.

Ознакомившись с предложениями Министерства национальной экономики РК по введению налога с продаж

вместо НДС, и проанализировав расчеты по НДС и налогу с продаж, считаем, что введение налога с продаж приведёт к

резкому повышению себестоимости выпускаемой продукции:

1. Перерабатывающие предприятия при приобретении сырья и материалов, горючесмазочных материалов,

запасных частей, услуг, налог с продажи будут включать в цену приqбретаемого товара, услуги

2.

В предлагаемых Министерством примерах при введении налога с продаж стоимость закупаемого в

хозяйствах молока осталась на прежнем уровне, а ведь за счет подорожания гсм, электроэнергии, кормов, запасных

частей себестоимость молока повышается уже на первом этапе

3.

Учитывая, что не все товары можно приобрести напрямую, без посредников, трудно предположить, на

сколько может вырасти цена на вспомогательные материалы, запасные части, гсм.

4.

Если учесть, что для недропользователей сохранится действующий порядок исчисления НДС, то стоимость

гсм для потребителя поднимется уже не на 5 процентов, а как минимум, на 17 {12% + 5%)

5.

Так как налог с продажи включается в цену приобретаемого товара, нужен товаровед по ценам, на расчеты

для включения НсП в каждый вид приобретаемого товара, заработная плата специалиста также увеличит затраты

предприятия.

6.

Повышение закупочных цен на сырье потребует повышения цены реализации готовой продукции, что

скажется на объёмах продажи.

7.

За последние пять лет в составе затрат предприятия значительно увеличилась в соответствии с

законодательством доля разрешительных документов, расходы на страхование, увеличились цены на электроэнергию,

воду, в 2011 году 26 018 тыс. тенге, в 2015 году 43 020 тыс. тенге, это составило 65 процентов, и введение налога с

продаж приведёт к дополнительному росту цен на готовую продукцию, к чему население не готово.

Согласно проекту предлагается не облагать НсП обороты по реализации определенных социально-значимых

Ассоциация

предпринимател товаров и работ, в том числе международных перевозок. Данная мера не снижает рисков для судоходной отрасли

ей

морского Республики Казахстан. Во-первых, увеличится себестоимость предоставляемых услуг по морским перевозкам за счет

налога на импорт (запчастей и оборудования, услуги агентов и морских портов за пределами РК, и пр.), а также за счет

транспорта

ТОО

"Молочный

союз"

Генеральный

директор

«KTZ Express

Shipping»

9.

Эйр Астана

роста стоимости продаваемых товаров/предоставляемых услуг контрагентами, так как их оборот будет облагаться НсП,

который, в свою очередь, будет отнесен к стоимости товара/услуги. К примеру, в 2015 году нашей компанией в зачет

учтен НДС в сумме 27,8 млн.тенге, что составляет 5,3% от общей суммы произведенных расходов. Таким образом, рост

себестоимости может быть от 5 до 15% как минимум, с учетом налога на импорт. Увеличение себестоимости

предоставляемых услуг, не смотря на освобождение от НсП, окажет существенное влияние на конкурентоспособность

судоходных компаний РК по сравнению с иранскими, российскими и пр. судоходными компаниями.

Во-вторых, нельзя не отметить внешнее влияние возможного снижения экспортного потенциала в РК в результате

введения НсП, так как данный налог, по мнению многих ведущих экспертов, в результате «каскадного» принципа

взимания напрямую окажет влияние на увеличение стоимости продукции отечественных производителей, и,

соответственно, снизит конкурентоспособность продукции отечественных производителей по сравнению с импортными

товарами. Снижение объемов экспорта сократит спрос на услуги международных перевозок.

Исходя из вышеизложенного, считаем, что замена НДС на НсП в условиях кризиса и неопределенности несет в

себе очень высокие риски не только для судоходной отрасли, но и в целом для экономики РК за счет роста инфляции и

снижения объемов потребления, что, в свою очередь, не позволит обеспечить предполагаемый рост доходов в

республиканский бюджет.

К слайду «Льготы по НсП»

1) Поскольку согласно слайду определение перечня льгот по НсП основано на действующих льготах по НДС с

учетом их соответствия общепринятой международной практике просим Вас дополнительно учесть в части льгот очень

важный для авиабизнеса подпункт 10) статьи 248 Налогового кодекса, согласно которому освобождаются от НДС

обороты по реализации работ и услуг, связанных с перевозками, являющимися международными в соответствии со

статьями 244, 276-12 Налогового кодекса, а именно: работ, услуг по экспедированию товаров, в том числе почты,

экспортируемых с территории Республики Казахстан, импортируемых на территорию Республики Казахстан, а также

транзитных грузов; услуг технического и аэронавигационного обслуживания, аэропортовской деятельности. При

этом в части аэропортовской деятельности необходимо конкретизировать, что в данном случае речь идет не только об

услугах, но и товарах. В частности статьей 65 Закона Республики Казахстан от 15 июля 2010 года № 339-IV «Об

использовании воздушного пространства Республики Казахстан и деятельности авиации» определено, что в состав

аэропортовской деятельности входят следующие услуги:

обеспечение гражданских воздушных судов, объектов и служб аэропорта горюче-смазочными материалами и

специальными жидкостями, контроль за их качеством;

обеспечение пассажиров, экипажей питанием в аэропортах и гражданских воздушных судах.

Фактически, если дословно толковать, значение слова «обеспечение», обращаясь к толковым словарям, то можно

сделать вывод, что обеспечение означает не только саму услугу в виде обеспечения, но и то, чем обеспечивают кого-чтонибудь (материальные ценности, деньги). Ранее изложенная позиция Министерства Финансов была именно такой, кроме

того, она подтверждена письмом КГД МФ РК от 24.02.2016 года, но на данный момент существуют разночтения со

стороны поставщиков таких услуг, с целью избежания которых просим конкретизировать момент об освобождении не

только услуг, но и товаров в рамках аэропортовской деятельности.

В итоге, компании, оказывающие услуги в рамках аэропортовской деятельности (не носящей посреднический

характер) на международные рейсы будут выставлять счета-фактуры без НсП, тем самым сохранится имеющаяся льгота,

позволяющая не увеличивать стоимость и так дорогостоящих международных рейсов.

Кроме того, здесь также можно привести международный опыт, аэропортовское обслуживание международных

рейсов за рубежом также освобождено от НДС.

2) На данный момент авиакомпания, приобретая работы, услуги у нерезидентов, местом реализации которых

согласно статье 236 Налогового кодекса является Республика Казахстан, облагает их НДС за нерезидента, при этом

имеет право отнести их в зачет и в дальнейшем произвести возврат. То есть, по сути, налоговая нагрузка в данной

ситуации минимальна. Однако если данные работы, услуги, приобретенные у нерезидентов будут облагаться НсП с

отсутствием возможности зачета, соответственно с отсутствием возможности возврата, это увеличит как текущие

расходы компаний, так и налоговую нагрузку, что противоречит концепции Кодекса о государственных доходах

Республики Казахстан. Поскольку НсП – это налог с продаж с резидентов РК, то просим Вас рассмотреть возможность

освобождения от НсП покупку услуг у нерезидентов.

3) В слайдах озвучена льгота по международным перевозкам. Полностью поддерживаем данное решение. В

существующей международной практике международные перевозки, не носящие посреднический характер, не

облагаются НсП. Так, на примере Канады, применяется 0% ставка НсП на международные перевозки, в то время как в

США понятия НсП нет вообще ни для внутренних, ни для международных перевозок.

4) Однако, просим вас оставить льготу по уплате НДС на импортируемые товары методом зачета, то есть

предусмотреть льготу по уплате НсП при импорте товаров. Так как Эйр Астана импортирует только те товары и

применяет действующую льготу только по тем товарам, производство которых отсутствует на территории Республики

Казахстан и только по тем, которые входят в утвержденный перечень. Применение льготы на данный момент жестко

ограничено существующими условиями, что не позволяет манипулировать ею недобросовестным налогоплательщикам.

Ввозимые Эйр Астаной самолеты и запасные части чрезвычайно дорогостоящие, дополнительная нагрузка в виде НсП

даже по ставке 5% с учетом невозможности отнесения в зачет и последующего возврата увеличит себестоимость

авиаперевозок. Таким образом, в рамках нового Кодекса просим Вас предусмотреть как необходимость сохранения

льготы в части оплаты НсП на импорт товаров, используемых в Гражданской авиации, подпадающих под утвержденный

перечень, так и ее продление до 01.01.2023 с целью приведения в соответствие с льготами, предоставленными по

ввозным пошлинам по воздушным судам Решением Комиссии Таможенного союза от 27 ноября 2009 года № 130 «О

едином таможенно-тарифном регулировании Таможенного союза Республики Беларусь, Республики Казахстан и

Российской Федерации» = п. 7.1.13. Гражданские пассажирские самолеты подсубпозиций 8802 40 003 5 и 8802 40 003 6

ТН ВЭД ТС, ввозимые по 31 декабря 2023 года включительно на таможенную территорию Евразийского экономического

союза в целях их использования в пределах территории государства - члена Евразийского экономического союза, в

которое осуществляется ввоз этого товара, а также для перевозок между территориями государств - членов и (или) для

международных перевозок.

К слайду «Механизм по снижению превышения НДС, накопленного на 01.01.2016 г.»

АО «Эйр Астана» поддерживает решение в части отнесения на вычеты по КПН НДС с истекшим сроком исковой

давности.

Однако в части возврата НДС по международным перевозкам в пределах срока исковой давности для

налогоплательщиков, состоящих на мониторинге крупных налогоплательщиков просим Вас осуществить 100% возврат,

либо по крайней мере, сохранить существующий порядок возврата, то есть 70% возвращается сразу по запросу, а

оставшиеся 30% по проверке.

Общие комментарии по НсП, в том числе по ставке 5%

Применение ставки 5% на товары, работы, услуги (далее ТРУ) приобретенные в Республике Казахстан не

корректно, так как в Казахстане очень плохо развито собственное производство, что приводит к возникновению

большого количества посредников. На простом примере, мы проанализировали размер итоговой ставки НсП, которую

заплатит окончательный покупатель и пришли к следующему выводу:

Сумма

НДС

Сумма

НсП

Ставка НДС

на каждом

уровне

перепродаж

Ставка НсП

на каждом

уровне

перепродаж

(в %)

Сумма

реализации

Ставка

НДС

Ставка

НсП

Импортер

1 000 000

0,12

0,05

120 000

50 000

70 000

12

5

2 посредник

1 500 000

0,12

0,05

180 000

125 000

55 000

12

8,33

3 посредник

2 500 000

0,12

0,05

300 000

250 000

50 000

12

10

4 посредник

3 000 000

0,12

0,05

360 000

400 000

-40 000

12

13,33

5 посредник

3 500 000

0,12

0,05

420 000

575 000

-155 000

12

16,43

6 посредник

4 000 000

0,12

0,05

480 000

775 000

-295 000

12

19,37

Эффект

То есть, по сути, заявленная ставка в 5% по мере увеличения количества посредников увеличивается, что приведет

как к увеличению налоговой нагрузки, что противоречит первоначальной концепции о том, что планируемое введение

нового Кодекса о государственных доходах не должно приводить к росту налоговой нагрузки, так и к увеличению цен.

При этом положительный аспект введения НсП, указанный в слайдах - оптимизация структуры бизнеса путем

10. ТОО «Olympex

Advisers»

укрупнения и сокращения количества посредников несколько спорный. Казахстан активно стремится к развитию малого

бизнеса, а, как известно, малый бизнес не занимается производством, а занимается куплей-продажей.

Несмотря на очевидные преимущества НсП, описанные в слайдах несколько настораживает, почему же данный

налог не применяется во многих странах, при этом некоторые страны, введя НсП, отказываются от него. Были ли

проанализированы причины отказа/неведения НсП в международной практике?

В Республике Казахстан минимальное количество товаров приобретается напрямую у производителя, кроме того

даже в рамках производства производителя продукт может пройти несколько этапов на каждом из которых будет

начислен НсП, соответственно при 6 посредниках ставка налога для окончательного покупателя составит 19,37%. На

примере Эйр Астаны даже при огромном желании закупить авиакеросин напрямую у завода производителя, мы

сталкиваемся с невозможностью закупа в полном, желаемом нам объеме в виду наличия квот. Соответственно,

вынуждены приобретать топливо уже у посредников.

Для того, чтобы эффективно развивался малый бизнес и введение НсП было выгодно, необходимо взимать НсП с

импортера и производителя и не перекладывать в дальнейшем его взимание на оптовых/розничных продавцов, тогда не

возникнет каскадности и ставка с каждым этапом перепродажи увеличиваться не будет. Основное – это ужесточение

контроля на таможне и за производителями. Можно было бы продумать систему подтверждения продавцами факта того,

что ранее они приобрели товар, за который НсП был уплачен. В противном случае компаниям будет зачастую выгодно

именно импортировать товар, чтобы заплатить НсП 5%, чем закупать его у местных торговцев по ставке значительно

превышающей 5%.

Согласно анализу, сделанному в рамках нашей компании на реальных цифрах выгодной для налогоплательщика

схема становится при сохранении всех действующих льгот, при ставке НсП 5% и всего 2-3-х посредниках, то есть по

факту – это импортер и производитель, чего фактически добиться невозможно, либо возможно, если НсП будет

взиматься только при импорте и с производителей товаров. Также выгодной становится схема при ставке НсП 3%, также

при сохранении всех действующих льгот и количестве посредников – 5, но заранее предугадать сколько будет

посредников невозможно.

Также, стоить отметить, что НсП легко применим для налогоплательщика и легко администрируем со стороны

проверяющих органов в случае, если базой для расчета НсП будет оборот по реализации без предоставления права

удержания налога при выплате дохода продавцу.

Слайд №5. Предложение по введению НсП

Данный вариант совершенствования взимания косвенных налогов не поддерживается, поскольку:

1.

При взимании НсП на каждой стадии реализации товаров, работ, услуг возникает так называемый

каскадный (повторный) эффект нагромождения налога для конечного потребителя товаров, работ и услуг.

2.

Обложение НсП на каждой стадии реализации значительно увеличивает себестоимость товаров, работ,

услуг и в конечном итого отрицательно скажется на конкурентоспособности товаров налогоплательщиков.

11. Фудмастер

3.

За счет увеличения себестоимости на сумму НсП, полученных от поставщиков товаров, работ, услуг

произойдет уменьшение КПН, подлежащего уплате в бюджет,

4.

Отсутствие зачета по входному НсП (когда налог, уплаченный предыдущей компанией, отнимается от

суммы налога, начисленного следующей компании) приведет к существенному росту налоговой нагрузки.

5.

Введение НсП с отсутствующей зачетной стороной может привести к уходу ряда налогоплательщиков в

«теневую экономику», что отрицательно скажется на пополнении бюджета.

6.

С целью соблюдение принципа «страны назначения» при обложении косвенными налогами освободить от

НсП экспорт товаров. Вместе с тем, в случае не освобождения экспорта товаров предприятие, осуществляющие экспорт

товаров, а также международную перевозку товаров с таможенной территории Таможенного союза в соответствии с

таможенным законодательством Таможенного союза и (или) таможенным законодательством Республики Казахстан,

потеряет возмещаемый НДС, поскольку у них не возникнет возмещаемого НсП.

7.

Чем больше переделов, тем больше налогов будет ложиться на конечного потребителя, так как на каждом

переделе будет возникать НсП, соответственно такой принцип налогообложения не будет стимулировать процесс

переработки в республике.

8.

Соответствует ли размер предлагаемой ставки НсП 5% предусмотренному новым Кодексом балансу общей

налоговой нагрузки в разрезе по отраслям, нет точного понимания, каким образом произведен расчет данных пределов.

Предполагается ли единая ставка, или размер ставки планирует варьироваться в зависимости от вида отрасли.

Таким образом, введение НсП вместо НДС не соответствует основному принципу разработки нового Кодекса,

выраженному в сохранении общей налоговой нагрузки.

Слайд №6. НсП по недропользователям, осуществляющим деятельность по СРП

Недропользователей, осуществляющих деятельность по СРП, предлагается освободить от НсП с сохранением

действующего порядка исчисления и уплаты НДС.

Вместе с тем, в случае отсутствия такой возможности, поддерживается 2 вариант Слайда №6 –возвращать НДС из

бюджета после проведения проверки, так как введение 1 варианта – в части отнесения на вычеты по КПН суммы НДС,

уплаченного покупателям, может привести к увеличению себестоимости, что отрицательно скажется на

конкурентоспособности товаров налогоплательщиков.

Слайд №7. Льготы по НсП

В случае принятия решения по замене НДС на НсП, предлагаем в целях стимулирования геологоразведки

освободить от НсП геологоразведочные работы.

Вы правы введение налога с продаж, и вследствие этого отмена льготы по ндс, приведет к значительным расходам для

нашей компании.

На примере расчета для АО СУТ видно, что увеличатся платежи в бюджет примерно на 220 млн тенге и появятся

дополнительные расходы по себестоимости продукции на 190 млн тенге.

12. ТОО «Carlsberg

Kazakhstan

(Карлсберг

Казахстан)»

Расчеты для АО ФМ будут примерно аналогичными и для ТОО Компания ФудМастер Шымкент половина сумм.

Также увеличатся налоги для Компании ФудМастер Трейд.

При нашей модели бизнеса получится, что мы будем платить налог с продаж дважды – при реализации завод-трейд и

при реализации трейд-потребитель.

Общий вывод:

1. введение налога с продаж значительно увеличит налоговые расходы компании, соответственно компания будет

вынуждена их как-то перекрывать, а это только через изменение отпускных цен, что приведет к очередному росту

инфляции в отрасли.

2. Данный налог приведет к изменению структуры бизнеса, что негативно будет восприниматься акционером, т.к

выстроена уже оптимальная бизнес модель компании. Как следствие уменьшение потока инвестиций и сокращение

рабочих мест.

1. На наш взгляд, переход на налог с продаж может негативно повлиять на развитие малого и среднего бизнеса, так

как крупные организации, охватывающие несколько цепочек/этапов создания стоимости, будут иметь большее

стоимостное превосходство над более мелкими компаниями, которые специализируются на одном этапе создания

стоимости. Также это может способствовать тому, что крупные организации будут самостоятельно пытаться выполнять

некоторые операции, т.е. вместо аутсорсинга переходить на инсорсинг, что также не способствует развитию малого и

среднего бизнеса.

2. Как предполагается, налог с продаж будет исчисляться на каждом этапе цепочки производства/реализации. Таким

образом, налоговая база на каждом этапе будет складываться из стоимости реализации товаров/услуг плюс налог с

продаж кумулятивно из предыдущих этапов. Такой эффект каскадирования, когда один налогоплательщик платит налог

со своего оборота плюс с оборота предыдущих этапов, может приводить к искажениям облагаемой базы на всех этапах,

вплоть до конечного потребителя, в случае, если налогоплательщик на первом этапе неверно исчислил налог. Таким

образом, недобросовестные налогоплательщики будут иметь дополнительный стимул и возможность уклонения от

налогов, а фискальные органы дополнительные трудности в расследовании мошеннических схем и коррупционных

проявлений до уровня ритейлеров, которые имеют менее строгую систему бухгалтерского учета, раскрытия информации

и соблюдения законодательства. На наш взгляд, при таком сценарии развития событий утечка налоговых поступлений

может иметь больше шансов, чем увеличение поступлений налогов в бюджет.

3. Налог с продаж будет увеличивать затраты для предприятий, так как не предусмотрен зачет этого налога.

Соответственно, это приведет к увеличению издержек предприятия, снижению рентабельности и отдачи от инвестиций, а

это, в свою очередь, повлияет на увеличение цен на продукцию, сокращение персонала, снижение заработных плат,

расходов на обучение и прочих расходов на персонал, снижение конкурентоспособности предприятий-экспортеров. В

отличие от налога с продаж, система НДС облагает налогом на добавленную стоимость каждый сегмент в цепочке

создания стоимости только один раз, что является с финансовой точки зрения нейтральным для всех уровней

13. ТОО «Астана

бизнес»

предприятий и обеспечивает равные условия для экспортеров, конкурирующих на международных рынках.

4. Таким образом, неравномерное распределение налоговой нагрузки среди предприятий по всей цепочке

производства/ реализации и увеличение тем самым расходов вследствие многократного налогообложения на каждом

этапе, будут иметь негативный эффект на уровень доходов компаний, уровень цен на товары и услуги, доходы

населения, частные инвестиции. Кроме того, обнаружение несоблюдения законодательства в исчислении налога с

продаж может стать более сложной задачей для налоговых органов.

Таким образом, по нашему мнению, налицо существенные и весомые факторы, а также опыт развитых стран,

указывающие на то, что необходимо совершенствовать существующую систему НДС, разрабатывать механизмы по

снижению накопленного превышения НДС, а не заменять ее системой налога с продаж, противоречащей

международным договорам о принципах взимания налогов.

1. При введении налога с продаж пострадают экспортёры.

Сейчас экспортёры имеют право на вычет входного НДС, то есть при поставке продукции за рубеж государство

возмещает им этот налог. Это означает, что себестоимость экспортной продукции не содержит косвенные налоги.

Налог с продаж, который не возмещается, будет «сидеть» в материалах и услугах экспортных товаров, делая их

дорогими и неконкурентоспособными. Притом что в планах государства – создавать и всячески поддерживать экспорто ориентированные производства.

2. При введении налога с продаж пострадает малый и средний бизнес.

МСБ – основа любого развитого государства. Мобильность и новаторство малого и среднего бизнеса позволяют

расширять линейку товаров. Но с внедрением налога с продаж крупные компании, имеющие полный цикл производства,

будут иметь преимущество перед мелкими производителями.

Увеличение нагрузки на малый бизнес , применяющий упрощенную систему приведет к уменьшению числа

субъектов МСБ и монополизации рынка большими игроками.

3. При введении налога с продаж пострадают сельские жители.

Крупные игроки могут продавать продукцию в больших городах, минуя посредников. Но поставить товары в

сельскую местность без участия розничной торговли невозможно. Каждое звено этой цепи будет платить пресловутые

5%, поэтому товары на селе подорожают.

14. АО НАК

Казатомпром

2016 год

Введение НсП в размере 5% влечет за собой

уплата НсП поставщикам - 15 720

млн.тенге

уменьшение дохода на 15 720 млн.тенге

и КПН на 3 144 млн.тенге

нет возврата из бюджета 15 720 млн.тенге

денежный поток (- 28 296) млн.тенге

снижение дохода от реализации приобретенного урана на

97,5%

Вывод: с введением НсП деятельность Казатомпром по приобретению урана у СП

становится нерентабельной

15. ТОО «КАZ

Minerals

Managemenl»

комментарии к

проекту

Концепции от

22.02.016г в

части НсП

16. РД КМГ

комментарии к

проекту

Концепции от

22.02.016г в

части НсП

Касательно налога с продаж, озабоченность вызывает отсутствие механизма зачета и невозврат налога при экспорте, что

приведет к существенному удорожанию себестоимости казахстанской продукции и, следовательно, давлению на

рентабельность и потере конкурентоспособности отечественных предприятий на мировом рынке. В этой связи в случае

введения налога с продаж, полагаем целесообразным разработать механизм его возврата экспортерам.

РД КМГ как и многие другие экспортеры нефти, столкнулась с проблемами необоснованного отказа в возврате НДС в

связи с применением налоговыми органами системы управления рисками, разработанными в целях борьбы с созданными

схемами необоснованного изъятия из бюджета сумм НДС.

Согласно действующим Правилам возврата НДС (Правила применения системы управления рисками в целях

подтверждения сумм превышения НДС, предъявленных к возврату, утвержденных Постановлением Правительства РК от

27.03.2013 г №279) добросовестные экспортеры лишаются права возврата НДС на основании проблем, возникших у

поставщиков со 2-го по «пятый» уровень, на деятельность которых по правилам тендерных закупок он не имеет никаких

законных мер воздействия.

Следует отметить, что согласно подпункту 3) пункта 7 Правил ответственность за незаконные действия поставщиков

«пятого» уровня могут быть возложены на экспортера также и в том случае, когда информация относительно

деятельности последних получена правоохранительными органами в ходе оперативно-розыскных мероприятий.

При этом, Правила при расчете суммы НДС, не подлежащей возврату, не содержат требования идентификации

предмета сделки, реализованной поставщиком, к примеру, 5 уровня, поставщику 4-го уровня, с товаром, работой,

услугой, по которому формируется зачет у экспортера.

В результате чего экспортер лишается возврата НДС по товарам, работам, услугам, которые не имеют ни прямого, ни

опосредованного отношения к деятельности недобросовестного поставщика.

Поскольку никакое осмотрительное поведение экспортера, ограниченное рамками тендерных процедур, не является

гарантией предотвращения аналогичных проблем в будущем, перспективы обжалования отказа в возврате НДС в

подобных случаях являются низкими в связи с узакониванием подобных действий соответствующими Правилами, при

этом ни для РД КМГ, ни для многих других экспортеров возврат НДС из бюджета не является самоцелью, нарастающий

объем проблем с администрированием данного налога вынуждает Р Д КМГ склониться к идее отмены НДС и переходу

на НсП.

При этом, в целях, недопущения роста цен на конечные продукты потребления, предлагаем снизить ставку НсП до 12%. В целом, в отношении вопроса установления ставки НсП считаем необходимым проведение детального

статистического анализа по всем отраслям экономики Казахстана.