Письмо в ВАС о судебной практике по банкротству

advertisement

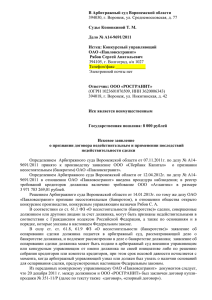

Адрес: 123001 г. Москва, АССОЦИАЦИЯ ул. Большая Садовая,дом 8 РЕГИОНАЛЬНЫХ строение 1 тел./факс: (495) 785-2990 е-mail: asros@asros.ru БАНКОВ РОССИИ htpp//: www.asros.ru (АССОЦИАЦИЯ «РОССИЯ») 101000, г. Москва, Малый Харитоньевский пер., д. 12 Председателю Высшего Арбитражного Суда Российской Федерации А.А. ИВАНОВУ Уважаемый Антон Александрович! В адрес Ассоциации региональных банков России поступают многочисленные обращения членов Ассоциации по вопросу практики применения арбитражными судами законодательства о банкротстве. В частности, большой резонанс у банковского сообщества вызывает формирование правоприменительной практики при применении арбитражными судами Российской Федерации главы III.1 Федерального закона №127-ФЗ от 26.10.2002 года «О несостоятельности (банкротстве)». На сегодняшний день норма, позволяющая конкурсным управляющим несостоятельных должников оспаривать любые сделки, совершенные несостоятельным должником (банкротом) в течение одного года до принятия заявления о банкротстве должника и после его принятия (подозрительные сделки), а также сделки, влекущие за собой так называемое преимущественное удовлетворение требований одного из кредиторов перед другими кредиторами, применяется судами, а так же используются конкурсными управляющими, в том числе выступающими на стороне Агентства по страхованию вкладов при банкротстве кредитных организаций, со следующими отступлениями от общего смысла, заложенного законодателем в нормы главы III.1 Закона: 1) Конкурсные управляющие оспаривают все сделки должника, которые попадают в период, позволяющий осуществлять такое оспаривание, игнорируя при этом нормы п. 2 статьи 61.4 Закона, которая устанавливает невозможность оспаривания сделок совершаемых в ходе обычной хозяйственной деятельности, цена которых не превышает одного процента от стоимости активов должника за последний отчетный период. В частности, конкурсные управляющие оспаривают действия должника по возврату межбанковских кредитов, располагая при этом документами, свидетельствующими об обычном характере таких сделок и соотнесении их размера с показателями активов на соответствующую дату. Такой подход формирует негативный фон на рынке межбанковского кредитования и заставляет крупные банки закрывать лимиты на своих контрагентов в регионах, где уровень прозрачности банков не позволяет сделать очевидный вывод об их финансовой стабильности и невозможности их банкротства в течение ближайшего времени. Кредитные организации не в состоянии на ежедневной основе отслеживать информацию Высшего Арбитражного суда РФ на предмет подачи заявления о банкротстве того или иного заемщика либо о банкротстве кредитной организации контрагента со стороны третьих лиц, поскольку подобная информация не всегда актуальна либо такая деятельность требует формирования отдельного подразделения в составе юридических служб или служб безопасности, существенно повышая фонд оплаты труда и. соответственно, стоимость банковского обслуживания и банковских услуг для клиентов-потребителей. 2) Арбитражные суды, принимая к рассмотрению заявления об оспаривании сделок конкурсными управляющими, выносят решения в пользу последних, основываясь на формально правомерной позиции приоритета специальных норм о банкротстве перед общими нормами гражданского законодательства, но, по существу, нарушающей равенство сторон, гарантируемое Конституцией, поскольку такая позиция ставит в заведомо невыгодное правовое положение кредитора как участника гражданского оборота и равноправного участника хозяйственной деятельности. Так, судьи трактуют действующие нормы законодательства и понятия, содержащиеся в гражданском праве, настолько широко, что, к примеру, отдельные действия должника, направленные на исполнение конкретной сделки (кредитного договора), и, более того, самостоятельные и правомерные действия кредитора, направленные на погашение задолженности своего контрагента-должника перед иным кредитором, признаются самостоятельной сделкой. В результате чего суд удовлетворяет требования конкурсного управляющего в полном объеме безотносительно исключений, предусмотренных п. 2 статьи 61.4 Закона. Такая позиция, затрагивающая основополагающие правила и принципы гражданского права, получила поддержку в Высшем Арбитражном Суде Российской Федерации (Постановление Пленума ВАС РФ от 23.12.2010 г. в редакции Постановления Пленума ВАС РФ от 22.06.2012 г. № 36) и начала применяться в практике нижестоящих арбитражных судов. Подобная практика, по мнению банковского сообщества, приводит к тому, что вместо своей основной функции - защиты интересов кредиторов и предотвращения банкротства предприятий, закон используется как инструмент для злоупотребления правом со стороны конкурсных управляющих, что противоречит принципам статьи 10 Гражданского кодекса Российской Федерации. В конечном счете, такой правоприменительный подход полностью дискредитирует законодательство о банкротстве, призванное защищать права всех добросовестных участников гражданского оборота. В связи с вышеизложенным, у банковского сообщества есть ряд предложений, направленных на совершенствование правоприменительной практики. Среди которых следует выделить ряд основных: - об исключении возможности оценки судами отдельных действий должника, в рамках заключенных с кредитором (ответчиком) договоров, как самостоятельных сделок, но сохранить за конкурсными управляющими право оспаривать сделки целиком; - в случае отказа конкурсному управляющему в признании сделки недействительной разъяснить судьям их обязанность указывать в судебном решении о взыскании с конкурсного управляющего всех расходов связанных с подачей такого иска, понесенных ответчиком. Это полностью исключит возможность подачи конкурсными управляющими исков по сделкам, оспаривание которых прямо не допускается ст. 61.4 Закона; - датой принятия заявления о банкротстве должника считать дату принятия того заявления, на основании которого судом была введена первая процедура банкротства. - В противном случае кредитные организации, являющиеся добросовестными налогоплательщиками, и в результате правоприменительной практики ставшими участниками судебных процессов о взыскании правомерно полученных денежных средств по кредитным сделкам должников, в последствии признанных несостоятельными (банкротами), несут риски существенных убытков от исполнения судебных актов. При этом информация о привлечении кредитной организации к делу в качестве ответчика нередко становится известна уже после вынесения таких судебных актов. Уважаемый Антон Александрович, прошу Вас обратить внимание на ситуацию, складывающуюся в рамках применения арбитражными судами Российской Федерации положений главы III.1 Федерального закона №127-ФЗ от 26.10.2002 года «О несостоятельности (банкротстве)», рассмотреть возможность дополнения Постановления Пленума Высшего Арбитражного Суда Российской Федерации от 23.12.2010 г. положениями, учитывающими вышеприведенные предложения банковского сообщества. С уважением, Президент Ассоциации Исп. А.И. Сафонов 8 (495) 692 46 71 А.Г. Аксаков