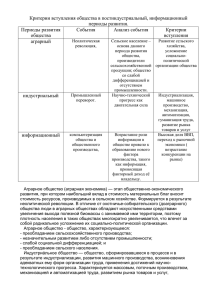

1. Тестирование слабой формы эффективности рынка на

advertisement