Document 4223937

advertisement

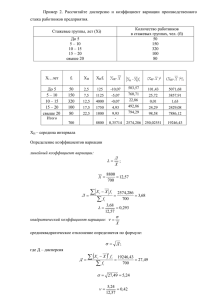

Департамент образования г. Алматы ИПК ПК СО г. Алматы Специализированная школа-лицей №165 для одаренных детей Бостандыкского района, г. Алматы Бекжанова Камила, 11 класс «А» «Математические вычисления основных величин банковской деятельности Нродного банка Республики Казахстан» Направление: математическое моделирование экономических и социальных процессов. Секция: экономика Научный руководитель: Научный консультант: Касаткин В.Б. , учитель математики Нурлыбаев А.Н., профессор кафедры алгебры, геометрии и прикладной логики КазНПУ им. Абая. Адрес СШЛОД №165: ул. Гагарина, 193 Телефоны: 248-21-33, 246-26-70. г. Алматы, 2011 г. 1 Оглавление Абстракт. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 3 Abstract. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 4 Введение. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .5 Introduction. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 6 Исследовательская часть. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 71. Система абсолютных, относительных и средних величин банковской статистики 2. Основные виды относительных показателей 3. Методика расчета основных видов относительных показателей. 4. Виды степенных средних и примеры, использующие степенные средние 5. Показатели вариации 6. Расчет показателей финансовой деятельности Национального банка РК по новому Базельскому соглашению по основе 1. Заключение. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Список использованной литературы. . . . . . . . . . . . . . . . . . . . . . Отзыв научного руководителя. . . . . . . . . . . . . . . . . . . . . . . . . . . . Рецензия. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 2 Абстракт Цель исследования: Изучить и предложить алгоритмы эффективного вычисления основных показателей банковской деятельности, а также их применение в различных практических задачах экономики. Гипотеза: Возможность существования не сложных процедур, позволяющих эффективно находить основные показатели банковской деятельности. Этапы исследования: 1. Изучение системы абсолютных, относительных и средних величин банковской статистики (основных видов относительных показателей). 2. Основные виды относительных показателей 3. Рассмотрение методики расчета основных видов относительных показателей. 4. Изучаются виды степенных средних и примеры связанные с ними. 5. Показатели вариации. 6. Расчет показателей финансовой деятельности Национального банка РК по новому Базельскому соглашению по основе 1. Методика исследования: Поиск, изучение и анализ специальной литературы; формулировка гипотез; построение вычислительного эксперимента. Новизна и степень самостоятельности: В данной научной работе представлена не только система основных показателей банковской деятельности, но и эффективное рассмотрение методики, не встречавшиеся ранее, также рассмотрено статистическое моделирование деятельности банковского сектора, а также виды степенных средних и примеры, связанные с ними. Все результаты, представленные в работе , были получены самостоятельно. Результаты работы и выводы: В результате изучения основных показателей банковской деятельности была предложена эффективная методика расчета, помимо неё были рассмотрены основные направления статистического анализа деятельности банков, виды степенных средних, рассматриваются примеры, как расчета показателей, так и примеры, использующие степенные средние. А также в ходе работы было рассмотрено статистическое моделирование деятельности банковского сектора, что немало важно в банковской деятельности. Области практического использования результатов: В данной работе предлагаются эффективные процедуры, которые можно применить при определении основных показателей банковской деятельности. Предложенные процедуры могут использоваться не только в финансах, но и в прикладной физике, математике и экономике. 3 Abstract Objective: To study and propose algorithms for efficient computation of the main indicators of banking activity, as well as their application in various practical problems of the economy. Hypothesis: The possibility of existence is not complicated procedures to efficiently find the key indicators of banking activity. Stages of studies: 1. The study of absolute and relative mean values of Banking Statistics (core ratios). 2. The main types of ratios 3. Review of the methodology for calculating the main kinds of ratios. 4. We study the kinds of power and medium-sized examples associated with them. 5. Indicators of variation. 6. Calculation of the financial activities of the National Bank of RK on the new Basel agreement on the basis of 1. The novelty and the degree of independence: This research paper presents not only a system of key indicators of banking activity, but also efficient processing techniques not seen before, also considered the statistical modeling of the banking sector, as well as forms of power and medium-sized examples associated with them. All results are presented in the paper were obtained independently. Results and conclusions: The study of the main indicators of banking activity has been proposed an effective method of calculation than it had been considered the main directions of the statistical analysis of banks, types of power means, provides examples of how to calculate the indicators and examples that use the power average. And also in progress was reviewed by statistical modeling of the banking sector, which is important in a lot of banking. Practical use of results: In this paper we propose an effective procedure that can be applied in determining the main indicators of banking activity. The proposed procedure can be used not only in finance but also in applied physics, mathematics and economics. 4 ВВЕДЕНИЕ Банковская система страны – одна из сфер, которая находится под пристальным вниманием как государственных институтов (органов власти), которая устанавливает правила осуществления деятельности в этой области. Так и тех, кому она необходима для нормального функционирования. Банки оперируют с финансовыми потоками, которые являются, образно говоря «кровью» экономики любой страны и стран. В связи с этим достаточно упомянуть незатухающий 2008 года мировой банковский кризис, долговой кризис в Евро зоне, в США и других стран. Поэтому правильная организация банковской деятельности на нынешнем этапе является важнейшей проблемой мировой экономики. Ошибки в управлении и деятельности банков приводят к невосполнимым потерям и астрономическим долгам государств (кризис в Ирландии, Португалии, Испании, Италии и особенно в Греции),нарушая нормальное функционирование мировой экономики и подрывая авторитеты и престиж банков: прокатившаяся недавно волна протестов населения во всех крупнейших городах США ( начиная с Нью-Йорка: Wall Street и до Аляски), Европы (Лондон Сити и др.), Азии и Африки. В свете изложенного актуализируется проблема реальной адекватной оценки показателей банковской деятельности, что можно достигнуть использованием эффективного аппарата математических методов статистического анализа и экономического моделирования. 5 INTRODUCTION Country's banking system - one of the spheres, which is under scrutiny as public institutions (government), which establishes rules for the implementation of activities in this area. And those who need it for normal operation. Banks operate on the cash flows that are, figuratively speaking, "the blood" of the economy of any country or countries. In this regard, it suffices to mention undamped 2008 global banking crisis, the debt crisis in the Euro zone, the U.S. and other countries. Therefore, the proper organization of banking activities at this stage is the most important problem the world economy. Errors in the management of banks and lead to irreparable loss and astronomical debts of (the crisis in Ireland, Portugal, Spain, Italy and especially in Greece), disrupting the normal functioning of the global economy and undermining the authority and prestige of banks: The recent wave of protests in all major population U.S. cities (from New York: Wall Street and up to Alaska), Europe (London City, etc.), Asia and Africa. In the light of updated real problem adequately assess the performance of banking activities, which can be achieved by using an effective apparatus of mathematical methods of statistical analysis and economic modeling. 6 1. Система абсолютных, относительных и средних величин банковской статистики. Абсолютными в статистике называются суммарные обобщающие показатели, характеризующие размеры (уровни, объемы) общественных явлений в конкретных условиях места и времени. Они характеризуют экономическую мощь страны и социальную жизнь страны (ВВП, ВНП, НД, реальные располагаемые денежные доходы населения, объемы промышленного и сельскохозяйственного производств, объем выпуска важнейших видов продукции). Например: численность населения Республики Казахстан на 1 января 2010 г. составила 16,3 млн. человек; на 2009 г. объем производства природного газа составил 27,9 млрд. ; на 2008 г. объем производства нефти составил 70 млн. т. Наряду с абсолютными статистическими величинами большое значение в статистике имеют относительные величины. В процессе выявления ряда важнейших для социально-экономической жизни вопрос возникает необходимость в изучении структуры явления, соотношения между отдельными его частями, развития во времени. Относительная величина в статистике - это обобщающий показатель, который представляет собой частное от деления одного абсолютного показателя на другой и дает числовую меру соотношения между ними. Относительные величины (или показатели, relative index) представляют собой результат деления абсолютного показателя на другой и выражают соотношение между количественными характеристиками социальноэкономических процессов и явлений. Относительные статистические величины подразделяются на следующие виды: динамики; расчетного задания; выполнения расчетного задания; структуры; координации; интенсивности уровня экономического развития, сравнения. 7 2. Основные виды относительных показателей банковской деятельности. Относительная величина динамики (относительный показатель динамики, dynamic relative index) – отношение уровня исследуемого процесса или явления за данный период времени (по состоянию на данный момент времени) и к уровню этого же процесса или явления в прошлом: ОВД = o o A- Относительная величина текущего периода B- Относительная величина базисного или предыдущего периода Относительная величина расчетного задания - отношение величины расчетного задания на период к достигнутой величине прошлого периода: ОВРЗ = C- Показатель, рассчитываемый на (i+1)-й период D- Показатель, достигнутый в i-м периоде Относительная величина выполнения расчетного задания - отношение величины, достигнутой в отчетном периоде, к величине расчетного задания: ОВВРЗ = o E- Показатель, достигнутый в i-м периоде o F- Показатель, рассчитываемый на (i+1)-й период Относительная величина структуры (относительный показатель структуры, structure relative index)-соотношение структурных частей изучаемого объекта и их целого: ОВС = X- Показатель, характеризующий часть совокупности. Y- Показатель по всей совокупности в целом. Относительная величина координации- отношение одной части совокупности к другой части этой же совокупности: ОВК= o C- Показатель, характеризующий i-ю часть совокупности o D- Показатель, характеризующий совокупности, выбранную в качестве базы сравнения 8 Относительная величина интенсивности характеризует степень распространения изучаемого процесса или явления и представляет собой отношение исследуемого показателя к размеру присущей ему среды: ОВИ = o o - Показатель, характеризующий явление А. - Показатель, характеризующий среду распространения явления А Разновидностью относительной величины интенсивности является относительная величина уровня экономического развития (relative index of level of economic development), характеризующая производство продукции в расчете на душу населения и играющая важную роль в оценке развития экономики государства. Относительная величина сравнения - соотношение одного и того же абсолютного показателя, характеризующего разные объекты: ОВСР = A - Показатель, характеризующий объект А. – Показатель, характеризующий объект Б. 3. Методика расчета основных видов относительных показателей. Пример 1 Имеются следующие данные по коммерческому банку, млн. долл. Показатель Собственный капитал На 1 января 2010 г. На 1 января 2011 г. 1509 1607 уставный капитал 196 177 добавочный капитал 108 88 88 89 в том числе: Фонды Рассчитаем относительные величины динамики: 9 a) по собственному капиталу: * 100%= 106,49% b) по уставному капиталу: * 100% = 90,3% c) по добавочному капиталу: * 100% = 81,48% d) по фондам: * 100% = 101,14% Рассчитанные относительные величины динамики показывают, что на 1 января 2010 г. по сравнению с 1 января 2011 г. собственный капитал банка вырос на 6,49%; в то же время добавочный капитал уменьшился на 18,52%, а фонды увеличились на 1,14%. Пример 2 Рассчитаем относительную величину структуры. Доля уставного капитала в общей стоимости капитала банка: a) на 1 января 2010 г.: * 100% = 12,98 % b) на 1 января 2011 г.: * 100% = 11,0 % Полученные показатели структуры показали, что в банке доля уставного капитала в общей стоимости собственного капитала снизилась на 1,98% и составила на 1 января 2011 г. 11%. Пример 3 Рассчитаем относительную величину сравнения инвестиций. Допустим, что в 2009 г. инвестиции в экономику Республики Казахстан составили: Кипра - 2,327 млн. У.Е.; США – 1133 млн. У.Е. . Инвестиции Кипра в экономики Республики Казахстан превышают в 1,5 раза инвестиции США. 10 4. Понятие и виды средних величин Средняя величина совокупности, который это обобщающий погашает показатель индивидуальные статистической различия значений статистических величин, позволяя сравнивать разные совокупности между собой. Средние величины делятся на два больших класса: степенные средние, структурные средние. К степенным средним относятся такие наиболее известные и часто применяемые виды, как средняя геометрическая, средняя арифметическая и средняя квадратическая. К структурным средним относятся мода и медиана, но наиболее часто применяются степенные средние различных видов. Степенные средние величины Остановимся на степенных средних. Степенные средние в зависимости от представления исходных данных могут быть простыми и взвешенными. Простая средняя считается по не сгруппированным данным и имеет следующий общий вид: где – среднее значение исследуемого явления; m – показатель степени средней; x- текущее значение (вариант) осредняемого признака; n – число признаков. Приведем в качестве примера расчет среднего возраста студентов Казахстана в группе из 20 человек: № п/п 1 2 3 4 5 Возраст Возраст Возраст Возраст № п/п № п/п № п/п (лет) (лет) (лет) (лет) 18 6 20 11 22 16 21 18 7 19 12 19 17 19 19 8 19 13 19 18 19 20 9 19 14 20 19 19 19 10 20 15 20 20 19 11 Средний возраст рассчитаем по формуле простой средней: Сгруппируем исходные данные. Получим следующий ряд распределения: Возраст, Х лет 18 19 20 21 22 Всего Число студентов 2 11 5 1 1 20 В результате группировки получаем новый показатель – частоту, указывающую число студентов в возрасте Х лет. Следовательно, средний возраст студентов (Казахстана) группы будет рассчитываться по формуле взвешенной средней: Общие формулы расчета степенных средних имеют показатель степени (m). В зависимости от того, какое значение он принимает, различают следующие виды степенных средних: средняя гармоническая, если m = -1; средняя геометрическая, если m –> 0; средняя арифметическая, если m = 1; средняя квадратическая, если m = 2; средняя кубическая, если m = 3. Если рассчитать все виды средних для одних и тех же исходных данных, то значения их окажутся неодинаковыми. Здесь действует правило мажорантности средних: с увеличением показателя степени m увеличивается и соответствующая средняя величина: гарм.≤ В статистической практике чаще, чем остальные виды средних взвешенных, используются средние арифметические и средние гармонические взвешенные. Средняя арифметическая Средняя арифметическая - самый распространенный вид средней. Она используется, когда расчет осуществляется по не сгруппированным статистическим данным, где нужно получить среднее слагаемое. Средняя арифметическая - это такое среднее значение признака, при получении которого сохраняется неизменным общий объем признака в совокупности. 12 Средняя арифметическая простая имеет следующий вид: где – среднее значение исследуемого явления; X - значения величин, для которых необходимо рассчитать среднее значение; N - Общее количество значений X (число единиц в изучаемой совокупности). Например, студент сдал 4 экзамена и получил следующие оценки: 3, 4, 4 и 5. Рассчитаем средний балл по формуле средней арифметической простой: (3+4+4+5)/4 = 16/4 = 4. Средняя арифметическая взвешенная - средняя сгруппированных величин - вычисляется по формуле: = где - веса (частоты повторения одинаковых признаков); - сумма произведения признаков на их частоты; - общая численность единиц совокупности. Например, студент сдал 4 экзамена и получил следующие оценки: 3, 4, 4 и 5. Рассчитаем средний балл по формуле средней арифметической взвешенной: (3*1 + 4*2 + 5*1)/4 = 16/4 = 4. Средняя арифметическая применяется чаще всего, но бывают случаи, когда необходимо применение других видов средних величин. Рассмотрим такие случаи далее. Средняя гармоническая Эту среднюю величину называют обратной средней арифметической, поскольку эта величина используется, подставив m=-1: = 13 Задача. Решите задачу применяя метод средней гармонической. Вычислить среднюю скорость двух автомашин, прошедших один и тот же путь, но с разной скоростью: первая- со скоростью 100 км/ч, а вторая- 90 км/ч. = = = = 94,7 км/ч. В статистической практике чаще используется гармоническая взвешенная, формула которой имеет вид: = , где = Данная формула используется в тех случаях, когда объемы явлений по каждому признаку не равны. В исходном соотношении для расчета средней известен числитель, но неизвестен знаменатель. Например, при расчете средней цены мы должны пользоваться отношением суммы реализации к количеству реализованных единиц. Нам не известно количество реализованных единиц (речь идет о разных товарах), но известны суммы реализаций этих различных товаров. Допустим, необходимо узнать среднюю цену реализованных товаров. Вид товара Цена за единицу, тг. Сумма реализаций, тг. а 250 2500 б 200 3000 с 300 6000 Получаем = = 255, 5 [тг.]. Средняя геометрическая Средняя геометрическая применяется при определении средних относительных изменений. Геометрическая средняя величина дает наиболее точный результат осреднения, если задача стоит в нахождении такого значения X, который был бы равноудален как от максимального, так и от минимального значения X. = 14 Например, в период с 2005 по 2008 годы индекс инфляции в России составлял: в 2005 году - 1,109; в 2006 - 1,090; в 2007 - 1,119; в 2008 1,133. Так как индекс инфляции - это относительное изменение (индекс динамики), то рассчитывать среднее значение нужно по средней геометрической: (1,109*1,090*1,119*1,133)^(1/4) = 1,1126, то есть за период с 2005 по 2008 ежегодно цены росли в среднем на 11,26%. Ошибочный расчет по средней арифметической дал бы неверный результат 11,28%. Средняя квадратическая Средняя квадратическая применяется в тех случая, когда исходные значения X могут быть как положительными, так и отрицательными, например при расчете средних отклонений. Главной сферой применения квадратической средней является измерение вариации значений X, о чем пойдет речь позднее в этой лекции. Средняя кубическая Средняя кубическая применяется крайне редко, например, при расчете индексов нищеты населения для развивающихся стран (ИНН-1) и для развитых (ИНН-2), предложенных и рассчитываемых ООН. = Вид степенной средней арифметическая Показатель степени (k) Формула расчета простая = взвешенная = 15 гармоническая -1 геометрическая 0 квадратическая 2 кубическая 3 = = = = = = = = , где = В отдельных случаях веса могут быть представлены не абсолютными величинами, а относительными (в % или долях единицы). Тогда используют формулу средней: x= . В интервальном вариационном ряду для расчета средней арифметической взвешенной определяются и используются значения середины интервалов. Пример 1 Рассмотрим методологию применения разных видов степенных средних на основе расчета средней заработной платы по двум предприятиям вместе: за январь, февраль и за два месяца. Исходные данные представлены в таблице. № предприятия Январь Средняя заработная плата, у.е. Февраль Численность работников, человек Средняя заработная плата, у.е. Фонд оплаты труда, тыс. у.е. 1 169 450 197 88 2 186 600 200 120 Определим исходные соотношения средней для показателя «средняя заработная плата». ИСС= α- Совокупный фонд заработной платы 16 β- Общая численность работников За январь мы располагаем данными о средней заработной плате и численности работников, т.е. нам известен знаменатель исходного соотношения, но известен его числитель. Однако фонд заработной платы можно получить умножением средней заработной платы на численность работников. Поэтому общая средняя может быть рассчитана по формуле средней арифметической взвешенной: = где = =179 у.е., - i-й вариант осредняемого признака; - вес i-го варианта. За февраль мы имеем только данные о средней заработной плате и фонде оплаты труда, т.е. нам известен числитель исходного соотношения, но неизвестен знаменатель. Численность работников по каждому предприятию можно получить делением фонда оплаты труда на среднюю заработную плату. Тогда расчет средней заработной платы в целом по двум предприятиям будет произведен по формуле средней гармонической взвешенной: = = где = 199 у.е., = . За 2 месяца расчет средней заработной платы по двум предприятиям произведен по формуле средней арифметичеcкой простой (невзвешенной), так как веса (f) отсутствуют или равны между собой. = = = 188 у.е., где n- число единиц или объем совокупности. Таким образом, исходя из вышеприведенных данных, были применены разные виды степенных средних. Структурные средние величины К наиболее часто используемым структурным средним относятся статистическая мода и статистическая медиана. 17 Статистическая мода Статистическая мода - это наиболее часто повторяющееся значение величины X в статистической совокупности. Если X задан дискретно, то мода определяется без вычисления как значение признака с наибольшей частотой. В статистической совокупности бывает 2 и более моды, тогда она мультимодальной (если считается бимодальной (если мод более двух), и это моды две) или свидетельствует о неоднородности совокупности. Например, на предприятии работает 16 человек: 4 из них - со стажем 1 год, 3 человека - со стажем 2 года, 5 - со стажем 3 года и 4 человека - со стажем 4 года. Таким образом, модальный стаж Мо=3 года, поскольку частота этого значения максимальна (f=5). Если X задан равными интервалами, то сначала определяется модальный интервал как интервал с наибольшей частотой f. Внутри этого интервала находят условное значение моды по формуле: Mo= где Мо – мода; ХНМо – нижняя граница модального интервала; hМо – размах модального интервала (разность между его верхней и нижней границей); fМо – частота модальноого интервала; fМо-1 – частота интервала, предшествующего модальному; fМо+1 – частота интервала, следующего за модальным. Например, на предприятии 10 работников со стажем работы до 3 лет, 20 со стажем от 3 до 5 лет, 5 работников - со стажем более 5 лет. Рассчитаем модальный стаж работы в модальном интервале от 3 до 5 лет: Мо = 3 + 2*(20-10)/(2*20-10-5) = 3,8 (года). Если размах интервалов h разный, то вместо частот f необходимо использовать плотности интервалов, рассчитываемые путем деления частот f на размах интервала h. Статистическая медиана 18 Статистическая медиана – это значение величины X, которое делит упорядоченную по возрастанию или убыванию статистическую совокупность на 2 равных по численности части. В итоге у одной половины значение больше медианы, а у другой - меньше медианы. Если X задан дискретно, то для определения медианы все значения нумеруются от 0 до N в порядке возрастания, тогда медиана при четном числе N будет лежать посередине между X c номерами 0,5N и (0,5N+1), а при нечетном числе N будет соответствовать значению X с номером 0,5(N+1). Например, имеются данные о возрасте студентов-заочников в группе из 10 человек - X: 18, 19, 19, 20, 21, 23, 23, 25, 28, 30 лет. Эти данные уже упорядочены по возрастанию, а их количество N=10 - четное, поэтому медиана будет находиться между X с номерами 0,5*10=5 и (0,5*10+1)=6, которым соотвествует значения X5=21 и X6=23, тогда медиана: Ме = (21+23)/2 = 22 (года). Если X задан в виде равных интервалов, то сначала определяется медианный интервал (интервал, в котором заканчивается одна половина частот f и начинается другая половина), в котором находят условное значение медианы по формуле: Me= где Ме – медиана; ХНМе – нижняя граница медианного интервала; hМе – размах медианного интервала (разность между его верхней и нижней границей); fМе – частота медианного интервала; fМе-1 – сумма частот интервалов, предшествующих медианному. В ранее рассмотренном примере при расчете модального стажа (на предприятии 10 работников со стажем работы до 3 лет, 20 - со стажем от 3 до 5 лет, 5 работников - со стажем более 5 лет) рассчитаем медианный стаж. Половина общего числа работников составляет (10+20+5)/2 = 17,5 и находится в интервале от 3 до 5 лет, а в первом интервале до 3 лет - только 10 работников, а в первых двух - (10+20)=30, что больше 17,5, значит интервал от 3 до 5 лет - медианный. Внутри него определяем условное значение медианы: Ме = 3+2*(0,5*30-10)/20 = 3,5 (года). 19 Также как и в случае с модой, при определении медианы если размах интервалов h разный, то вместо частот f необходимо использовать плотности интервалов, рассчитываемые путем деления частот f на размах интервала h. 5. Показатели вариации Вариация - это различие значений величин X у отдельных единиц статистической совокупности. Для изучения силы вариации рассчитывают следующие показатели вариации: размах вариации, отклонение, линейный, дисперсия, среднее квадратическое отклонение, квадратический коэффициент вариации. Размах вариации Размах вариации – это разность между максимальным и минимальным значениями X из имеющихся в изучаемой статистической совокупности: H= Недостатком показателя H является то, что он показывает только максимальное различие значений X и не может измерять силу вариации во всей совокупности. Cреднее линейное отклонение Cреднее линейное отклонение - это средний модуль отклонений значений X от среднего арифметического значения. Его можно рассчитывать по формуле средней арифметической простой - получим среднее линейное отклонение простое: Л= Например, студент сдал 4 экзамена и получил следующие оценки: 3, 4, 4 и 5. Ранее уже была рассчитана средняя арифметическая = 4. Рассчитаем среднее линейное отклонение простое: Л = (|3-4|+|4-4|+|4-4|+|5-4|)/4 = 0,5. 20 Если исходные данные X сгруппированы (имеются частоты f), то расчет среднего линейного отклонения выполняется по формуле средней арифметической взвешенной - получим среднее линейное отклонение взвешенное: Л= Вернемся к примеру про студента, который сдал 4 экзамена и получил следующие оценки: 3, 4, 4 и 5. Ранее уже была рассчитана средняя арифметическая = 4 и среднее линейное отклонение простое = 0,5. Рассчитаем среднее линейное отклонение взвешенное: Л = (|3-4|*1+|44|*2+|5-4|*1)/4 = 0,5. Линейный коэффициент вариации Линейный коэффициент вариации - это отношение среднего линейного отклонение к средней арифметической: λ= С помощью линейного коэффицинта вариации можно сравнивать вариацию разных совокупностей, потому что в отличие от среднего линейного отклонения его значение не зависит от единиц измерения X. В рассматриваемом примере про студента, который сдал 4 экзамена и получил следующие оценки: 3, 4, 4 и 5, линейный коэффициент вариации составит 0,5/4 = 0,125 или 12,5%. Дисперсия Дисперсия - это средний квадрат отклонений значений X от среднего арифметического значения. Дисперсию можно рассчитывать по формуле средней арифметической простой - получим дисперсию простую: 21 Д= В уже знакомом нам примере про студента, который сдал 4 экзамена и получил оценки: 3, 4, 4 и 5, ранее уже была рассчитана средняя арифметическая = 4. Тогда дисперсия простая Д = ((3-4)2+(4-4)2+(4-4)2+(54)2)/4 = 0,5. Если исходные данные X сгруппированы (имеются частоты f), то расчет дисперсии выполняется по формуле средней арифметической взвешенной получим дисперисю взвешенную: Д= В рассматриваемом примере про студента, который сдал 4 экзамена и получил следующие оценки: 3, 4, 4 и 5, рассчитаем дисперсию взвешенную: Д = ((3-4)2*1+(4-4)2*2+(5-4)2*1)/4 = 0,5. Если преобразовать формулу дисперсии (раскрыть скобки в числителе, почленно разделить на знаменатель и привести подобные), то можно получить еще одну формулу для ее расчета как разность средней квадратов и квадрата средней: Д= В уже знакомом нам примере про студента, который сдал 4 экзамена и получил следующие оценки: 3, 4, 4 и 5, рассчитаем дисперсию методом разности средней квадратов и квадрата средней: Д = (32*1+42*2+52*1)/4-42 = 16,5-16 = 0,5. Если значения X - это доли совокупности, то для расчета дисперсии используют частную формулу дисперсии доли: =d(1-d) 22 Cреднее квадратическое отклонение Выше уже было рассказано о формуле средней квадратической, которая применяется для оценки вариации путем расчета среднего квадратического отклонения, обозначаемое малой греческой буквой сигма: σ= Еще проще можно найти среднее квадратическое отклонение, если предварительно рассчитана дисперсия, как корень квадратный из нее: σ= В примере про студента, в котором выше рассчитали дисперсию, найдем среднее квадратическое отклонение как корень квадратный из нее: σ= = Квадратический коэффициент вариации Квадратический коэффициент вариации - это самый популярный относительный показатель вариации: ν= Критериальным значением квадратического коэффициента вариации V служит 0,333 или 33,3%, то есть если V меньше или равен 0,333 - вариация считает слабой, а если больше 0,333 - сильной. В случае сильной вариации изучаемая статистическая совокупность считается неоднородной, а средняя величина - нетипичной и ее нельзя использовать как обобщающий показатель этой совокупности. В примере про студента, в котором выше рассчитали среднее квадратическое отклонение, найдем квадратический коэффициент вариации V = 0,707/4 = 0,177, что меньше критериального значения 0,333, значит вариация слабая и равна 17,7%. 23 Правила определения PD, LGD, EAD, M Показатель Вероятность дефолта, PD Базовый IRB Продвинутый IRB Устанавливается банком на основе собственных оценок. Минимальное значение для корпораций и банков 0,03% Относительные Установлен Базельским потери от дефолта, комитетом: 45% для основных LGD активов и 75 % для второстепенных активов Устанавливается банком на основе собственных оценок Размер минимального риска, EAD Установлен Базельским комитетом Устанавливается банком на основе собственных оценок Эффективный срок, M Установлен Базельским комитетом (M=2,5) или определяется банком Устанавливается банком на основе собственных оценок, максимальный срок 5 лет Начнем с оценки относительных ожидаемых потерь по кредиту (expected loses, EL). На основе PD, LGD, EAD находим относительную величину потерь: El=PD*LGD=PD(1-RR), (1.1) где RR- уровень покрытия (recovery rate). Величина ожидаемых потерь в денежном выражении ( expected loses amount, ELA): ELA=PD*LGD*EAD. (1.2) Что касается неожиданных потерь (UL), то способ оценки этой величины более неопределенный. Например, в качестве одного из простых вариантов предлагают следующую оценку: UL=VaR-ELA. (1.3) где VaR- стоимость под риском. При определении VaR возможны различные варианты величины временного горизонта и принятого уровня вероятности. В связи с этим можно получить искомую оценку неожиданных потерь в весьма широком диапазоне значений, «по потребности». Существенно более сложной является методика, применяемая при внутреннем рейтинге. В этом случае для оценки минимальной величины капитала предлагается система формул, разработанных для разных видов обязательств и активов, в которых фигурируют не только параметры риска, но и значения функций и квантилей нормального распределения вероятностей. Для суверенных, банковских и корпоративных обязательств потребность в капитале 24 находят по формуле: CR=LGD[N( * (1.4) где CR – относительная потребность в резервируемом капитале ( capital requirement); N (x) – функция стандартного нормального распределения; квантиль стандартного нормального распределения; коэффициент корреляции дефолтов активов; - эффективный срок, в базовом варианте M=2,5 года, в продвинутом – это оставшийся срок до конца операции, причем 1≤M≤5, для инструментов с фиксированными поступлениями M определяется как средний срок; – коэффициент корректировки эффективного срока (maturity adjustment), учитывающий влияние уровня вероятности дефолта, PD. Коэффициент корреляции дефолтов для названных видов обязательств предлагается определять следующим образом: =0,12* + 0,24* (1- ). (1.5) После небольших преобразований (1.5) получим: =0,24 - 0,12* (1.6) . Величина находится в пределах от 0,12 до 0,24. Как видим, чем больше PD, тем меньше . Коэффициент корректировки эффективного срока находим следующим образом: b= . (1.7) Взвешенную по риску стоимость активов ( risk-weighted assets, RWA) во всех вариантах обязательств определяют по формуле: RWA=CR* 12,5* EAD. (1.8) 25 Заключение В данной научной работе представлена не только система основных показателей банковской деятельности, но и эффективное рассмотрение методики, не встречавшиеся ранее, также рассмотрено статистическое моделирование деятельности банковского сектора, а также виды степенных средних и примеры, связанные с ними. Все результаты, представленные в работе , были получены самостоятельно. В результате изучения основных показателей банковской деятельности была предложена эффективная методика расчета, помимо неё были рассмотрены основные направления статистического анализа деятельности банков, виды степенных средних, рассматриваются примеры, как расчета показателей, так и примеры, использующие степенные средние. А также в ходе работы было рассмотрено статистическое моделирование деятельности банковского сектора, что немало важно в банковской деятельности. В данной работе предлагаются эффективные процедуры, которые можно применить при определении основных показателей банковской деятельности. Предложенные процедуры могут использоваться не только в финансах, но и в прикладной физике, математике и экономике. 26 Рецензия на научный проект ученицы 11 «А» класса СШЛОД №165 г. Алматы Бекжановой Камилы по теме: « Эффективное вычисление основных показателей банковской деятельности». Основной целью исследования в данной работе является изучить и предложить алгоритмы эффективного вычисления основных показателей банковской деятельности, а также их применение в различных практических задачах деятельности банков. В работе предложены системы абсолютных, относительных и средних величин банковской статистики, рассмотрены основные виды относительных показателей, основные виды степенных средних, показатели вариации и исследованы примеры связанные с ними. В работе приведен обзор основных направлений статистического анализа деятельности банков и проведен анализ деятельности национального банка РК, а также проведен расчет показателей финансовой деятельности Национального банка РК по новому Базельскому соглашению по основе 1. Работа актуальна, выполнена самостоятельно, заслуживает высокой оценки комиссии. Научный консультант: Нурлыбаев А.Н., профессор каф. алгебры, геометрии и прикладной логики КазНПУ им. Абая Директор СШЛОД №165 /Баеков Е.С./ 27 Отзыв на научный проект ученицы 11 «А» класса СШЛОД №165 г. Алматы Бекжановой Камилы по теме: « Эффективное вычисление основных показателей банковской деятельности». В данном проекте, Камила, представила не только систему основных показателей банковской деятельности, но и эффективное рассмотрение методики, не встречавшейся ранее, также рассмотрено статистическое моделирование деятельности банковского сектора, а также исследованы виды степенных средних и примеры, связанные с ними. Оригинально рассмотрена деятельность Национального банка РК и проведен расчет показателей финансовой деятельности данного банка по новому Базельскому соглашению по основе 1. Все результаты представленные в работе были получены самостоятельно, работа актуальна и заслуживает высокой оценки комиссии. Научный руководитель: учитель математики /Касаткин В.Б./ высшей категории СШЛОД №165 Директор СШЛОД №165 /Баеков Е.С./ 28 Список использованной литературы 1. С.Р. Моисеев Финансовая статистика: денежная и банковская, 2008. 2. В.М. Гусаров, Теория статистики, 2002 3. Т.В.Чернова, Экономическая статистика Учебное пособие. Таганрог: Изд-во ТРТУ, 1999 4. Чернов А.А. Средние статистические величины 5. Васнев С.А. Экономическая статистика, 2010 6. Четыркин Е.М. Финансовые риски, 2008 7. Richard Brayli Finance М.: ЗАО «Олимп-Бизнес», 2003. 8. Коттл С., Мюррей Р.Ф., Блок Ф.Е. «Анализ ценных бумаг». – М.: ЗАО «Олимп-Бизнес», 2000 9. Грязнова А.Г., Федотова М.А. Оценка бизнеса. - Москва, "Финансы и статистика", 2003. 10. Феррис, Кеннет, Пешеро, Барбара, Пети. Оценка стоимости компании: как избежать ошибок при приобретении.: пер. с англ. – М.: Издательский дом «Вильямс», 2003. – 256с. 11. Чиркова Е.В. Как оценить бизнес по аналогии: Методологическое пособие по использованию сравнительных рыночных коэффициентов при оценке бизнеса и ценных бумаг – М.: Альпина Бизнес Букс, 2005. – 190 с. 12. Экономические и финансовые риски. Оценка, управление, портфель инвестиций. – 2-е изд. – М.: Издательско-торговая корпорация «Дашков и Ко», 2003. – 544 с. 13. Эванс Френк Ч., Бишоп Дэвид М. Оценка компаний при слияниях и поглощениях: Создание стоимости в частных компаниях/пер. с англ. – М.: Альпина Паблишер, 2004. – 332 29