Д.С.Севергина Томский политехнический университет

advertisement

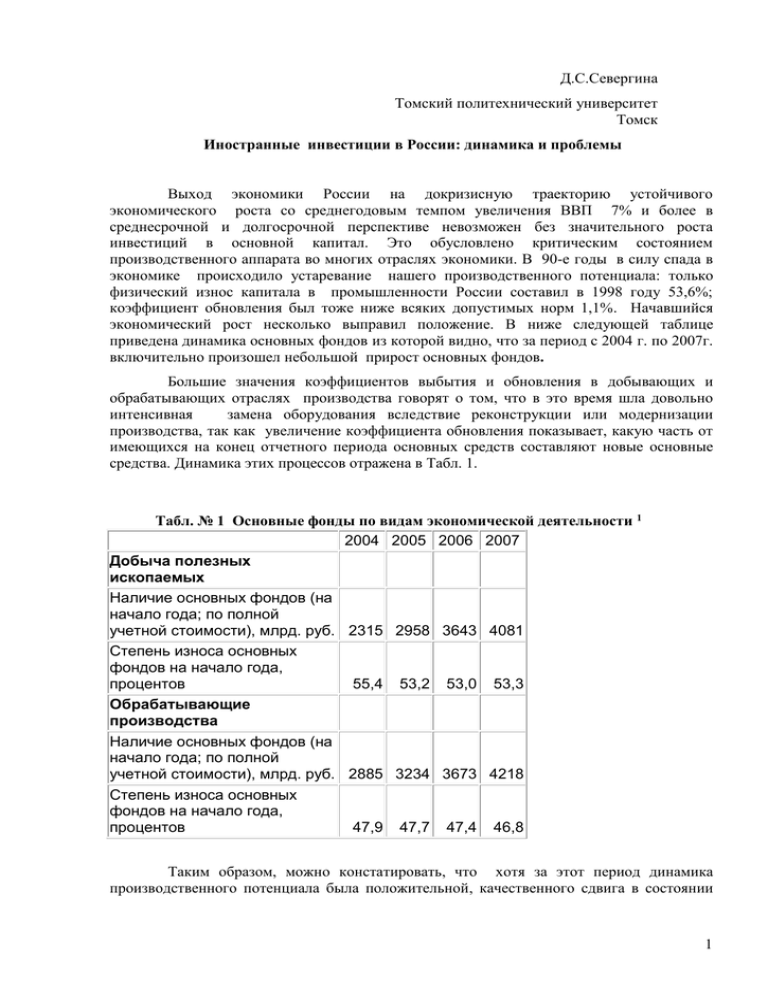

Д.С.Севергина Томский политехнический университет Томск Иностранные инвестиции в России: динамика и проблемы Выход экономики России на докризисную траекторию устойчивого экономического роста со среднегодовым темпом увеличения ВВП 7% и более в среднесрочной и долгосрочной перспективе невозможен без значительного роста инвестиций в основной капитал. Это обусловлено критическим состоянием производственного аппарата во многих отраслях экономики. В 90-е годы в силу спада в экономике происходило устаревание нашего производственного потенциала: только физический износ капитала в промышленности России составил в 1998 году 53,6%; коэффициент обновления был тоже ниже всяких допустимых норм 1,1%. Начавшийся экономический рост несколько выправил положение. В ниже следующей таблице приведена динамика основных фондов из которой видно, что за период с 2004 г. по 2007г. включительно произошел небольшой прирост основных фондов. Большие значения коэффициентов выбытия и обновления в добывающих и обрабатывающих отраслях производства говорят о том, что в это время шла довольно интенсивная замена оборудования вследствие реконструкции или модернизации производства, так как увеличение коэффициента обновления показывает, какую часть от имеющихся на конец отчетного периода основных средств составляют новые основные средства. Динамика этих процессов отражена в Табл. 1. Табл. № 1 Основные фонды по видам экономической деятельности 1 2004 2005 2006 2007 Добыча полезных ископаемых Наличие основных фондов (на начало года; по полной учетной стоимости), млрд. руб. 2315 2958 3643 4081 Степень износа основных фондов на начало года, процентов 55,4 53,2 53,0 53,3 Обрабатывающие производства Наличие основных фондов (на начало года; по полной учетной стоимости), млрд. руб. 2885 3234 3673 4218 Степень износа основных фондов на начало года, процентов 47,9 47,7 47,4 46,8 Таким образом, можно констатировать, что хотя за этот период динамика производственного потенциала была положительной, качественного сдвига в состоянии 1 производственного аппарата не произошло, степень износа остается очень большой. Кроме того, ситуацию осложнил начавшийся в 2008 году экономический кризис. Важнейшим условием выхода на положительную динамику темпов экономического роста является наращивание инвестиций в основной капитал. И мировой опыт говорит о том, что для этого необходимо использовать не только внутренние, но и внешние (иностранные) инвестиции. Иностранные инвестиции - долгосрочные вложения иностранного капитала в активы национальных компаний или государств. Наибольшее значение для развития национальных экономик имеют прямые иностранные инвестиции (ПИИ), которые, с одной стороны, позволяют инвестору обеспечить расширение масштабов деятельности, овладеть новыми рынками сбыта, усилить свои конкурентные преимущества, а с другой, способствуют развитию экономики, создают новые рабочие места, восполняют недостатки собственных инвестиционных средств. Недостатком ПИИ является то, что капитал надолго может быть связан в осуществляемых проектах без получения достаточной отдачи, так как они обычно характеризуются длительным периодом, значительными суммами инвестируемых средств, сильной зависимостью от условий вложения капитала, финансовых и политических рисков. Россия обладает значительным инвестиционным потенциалом. Вместе с иностранными инвестициями привлекаются также современные технологии, новые методы управления компаниями, высококвалифицированные менеджеры. Для успешной реализации современных проектов часто требуется наличие инновационного потенциала, имеющегося у зарубежных компаний. Вырастает квалификация рабочей силы. Иностранные инвестиции в большинстве случаев дополняют, реже замещают внутренние инвестиции. При совместном инвестировании возникает достаточно сложная задача координации прямых внутренних и прямых иностранных инвестиций. Решить эту задачу призвана государственная политика, направленная на привлечение прямых иностранных инвестиций, создание благоприятного налогового климата и принятие мер по снижению коррупции при административных процедурах сопровождения коммерческой деятельности. Высокие мировые цены на нефть несколько уменьшают зависимость России от объема иностранных инвестиций. Но как показал мировой кризис нефтяные деньги - очень не стабильный источник инвестиций. В мире сформировалось достаточно много способов привлечения ПИИ в национальную экономику и большинство из них активно применяется и в России. Иностранные инвестиции очень разнообразны по формам, но любая из них и особенно все вместе являются очень важным фактором экономического развития страны. Поэтому интересной является динамика ПИИ в экономику России за последние годы. Табл. 2 Динамика иностранных инвестиций 2 Всего добыча полезных ископаемых обрабатывающ ие производства 2004 г. млн. долл. 2005 г. млн. долл. 2006 г. млн. долл. 2007 г. млн. долл. 2008 г. млн. долл. 40509 53651 55109 120941 103800 I квартал 2009 г. млн. долл. 12000 9934 6003 9152 17393 12396 999 10236 17987 15148 31948 33914 5189 2 Данные таблицы показывают, что динамика иностранных инвестиций отличалась значительной неравномерностью как в целом и по отдельным отраслям. Но все же до 2009 года можно отметить довольно значительный приток ИИ. Особенно это видно по 2007 и 2008 годам. Но если рассматривать приток иностранных инвестиций в сопоставлении с величиной и степенью износа основных фондов в промышленности России в целом (Табл. 1), то можно сделать вывод, что значение ИИ для увеличения и обновления основных фондов пока очень мало. Но значение притока ИИ в экономику гораздо шире чисто количественного эффекта Россия выступает на мировой экономической сцене прежде всего как экспортер сырьевых ресурсов и продуктов первого передела, и как импортер иностранной высокотехнологичной продукции и услуг, рассчитанных в первую очередь на потребительский спрос. В то же время такая отраслевая структура инвестиций свидетельствует и о том, что многие категории иностранных инвесторов готовы производить прямые вложения в Россию, невзирая на высокие риски и крайне неблагоприятный инвестиционный климат. Прежде всего, следует отметить инвестиции со стороны крупнейших транснациональных корпораций, рассматривающих вложения в Россию как способ получения доступа к российским ресурсам и внутреннему рынку. Инвестиции в Россию являются для них лишь относительно небольшой частью глобальной долгосрочной инвестиционной стратегии, что позволяет им мириться с высокой степенью рисков и временной невыгодностью вложений. К этому разряду можно отнести крупнейших иностранных инвесторов в российском топливно-энергетическом комплексе (Exxon, Amoco, Occidental Petroleum), химической промышленности (Procter & Gamble), пищевой промышленности (CocaCola, BAT Industries, Philip Morris), финансовом бизнесе (Chase Manhattan Bank, Citibank, ABN-AMRO), отчасти - в области телекоммуникаций (Siemens, Alcatel, US West); Но интерес к инвестициям в Россию проявляет и средний и мелкий иностранный капитал, привлекаемый сюда сверхвысокой рентабельностью и быстрой окупаемостью отдельных проектов (как правило, при этом, не требующих очень высоких капитальных затрат), прежде всего - в торговле, строительстве и сфере услуг. Указанные преимущества перекрывают в глазах этих инвесторов общие недостатки и риски, присущие инвестиционному климату России. Не стоит сбрасывать со счетов и инвесторов из числа представителей российской диаспоры в зарубежных странах (известно какую роль в инвестиционном процессе сыграла эта часть инвесторов в Китае) а также компании, вкладывающие в Россию незаконно вывезенный за ее пределы и легализованный за рубежом капитал. Для таких инвесторов также в первую очередь характерны вложения в высокорентабельные и быстро окупаемые проекты; риски инвестиций в Россию для них существенно снижаются за счет хорошего знания местной специфики и обширных деловых и статусных контактов в стране. Все это обусловило достаточно быстрые темпы прироста ИИ вплоть до 2009 года (См. Табл.2). Как известно со второй половины 2008 года начался мировой экономический кризис, что не могло не сказаться на инвестиционном процессе, который имел разнонаправленный характер. Поэтому рассмотрим 2008 и 2009 годы более подробно. В экономику России в I квартале 2008 года поступило $17,3 млрд. иностранных инвестиций, что на 29,9% меньше, чем в I квартале 2007 года, сообщила Федеральная служба государственной статистики. Второй квартал также был довольно успешным, хотя летом в мировой экономике появились отрицательные явления в виде кредитного (ипотечного) кризиса в США. К августу разразился очередной мировой финансовый кризис («Черная пятница» 18 августа 2008 года). Вхождение России в составную часть мировой экономики не могло не отразиться на инвестиционном процессе. Россия в силу специфики своей экономики очень чувствительна к замедлению мировой 3 экономики, так как большая часть нашего экспорта – сырье, а импорта – оборудование. Конечно, значительную негативную роль сыграли и внутренние факторы, связанные с политическими проблемами. Так, война с Грузией спровоцировала чистый отток капитала по оценке министра финансов А.Кудрина только за 8-11 августа в $7 млрд. Позже он сообщил, что этот отток прекратился, но и притока особого не наблюдалось. ЦБ РФ прогнозирует на 2008 год чистый приток капитала в Россию на уровне $40 млрд. (при первоначальном прогнозе - $50 млрд.); за 8 месяцев он составил $25 млрд.3. Самое тревожное в этой ситуации то, что такая динамика инвестиций наносит удар прежде всего по ПИИ в основной капитал, которые сократились по сравнению с 2007 годом в 1,65 раза, вернувшись на уровень 2005 года. На долю ПИИ приходится порядка 10% инвестиций в основной капитал: сокращение притока зарубежных инвестиций на треть равнозначно потере 3-х процентных пунктов роста промышленности. Следует отметить и то обстоятельство, что из-за нестабильности мировой и внутренней экономики, роста инфляционных ожиданий предприятия придерживают также и внутренние инвестиции. В общей сложности в российскую экономику в 2008 году поступило 103,8 миллиарда долларов. Объем прямых инвестиций составил 27,027 миллиарда долларов. 2009 год. Глобальный приток прямых иностранных инвестиций (ПИИ) сократился в этом году на $500 до $1,2 трлн, прогнозирует Конференция ООН по торговле и развитию (UNCTAD).У Economist Intelligence Unit более пессимистичные оценки: спад составит 45%. Но в следующем году инвестиции начнут медленно восстанавливаться, и достигнут $1,4 млрд, а в 2011 г.- $1,8 млрд, отмечает UNCTAD в докладе «мировые инвестици-2009г.». Кризис начался с развитых рынков, что вызвало резкое снижение притока капитала, пишет UNCTAD в докладе, позже спад пришелся на развивающиеся страны. Россия вошла в кризис на год позже других стран, по развитым рынкам рецессия ударила не только раньше, но и сильнее. I квартал 2009г. Предпочтения инвесторов не изменились, ПИИ в развитые страны упали на 46,2%, в развивающиеся - на 38,6%. Главным ведущим развивающихся стран был Китай. Первая половина 2009г. Прямые инвестиции в Россию упали на 45% до $6,1 млрд. Сильнее всего пострадала электроэнергетика(-97%), финансовые сектор(-78%), металлургия(-61,2%), строительство (-50%),добыча полезных ископаемых(-42%). По итогам года сокращение составит около 40%, прогнозирует Ярослав Лисоволик из Deutsche Bank. Таким образом, Россия вступила в фазу мировой рецессии, но глубина падения экономики у нас гораздо больше, чем в других странах. В большинстве стран налицо спад или быстрое замедления темпов экономической активности и торговли, рост безработицы и бедности, которые, образуя «замкнутый круг», формируют весьма тревожную внешнюю конъюнктуру. Потребительская и деловая уверенность исчезла, кредитование прекратилось, а лопнувшие «пузыри» на рынке активов серьезно подорвали финансовое благосостояние. По всей видимости, болезненный процесс глобального сокращения доли заемных средств продлится дольше, чем предполагалось несколько месяцев назад. Тем не менее, большинство и российских, и зарубежных экономистов, сравнивая август 2008 – 2009 г.г. и август 1998 г. настроены оптимистично и утверждают, что сегодня российская экономика обладает намного более значительным запасом прочности, чем в 1998 году4. Объем и потенциал российской экономики, масштабы бизнеса, интеграция в мировую экономику, стабильность валюты, и, наконец, все те же огромные природные ресурсы дают нам шанс положительного экономического роста по мере выхода мировой экономики их кризиса. 4 Согласно текущему прогнозу Всемирного банка, в 2009 году реальный ВВП мировой экономики, по всей вероятности, снизится на 1,7%, при этом наиболее глубокий спад ожидается в промышленном производстве. Ожидается снижение объема мировой внешней торговли на 6,1%. Прогноз динамики мировой экономики даже на ближайшее будущее остается весьма неопределенным. Ожидается падение мирового ВВП и снижение объемов мировой торговли, а также значительное сокращение капитальных потоков в развивающиеся страны в 2009 г. При этом мировые цены на нефть останутся на низком уровне – в диапазоне от 50 до 60 $ 2009-2010 годах. В связи с этим, реальный ВВП России, вероятно, сократится в 2009 г. по оценкам от 7 до 10 % . Влияние кризиса на Россию усугубляется ее структурной уязвимостью: зависимостью от нефтегазового сектора и узостью промышленной базы со слаборазвитым сектором малых и средних предприятий.. В дальнейшем ответные меры экономической политики должны быть более избирательными и направленными на смягчение воздействия кризиса, так как в России много ограничений для ИИ. Так, например, ограничиваются возможности иностранных инвесторов покупать российские активы, в частности нефтегазовые. Ограничиваются любые инвестиции из оффшорных зон. Если сделка подпадает под определенные параметры, она требует согласования в установленном порядке органа исполнительной власти в области безопасности. Инвестору могут предложить взять на себя некоторые дополнительные обязательства, если правительственные ведомства все же сочтут сделку возможной. Иностранные инвесторы обязаны согласовывать с Правительством России сделку по приобретению пакета акций крупного стратегического предприятия, объем которого превышает 25% плюс 1 акция. Иностранные компании для участия в аукционах на право освоения крупных месторождений должны будут создавать совместные предприятия с российскими госкомпаниями (Газпромом, Роснефтью). Все это сдерживало приток ИИ еще до кризиса и в силу усилившейся конкуренции за инвестиционные ресурсы на мировых рынках может сдерживать приток ИИ и в будущем. Поэтому необходимы коррективы законодательства, регулирующего инвестиционные процессы. Россия даже в условиях мирового кризиса имеет свои сравнительные преимущества, состоящие, прежде всего в наших богатых ресурсах (природных и трудовых). И можно согласиться с позицией тех экономистов, которые считают, что богатство ресурсов на данном этапе развития нашей экономики это не приговор, а стартовая площадка для роста. Лишь бы мы научились эти преимущества использовать, тогда рост инвестиций будет продолжаться. Сайт Федеральной Службы Государственной Статистики. www.gks.ru 1 Режим доступа: Таблица составлена на основе Сайт Федеральной Службы Государственной Статистики. Режим доступа: www.gks.ru 2 3 Кувшинова О. Невероятная цифра –$5 млрд. // Ведомости. 5 сентября 2008 г. 4 Перцовский А. 1998 – 2008 – 2018. //Ведомости. – 19.08.2008. 5