programma080400.62_fin._menedzh

advertisement

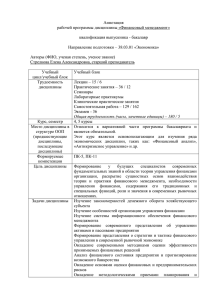

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ Федеральное государственное бюджетное образовательное учреждение высшего профессионального образования «ТЮМЕНСКИЙ ГОСУДАРСТВЕННЫЙ АРХИТЕКТУРНО-СТРОИТЕЛЬНЫЙ УНИВЕРСИТЕТ» УТВЕРЖДАЮ: Проректор по учебной работе ______________ Воронин А. В. «____» _________________ 2013 г. РАБОЧАЯ ПРОГРАММА по дисциплине: «Основы финансового менеджмента» для направления: 080400.62 «Управление персоналом» Квалификация выпускника: бакалавр Форма обучения: очная Семестр – 4 Всего зачетных единиц – 3 зач. ед. Всего часов – 108 ч. В том числе: Лекции – 18 ч. Практические занятия – 18 ч. Лабораторные занятия – 0 ч. Самостоятельная работа – 36 ч. Форма промежуточного контроля: экзамен семестр 4 СОГЛАСОВАНО: Директор ИНЖЭКИ _________________ Воронцов В. В. «__»_____________2013 г. Зав. кафедрой Менеджмента _________________ Чикишева Н. М. «__»_____________2013 г. Зав. выпускающей кафедрой Менеджмента _________________ Чикишева Н. М. «__»_____________2013 г. Тюмень, 2013 Рабочая программа составлена с учетом требований ФГОС ВПО и ООП ВПО по направлению 080400.62 «Управление персоналом» Разработчик программы: _________________ Доцент кафедры Экономики Сбитнев А.Е. Рецензент программы: Доцент кафедры Менеджмента Васильев Е.В. _________________ Рабочая программа рассмотрена и одобрена на заседании кафедры Менеджмента, о чем сделана запись в протоколе № 5 от 19 декабря 2012 г. 1. ЦЕЛЬ И ЗАДАЧИ ОСВОЕНИЯ ДИСЦИПЛИНЫ 1.1. Целью освоения дисциплины является: Формирование у студентов цельной системы базовых знаний в области финансового менеджмента на уровне отдельного субъекта хозяйствования (фирмы). 1.2. Задачи дисциплины: сформировать у студентов четкое представление о роли финансового менеджмента в системе управления фирмой; изучить основные концепции финансового менеджмента; ознакомить студентов с основными принципами управления денежными потоками фирмы; показать теоретические и прикладные аспекты аналитики денежных потоков; раскрыть структуру источников финансирования; изучить методы управления собственными и заемными средствами фирмы; раскрыть методы оценки финансовых активов, доходности и риска; изучить основные методы управления оборотным капиталом и модели формирования собственных оборотных средств; ознакомить студентов с основами управления основным капиталом; раскрыть основные направления дивидендной политики фирмы; изучить основные принципы финансового планирования и прогнозирования; показать специфические аспекты и особенности финансового менеджмента в субъектах хозяйствования разных форм собственности и организационно-правовых форм; раскрыть основы финансового менеджмента в транснациональных корпорациях и других акционерных компаниях; научить студентов выполнению основных финансовых расчетов и анализу полученных результатов; показать конкретные подходы, схемы и модели управления различными видами капитала фирмы; выработать у студентов навыки финансовых исследований реальных предпринимательских проблем; привить студентам умение самостоятельного изучения специальной литературы по финансовым вопросам. 2. ТРЕБОВАНИЯ К РЕЗУЛЬТАТАМ ОСВОЕНИЯ ДИСЦИПЛИНЫ Процесс изучения дисциплины направлен на формирование следующих компетенций: общекультурных: (ОК-5) – владение культурой мышления, способность к восприятию, обобщению и экономическому анализу информации, постановке цели и выбору путей ее достижения; профессиональных: (ПК-41) – владение навыками сбора информации для анализа внутренних и внешних факторов, влияющих на эффективность деятельности персонала. В результате освоения дисциплины студент должен: 1) иметь представление: о целях, задачах и концепциях финансового менеджмента как одного из основных элементов системы управления фирмой; о процессе и методах управления финансовыми ресурсами фирмы; о методах прогнозирования финансового состояния фирмы; об особенностях финансового менеджмента в субъектах хозяйствования разных форм собственности и организационно-правовых форм; об основной финансовой отчетности фирмы и ее структуре; о методах анализа данных, содержащихся в финансовой отчетности; 2) знать: сущность и функции финансового менеджмента; основные факторы предпринимательского риска; сущность текущей стоимости капитала фирмы; методы экономической диагностики эффективности управления финансами; основы политики привлечения заемных средств; методы управления собственным капиталом; основные направления дивидендной политики фирмы; методы оценки финансовых активов, доходности и риска; методы управления оборотным капиталом и модели формирования собственных оборотных средств; 3) уметь: находить конкретные подходы, схемы, модели решения задач финансового менеджмента; анализировать денежные потоки фирмы; разрабатывать рациональную структуру капитала (баланса) фирмы; проводить оценку цены капитала фирмы; осуществлять прогнозирование финансового состояния фирмы. 3. МЕСТО ДИСЦИПЛИНЫ В СТРУКТУРЕ ООП ВПО Дисциплина «Основы финансового менеджмента» относится к циклу профессиональных дисциплин. Содержание дисциплины является логическим продолжением содержания дисциплин: «Экономическая теория», «Статистика», «Основы теории управления» и служит основой для освоения дисциплин «Инвестиционный менеджмент», «Анализ хозяйственной деятельности», «Стратегический менеджмент». 4. СОДЕРЖАНИЕ ДИСЦИПЛИНЫ 4.1 Укрупненный план дисциплины Количество часов № Всего Наименование темы п/п часов лекции практические лабораторные самостоятельная занятия занятия работа 1 1. 2. 3. 4. 5. 2 Основные понятия и концепции финансового менеджмента Денежные потоки Структура источников финансирования Структура и цена капитала Диагностика эффективности управления финансами Формы текущего контроля 3 4 5 6 7 8 6 2 0 - 4 Устный опрос 10 2 4 - 4 Устный опрос 5 1 0 - 4 Устный опрос 10 2 4 - 4 Устный опрос 6 2 2 - 2 Устный опрос Продолжение таблицы Количество часов № Всего Наименование темы п/п часов лекции практические лабораторные самостоятельная занятия занятия работа 1 6. 7. 8. 9. 10. 11. 12. 2 Управление собственным и заемным капиталом Оценка финансовых активов, доходности и риска Управление оборотным капиталом Управление основным капиталом Дивидендная политика Финансовое планирование и прогнозирование Особенности финансового менеджмента в отдельных экономических субъектах Подготовка к экзамену ИТОГО Формы текущего контроля 3 4 5 6 7 8 5 2 1 - 2 Устный опрос 9 2 1 - 6 Устный опрос 4 1 1 - 2 Устный опрос 4 1 1 - 2 Устный опрос 5 1 2 - 2 Устный опрос 5 1 2 - 2 Устный опрос 3 1 0 - 2 Устный опрос 36 0 0 - 36 Экзамен 108 18 18 0 72 4.2 Наименование тем лекций, их содержание и объем № п/п 1 1. Тема Содержание темы Часы 2 3 Подходы к определению понятия «финансовый менеджмент». Сущность, цели, задачи и особенности финансового менеджмента. Виды финансового менеджмента. Принципы финансового менеджмента. Субъекты и объекты финансового менеджмента. Финансовые менеджеры и их функции. Взаимосвязь финансового, производственного и инвестиционного менеджмента. Концепция временной стоимости денег. Концепция соотношения риска и доходности. Концепция ограниченности ресурсов. Концепция оптимальности. Концепция компромисса. Концепция агентских отношений. 4 Основные понятия и концепции финансового менеджмента 2 Продолжение таблицы № п/п 1 2. 3. 4. 5. 6. 7. 8. Тема 2 Содержание темы 3 Понятие денежного потока. Концепция денежных потоков. Финансовая отчетность, применяемая для оценки денежных потоков. Прямой метод расчета денежного потока. Косвенный метод расчета денежного потока (метод Денежные потоки корректировок). Методы управления денежными потоками. Предпринимательский риск. Волатильность денежных потоков как фактор предпринимательского риска. Методы повышения денежных потоков. Структура Финансовые ресурсы предприятия. Виды финансовых источников ресурсов фирмы. Структура источников финансирования. финансирования Текущая стоимость источников финансирования. Понятие структуры капитала. Основные факторы, определяющие структуру капитала. Разработка системы ограничений для расчета структуры капитала. Оптимизационный метод расчета структуры капитала. Структура и цена Рациональный метод расчета структуры капитала. Понятие капитала цены капитала. Необходимость расчета цены капитала. Общая схема расчета цены капитала. Принципы расчета цены капитала. Расчет элементных цен. Теории цены капитала. Диагностика Критерии эффективности управления финансами. Методы эффективности диагностики эффективности управления финансами. управления Финансовый анализ и его роль в современных условиях. финансами Виды финансового анализа. Анализ финансовой отчетности. Структура собственного капитала фирмы. Формирование собственного капитала. Расчет стоимости чистых активов предприятия. Эмиссионная политика предприятия. Инвестиционные характеристики ценных бумаг. Структура Управление заемного капитала. Политика привлечения заемных средств. собственным и Роль финансового рычага в управлении заемными заемным капиталом средствами. Управление кредиторской задолженностью. Управление коммерческим кредитованием. Формы банковского кредитования. Анализ кредиторской задолженности и заемных средств. Теория портфеля и модель ценообразования на рынке финансовых активов (Portfolio theory and capital asset pricing Оценка финансовых model). Теория арбитражного ценообразования (Arbitrage активов, pricing theory). Модели оценки финансовых рисков (SML, доходности и риска CML). Теория ценообразования на рынке опционов (Option pricing theory). Текущая стоимость капитала фирмы. Сущность и понятие оборотных средств. Определение потребности в оборотном капитале и его элементах. Управление Факторы, определяющие размер оборотного капитала и его оборотным составляющих. Стратегии управления оборотным капиталом капиталом. Модели формирования собственных оборотных средств. Методы управления денежным оборотом. Часы 4 2 1 2 2 2 2 1 Продолжение таблицы № п/п 1 Тема Содержание темы Часы 2 3 Структура основных средств. Определение потребности в приросте основных средств и приросте собственных основных средств. Методы управления основным капиталом. Понятие дивидендной политики. Основные направления реализации дивидендной политики. Дивиденд как финансовый инструмент. Факторы, определяющие дивидендную политику. Виды дивидендной политики. Схемы дивидендных выплат. Понятие финансового планирования на уровне хозяйствующего субъекта. Этапы разработки финансовых планов. Содержание финансовых планов. Виды финансовых планов. Текущее и оперативное финансовое планирование. Бюджетирование. Понятие финансового прогнозирования. Методы финансового прогнозирования. 4 9. Управление основным капиталом 10. Дивидендная политика Финансовое 11. планирование и прогнозирование Особенности финансового менеджмента в 12. отдельных экономических субъектах ИТОГО Специфические аспекты и особенности финансового менеджмента в субъектах хозяйствования разных форм собственности и организационно-правовых форм. Финансовый менеджмент в транснациональных корпорациях и других акционерных компаниях. 1 1 1 1 18 4.3 Наименование практических занятий, их содержание и объем № темы 1 Тема Содержание темы Часы 2 3 4 2. Денежные потоки 4. Структура и цена капитала 5. 6. Расчет денежного потока прямым методом. Расчет денежного потока косвенным методом (методом корректировок). Система аналитических коэффициентов. Предикаторы денежных потоков. Экономико-математическое моделирование денежных потоков. Расчет структуры капитала с использованием оптимизационного метода. Расчет структуры капитала с использованием рационального метода. Расчет точки безразличия. Расчет цены капитала банковского кредита. Расчет цены капитала облигаций. Расчет цены капитала привилегированных акций. Расчет цены капитала обыкновенных акций. Расчет средневзвешенной цены капитала фирмы (WACC). Оценка и анализ финансовых коэффициентов, характеризующих эффективность управления финансами фирмы. Диагностика эффективности управления финансами Управление Расчет финансового левериджа и оценка его влияния собственным и заемным на управление заемными средствами фирмы. капиталом 4 4 2 1 Продолжение таблицы № темы 1 Тема Содержание темы Часы 2 Оценка финансовых активов, доходности и риска 3 Расчет бетта-коэффициента в моделях оценки 7. финансовых рисков (SML, CML) и учет системного риска в ставке доходности. Расчет показателей оборачиваемости и ликвидности Управление оборотным 8. оборотного капитала. Интерпретация полученных капиталом результатов. Расчет показателей эффективности использования основного капитала. Определение потребности в Управление основным 9. приросте основных средств и приросте собственных капиталом основных средств. Интерпретация полученных результатов. Расчет размера дивидендных выплат по различным 10. Дивидендная политика схемам. Интерпретация полученных результатов. Финансовое Осуществление финансовых прогнозов на основе 11. планирование и различных методов финансового прогнозирования. прогнозирование Деловая игра «Акционер». ИТОГО 4 1 1 1 2 2 18 4.4 Лабораторные работы Выполнение предусмотрено. лабораторных работ по данной дисциплине учебным планом не 4.5 Виды самостоятельной работы студентов, наименование тем самостоятельной работы, их содержание и объем 4.5.1 Самостоятельная работа студентов, предусмотренная учебным планом Курсовые работы (проекты) по дисциплине Выполнение курсовых работ (проектов) по данной дисциплине учебным планом не предусмотрено. Контрольные/расчетно-графические работы Выполнение контрольных/расчетно-графических работ по данной дисциплине учебным планом не предусмотрено. 4.5.2 Другие виды самостоятельной работы студентов № п/п 1 Тема 2 Содержание темы 3 Поиск источников капитала. Выбор альтернативных Основные понятия и направлений размещения капитала. Коммуникационная 1 концепции финансового функция (осуществление внешних финансовых менеджмента отношений). Аналитическо-контрольная функция. Часы 4 4 Продолжение таблицы № п/п 1 Тема Содержание темы Часы 2 3 Разработка плана доходов и расходов предприятия. Определение потребности в денежных средствах. Определение оптимального размера среднего остатка денежных активов (модель В. Баумоля, модель МиллераОрра и др.). Политика финансирования активов предприятия. Долговое финансирование. Самофинансирование. Планирование формирования и распределения финансовых ресурсов. Применение цены капитала при оценке экономической эффективности инвестиций; при оценке недвижимости; при расчете цены фирмы и т.д. Влияние цены капитала на выбор источников финансирования. Основные направления финансового контроля. Финансовый контроль со стороны государственных органов. Проведение внешнего аудита. 4 2 Денежные потоки 3 Структура источников финансирования 4 Структура и цена капитала Диагностика 5 эффективности управления финансами Управление Определение эффекта финансового рычага. Схемы 6 собственным и заемным анализа операционного левериджа. капиталом Процентные свопы: оценка и хеджирование. Оценка права обменять один актив на другой. Оценка Оценка финансовых деривативов с использованием стохастических моделей: 7 активов, доходности и метод Блэка-Дермана-Тоя, метод Халла-Уайта, метод риска Хита-Джерроу-Мортона. Связь цены дериватива с рыночной ценой риска. Стратегии управления оборотным капиталом: Управление оборотным 8 консервативная стратегия, умеренная («компромиссная») капиталом стратегия, агрессивная («жесткая») стратегия. Понятие и классификация лизинга. Виды лизинга. Расчет Управление основным 9 лизинговых платежей. Лизинг как фактор повышения капиталом эффективности использования основных фондов. Теории дивидендной политики: теория Модилиани10 Дивидендная политика Миллера (ММ), ММ-парадокс, теория Гордона-Литнера. Методы финансового прогнозирования. Параметрический Финансовое метод. Нормативный метод. Экспертный метод. 11 планирование и Балансовый метод. Регрессионный метод. Метод прогнозирование мультипликаторов. Метод скользящей цены Транснациональные корпорации (ТНК). Критерии и типы Особенности ТНК. Развитие ТНК. Масштабы современных ТНК. финансового Причины возникновения ТНК. Положительные и 12 менеджмента в негативные результаты деятельности ТНК. Развитие отдельных российских международных компаний и финансовоэкономических субъектах промышленных групп. Подготовка к экзамену ИТОГО 4 4 4 2 2 6 2 2 2 2 2 36 72 5. ОБРАЗОВАТЕЛЬНЫЕ ТЕХНОЛОГИИ 5.1 Формы и методы обучения Форма занятия Лекции Практические занятия Лабораторные занятия Самостоятельная работа студентов Применяемые методы обучения Метод объяснительноиллюстративный; репродуктивный метод; дедуктивный метод; метод проблемного изложения материала Репродуктивный метод; индуктивный метод; интерактивный метод; деловая игра Метод частично-поисковой деятельности; метод исследовательской деятельности Виды оценочных средств Вопросы к текущему контролю знаний Комплект задач Вопросы к текущему контролю знаний, комплект задач, вопросы к экзамену 5.2 Средства обеспечения освоения дисциплины Интернет-ресурсы: 1. http://www.aup.ru/books/i003.htm /Электронные книги по финансовому менеджменту 2. http://www.manage.ru/finanalysis/ Лекции и практики по финансовому менеджменту 3. http://www.vedi.ru /Аналитические материалы 6. УЧЕБНО-МЕТОДИЧЕСКОЕ И ИНФОРМАЦИОННОЕ ОБЕСПЕЧЕНИЕ ДИСЦИПЛИНЫ 6.1 Основная литература 1. Кириченко Т. В. Финансовый менеджмент: учебное пособие / Под ред. А.А. Комзолова. – 2-е изд.. – М.: Дашков и К, 2009. – 626 с. 2. Тихомиров Е.Ф. Финансовый менеджмент. Управление финансами предприятия: учебник умо. – 3-е изд., испр. и доп. – М.: Академия, 2010. – 384 с. 6.2 Дополнительная литература 1. Кузнецов Б.Т. Финансовый менеджмент: учебное пособие умо. – М.: ЮНИТИ-ДАНА, 2005. – 415 с. 2. Леонтьев В.Е. и др. Финансовый менеджмент: учебник / В.Е. Леонтьев, В.В. Бочаров, Н.П. Радковская. – М.: Элит, 2005. – 560 с. 3. Тренев Н.Н. Управление финансами: учебное пособие. – М: Финансы и статистика, 2003. – 496 с. 4. Финансовый менеджмент: учебное пособие умо / А.Н. Гаврилова и др. – 5-е изд. – М.: КНОРУС, 2008. – 432 с. 6.3 Справочная и нормативная литература 1. Гражданский кодекс РФ. 2. Налоговый Кодекс РФ. 3. Федеральный закон «Об акционерных обществах» от 26.12.1995 №208-ФЗ. 4. Приказ Министерства финансов РФ от 22.07.2003 г. № 67н «О формах бухгалтерской отчетности». 6.4 Методические рекомендации по дисциплине По теме №11 на практических занятиях используется интерактивный метод «Деловая игра» – «Акционер» по следующей схеме: Устанавливается величина капитала, которую каждый из участников игры может потратить на приобретение акций. Также определяется количество акций, выставляемых на продажу каждым эмитентом, их стартовая цена и полезность, выраженная в баллах. Игрокам необходимо максимизировать полезность от приобретения акций, израсходовав при этом как можно меньше денежных средств. Данное условие математически формализуется в виде интегральной функции полезности. Затем начинаются торги акциями представленных эмитентов. Тот игрок, который устанавливает максимальную цену за акции определенного эмитента, вправе купить любое количество этих ценных бумаг, но в пределах имеющейся у него суммы средств. После того, как игрок, назначивший максимальную цену, завершит покупку, все остальные игроки могут приобретать оставшиеся акции данного эмитента. Победителем признается игрок, у которого интегральная функция полезности от приобретения акций имеет максимальное значение. Результаты игры оцениваются на основе критерия максимизации интегральной функции полезности от покупки акций. Предусматривается поощрение победителей в виде льгот на экзамене. Сроки реализации – 4 семестр. Продолжительность – 1 ауд. час. 7. МАТЕРИАЛЬНО-ТЕХНИЧЕСКОЕ ОБЕСПЕЧЕНИЕ ДИСЦИПЛИНЫ Форма занятия Лекции Практические занятия Самостоятельная работа студентов Материально-техническое обеспечение Аудиторный фонд ВУЗа Аудиторный фонд ВУЗа Читальные залы библиотеки ТюмГАСУ, ТОНБ