КРАТКИЙ КУРС ЛЕКЦИИ ПО ДИСЦИПЛИНЕ

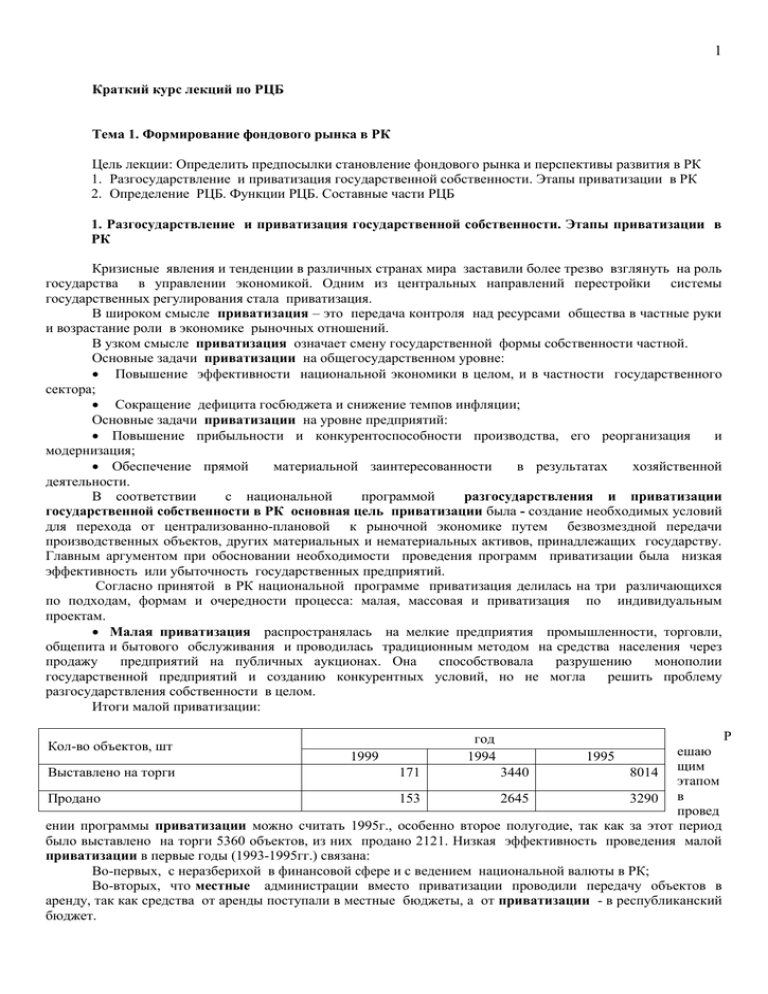

advertisement