Сведения об обществе - Южноуральский Арматурно

advertisement

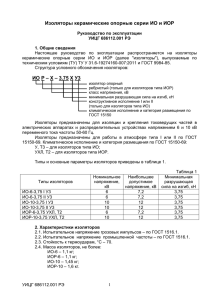

Предварительно утвержден: Советом директоров ОАО «ЮАИЗ» Протокол от 26 мая 2011 г. Утвержден: Общим собранием акционеров ОАО «ЮАИЗ» Протокол от 30 июня 2011г. ГОДОВОЙ ОТЧЕТ ОТКРЫТОГО АКЦИОНЕРНОГО ОБЩЕСТВА за 2010 ГОД г. Южноуральск Содержание 1. Сведения об обществе ....................................................................................................... 3 2. Положение Общества в отрасли ........................................................................................ 4 3. Приоритетные направления деятельности Общества .................................................... 6 4. Отчет Совета директоров Общества о результатах развития Общества по приоритетным направлениям его деятельности ................................................................... 8 5. Отчет о выплате дивидендов по акциям........................................................................ 123 6. Перспективы развития Общества .................................................................................. 133 7. Описание основных факторов риска, связанных с деятельностью Общества ........... 144 8. Состав Совета директоров ............................................................................................. 155 9. Сведения о размере вознаграждения органов управления ......................................... 156 10. Дочерние и зависимые общества ................................................................................. 167 11.Сведения о соблюдении акционерным обществом Кодекса корпоративного поведения 2 1. Сведения об обществе Открытое акционерное общество «Южноуральский арматурно-изоляторный завод» является ведущим в России производителем стеклянных и фарфоровых изоляторов, широкого спектра линейной арматуры для линий электропередачи и распределительных устройств электростанций и подстанций (сцепной, поддерживающей, натяжной, соединительной, защитной). 1.1. Полное фирменное наименование предприятия: "Южноуральский арматурно-изоляторный завод". Открытое акционерное общество Сокращенное название: ОАО "ЮАИЗ". Юридический адрес: 457040, Россия, г. Южноуральск, Челябинской области, ул. Заводская 1 Фактический адрес: 457040, г. Южноуральск, Челябинской области, ул. Заводская,1 Телефон: (35134) 98-5-64, 98-5-17; факс: (35134) 4-27-92 e-mail: aiz@aiz.ru Web-сайт: www.aiz.ru Генеральный директор: Кузнецов Владимир Иванович, тел. (35134) 4-21-02, 98-5-60 Главный бухгалтер: Филипова Галина Ивановна, тел. (35134) 98-5-16 1.2. Дата государственной регистрации: 07 июня 2005 г., свидетельство о государственной регистрации серии 61 № 003052714, идентификационный номер налогоплательщика 6164235725. 1.3. Банковские реквизиты: Расчетный счет № 4070281094701000053 текущий валютный счет в долларах США № 40702840447072000535 текущий валютный счет в ЕВРО № 40702978047072000535 в Южноуральском филиале ОАО «Челябинвестбанка» г.Южноуральска, 30101810000000000875, БИК 047502875. кор/счет Расчетный счет № 40702810807520000788 в Южноуральском филиале ОАО «ЧЕЛИНДБАНК» г.Южноуральска, кор/счет 30101810400000000711, БИК 047501711. Расчетный счет № 40702810100261001472 в филиале АБ «Газпромбанк» (ЗАО) в г.Екатеринбурге, кор/счет 30101810800000000945, БИК 046568945. Расчетный счет № 40702810272000109632 текущий валютный счет в долларах США № 40702840172000111897 текущий валютный счет в ЕВРО № 40702978372000111899 в Челябинском ОСБ №8597 г.Челябинска, кор/счет 30101810700000000602, БИК 047501602. Расчетный счет № 40702810419000000184 3 текущий валютный счет в долларах США № 40702840319002000184 текущий валютный счет в фунтах стерлингов № 40702826919002000184 в филиале ОАО «БИНБАНК» в Екатеринбурге, кор/счет 30101810700000000908, БИК 046577908. Расчетный счет № 40702810786810000163, 40702810086810000313 текущий валютный счет в долларах США № 40702840386810000025 текущий валютный счет в ЕВРО №40702978586820000027 в филиале ЗАО «БСЖВ» в г.Челябинске, кор/счет 30101810900000000800, БИК 047501800. Расчетный счет № 40702810924000415997 текущий валютный счет в долларах США № 40702840224000415997 текущий валютный счет в ЕВРО №40702978824000415997 в филиале «Южный Урал» ЗАО «Райффайзенбанк» в 30101810700000000990, БИК 047501990. г.Челябинске, кор/счет Расчетный счет № 40702810833000004348 текущий валютный счет в долларах США № 40702840133000004348 текущий валютный счет в ЕВРО №40702978733000004348 в филиале ОАО Банк ВТБ в г.Челябинске, кор/счет 30101810600000000964, БИК 047501964. 1.4. Аудитор общества – ООО "Аудит – Импульс» г. Челябинск. Уставом предусмотрены различные виды деятельности. Основным видом деятельности является выпуск продукции производственно-технического назначения, изоляторов и линейной арматуры для удовлетворения потребностей в комплектной поставке электроизоляции. 2. Положение Общества в отрасли Потребители продукции Продукция ОАО «ЮАИЗ» ориентирована на крупные национальные и региональные энергосистемы, обеспечивающие строительство и эксплуатацию линий электропередачи, на железнодорожные эксплуатационные службы. Это - консервативный покупатель, осторожно воспринимающий новинки, требовательный к соблюдению стандартов, обеспечению качества и надёжности. Лишь после этих факторов определяющим становится влияние цены. В сфере стеклянных и фарфоровых изоляторов новым производителям сложно завоевать доверие. Требуется длительное подтверждение надёжности изготовителя. Потребителями продукции ОАО «ЮАИЗ» традиционно являются: Региональные и межсистемные энергетические сети (МЭС,МРСК) (38%) Предприятия железнодорожного транспорта (29%) Предприятия нефтегазовой отрасли (4%) Предприятия производители электроаппаратуры (3%) Энергосистемы стран ближнего и дальнего зарубежья (26%). Рынки и каналы сбыта продукции Компания обслуживает рынки строительства и реконструкции ВЛ электропередачи от 10 до 1150 кВ стран СНГ, РФ, Дальнего Зарубежья. . ОАО «ЮАИЗ» имеет выход как на внутренний рынок (Российская Федерация и страны СНГ), так и на внешний. 4 Предприятие поставляет продукцию в 8 макро регионах, охватывающих все регионы, соответствующие административно территориальному делению России. По географическому положению и преобладающим региональным тенденциям развития энерго - рынок СНГ можно разделить на 3 макро – региона: Европа, Кавказ и Центральная Азия. К Европейской части рынка СНГ относятся: Украина, Молдова и Беларусь. Формально не относится к СНГ Латвия, Литва, но являются прилегающими странами к Беларуси и соответственно участвует в общих энергетических процессах. Кавказ представлен странами: Армения, Азербайджан. Абхазию и Южную Осетию так же стоит рассматривать как участников этого регионального рынка, поскольку в них могут реализовываться самостоятельные инвестиционные энерго - проекты. Формально не относятся к СНГ Грузия, но, тем не менее, фактически вовлечена в тенденции регионального развития, как и прилегающие страны «Дальнего зарубежья»: Турция и Иран. Центральная Азия представлена странами: Казахстан, Узбекистан, Таджикистан, Туркменистан, Кыргызская республика. Кроме этого, рассматривать, как участников регионального развития стоит так же Иран, Афганистан и Северный Китай. Сегментация рынка СНГ обусловлена структурой энергосистем стран и ее делением на операторов магистральных соединительных сетей, генерирующих компаний (иногда входят в состав национального оператора) и сетевых распределительных компаний, включающих распределительные сети различного назначения: жизнеобеспечения населения, ЖД, нефтегазовой и горнодобывающей отраслей. Крупные программы строительства и реабилитации соединительных линий и локальных распределительных сетей контролируются национальными операторами - компаниями с участием государства, поскольку осуществляются в рамках национальных инвестиционных проектов с государственными гарантиями для участников. Собственники генерирующих мощностей (частные и государственные компании) в рамках национальных проектов осуществляют ввод новых крупных объектов генерации. Финансирование строительства отдельных малых генерирующих объектов происходит за счет капитала корпораций, при этом энергообъекты входят в собственность отраслевой группы компаний, как и линии их присоединения (не обязательно ВЛ). У ОАО «ЮАИЗ» заключен дистрибьюторский договор об эксклюзивных правах ООО «Глобал Инсулэйтор Групп» по продвижению и сбыту продукции завода. ООО «GIG» имеет собственную дилерскую сеть, организованы представительства (г. Москва, Санкт-Петербург, Екатеринбург, Самара, Красноярск, Владивосток, Ростов-на-Дону), через которые реализуется продукция ОАО «ЮАИЗ» на территории РФ. СНГ и страны дальнего зарубежья – прямые потребители продукции завода. Анализ тенденций развития в сфере основной деятельности Предприятие "ЮАИЗ" входит в число крупнейших мировых производителей изоляторов из закаленного стекла, фарфоровых штыревых, опорно-стержневых изоляторов, полимерных изоляторов, арматуры для высоковольтных линий электропередачи. Изолированное крепление проводников фаз к опорам воздушных линий электропередачи и порталам подстанций выполняется с помощью подвесных изоляторов и линейной арматуры, образующих гибкие шарнирные соединения необходимой прочности и надежности. От уровня качества, надежности, возможности профилактики этих изделий в прямой зависимости находится безаварийная и надежная работа линий электропередачи (ЛЭП). Вход в отрасль производства изоляторов и линейной арматуры ограничен наличием следующих барьеров: 5 - на продукцию требуются сертификаты дорогостоящих специальных испытаний на соответствие ее стандартам МЭК; - наукоемкое производство. Необходимо обладание большим количеством "ноу-хау" и сотрудничество с проектными и научно-исследовательскими институтами; - экономия на масштабах. Для комплектации линий электропередачи требуются комплектные поставки больших партий разнообразной номенклатуры изделий. Мелкие производители могут выступать поставщиками отдельных комплектующих; - покупателю важна комплексная надежность эксплуатации линий электропередачи, гарантию которой дают известные в отрасли производители; - международные торговые ограничения. Неполная совместимость арматуры линий электропередачи, изготовленных по различным национальным и международным стандартам (МЭК, АНСИ, BS, ГОСТ Р). Производством подвесных стеклянных изоляторов для линий электропередачи занимается небольшое количество крупных производителей. Продукция их практически идентична по техническим характеристикам и по уровню качества. В производстве фарфоровых изоляторов среди производителей отмечается значительная дифференциация по размерам предприятий и применяемой технологии. Это определяется наличием большой номенклатуры изделий, разнообразием областей использования изоляторов, различием в применяемых рецептах получения и электрических характеристиках керамической массы. Еще больше номенклатура линейной арматуры. Для освоения ее производства используются традиционные технологии и оборудование металлообработки. Поэтому здесь наблюдается значительное количество производителей. Сложившаяся к 2010 году ситуация характеризуется как «рынок покупателя», когда клиент определяет условия и сроки договорных отношений, сроки и способы оплаты, тип продукции и производителя. На рынке происходит усиление позиций товаров-субститутов – полимерных изоляторов, спиральной арматуры и др. За счет прямой заинтересованности инсайдеров клиентов, происходит ускорение внедрения новых технологий в производстве полимерных аналогов, выход новых производителей стеклянных изоляторов и новых типов арматуры. В данной ситуации ориентация идет на лидерство в цене за счет экономии на масштабах, увеличении объема продаж, комплексности комплектации, снижению издержек. Этот путь позволяет приостановить неизбежный процесс вытеснения стеклянных изоляторов полимерными аналогами и снизить прибыль конкурентов, начинающих производство стеклянных изоляторов. Кроме того, запас прочности Компании позволяет, сдерживая цены, ограничить возможности действия конкурентов и сохранить лидирующие позиции на рынке. 3. Приоритетные направления деятельности Общества 1. Выпуск продукции производственно-технического назначения, изоляторов и линейной арматуры для удовлетворения потребностей в комплектной поставке электроизоляции. 2. Разработка и внедрение в производство новых изделий, технологий и конструкций. 3. Внешнеэкономическая деятельность. Предприятие имеет 3 участка сборки изделий: - Участок сборки фарфоровых изоляторов; - Участок сборки стеклянных изоляторов; - Участок сборки линейной арматуры; В настоящее время предприятием осуществляется выпуск следующих видов изделий: Фарфоровые изоляторы: Изолятор фарфоровый линейный штыревой ТФ-20 6 Изоляторы фарфоровые линейные штыревые ШФ-10Г, ШФ-20Г, ШФ-20Г1 Изолятор фарфоровый опорно-штыревой ОНШ-15-5 Изоляторы фарфоровые тяговые ИТГ 8-80, ИТГ 8-80 I Изоляторы фарфоровые опорные ИОР-10-7,50 III, ИО-1А Изоляторы керамические опорные армированные И8-80 IV, И1,5-40 I, И4-80 II, И4-80 I Изолятор фарфоровый опорный армированный ИОов-1-750 Изолятор фарфоровый И-1,8 (троллейный) Корпус керамический КФ для предохранителей на напряжение 1000 В Изолятор керамический линейный опорный R12.5 ЕТ 125N Изолятор керамический опорно-стержневой С4-80 II Изоляторы керамические опорные И8-170 I, И8-150 I, И8-125 I, И8-125 II Изоляторы керамические проходные армированные ИПУ-10/630-7,5, ИПУ-10/630-7,5-1 Изолятор керамический проходной неармированный ПМА 10-1 Стеклянные изоляторы: На заводе организовано производство всех типов изоляторов: Изоляторы линейные подвесные типа ПС Изоляторы линейные подвесные с увеличенным вылетом ребра типа ПСВ Изоляторы линейные подвесные двукрылые типа ПСД Изолятор линейный подвесной с аэродинамическим профилем изоляционной детали Изоляторы линейные подвесные 52-3, 52-5, 52-8 Замки сферических шарнирных соединений подвесных линейных изоляторов Изолятор подвесной стеклянный с цинковой втулкой Изоляторы стеклянные линейные штыревые ШС 10Д, НС 18А Изолятор стеклянный линейный штыревой ШС10-Е Изолятор стеклянно-фарфоровый линейный штыревой ШС10-И Изолятор стеклянный линейный штыревой ШС10 с полимерным покрытием Линейная арматура: Линейная арматура используется для натяжных и поддерживающих подвесок стеклянных изоляторов ЛЭП напряжением 35,110,220,330,500,750 и 1500 КВ, а также в виде комплектующих для изоляторов Качество продукции Качество выпускаемой продукции обеспечивается постоянным совершенствованием конструкций и технологий, действующей на заводе системой качества по международному стандарту ИСО 9001:2008, сертифицированной Органом по сертификации TUV NORD CERT GmbH (г. Эссен, Германия). В ноябре 2010 года представителями компании TUV NORD GROUP на предприятии прошел ежегодный надзорный аудит, действующей системы менеджмента качества, на соответствие требованиям ИСО 9001-2008. По результатам оценки фактического состояния СМК и выборочного ознакомления с документами аудиторами TUV NORD CERT GmbH несоответствий не выявлено. Предложен потенциал улучшений по продолжению аудитов поставщиков. В июне 2010 года проведена плановая проверка продукции, сертифицированной в системе сертификации продукции на федеральном железнодорожном транспорте (ССФЖТ). В результате подтверждено соблюдение правил и процедур, принятых в ССФЖТ и соответствие продукции изоляторов стеклянных тарельчатых типов ПС70Е, ПСД70Е, ПС120Б, ПСВ120Б требованиям, установленным НБ ЖТ ЦЭ 320-2003 (п.п.5.1-5.6). Начата процедура повторной сертификации для подтверждения сертификата в 2011 году, отправлены изоляторы на сертификационные испытания во ВНИИЖТ. В 2010 г. начата процедура аттестации в ОАО «ФСК ЕЭС» стеклянных изоляторов ПС400В, ПС530А. 7 В лаборатории VEIKI-VNL (Венгрия) проведены испытания вновь разработанной распорки 3РД 400А. Предприятие располагает не только основными производственными подразделениями, но и комплексом инженерных служб и вспомогательных подразделений, обеспечивающих разработку, освоение новых изделий, совершенствование и модернизацию существующих технологических процессов, ремонтные работы, транспортировку продукции до потребителя и другие вопросы жизнедеятельности промышленной площадки. 4. Отчет Совета директоров Общества о результатах развития Общества по приоритетным направлениям его деятельности Динамика отгрузки продукции собственного производства За отчетный период отгружено продукции собственного производства без НДС, на сумму 1581,28 млн. рублей, в том числе: Стеклянных изоляторов 3363,8 тыс. шт. на сумму 1032,637 млн. руб. Фарфоровых изоляторов 3034,4 тыс. шт. на сумму 168,391 млн. руб. Линейной арматуры 1947,5 тыс. ед. на сумму 353,7 млн. руб. Комплектующих и прочей продукции на сумму 26,551 млн. руб. Общий план реализации по ЮАИЗ за 2010 год выполнен на 90%. Реализация по рынкам: 2010г. 2009г. Дальнее зарубежь е 5% СНГ 19% СНГ 32% Россия 63% Дальнее зарубежь е 5% Россия 76% План реализации (руб.) по России за 2010 год выполнен на 70%. Однако по сравнению с прошлым годом рост составил 23% План реализации (руб.) по СНГ за 2010 год выполнен. Выручка от реализации по сравнению с прошлым годом снизилась на 38% за счет удовлетворения возросшего спроса в 2009 г. По ДЗ за 2010 год выручка от реализации снизилась на 6%. В целом, выручка от реализации основной продукции по сравнению с прошлым годом выросла на 2%. В разрезе номенклатуры по сравнению с 2009 г. прирост продаж в натуральном выражении вырос. Стеклянных изоляторов продали больше на 15%, фарфоровых – на 22%, по линейной арматуре снижение на 9% за счет отсутствия спроса в 1 кв. 2010 г. В стоимостном выражении стекла продали на 6% больше, фарфора на 27.5%, линейной арматуры на 14% меньше. 8 Производство План производства выполнен на 97,0%. Недооцененный спрос в начале года и недозагрузка мощностей в первом квартале не позволили удовлетворить последующий спрос покупателей из-за технических возможностей предприятия. Заявка на 10% превысила возможности производства. На 7% неудовлетворен спрос по стеклянным изоляторам, на 13% - по фарфоровым, на 44% - по линейной арматуре. Прирост производства в натуральном выражении по сравнению с 2009 г. составил в стекле +9%, фарфоре -5%, линейной арматуре - 0%. Прирост производства в стоимостном выражении выше 2009 г. на 6%, в т.ч. по стеклу на 6%, по фарфору на 12%, по линейной арматуре на 5%. Стеклянных изоляторов в 2010 году произведено на 275 тыс. шт.больше, чем в 2009 г. Фарфоровых изоляторов произведено в 2010 г. на 133 тыс. шт.меньше, чем в 2009 г. В тоннаже выпуск фарфоровой продукции в 2010 г. на 149 тн. меньше, чем в 2009 г. Арматуры в 2010 г. произведено на 163 тн. меньше, чем в 2009 г. Финансовые результаты деятельности Выручка от продаж в 2010 году получена в сумме 2355.3 млн. руб., что на 2.5% выше данного показателя 2009 года. Рост объемов реализации обусловлен количественным фактором. Доля себестоимости в общем объеме выручки составляет 82.3%, что соответствует 1 954.6 млн. руб. в абсолютном выражении. Себестоимость реализованной продукции по сравнению с аналогичным периодом прошлого года увеличилась на 194 799 тыс. руб. (11%). Рост затрат обусловлен ростом тарифов на энергоресурсы от 9% до 25%, по материалам рост цен составил от 7 до 15%. Суммарно коммерческие и управленческие расходы по сравнению с прошлым годом уменьшились на 33% и составили 199,46 млн. руб. Удельный вес данных затрат в себестоимости составил 9.2% против 14.5% 2009 г. В структуре себестоимости удельный вес управленческих расходов 6%, коммерческих расходов - 3%. По сравнению с прошлым годом удельный вес управленческих расходов остался практически неизменным, удельный вес коммерческих значительно сократился. Структура коммерческих расходов определена учетной политикой предприятия. В 2010 г. они составили 67,4 млн. руб. Данные расходы в основном сложились из расходов на транспортировку и хранение готовой продукции – 58%, расходов по привлечению клиентов, заказчиков, покупателей, командировочных расходов – 35,0%, зарплаты (с учетом ЕСН) коммерческого персонала – 5%. Управленческие расходы в абсолютном выражении выросли на 15%. Удельный вес в расходах по сравнению с прошлым годом практически не изменился. Увеличение частично объясняется расширением штата и увеличением заработной платы инженерно-техническому персоналу. С расширением рынков сбыта увеличилась сумма командировочных расходов и проведение испытаний продукции в независимых лабораториях. Выросли затраты на содержание офисного автотранспорта, в том числе и за счет роста цен на ГСМ. Отмечалось увеличение хозяйственных и коммунальных расходов, в т.ч. за счет роста тарифов. Прибыль от продаж получена в сумме 201,4 млн. руб. Прочие доходы за отчетный период составили 264 млн. руб. Данная сумма получена за счет дохода от курсовой разницы – 33.4 млн. руб., дохода от реализации ценных бумаг – 17.6 млн. руб., ТМЦ – 8.9 млн. руб. Доход в виде процентов – 314 тыс. руб. Прочие расходы составили – 290 млн. руб.: 9 32.2 млн. руб. расходы по курсовой разнице; 17.5 млн. руб. реализация ценных бумаг; 80.9 млн. руб. расход в виде процентов; 3.6 млн. руб. услуги банка; 0.35 млн. руб. налог на имущество; 8.4 млн. руб. себестоимость реализованных ТМЦ; 7.85 млн. руб. неподтвержденный НДС; Прибыль до налогообложения в 2010 г. с учетом всех доходов и расходов получена в размере – 94.6 млн. руб. Начислено налога на прибыль за отчетный период 24,4 млн. руб. Нераспределенная прибыль отчетного периода сложилась в сумме 70.2 млн. руб. Анализ рентабельности текущей деятельности Рентабельность характеризует компанию с точки зрения получения прибыли на вложенные в текущую деятельность средства. Рентабельность продаж отражает долю прибыли от продаж на рубль реализации. Полученные данные за 2010 г. показывают деятельности. небольшое снижение эффективности На конец анализируемого периода рентабельность деятельности составляет 4,0%. За 2009 год рентабельность деятельности составляла 5%. Снижение вызвано увеличением расходов на производство продукции в, основном, за счет роста тарифов и цен на входящие ресурсы при отсутствии возможности поднятия цен на производимую продукцию. Финансовое состояние. 7.1. Валюта баланса. По состоянию на 31.12.2010 года общая балансовая стоимость имущества компании составляет 1 208 525 тыс. руб. За 2010 год величина суммарных активов баланса увеличилась на 72 969 тыс. руб. (6.4%). Структура имущества предприятия в сравнение с 2009 годом претерпела изменения: на 9.7% увеличились оборотные активы и занимают 84% в итоге баланса; внеоборотные активы снизились на 8% за счет реализации ценных бумаг и занимают теперь 16% в общей сумме имущества предприятия. Рост оборотных активов обусловлен ростом следующих статей: - на 16% возросли к концу года запасы сырья и материалов, более, чем в 2 раза увеличилось незавершенное производство, что вызвано формированием задела на начало года под январские праздники для обеспечения бесперебойного процесса производства и обеспечения выполнения взятых обязательств по заявкам служб сбыта. - отмечается снижение запасов готовой продукции на 11%, однако средства за реализованную продукцию поступили не в полном объеме. - задержки оплаты в расчетах покупателей за отгруженную продукцию способствовали росту дебиторской задолженности на 47 796 тыс. руб. (9%). - дебиторская задолженность по авансам выданным увеличилась в 3 раза с 24.7 млн. руб. до 79 млн. руб. в связи с переходом на прямые поставки металлопроката и 100% предоплату. 10 Источником формирования имущества предприятия являются: собственный капитал, и долгосрочная и краткосрочная задолженности. Структура пассивов за 2010 г. претерпела изменения: В сторону увеличения изменился собственный капитал (вырос по отношению к 2009 году на 34.5%) и составил 273,823 млн. руб., что занимает 22.7% в общей сумме источников. В структуре собственного капитала - нераспределенная прибыль отчетного периода 70.2 млн. руб., нераспределенная прибыль прошлых лет 203.5 млн. руб. (в структуре собственного капитала нераспределенная прибыль предприятия занимает 99,96%), уставный капитал – 105 тыс. руб., резервы, образованные в соответствии с учредительными документами – 5 тыс. руб. Краткосрочные обязательства с начала года увеличились на 2,6%, по состоянию на 01.01.2011 года их сумма составляет 826.6 млн. руб., что занимает 68.4% в итоговой сумме пассивов баланса. Снизились с начала года долгосрочные обязательства на 15% и на конец отчетного периода составили 108.1 млн. руб. или 8.9% в валюте баланса. Анализ дебиторской и кредиторской задолженностей Соотношение дебиторской и кредиторской задолженности характеризуется превышением первой на 316891 млн. руб. В структуре дебиторской задолженности преобладает задолженность покупателей и заказчиков, она составляет 579.271 млн. руб. и занимает 85.5% от общей задолженности, дебиторская задолженность поставщиков (авансы выданные) – 79.105 млн. руб. (11.7%), прочие дебиторы – 18.744 млн. руб. (2.8%). Оборачиваемость дебиторской задолженности – 3.5 раза, длительность оборота увеличилась с 89 дней до 104 дней. В структуре кредиторской задолженности преобладают обязательства перед поставщиками 221.282 млн. руб. (61% от общей задолженности), обязательства по оплате труда на конец периода – 72 тыс. руб., обязательства по налогам и сборам и перед государственными и внебюджетными фондами занимают 11% в структуре краткосрочной кредиторской задолженности и составляют 40.5 млн. руб. Оборачиваемость кредиторской задолженности не изменилась – 6,5 раза, длительность оборота 56 дней. Оборотные активы Удельный вес текущих активов в общей сумме имущества предприятия – 84%. Структура оборотных активов предприятия выглядит следующим образом: запасы – 277.412 млн. руб. (уд. вес 23%). По сравнению с прошлым годом структура запасов претерпела изменения. В основном запасы выражены в виде готовой продукции – 174.9 млн. руб. (63%), сырье и материалы на 01.01.11 г. составили 90.2 млн. руб. (32.5%), запасы в незавершенном производстве – 10.2 млн. руб. (3.7%), расходы будущих периодов – 2,157 млн. руб. (0,8%). Оборачиваемость запасов 8,4 раз, длительность оборота снизилась с 45 дней до 43 дней. краткосрочные фин. вложения – 1.493 млн. руб. (уд. вес 0,1 %) полностью состоят из займов выданных. краткосрочная дебиторская задолженность – 677.12 млн. руб. (66%). денежные средства – 9,121 млн. руб. (0.9%). НДС – 48,951 млн. руб. (4,8%). Анализ оборачиваемости позволяет охарактеризовать эффективность управления активами компании и его влияние на финансовое положение компании. 11 На конец анализируемого периода оборачиваемость всех активов не изменилась и составляет 2 оборота, с длительностью оборота в 180 дней. Оборачиваемость оборотных активов за отчетный год снизилась по сравнению с 2009 годом на 7 % и составила 2,3 раза. Для оборотных активов длительность периода составила 158 дней (в сравнении с 2009 г. увеличение на 11 дней). 7.4 Состояние денежных средств Остаток денежных средств на конец года – 9,121 млн. руб. Коэффициент текущей ликвидности – 1,17. В течение анализируемого периода величина коэффициента текущей ликвидности увеличилась на 9%. На 01.01.09 г. коэффициент текущей ликвидности составлял 1,07. Данный показатель не высок, но имеет тенденцию к росту и позволяет сделать вывод, что предприятие способно расплатиться собственными оборотными средствами по краткосрочным обязательствам. 7.5 Займы и кредиты Всего на балансе по состоянию на 01.01.11 г. предприятие имеет займов и кредитов на сумму 572.754 млн. руб., это на 1% меньше, чем в 2009 году (576.737 млн. руб.). Из них: 18.6% займы и кредиты, выданные на срок более 12 месяцев (106.398 млн. руб.), и 81.4% - краткосрочные кредиты и займы (466.356 млн. руб.). Средневзвешенная ставка по кредитам и займам за 2010 год – 13.8%. Анализ финансовой устойчивости Финансовая устойчивость отражает степень зависимости компании от внешних источников финансирования и характеризует возможность компании сохранить способность отвечать по текущим обязательствам в будущем. Финансовая устойчивость определяется соотношением собственных и заемных средств, а также их структурой. Показателем, характеризующим финансовую устойчивость организации, является коэффициент автономии (соотношение собственного капитала и заемного капитала). На конец анализируемого периода величина коэффициента автономии составляет 0,46. В течение анализируемого периода значение коэффициента автономии увеличилось на 15%. 8. Сумма уплаченных налогов и иных платежей и сборов Сумма причитающихся платежей в бюджет за отчетный год составила 101.25 млн. руб. Фактически за отчетный год уплачено 75.9 млн. руб., что выше прошлого года на 36% (20 млн. руб.) Текущая задолженность по налогам и сборам – 38542 млн. руб.: По НДС задолженность 29.96 млн. руб.; По НДФЛ задолженность 3.7 млн. руб.; По налогу на прибыль 4.73 млн. руб.; По ЕСН задолженность 1,97 млн. руб.; По налогу на имущество 0,088 млн. руб.; По транспортному налогу 0,050 млн. руб. Просроченной задолженности по платежам в бюджет по состоянию на 01.01.2011 г. предприятие не имеет. Характеристика основных фондов Первоначальная стоимость основных фондов 34 млн. руб. Износ основных фондов на конец отчетного периода 16.325 млн. руб. (48%). На 01.01.2011 г. остаточная стоимость основных фондов 17.697 млн. руб., из них: 2,92 млн. руб. – здания непромышленного назначения; 12 9.93 млн. руб. – машины и оборудование; 11.7 млн. руб. – транспортные средства. 5. Отчет о выплате дивидендов по акциям Дивиденды за 2010 год не выплачиваются. 6. Перспективы развития Общества В новой редакции Основных положений Энергетической стратегии России за счет структурных сдвигов в экономике в результате роста уровня ВВП предусматривается рост электропотребления (на 2-3% в год). Прогнозируется лавинообразное нарастание объемов выработавшего свой ресурс основного энергетического оборудования. Около 50 % действующего в настоящее время оборудования ТЭС и ГЭС выработает свой ресурс, а к 2020 г. – около 70 % . В умеренном варианте потребность электроэнергетики в инвестициях оценивается в десятки млрд. долларов.Развитие электроэнергетической отрасли потребует наращивание мощностей ОАО «ЮАИЗ», а, следовательно, и дополнительных финансовых вложений. Активный вход и лоббирование технически новых решений в отрасли указывает на необходимость диверсификации производства. Требуется начало производства новых продуктов: полимерные изоляторы, арматура для СИП, спиральная арматура и др., обязательное усиление НИОКР завода. Комплексные поставки давно стали инструментами регулирования ценового превосходства и обеспечения полной потребности заказчика. Предприятию необходимо разработать комплекс мер по усилению в структуре подразделения комплексного обеспечения поставок и изменить вектора на расширение поставляемой номенклатуры. Данный компонент добавленной стоимости позволит усилить позиции компании и перераспределить прибыль, сокращенную от продаж стеклянных изоляторов на прибыль от перепродажи продукции сторонних производителей. Прямые конкуренты по продукту выбрали технологию лоббирование через техническую политику. На сегодня за рынки компании (подвесные изоляторы, фарфоровые изоляторы и высоковольтная арматура) борются 56 компаний (4 стеклянные изоляторы, 16 полимерные изоляторы, 12 фарфоровые, 24 высоковольтная арматура .Отрасль потеряла централизованный контроль и регулирование, что постепенно привело к возникновению «броуновского движения», при котором барьеры входа в отрасль сильно пострадали. Все попытки создания конкурентных закупок, на сегодня, привели к снижению качества продукции и закупочных процедур Совместная работа с институтами и специальным конструкторско-технологическим бюро, энергосистемами России позволяет обеспечивать выпуск конкурентоспособной продукции, оставаться ведущим предприятием своего профиля на российском рынке и вести успешную конкурентную борьбу с предприятиями из ближнего и дальнего зарубежья. Сеть региональных дилеров и наличие представительств основного дистрибьютора даёт заводу мобильность в удовлетворении запросов и потребностей заказчиков, приближает свою деятельность к заказчикам, как бы далеко они не находились. Активная работа завода на внешнем рынке позволяет иметь постоянные экспортные заказы. Продукцию завода знают в Швеции, Иране, Финляндии, Иране, Турции, Ливане, Кубе, Греции и многих других странах. Выпуская полный перечень изоляторов и большую часть линейной арматуры для линий электропередачи, завод начал комплектные поставки изоляторов и линейной арматуры под определённый сетевой объект. Комплектность таких поставок подразумевает поставку линейной арматуры не только собственного производства, но и изделий, которые производятся другими производителями и которые запрошены заказчиком под данный объект. В планах на будущее у ОАО "ЮАИЗ" – освоение новых видов арматуры, востребованных на рынке, освоение новых видов фарфоровых изоляторов, усовершенствование конструкций стеклянных изоляторов. Увеличение доли экспорта. 13 7. Описание основных факторов риска, связанных с деятельностью Общества Риск отсутствия или некачественного сырья, материалов Около 62% объема продаж приходится на стеклянные изоляторы. Поставщики сырья и материалов для данной продукции географически близки к ОАО «ЮАИЗ». Большей частью эти предприятия находятся в Челябинской, Свердловской областях, Башкортостане. Большое количество поставщиков, территориальная близость к производителю снижают вероятность отсутствия сырья до минимума. Как очень высокий можно оценить риск, связанный с обеспечением сырьем производства фарфоровых изоляторов. Это объясняется тем, что основной компонент для производства фарфора – глина добывается только на Украине. Использование материалов местных месторождений значительно снижает качество конечного продукта. Однако указанный риск несколько снижается, так как доля фарфора в объеме продаж занимает 21%. При производстве линейной арматуры требуются значительные объёмы металлопроката, чугуна, алюминия, которые имеют специальные требования по химическому составу и физическим свойствам. Наличие в уральском регионе большого количества крупных металлургических производств обеспечивают заводу надежную сырьевую базу. Большинство позиций сырья и материалов поставляется одновременно несколькими поставщиками: ОАО «ММК» (Магнитогорск), ОАО «Мечел» (Челябинск), ОАО «ЧЭЦЗ» (Челябинск), ОАО «ЗМЗ» (Златоуст) и др. Риск отсутствия сырья можно в целом оценить как незначительный. Риск повышения цен на сырье и материалы Риск повышения цен на сырье и материалы в настоящий момент значительный. Фактически все сырьевые ресурсы добываются предприятиями Уральского региона или в Российской Федерации. Какого-либо резкого снижения добычи запасов сырья и материалов не наблюдается. Однако идет рост цен на металлопрокат, чугун, кокс. Являясь практически монополистами, позволяет производителям диктовать цены. В результате предприятие вынуждены приобретать сырье либо по заявленной цене и нести убытки, либо отказываться, останавливая производство. В то же время цены на свою продукцию поднять удается не всегда. Риск снижения спроса на продукцию Проведенный анализ рыночной ситуации свидетельствует о наличии устойчивого спроса на изоляторную продукцию. Износ основных фондов электрических сетей и их реконструкция позволяют предположить постоянное наличие заказов на поставляемую ОАО «ЮАИЗ» продукцию. Риск снижения спроса на продукцию предприятия можно расценивать как незначительный. Однако в условиях финансовой нестабильности в период кризиса риск можно рассматривать как среднезначительный. Риск ужесточения конкуренции Данный риск оценивается как значительный. Угроза новых участников рынка выросла с выходом на рынок нового производителя стеклянных изоляторов из числа бывших дилеров, характеризующегося как агрессивного игрока с не всегда законными методами действий. Политика демпинга должна сопровождаться непрерывными контрмерами со стороны Компании. Также выросло число участников рынка, производящих продукцию из восстановленной с вторичного рынка Растет давление со стороны иностранных производителей, имеющих сильную поддержку со стороны своего государства. Риск проникновения на внутренний рынок иностранных европейских производителей изоляторов из-за более высоких цен не высок. Реальный потенциал для захвата рынка стеклянных изоляторов имеют китайские предприятия. Причем это может произойти не за 14 счет опережения в потребительских свойствах продукции (ЮАИЗ здесь явный лидер), а за счет именно мощной поддержки со стороны своих государств (протекционизм, лоббирование интересов среди российских потребителей). Кадровый риск Завод имеет значительный опыт работы. На предприятии существует целый комплекс программ, направленных на постоянное повышение квалификации персонала. Постоянно проводится обучение и аттестация по системе качества, действует система адаптации молодых специалистов. На заводе функционирует Служба управления персоналом. В последнее время остро чувствуется потребность в квалифицированном рабочем персонале. Завод обладает сильным кадровым потенциалом, но указанный риск имеет место быть и из незначительного риска переходит в значительную степень риска. Риск производственных аварий Износ большей части оборудования достигает 60-90%. Обновление составляет около 4% в год. Постоянно ведутся работы по текущему ремонту оборудования. Приоритетным направлением развития завода является техперевооружение служб и подразделений предприятия. Риск оценивается как средний. Риск вмешательства государств. Непосредственное вмешиваться в дела предприятия государство может, если имеет право решающего голоса в управлении, если предприятие имеет недоимки перед бюджетом (инициирование процедуры банкротства) или представляет серьезную экологическую опасность. В данном случае эти условия не выполняются. Государство может оказывать влияние на настоящий процесс опосредованно, через систему макроэкономических параметров (налогового законодательства и т.д.). Общую степень риска можно расценивать как ниже среднего. Наибольшую чувствительность испытывает предприятие к усилению конкурентной борьбы, которая, разворачивается на внутреннем рынке Российской Федерации и стран ближнего зарубежья, к повышению цен на основное сырье и материалы. 8. Состав Совета директоров 29 июня 2010 года на годовом общем собрании акционеров ОАО «ЮАИЗ» утвержден следующий состав совета директоров (протокол от 02 июля 2010 г.): 1. Чеснокова Надежда Николаевна 1977 г.р. Член СД 2. Кагарманов Владимир Гарифуллович 1968 г.р. Член СД 3. Розов Валерий Аркадиевич 1971 г.р. Председатель СД 4. Чернаенко Владимир Александрович 1972 г.р. Член СД 5. Роосимаа Карита 1984 г.р. Член СД 8. Сведения о размере вознаграждения органов управления 8.1. Вознаграждения Совету директоров за 2010 г. не выплачивались. 8.2. Вознаграждения управляющему персоналу, выплаченные за отчетный период: Генеральный директор: Заработная плата (руб.): 1 142 198.8 руб. Отпускные (руб.): 67 844.09 руб. Дивиденды (руб.): 0 руб. 15 Командировочные (руб.): 177 516.85 руб. Всего (руб.): 1 387 559 руб. Заместители Ген.директора: Заработная плата (руб.): 5351357.57 руб. Отпускные (руб.): 615 054.34 руб. Дивиденды (руб.): 0 руб. Командировочные (руб.): 1 716 669.89 руб. Всего (руб.): 7 683 081.8 руб. 9. Дочерние и зависимые общества Наименование дочернего или зависимого общества ООО "ЮАИЗЛитейное производство" ООО "ЮАИЗКузнечно-прессовое производство" ООО "ЮАИЗПроизводство фарфоровых изоляторов" ООО "ЮАИЗПроизводство стеклянных изоляторов" Место нахождения основан ие призна ния размер доли участия ОАО «ЮАИЗ» в уставном капитале общества размер доли участия дочернего (зав-ого) в уставном капитале ОАО «ЮАИЗ» Устав 100% 0% Устав 100% 0% Устав 100% 0% Производство керамических изоляторов и изолирующей арматуры Устав 100% 0% Производство электрических изоляторов из стекла г. Южноуральск г. Южноуральск г. Южноуральск ООО "ЮАИЗИнфраструктура" Устав 100% 0% Деятельность по обеспечению работоспособности электрических сетей, распределение эл/энергии, газообразного топлива, обеспечение работоспособности тепловых сетей, деятельность в области телефонной связи и метрологии. Устав 100% 0% Производство инструментальной оснастки, инструментов. Устав 100% 0% Предоставление услуг по монтажу, ремонту и техническому обслуживанию станков Устав 100% 0% г. Южноуральск г. Южноуральск ООО «Спецремонт» ООО «Комсервис» г. Южноуральск 10. Сведения о соблюдении корпоративного поведения № п/п 1. Производство комплектующих к линейной арматуре и стеклянным изоляторам Производство комплектующих изделий к линейной арматуре и стеклянным изоляторам г. Южноуральск г. Южноуральск ООО "ЮАИЗИнструментальное производство» вид деятельности акционерным Положение Кодекса корпоративного поведения Наличие у акционеров возможности знакомиться со обществом Кодекса Примечание Практика корпоративного 16 списком лиц, имеющих право на участие в общем собрании акционеров, начиная со дня сообщения о проведении общего собрания акционеров и до закрытия очного общего собрания акционеров, а в случае заочного общего собрания акционеров – до даты окончания приема бюллетеней для голосования; поведения общества 2. Наличие у акционеров возможности внести вопрос в повестку дня общего собрания акционеров или потребовать созыва общего собрания акционеров без предоставления выписки из реестра акционеров, если учет его прав на акции осуществляется в системе ведения реестра акционеров, а в случае, если его права на акции учитываются на счете депо – достаточность выписки со счета депо для осуществления вышеуказанных прав; В Уставе и внутренних документах акционерного общества не предусмотрено предоставление акционером каких-либо документов, подтверждающих его права на акции 3. Наличие во внутренних документах акционерного общества процедуры регистрации участников общего собрания акционеров; Положение об общем собрании акционеров 4. Наличие в составе совета директоров акционерного общества не менее 3 независимых директоров, отвечающих требованиям Кодекса корпоративного поведения; Практика корпоративного поведения общества 5. Отсутствие в составе совета директоров акционерного общества лиц, которые признавались виновными в совершении преступлений в сфере экономической деятельности или преступлений против государственной власти, интересов государственной службы и службы в органах местного самоуправления или к которым применялись административные наказания за правонарушения в области предпринимательской деятельности или в области финансов, налогов и сборов, рынка ценных бумаг; Практика корпоративного поведения общества Отсутствие в составе совета директоров акционерного общества лиц, являющихся участником, генеральным директором (управляющим), членом органа управления или работником юридического лица, конкурирующего с акционерным обществом; Практика корпоративного поведения общества 7. Наличие во внутренних документах акционерного общества порядка проведения заседаний совета директоров; Положение о Совете директоров 8. Наличие во внутренних документах акционерного общества положения о необходимости одобрения сделок акционерного общества на сумму 10 и более процентов стоимости активов общества, за исключением сделок, совершаемых в процессе обычной хозяйственной деятельности; п. 1.34 Устава Отсутствие в составе исполнительных органов лиц, являющихся участником, генеральным директором (управляющим), членом органа управления или работником юридического лица, конкурирующего с акционерным обществом; Практика корпоративного поведения общества 6. 9. 17 Отсутствие в составе исполнительных органов лиц, которые признавались виновными в совершении преступлений в сфере экономической деятельности или преступлений против государственной власти, интересов государственной службы и службы в органах местного самоуправления или к которым применялись административные наказания за правонарушения в области предпринимательской деятельности или в области финансов, налогов и сборов, рынка ценных бумаг; Практика корпоративного поведения общества Установление в договорах, заключаемых акционерным обществом с генеральным директором, ответственности за нарушение положений об использовании конфиденциальной и служебной информации; Трудовой договор 12. Наличие утвержденного советом директоров внутреннего документа, определяющего порядок проведения проверок финансово-хозяйственной деятельности акционерного общества ревизором; Практика корпоративного поведения общества 13. Наличие у акционерного общества веб-сайта в сети Интернет и регулярное раскрытие информации об акционерном обществе на этом веб-сайте. Практика корпоративного поведения общества 10. 11. Генеральный директор В.И. Кузнецов Главный бухгалтер Г.И. Филипова 18