ПРЕДИСЛОВИЕ К КУРСУ

advertisement

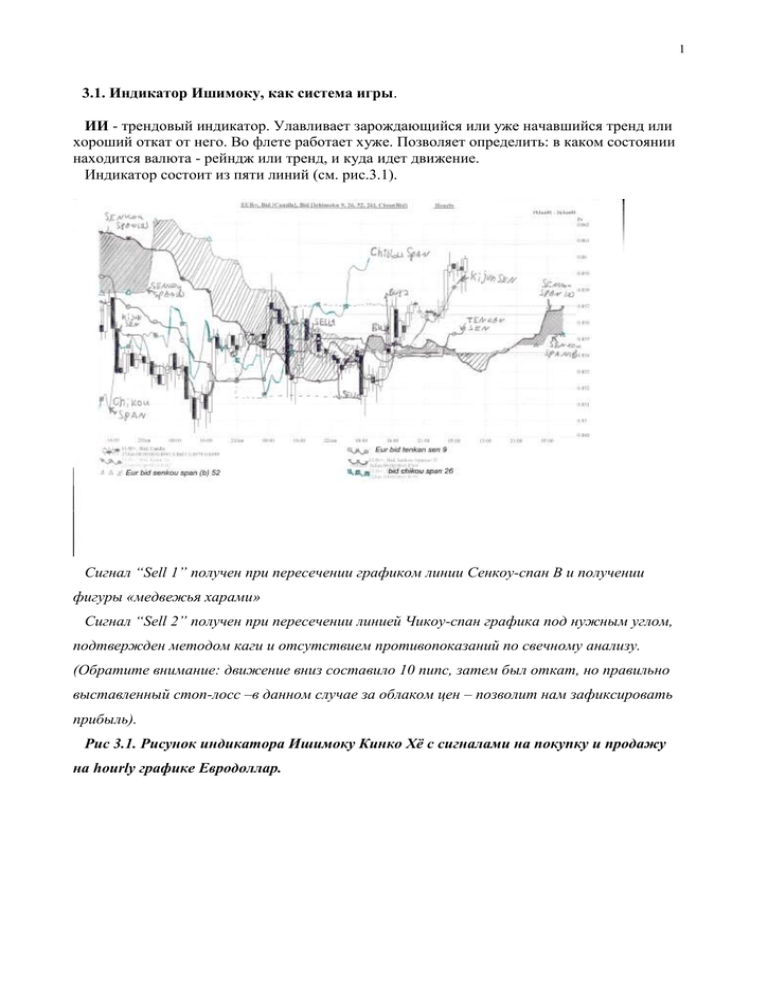

1 3.1. Индикатор Ишимоку, как система игры. ИИ - трендовый индикатор. Улавливает зарождающийся или уже начавшийся тренд или хороший откат от него. Во флете работает хуже. Позволяет определить: в каком состоянии находится валюта - рейндж или тренд, и куда идет движение. Индикатор состоит из пяти линий (см. рис.3.1). Сигнал “Sell 1” получен при пересечении графиком линии Cенкоу-спан B и получении фигуры «медвежья харами» Сигнал “Sell 2” получен при пересечении линией Чикоу-спан графика под нужным углом, подтвержден методом каги и отсутствием противопоказаний по свечному анализу. (Обратите внимание: движение вниз составило 10 пипс, затем был откат, но правильно выставленный стоп-лосс –в данном случае за облаком цен – позволит нам зафиксировать прибыль). Рис 3.1. Рисунок индикатора Ишимоку Кинко Хё с сигналами на покупку и продажу на hourly графике Евродоллар. 2 3.2.1. Линии Тенкан-сен и киджун - сен. Тенкан-сен – короткая линия тренда (дословно переводится как линия «переворота», классически строится по 9 периодам. 9 – цифра, подобранная Хосодой экспериментальным путем). Формула для ее расчета: берутся самое большое и самое малое из значений цены на рассматриваемом промежутке. Потом они суммируются и делятся на 2. Таким образом, мы имеем некоторое подобие линии простой скользящей средней, проведенной по средним значениям. Если записать все вышесказанное в виде формулы, то мы получим: Tenkan-seni = (highest i (High,k)+lowesti(Low,k))/2 (3.1) При этом значение k в принципе задается пользователем. У Хосоды оно равно 9. Встречаются также значения 5,8, 12, 24. В принципе, как и для любой системы, этот параметр и все другие параметры можно оптимизировать. Однако мой опыт показывает, что при правильном использовании параметры, предложенные Хосодой, работают не только на том временном интервале, для которого он их подбирал (а это игра на недельных графиках), но и на дневных и часовых графиках. Эта линия показывает направление тренда. Если она параллельна земле - то рынок находится в состоянии рейндж, а то и флет (то есть в узком торговом коридоре, где играть не рекомендуется). Если таковое случается, то сигналы индикатора на вход в рынок имеют меньшую вероятность. Если эта линия идет вверх – это up-тренд, если вниз – down-тренд. В принципе она чем-то напоминает 9-периодную скользящую среднюю, построенную по средним значениям временных интервалов. Киджун-сен – средняя линия тренда (дословный перевод «линия стандарта», линия «тенденции»). Kijun-seni = (highest i (High,l)+lowesti(Low,l))/2 (3.2) Значение l задается пользователем. Хосода употреблял 26 – это полгода (в недельном исчислении). Эта линия напоминает скользящую среднюю, построенную по 26 периодам. Используется в сочетании с ТЕНКАН-СЕН. При пересечении этих двух линий можно открывать позицию вниз («мертвый» крест) или вверх («золотой крест»). Открывать позицию следует по направлению тенкан-сен. Это не очень сильный сигнал. Однако встречается он чаще всего. Как показывает мой опыт, он отрабатывает примерно в 2 случаях из 3. Особенно аккуратно надо относиться к нему, если цены находятся в облаке. Создатель индикатора считал, что входить по нему можно вверх, если цены находятся возле нижней границы облака и вниз – если у верхней. Проблема здесь состоит в том, что облако должно быть достаточно большим по размеру, чтобы в реальном рынке успеть зафиксировать прибыль. (По моим подсчетам не менее 50 пунктов по евро и фунту, 70 – по йене и 100 – по франку). Так что самое разумное: использовать этот сигнал в основном по тренду, то есть от облака цен. Еще один способ использования этих сигналов состоит в том, что точки пересечения этих линий, попадая в зоны консолидации либо иные уровни, образуют кластер целей с этими линиями, - их как уровни поддержки или сопротивления. 3 Частенько именно там останавливаются цены. По моему мнению, это помогает выбирать как цели на графике, так и то, где лучше поставить стоп-лосс в некоторых ситуациях. (По меткому выражению одного опытного трейдера Стаса Фролова «эти точки – как станции на пути следования поезда – большинство поездов на них стоит, но курьерские могут пройти и без остановки». (То есть, когда идет очень быстрое движение, данные зоны будут пройдены не только без отката, но и без остановки). ЗОЛОТОЙ КРЕСТ Рис.3.2. Сигнал «Золотой крест» 4 Рис. 3.3 Сигнал «Мертвый крест» Параметры могут быть различны. Помимо классических 9-26-52 используют и 8,22,44 – для дневных и 12,24,120 – для часовых. Продажа по сигналу мертвый крест, стрелка вверх- покупка (фигура харами- закрывает движение вниз). 3.2.2. Линии «облака» сенкоу спан «А», сенкоу спан «B» Линии сенкоу спан (А и В) (дословный перевод « верховые, скачущие впереди кареты») определяют границы облака цен и его размеры. Это линии саппортов или резистантов (ближайший и дальнейший в зависимости от того – куда идет движение цены). Их формулы таковы: Senkou Span Bi = (highest i –l+1 (High,m)+lowesti-l+1(Low,m))/2 (3.3) Значение m задается пользователем (наиболее распространены помимо классического параметра, 44 если параметр киджун-сен равен 22 и 120 для 24 у киджун-сен (эта комбинация придумана г.Тереховым для часовых графиков). У Хосоды это было 52 - количество недель в году. Я использую его для любого графика, ибо статистически пока не увидел преимущества иных параметров Эта линия – длинная линия тренда, сдвинутая вправо, относительно графика цен на величину киджун-сен. Она аналогична скользящей средней с периодом 52, построенной по средним значениям интервалов, и сдвинутой вправо на 26 периодов. Линия сенкоу-спан В является линией стопов. Поэтому: 5 если СЕНКОУ СПАН B находится ниже графика – рынок пока, в общем, играет наверх, если Выше – вниз. Пересечение графиком линии СЕНКОУ СПАН B является самым сильным сигналом для вхождения в рынок (в особенности, если цены вышли из облака). Если при этом линия оказывается сверху – встаем вниз, если снизу – наверх. Игра на пробитие этой линии – аналогична игре на пробой уровня. Критерием пробоя может служить как закрытие двух свечей за этой линией, так и метод «каги», а именно та его часть, которая относится к многоуровневому прорыву В этом случае он уже должен произойти. Сигнал пробития линии Сенкоу спан В (вход 1.7280) Закрытие позиции по цене 1.6850 Рис.3.4. Сигнал пробития ценой линии Сенкоу спан В Линия сенкоу спан А – это полусумма тенкан-сен и киджун-сен, сдвинутая вправо на величину киджун-сен. Senkou Span Аi = (KijunSen i –l+1 (High,Low,l)+ TenkanSeni-l+1(HighLow,k))/2 (3.4) Эта линия является более слабой линией поддержки (сопротивления). Если цены пересекают сенкоу спан А, а затем оказываются в облаке цен (то есть между линиями А и В), то с точки зрения индикатора Ишимоку, сейчас мы находимся в рейндже, а то и флете (если облако цен не велико по размеру). (В особенности, если и тенкан-сен при этом идет параллельно земле). А вот если тенкан-сен идет наверх, то цены движутся к верхней границе рейнджа, если вниз – то к нижней, а если параллельно земле - то находятся в состоянии равновесия (то есть ходят чуть-чуть вверх, чуть-чуть вниз). 6 Как уже отмечалось, игра в облаке достаточно проста: снизу вверх и сверху вниз, руководствуясь направлением линии тенкан-сен. Рассмотрим теперь еще два сигнала, даваемых с помощью линий облака. Сигнал трех линий: Когда линии тенкан-сен, киджун-сен и сенкоу спан B выстраиваются друг под другом и идут вверх или вниз, то при откате графика до одной из них, можно ставить стоп-лосс за следующей линией и открываться по направ-лению движения цены. Этот сигнал позволит Вам войти в тренд, начало которого Вы пропустили. Сигнал трех линий 124.20 Рис.3.5. Сигнал трех линий Сигнал пересечения линий облака. В этот момент цвет облака изменяется (в программе «Сталкер» по умолчанию облако штрихуется красным цветом, когда ниже находится линия сенкоу спан В, а синим – когда сенкоу спан А). Что означает смена цвета облака? По мнению Хосоды она предупреждает о возможной смене текущего направления движения цены, то есть отката от текущего тренда, а то и его развороте. При этом временной лаг - 3 периода от этой точки. В чем causa prima такого сигнала? По моему, это связано с цикличностью рынка. Этот сигнал возникает, когда одна фаза цикла сменяет другую. Но это лишь мои предположения. Однако по моей статистике этот сигнал работает примерно в 70% случаях (в особенности, когда возле оной точки появляется разворотная свеча). 7 Уровень цели 2 (133.50) Уровень цели 1 (132.00) Точка входа 130.80 Разворотная свечка (молот) Сигнал пересечения линий облака (Сенкоу спан А и Сенкоу спан В Рис.3.6. а)Сигнал пересечения линий облака На рисунке ниже показано, как сигнал указывает на особое внимание к фигуре «последнее поглощение». Подтверждением разворота служат волчок и «зонтик» типа «повешенный», закрывшие окончательно движение наверх, и открывшие движение цены вниз. 8 Разворотная формация: «последнее поглощение»+ «волчок» + «повешенный» Рис.3.6.2)Сигнал пересечения линий облака Дополнительным подтверждением для меня служит индикатор DMI, а именно угасание линии ADX к этому моменту и возврат ее ниже уровня 20 (лучше 15). ЕСЛИ ОБЛАКО МЕНЯЕТ ЦВЕТ - ВОЗМОЖНО ЗАРОЖДЕНИЕ НОВОГО ТРЕНДА. 3.2.3. Результаты тестирования Андрея Терехова (о чем ниже) показывают, что для того, чтобы уверенно говорить об этом (с хорошей вероятностью) необходимо наличие разворот-ной фигуры 3.2.4. Линия чикоу спан. Игра в ситуации рейндж. Чикоу спан (дословный перевод «линия, осаженная на определенный интервал») – сдвинутая на 25 периодов. Если эта линия пересекает график снизу вверх – встаем на покупку, если сверху – вниз – на продажу. (Второй по силе сигнал для входа). Фактически, это линия графика цен, сдвинутая на 25 периодов. (26- половина недель в году –1. Это же количество часов в сутках +1. Вот почему этот индикатор хорошо работает с этим числом, как на дневных и недельных графиках, так и на часовых, правда, на дневных и недельных вероятность правильного сигнала выше (примерно процентов на пять). Хосода небезосновательно считал, что если при этом линия тенкан-сен будет параллельна земле, то движение возможно будет не очень большим и «взять» его будет тяжело. Условия входа таковы: 1. Должен быть пересечен как график свечей, так и сама линия графика . (Тело свечи должно закрыться за линией чикоу спан). 2. Пересечение должно быть не боковым, то есть сверху вниз или снизу вверх (угол желателен около 45 градусов). 9 3. Фильтром для этого сигнала также будут свечи и график “каги” (покупаем, только если линия каги - толстая, продаем - если тонкая, или, как писал Стив Нисон, “покупай при янь, продавай при инь”. Также не должно быть свечных противопоказаний). Когда следует считать, что линия пересекает график? Должно произойти пересечение на линейном графике, а на свечном должна пересечь свечу целиком, а не ножку свечи, то есть выйти на свободное пространство. Цель: граница облака Точка входа Сигнал: линия Чикоу спан пересекает график. Рис.3.7. Сигнал пересечения графика линией Чикоу спан (сигнальной линией) 10 Открыл позицию не дожидаясь подтверждения каги Рис. 3.8. Подтверждение методом каги: желательно, но не обязательно (падаер вероятность примерно на 10%) Хосода дал и ответ на вопрос: как можно использовать этот индикатор в рейндже? Делать это надо крайне аккуратно. Как уже отмечалось выше, основное значение здесь приобретает линия тенкан-сен. При ее развороте (и желательно пересечении с киджун-сен) можно вставать на покупку или продажу. Это происходит в ситуации, когда цены находятся внутри облака. Тогда мы играем от одной границы облака до другой, ставя стоплосс за границей облака, но только если облако имеет достаточные размеры (то есть у нас есть торговый коридор, где ходят цены, а не узкий флет, который может быть в любую минуту пробит в ту или иную сторону). 11 Цель: граница облака Игра в облаке цен: точка входа Рис.3.9. Игра в облаке цен Кроме того весьма разумно использовать как подтверждающий сигнал канал Боллинджера ( с параметрами 3,21). Тогда позиция открывается в случае отталкивания графика не только от границы облака цен, но и от границы канала Боллинджера (желательно, как уже отмечалось ранее, прокол ценой канала и возврат, что увеличит наши шансы на успех (или хотя бы нахождения графика цен рядом с таковой)). 3.3 Индикатор Ишимоку Кинко Хё как система игры. Как же использовать этот индикатор как систему игры (то есть когда входить, выходить и какова величина стоп-лосса)? Хосода считал, что входить можно по любому сигналу, как подаваемому линией чикоу спан, (она еще называется «сигнальная линия») так и другим, ставя стоплосс за границей облака, противоположной направлению входа, линии). Так, например, если мы играем внутри облака снизу вверх, то стоп-лосс мы ставим за нижней границей облака, а если сверху вниз – то за верхней. Тейк-профитом 1 при игре внутри облака считается середина облака, а целью 2 другая граница облака с учетом фильтра (где-то 10-20 процентов от величины облака), а вне границы облака – получение любого обратного сигнала, то есть, например: встали при пересечении графиком линии СЕНКОУ-СПАН В вниз. Стоим до тех пор, пока, например, линия Чикоу-спан не пересечет график наверх. (Теоретически сигналом выхода являются: разворот ТЕНКАН-СЕН, обратное пересечение графика линией ЧИКОУ-СПАН, обратное пересечение графиком какойлибо лини облака цен). 12 Хосода, как уже отмечалось, использовал свой индикатор для торговли фьючерсными контрактами по индексу Никей. И получил очень неплохие результаты. Я же работаю с ним и на Форексе, и на фондовом рынке. Как показывает мой опыт, наиболее удачные результаты дает игра на недельных графиках, чуть менее удачно - на дневных, затем на часовых графиках. По моей статистике вероятность правильного принятия решения при использовании свечного анализа, каги и данного индикатора составляет на недельных графиках – 78%, дневных – 75%, часовых 67%. Это хорошая вероятность. Однако за все, как известно надо платить. Эта вероятность достигается за счет того, что в отличие от многих других систем, при использовании методологии с использованием свечного анализа сигналы на вход поступают достаточно редко. Поэтому выигрыш в пипсах в среднем получается около 100-150 пипсов за месяц (если пересчитать на евродоллар). Отмечу, что при игре интрадей, результаты возрастают, но при этом может возрасти и число нескольких отрицательных сделок подряд – у меня их было максимально три. При этом убыток составил 150 пипсов. Было это при работе по акциям, где пипс равен 1 центу. Поскольку игра шла пакетом в 1000 акций – это было 1500 долларов, которые, однако, были отыграны в следующей сделке, когда позиция была депонирована (оставлена на ночь, ибо в день входа нарисовалась фигура продолжения движения), а на следу-юший день рынок открылся с 2 долларовым гепом в требуемом направлении. Однако, как уже отмечалось ранее, мало иметь хорошую систему игры, каковой безусловно является описываемый индикатор (в купе со свечным анализом и методом «каги»). Известно, что большинство индикаторов имеют нормальную вероятность для выигрыша. Однако, почему-то использующие их игроки проигрывают раз за разом. Почему? Они не используют простейшее правило игры на бирже: «Ограничивайте Ваши убытки, наращивая прибыль». С моей точки зрения это означает: ставьте такие стоп-лоссы и тейк-профиты, чтобы они с одной стороны были значимы, а с другой стороны давали положительную цену игры. Простая простановка стоп-лосса за облаком, конечно, имеет право на жизнь. Но зачастую это очень сильно смещает цену игры не в нашу пользу. Также можно дожидаться и обратного сигнала. Но зачастую это просто минимизирует нашу прибыль. Как уже отмечалось ранее, при входе в сделку разумно наметить две цели: ближнюю и дальнюю, а также стоп-лосс. Разумно ответить на вопрос: каким должен быть стоп-лосс и что принять за значение целей 1 и 2? При работе с ИИ можно применять четыре варианта выставления стоп-лоссов. 1.Технический стоп-лосс. Он выставляется в 15-30 пунктах по Евро, 20-40 по фунту, 3550 по йене и 30-70 по франку – для игры на часовых графиках. Такой стоп-лосс не разумно выставлять для дневных и недельных графиков. (Там стоп-лоссы всегда выставляются согласно 2-ого или 4 способа). При этом он выставляется за ближайшем слабым уровнем (если таковое возможно). 2. За ближайшим сильным уровнем. (Мы – выбираем из того, что ближе – облако цен или сильный уровень и берем ближайшее). Величина такого стоп-лосса может быть достаточно большой (при игре на недельных графиках она может достигать 200 пипсов по евро, и 400 по франку, на дневных – до 100по евро и доходить до 200 по франку, 150 по иене и 120 по фунту. 13 3. Стоплосс – всегда 15 пипсов (по франку –30). Вероятность срабатывания такого стопа мы априорно считаем равной не менее 40 процентов ( 40 - если по тренду. И 50-60 – если рынок в рейндже). 4.Стоп-лосс за облаком цен. Предельная величина такого стоп-лосса аналогична стоп-лоссу пункта 2. Ставится за дальней границей облака цен. А как выбирать тейк-профиты? Практика показывает, что ближайший тейк-профит – это цель волны, уровень ФИБО, стенка канала, линия саппорта или резистанта на том графике, по которому происходит вход (то есть на часовом - часового канала, на дневном – дневного – и.т.д). Более дальняя цель – следующая цель на пути следования графика цены. Например, цель 2 для третьей волны, если первой целью была Цель 1 (например, 1,618 и 2,618 высоты волны 1); ФИБО 3, если первая цель ФИБО -2 и между ними нет какого-либо иного значимого уровня. (50 процентов и 61,8 процентов, если мы играем на откат). Если мы играем внутри рейнджа снизу-вверх или сверху вниз, в особенности внутри дня, разумно первую цель устанавливать посредине канала, а вторую – примерно 4/5 от верхней (нижней) границы канала. Кроме того, как это отмечалось ранее, хорошим целевым уровнем может служить «золотой» (при игре на продажу) и «мертвый» (при игре на продажу) крест, находящийся в зоне консолидации (см. рис. 3.10) Стоп-лоссы устанавливаем за границами канала примерно в 5-10 пунктах за ним (5 по евро, 10 по франку). Практика показывает, что игра в канале имеет наибольшие шансы на успех, если мы играем по направлению тренда (часового), - при игре внутри дня и дневного – если игра идет на днях. Итак, мы рассчитали величину стопа и тейк-профита. Теперь встает самый важный вопрос: чему равна цена игры, то есть сколько я могу выиграть или проиграть, вступая в эту сделку? Методика расчета ее уже была дана нами ранее в части 1. Хочу напомнить еще раз: не рекомендуется играть против тренда. По оценкам известного биржевого игрока Уоррена Баффета попытка поймать откат имеет вероятность не более 2530 процентов. Таким образом, очевидно: чтобы играть против тренда Вы должны быть уверены в том, что, во-первых, откат достаточно силен, (фактически, играя таким способом, Вы встаете по текущему тренду более низкого порядка, но это означает, что и контроль позиции Вам надо осуществлять на графике еще более низкого порядка, то есть, вставая по часовому графику, против дневного тренда, надо контролировать позицию на 15-минутном графике) чтобы Ваши цели покрыли 70-процентные вероятности срабатывания ордера стоп-лосс, а, во-вторых, этот стоп-лосс по возможности не должен превышать 2% от Вашего капитала. Я же просто не играю интрадей против дневного тренда, который определяю по индикатору DMI, и Вам не рекомендую (почему – было объяснено ранее). Обратите также внимание на то, что чем сильнее сигнал индикатора (по приоритету) тем больше шансов на то, что Вам удастся Выиграть данную конкретную позицию. Кроме того соотношение цели 1 и стоп-лосса должно быть как минимум 2 к 1. Напомню также, что не рекомендуется открывать интрадей –позицию, если цена игры составляет менее 30 пипсов. На дневных графиках - если цена игры составляет не менее 100 пипсов. Кроме того, я не рекомендую вставать против фундамента, который легко может поломать технику. То есть, если индикатор дал сигнал, но ожидаются плохие для нас новости – вставать не надо. Мы, конечно, можем что-то упустить, но шансы на проигрыш 14 позиции возрастают. Как показывает мой опыт работы, игра против плохих новостей (если вы встаете против новостей) на интрадей – 80 процентная вероятность неудачи. Открывая позицию на долгую перспективу (на дневных или недельных графиках), новости внутри недели обычно не учитываются, однако в расчет берутся макроэкономические факторы и политические события, которые могут повлиять на то, что тренд будет переломлен или начнется откат. (Напомню, что я не рекомендую вставать против текущего тренда, который определяется направлением линии тенкан-сен и подстраховываться также индикаторной системой DMI, о которой было рассказано в части II. Если тенкан-сен противоречит показаниям ADX, то входы становятся более рискованными). Не рекомендуется играть интрадей в ситуации, когда ожидается или идет выступление важное для Вашей валютной пары. В этом случае рынок может легко сходить в любую сторону. И нет никакой гарантии, что он пойдет в нашу сторону. Также во время ведения позиции разумно по моему мнению отслеживать новости. Плохие новости могут легко свести плюсовую позицию к минусовой. И тут встает вопрос правильной оценки новостей. Для этого следует хорошо разбираться в фундаментальном анализе. Поскольку не каждый трейдер может это сделать (не из за качеств ума, а потому что далеко не всегда можно прогнозировать даже как рынок вероятностно отреагирует на выходящие новости) то, чтобы защитить себя от этого, разумно применять тактику трейлинг-стопа, о которой говорилось ранее. Мертвый крест в зоне консолидации как уровень цели Цель движения Рис. 3.10. Крест в зоне консолидации как указатель целевого уровня 3.4. Управление рисками при работе по индикатору Ишимоку. Риски принятия неправильных решений под воздействием психологических факторов. Немного о везении и невезении 15 Существует известное пренебрежение (в том числе и среди достаточно опытных игроков, но не профессионалов) к управлению рисками при игре на бирже. Если бы каждая акция или индекс существовали в вакууме, то можно было бы сказать, что все, чем мы рискуем, открывая ту или иную позицию по индексу ли акций или по валюте – это величиной стоп-лосса. Тогда величина риска равна= Величина стоп-лосса. Как известно из теории управления рисками таковая величина в каждой из сделок не должна превышать 2 процентов на больших счетах. Поэтому, я, например, предпочитаю работать на счетах не менее чем 20000 долларов. Это означает, что играя контрактом в 100000 долларов я имею возможность потерять 400 долларов, если сработает стоп-лосс. К сожалению, при игре на дневных и недельных графиках, такое соотношение выдержать крайне тяжело и стоплосс (когда он бывает – а это, как уже отмечалось, – примерно 1 раз из 4) составляет до 5% (1000USD). (Но соотношение профит / лосс при использовании данного индикатора и описываемой методики работы составит примерно 4 к 1. Просто входы в рынок при игре на daily и weekly достаточно редки). В среднем выигрыш за месяц работы при использовании этой методики при работе на рынке Форекс составляет около 140 пипсов (в пересчете на евродоллар, что составляет 7% процентов в месяц от 20000. . Естественно, что те, кто склонны рисковать больше, могут применить описываемую тактику и, положить, на счет небольшую сумму. Однако, если им не повезет, то даже при игре интрадей, это даст им возможность получить только 2 стоп-лосса подряд, после чего надо открывать новый счет. Практика применения данного индикатора показывает, что при работе с ним вполне разумным является держать на счету для интрадей игры как минимум около 5000 долларов (лучше 10000) (для минидиллинга 600 лучше 1000), а для игры на дейли - 20000, чтобы Ваш стоп-лосс не превышал более 5% от капитала и 2000 долларов для минифорекса). Я просто не открываю позицию, если величина стоп-лосса более 5 процентов от капитала. Поэтому для всех разумных игроков биржевого рынка очевидно – игра на недельных и месячных позициях, где стопы достаточно велики, требует большего капитала, чем игра интрадей, где величина стопов меньше. Однако, это еще не все. Предположим, что Вы открыли позиции по франку и евро в одну сторону по отношению к доллару (Продали франк и купили евро) . Значит ли это, что Все у Вас хорошо? Очевидно – нет! Ибо в настоящий момент между франком и Евро существует достаточно большая корреляция. И Вы фактически просто нарастили позицию (франк легче примерно в 1,6-1,8 раза), но он и ходит не менее чем в два раза быстрее). И если Вы проиграете – то с большой вероятностью проиграете обе позиции. Та или иная корреляция существует между всеми валютами через кросс курсы (а согласно исследованиям, например Мерфи и между различными рынками вообще. Просто существует некий лаг запаздывания. Падение Доу отражается на Никее и наоборот. Дело в том, что мировая экономика представляет собой целостный механизм. И слабая работа одной части механизма, как правило, впоследствии, сказывается и на другой). Таким образом, открывшись, например, 1 контрактом по евро и 1 по франку, Вы фактически открываете 1,5-2,5 контракт по евро. И легко при срабатывании обоих стоп-лоссов можете превысить допустимый процент потери капитала. Итак, первое что важно уяснить: открыв позицию по одной из валют по ИИ, мы можем открыться по другой валюте, только если с учетом коэффициента корреляции между ними мы не увеличиваем риск срабатывания суммарного стоп-лосса более 5% не по одной валюте, а суммарно при срабатывании обеих стоп-лоссов. 16 Как показывает мой опыт наиболее коррелированы между собой по отношению к доллару – евро и франк. Далее - евро и фунт (франк и фунт). Гораздо меньшая корреляция между иеной и евровалютами по отношению к доллару. Если же имеется обратная зависимость – все очень хорошо. Корреляция является отрицательной (отсутствует). Наши риски не возрастают. Если же (как это бывает обычно) установить прямую зависимость невозможно, то следует эмпирическим путем (используя, например, график скользящей средней или тенкан-сен или кинджун-сен на графике кросса) определить возможный коэффициент взаимосвязи на сегодня между двумя валютами. С учетом этого трейдер должен понять: открывать ли позицию по другой валюте, если открыта позиция по иной при поступлении сигнала. (Возможно, что будет разумно открыться и по другой валюте, если сигнал очень сильный и есть хорошая вероятность выигрыша (80 и более). Фактически мы просто «добавимся» с точки зрения игры на Форексе). Теперь переходим непосредственно к ответу на вопрос: каков должен быть размер лота, которым мы встаем в каждом конкретном случае? Как уже отмечалось в части I, существуют три варианта работы: всегда играть 1 лотом, всегда играть с использованием фиксированной доли капитала (f) или играть различным числом лотов. При игре с жестким лимитом потерь приходится обычно играть 1 лотом. А вот если Вы хотите нарастить свой капитал большими темпами, то тут возможен как 2-ой так и 3-ий вариант. Для того, чтобы решить эту проблему начните работать по предлагаемой методике интрадей. Наберите статистику около 100 сделок. Это позволит Вам рассчитать оптимальное f. Теперь попробуйте поработать с ним в каждой сделке (напоминаю, что при этом стоп-лосс не должен превышать 5% от Вашего капитала). Параллельно работайте по предлагаемой ниже методике кратных лотов. Затем сравните результаты. (Примерно через 200 сделок). Вы сможете сравнить результат и решить для себя: какая тактика управления капиталом является для Вас более приемлемой. При этом очень важно понимать следующий постулат теории игр: чем меньше величина риска - тем большим лотом мы можем открыться, ибо цена игры по отношению к единичному лоту возрастет. Неверным является утверждение: если Вы проиграли (выиграли) используя ИИ, Вы теперь увеличили (уменьшили) вероятность Вашего выигрыша или проигрыша. Рынку – абсолютно все равно: выиграли Вы или проиграли. Однако, если Вы не человек с железными нервами, что отличает как правило только «закаленных бойцов рынка», то вероятность принятия Вами неправильного решения возрастет. И здесь самое время немного поговорить о логике везения. Что мы подразумеваем под везением? Это те события, на которые рынок может отреагировать, как в Вашу так и не в Вашу пользу. В отличие от карточных игр, в нашем ремесле везение играет далеко не самую важную роль. (Да и там при длительной игре мастер всегда обыграет «клиента»). В длительной биржевой игре сила трейдера становится доминирующим фактором, и хороший трейдер зараба-тывает деньги только потому, что играет по системе и жестко соблюдает управления правила манименеджмента. Запомните: единицам из игроков во всем мире удавалось добиться устойчиво положительных результатов, не имея своей системы работы (которая может быть и общепринятой) и не соблюдая правил маниме-неджмента. Но в каждой конкретной сделке имеется некоторый элемент везения, как и в любом процессе, где нельзя точно рассчитать все до конца. Я называю его фактором 17 неопределенности и в различные моменты оцениваю его от 5 до 10% - то есть позиция в рынке является счетной (где риски разумно оценимы) только до определенной степени. Везение самоуравновешивается при длительной игре. Но это уравнивание не обязательно происходит непрерывно и равномерно. Элементы везения, невезения, феноменальной, исключительной удачи отнюдь не следуют один за другим в правильном порядке. Обычно они так перемешаны, что выделить какой бы то ни было невозможно. Но иногда один из элементов длится несколько дольше и начинает преобладать над другими. Тогда его можно выделить. Тут-то и появляются феноменально большие выигрыши, когда Вы просто передвигаете трейлинг – стоп, а валюта безостановочно идет и идет в том направлении, куда Вы открылись. Хотя мы не можем сказать, как долго будет преобладать данный элемент удачи, мы безошибочно узнаем, что он имеет место. А пока он продолжается – глупо игнорировать его. У везения нет логики. Нет никаких причин почему рынок должен помогать Вам, реагируя на те или иные фундаментальные события (некоторые из которых и прогнозировать то нельзя) тем или иным способом. Но пока он как бы «помогает» Вам, кажется вполне разумным делать как можно больше сделок, если это разумно с точки зрения технического анализа и манименеджмента. Если Вам везет – играйте больше. Если Вам не везет – играйте меньше. Отбраковывайте те сделки, которые имеют вероятность ниже 75%. Если Вы не являетесь редким исключением из общего правила, неудачи должны частенько влиять на Вашу способность рассуждать здраво и лишать Вас возможность показать все те лучшие качества, которые есть у Вас. Поэтому, если даже маленький кусочек удачи случайно попадется Вам в этот день, Вы все равно не сможете использовать его как следует. Вот поэтому то вероятность проигрыша возрастет, ибо Вы расстроитесь и возрастет вероятность принятия Вами неправильного решения. Это особенно важно для тех трейдеров, которые играют интрадей. …Вы грамотно спланировали сделку, встали по текущему тренду, и по тренду более высокого порядка после его отката по системе тройной выбор Элдера. Свечи показывали продолжение движения. Но тут на рынок вышел крупный хеджевый фонд, которому срочно понадобилась именно та валюта, против которой Вы встали. И Ваш вполне разумный стоп-лосс исполнился в 5 минут. Вы спокойно отреагировали на это событие. Вы не пытаетесь отыграться? Очень хорошо. Прошел еще один час. Вы обратили внимание на то, что на часовом графике доллар – франк цены опустились на дно канала. Появилась разворотная свечная комбинация. Франк потихонечку начал движение наверх часового канала. Тренд на дейли идет на верх. Ожидаются новости за доллар. Вот и линия тенкан-сен пересекла на часовом графике киджун, нарисовав «золотой крест». Вы посмотрели на ADX. Все нормально. Каги из тонкой линии стала толстой. Вы открываетесь наверх, не дожидаясь новостей, ибо франк уже начал движение по каналу наверх и дальше просто цена игры может стать плохой (да и прибыль жалко упускать). Но стоило Вам открыть позицию, как франк остановился. А через 15 минут выходят новости прямо противоположные тем, которые прогнозировали. Франк начинает резко укрепляться и через 3 минуты срабатывает Ваш стоп-лосс. (Все, что Вы могли сделать – это быстро зафиксировать короткий убыток после выхода новостей, но честно признайтесь себе: а Вы способны на это?) 18 Моя рекомендация – вставайте и уходите. Сегодня не Ваш день. (Если Вы сейчас перевернетесь, то франк уйдет наверх и это просто окажется ложным пробоем). Если не перевернетесь, а попробуете еще раз войти в рынок с более выгодной (как Вам кажется) позиции – то пойдет дальше против Вас. «Фатализм!» - скажете Вы. Возможно. Но, играя на фондовом рынке и на «Форексе» (когда я еще работал интрадей), я сэкономил себе и инвесторам массу денег, когда, получив подтверждение того, что сегодня не мой день - просто вставал и уходил из дилингового центра. Итак, освоив эти простейшие понятия, пойдем дальше. Как уже говорилось ранее, ИИ имеет пять сигналов, не равноценные по силе. Самый сильный – пробой линии сенкоу спан В, второй по силе – правильное пересечение графика линией чикоу-спан, третий – смена цвета облака, и одинаковы по силе «сигнал трех линий» и «кресты» Но при этом обычно самый слабый сигнал появляется первым, а самый сильный, частенько, последним по времени срабатывания. (Исключение составляет смена цвета облака - оно сдвинуто вперед и мы можем прогнозировать смену направления движения цены заранее). А насколько же отличаются вероятности сигналов? Как показывают мои наблюдения при использовании свечного анализа, метода каги и ADX - самый сильный сигнал дает правильный вход в 85% случаев (бывает это правда, крайне редко, второй по силе – 80% случаев, третий – в 70%, а вот 4 и 5 – где-то 65% случаев), то есть естественно, что наибольшую цену игры мы получим при использовании ранее поступившего более слабого сигнала. Но возрастает и риск получения стоп - лосса. Как же быть? Теория управления рисками дает простой ответ: играйте кратными лотами. Тогда при самом слабом сигнале открывайтесь, например, 1 лотом, при боле сильном лотом в 1,2, а при самом сильном – 1,4. Как это возможно на практике? Вот пример: Пусть мы решили встать по паре евродоллар. При этом получен самый слабый сигнал (тенкан - сен пересекла киджун-сен). Встаем лотом по 5 долларов (500 – маржевое обеспечение). А если этот сигнал получен от чикоу-спан? Тогда мы играем по 6 долларов за пункт (Котируем 60000 долларов). А если от сенкоу спан В? Тогда 70 долларами (котируем 70000 долларов). Пусть в первом случае мы выиграли 50 пипс во втором 40, а в третьем случае +30. В долларах это – 240, 230, 200 (с учетом комиссии). Видно, что, хотя в третьем случае мы выиграли на 20 пунктов меньше, в единицах единичного лота мы не добрали всего 3 пункта. А теперь обратная ситуация: в первом случае у нас сработал стоплосс - 25 пипс, во втором случае нам удалось спасти его, закрывшись в –3 (Вы вышли, когда увидели, что ожидаемого движения нет), а в третьем случае мы по прежнему выиграли 30 пипс. Теперь в первом случае мы проиграли 150 (5х (25+3)+10), во втором 28, а вот в третьем мы выиграли 200 долларов. Мы суммарно выиграли 22 доллара. А если бы мы все время играли по 50 долларов за пункт? Наш проигрыш бы тогда составил: -150-25+ 140 – 35 долларов. (Естественно, что в первом примере мы бы и выиграли меньше). Таким образом, мы приходим к простому выводу, который в свое время предложил один из математиков, занимавшихся теорией игр – Гурвиц. (Те, кто знаком с теорией игр, наверняка слышали о его минимаксном критерии): Чем меньше вероятность Вашего проигрыша в игре, тем с большим количеством ресурсов Вы можете вступить в эту игру. Для нас этот критерий таков: если при срабатывании стоп-лосса мы не потеряем желательно более двух процентов капитала, а вероятность его срабатывания не 19 превышает, например, 15 процентов – мы можем вступать в игру самым большим из возможных лотов. Это можно делать, вставая по тренду (недельному и дневному) по сигналу индикатора СЕНКОУ СПАН В – самому сильному, если линия тенкан-сен идет в нужном нам направлении и существует достаточная цена игры, а наш стоп-лосс выставлен за суперсильным уровнем. Кроме того, есть свечная комбинация за нас, а DMI показывает тренд, идущий в нужном нам направлении. Произойдет это после отката (фундаментального – игра на новостях или технического – фиксация прибылей). При игре на днях – мы должны вставать по дневному и недельному тренду при том же сигнале. Меньшим лотом мы можем вставать, например по сигналу Чикоу-спан. И самым маленьким – если будем использовать пересечение тенкан-сен и киджун-сен. При игре в часовом рейндже по дневному тренду – на мой взгляд следует использовать средний лот, если сигнал получен возле самой границы рейнджа (стоплосс тогда очень короткий), а стоп-лосс можно поставить хотя бы за средним уровнем и самым малым, если до границы рейнджа не менее 20 процентов. (Возрастает возможный стоп-лосс). Возможно и большая градация лотов в зависимости от вкладываемого в дело капитала. Как показывает опыт ведущих инвесторов рынка акций, опционов и фьючерсов может использоваться до 20 градаций лотов (например, от 1 до 20 долларов за пункт, при игре лотами от 10000 до 200000). При этом лот 10000 может быть таков: играем в облаке цен при положении тенкан-сен параллельно земле и отсутствии какого –либо движения, а также отсутствии свечного противопоказания (здесь мы оцениваем шансы как 50 на 50, но если облако достаточно велико, а стоп-лосс относительно невелик, то цена игры может получиться неплохой, а, например, 20 долларов (обеспечение 2000USD, на счету при этом должно быть не менее 40000USD) - игра по дневному и недельному тренду после окончания отката на дейли при наличии самого сильного сигнала, хорошей цены игры, малой величины стоп-лосса и линии тенкан-сен, идущей в нашем направлении . Если при этом вероятность срабатывания стоп - лосса принять равной 10 процентов (встаем от уровня на monthly графике, по таблице 1.1 цель 1 – 80% и цель 2- 10%), и он равен 100 пунктов, а цель 1 у нас с дейли графика - в 200 пунктах и а цель 2 в 300 пунктах, то цена игры будет с учетом 3 пипсов за исполнение стоп-лосса - 179,7. Это означает, что в среднем в таких сделках с учетом комиссии мы выиграем 3586 долларов (играя по евро и фунту). Но часть наших слушателей вряд ли располагают вышеуказанными капиталами. Поэтому в приложении 2 я привожу таблицу с градациями 1лот –10 лотов. Для тех, у кого капитал еще меньший – существует всего 4 градации лотов. (они показаны в скобках). Упражнения 3.5 Рекомендации по практическому использованию системы. 3.5.1. Работа при игре интрадей до начала сессии. 1.Трейдер садится на рабочее место не менее чем за 1 час до начала сессии (как правило, большинство людей играют в европейскую, либо американскую либо азиатскую торговую сессии (10-19, 16-24, 3-12 часов по Москве в настоящее время). 2. Проводит технический анализ рынка. Определяет направления недельного и дневного, часового тренда, используя индикатор ADX. (Если Di+ выше Di- рынок играет наверх, если наоборот – вниз. При этом, если линия ADX ниже 20 – рынок во флете, 20-25 – рейндж – выше – тренд. Если линия вышла за 40 и развернулась – тренд угасает. Против тренда играть не рекомендую! 20 3. Проводит анализ возможных сигналов по индикатору Ишимоку в течение ближайшей сессии. Намечает для себя наиболее вероятные валюты, по которым может возникнуть вход. 4. Изучает сигналы свечей, и что показывает метод «каги». 5. Проводит фундаментальный анализ рынка: какие новости должны выйти? Как наиболее вероятно отреагирует на них рынок? Против каждой новости записывает – хорошая, плохая, нейтральная (для игры за данную валюту против доллара или по кроссам по каждой паре валют). 6. Смотрит на возможные выступления особо важных персон и особо отмечает их время ( с точки зрения минимизации риска в это время лучше вообще не играть). 7. Расписывает размер лотов на сегодняшний день при получении того или иного сигнала по той или иной валюте. 8.Выписывает вероятности цели 1 цели 2 и возможного стоп-лосса по каждой из пар валют, по которой возможен вход в данную смену, пользуясь таблицей 1.1. 9.Расписывает возможный сценарий движения валют на сессию. Возможна коррекция через некоторое время, когда в рынке изменилось количество денег – ушли одни игроки (Япония, Европа. США) и вступили другие – США, страны Тихоокеанско-азиатского региона). 2. РАБОТА ТРЕЙДЕРА В ТЕЧЕНИЕ РАБОЧЕГО ДНЯ. 1. Как только приближается сигнал, рассчитывает цену игры следующим образом: 1.1.Рассчитывает примерную цену входа (с учетом слипаджа и спреда банка). 1.2. Рассчитывает величину стоп - лосса согласно описанной ранее технологии. 1.3. Рассчитывает величину целей 1 и 2. 1.4. Рассчитывает цену игры, пользуясь указанными выше вероятностями. 2.Не вступает в сделку, цена игры которой ниже чем +30 пипсов. 3. В ином случае вступает в сделку лотом, рассчитанным для данной валютной пары, сигнала индикатора, цены игры и положения линии тенкан-сен, величины стоп-лосса и вероятности его получения. (См. приложение 2). 4. Ведет сделку согласно своего понимания ситуации. 5. Выходит при достижении цели 1, если наметились признаки разворота либо переносит ордер стоп-лосс, фиксируя примерно 75 процентов прибыли (за ближайший слабый уровень, возникший на часовых или 15-минутных графиках). Иначе –ждет цели 2. 6. Если намеченного движения за определенный интервал времени не произошло – выходит с минимальным убытком. (На часах – 3 часа, на днях – 3 дня ). А теперь отличия при работе на дневных и недельных графиках. Размер стоп-лоссов увеличивается, что требует (как уже отмечалось выше) большего размера капитала. Проводится анализ макроэкономической ситуации в странах, по валютам которых мы собираемся играть. (По Евро – это Германия, Италия, Франция, по франку они же и Швейцария) Проводится анализ политической ситуации в данных странах. Не рекомендуется открывать позицию за валюту той страны где макроэкономическая ситуация хуже, чем в другой стране или нестабильна политическая обстановка (выборы, участие в вооруженном конфликте). Рассчитывается: в выгодной ли валюте мы будем стоять с точки зрения свопирования? Если свопы пишут за нас – добавляем оные к цене игры, против – отнимаем. (Не забывайте, что, как правило, тройной своп пишется со среды на четверг). Рассчитываем примерную скорость достижения нашей цели. Для этого вычисляем примерную дневную волатильность 21 в пипсах. (При игре по тренду можно использовать «линейку» – отношение уже пройденного пути к количеству дней, за которые этот путь пройден валютой). Играя таким способом, мы 1. Либо выставляем ордер «тейк - профит» (цель 1 минус фильтр – примерно 10-15 процентов от величины движения), который мы можем перенести, если посчитаем нужным, фиксируя уже полученную прибыль, трейлинг-стопом, который переносится за уже пройденный сильный уровень, для фиксации части прибыли. (Я фиксирую, обычно не менее 75 процентов достигнутого). При достижении цели 2 (а это на дневных графиках около 400-500 пипсов, а на недельных около 800-1000), я, рекомендую, как правило, закрывать позицию. 2. Можем закрыть позицию при получении обратного сигнала. Я не использую эту тактику, ибо, как показывает мой опыт, он часто запаздывает, и мы теряем часть прибыли. Но в любом случае мы всегда ставим стоплосс (либо за облаком цен либо за сильным уровнем, при игре на недельных графиках . Ниже представлена таблица для грамотного управления капиталом при работе по индикатору Ишимоку. Понятно, что чем больше подтверждений мы имеем, тем больше сила сигнала и тем большим лотом мы можем играть, ибо улучшается цена игры. ВВ – Болинджер бенд с параметрами 21, 3. Против свечей – не работаем. При отсутствии подтверждений – игра всегда 1 лотом Подтверждение Сигнал Графики (часовые) Каги 1.Золотой и мертвый крест а) По тренду б) против текущего тренда в) в облаке 2.Сигнал трех линий Тенкан-сен Киджун сен 3. Игра внутри облака а) При подтверждении тенкансен б) при отсутствии оного 4. Игра на отбой от СенкоуСпан Б 5. Игра на пробой Сенкоу-Спан Б 6. Игра на пробой а) тенкан-сен б) киджун-сен в) Сенкоу-спан А 7) Сигнал пересечения Сенкоу Спан А и Б 8) Сигнал Чикоу-спан а) есть угол 45градусов б) угол наклона меньше 1 1 ADX 1 нет игры 1 Дейли BВ Каги 1 1 1 1 ADX 1 нет игры 1 BB 1 1 1 1 1 1 1 2 1 1 1 2 2 2 1 1 2 1 1 2 1 1 1 1 1 1 1 2 3 2 2 3 2 2 4 2 3 4 1 1 1 1 2 1 2 2 1 1 2 1 2 2 1 2 2 2 2 2 3 2 3 3 3 1 4 2 4 2 4 1 4 2 4 3 22 А ВОТ РЕЗУЛЬТАТЫ ТЕСТИРОВАНИЯ на ДЕЙЛИ, ПОЛУЧЕННЫЕ АНДРЕЕМ ТЕРЕХОВЫМ (ФУНТОМ СТЕРЛИНГОВЫМ) для классических параметров 9-26-52 за период с 1987 года по июль месяц. С начала 1987 года по июль включительно 2002 года результативность сигналов на отбой от основных линий Ишимоку составляла: ----Оценивалось по следующей схеме. Классическая размерность (9-26-52), дневные графики. Касание свечой из породы разворотных указанной линии - сигнал. Не ждем подтверждающей свечи. Как показывают расчеты, при этом теряется слишком большая часть хода. Ставим ордер за экстремумом свечи касания - выше максимума бай, если тренд вверх, ниже минимума селл, если тренд вниз. Если ордер сработал бы - такой сигнал учитывался как сделка. Если после срабатывания минимум очередной свечи был выше точки покупки - сделка непроигранная (в таких случаях надо ставить паритет). Если ход после срабатывания такого ордера был равен или более величины стоп-лосса (выставляемого по противоположному краю свечи касания) - сделка считалась выигранной. Надо сказать, что в большинстве случаев на валютном рынке ход после такого сигнала составляет 1-2 величины стоп-лосса, поэтому соотношение средней победы к среднему поражению 1:1 - уже нормальный результат, хотя желательно брать больше и возможности такие возникают регулярно. Таблица будет идти по схеме: плюсов ничьих проигрышей сделок %+ %= %- СИГНАЛ ТРЕХ ЛИНИЙ: Отражение от Тенкан-сен (только по тренду, против тренда не тестировалось): Валюта плюсов ничьих проигрышей сделок %+ %= %- Франк 86 7 31 124 69 5 26 Иена 79 7 26 112 70 7 23 Фунт 67 11 22 100 67 11 22 Отражение от Киджун-сен (только по тренду) Валюта плюсов ничьих проигрышей сделок %+ %= %- Франк 45 5 25 72 58 7 35 Иена 39 9 22 70 55 14 31 Фунт 36 5 10 51 70 10 20 23 Игра от уровня СЕНКОУ-спан А. Отражение от Сенкоу-спан А (отслеживалось и наружу от облака - по тренду, и внутрь облака - в канале. Это общий результат, отдельных цифр нет) Валюта плюсов ничьих проигрышей сделок %+ %= %- Франк 36 3 13 52 69 6 25 Иена 38 1 15 54 70 2 28 Фунт 44 2 12 58 75 4 21 ИГРА ОТ СЕНКОУ-СПАН Б Отражение от Сенкоу-спан Б (и внутрь облака и наружу вместе, отдельно не учитывал) Валюта плюсов ничьих проигрышей сделок %+ %= %- Франк 28 0 20 48 58 - 42 Иена 39 7 12 58 67 12 21 Фунт 33 6 12 51 64 12 24 Если свеча касания задевала сразу две-три линии, то сигнал засчитывался каждой из линий. За то же самое время были подсчитаны результаты сигналов по пересечению Чинкоу-спан цены. Стоп ставился под последнюю опорную точку на дневном графике - т.е. выше локального максимума, предшествующего пробою при сигнале вниз и наоборот. Сигналы разделялись на трендовые (от облака) и противотрендовые (к облаку). ИГРА ПО СИГНАЛУ ЧИКОУ-СПАН Валюта плюсов ничьих Проигр. сделок %+ %= %- Франк по тренду 29 1 2 32 90 4 6 Франк против тренда 28 9 5 42 66 22 12 Иена по тренду 28 4 1 33 84 13 3 Иена против тренда 15 5 6 26 57 20 23 Фунт по тренду 17 4 2 23 73 18 9 Фунт против тренда 11 8 4 23 47 35 18 24 СИГНАЛ: СМЕНА ЦВЕТА ОБЛАКА – ВОЗМОЖНО ОБРАЗОВАНИЕ НОВОГО ТРЕНДА. За это время облака меняли цвет и после этого был ход, заслуживающий названия тренда: Валюта плюсов ничьих проигрышей сделок %+ %= %- Франк 43 11 9 63 68 17 15 Иена 36 15 10 61 59 25 17 Фунт 38 14 16 68 55 21 24 За это время протестированы пересечение ТС и КС. Если при пересечении данные линии находились в облаке - сигналы не стоят того, чтобы приводить результаты - они не превышают результативности игры в "орел-решку". Пересечения против тренда - в сторону облака - даже уступают монетке. СИГНАЛЫ ЗОЛОТОЙ И МЕРТВЫЙ КРЕСТ Сигналы по тренду - от облака и при этом линии не находятся в облаке: Валюта плюсов ничьих проигрышей сделок %+ %= %- Франк 22 4 3 29 75 14 11 Иена 27 3 5 35 77 8 15 Фунт 25 6 4 35 71 17 12 Оптимизировал и по часовым и по дневным - с точностью до суток. вот оптимумы (часы 1990 - 2000) Отражение от линии без сдвига (типа Тенкан-сен, Киджун-сен, то есть формула для них): Часы: Иена-144, фунт-180, франк-216, евро-168. Причем по франку и евро - очень плохие показатели вообще. Дни: иена-24, фунт-7, франк-28. По франку показатели хорошие, по иене и фунту слабенькие. Линии здесь рассматривались без связи с облаком, как таковые. Отражение от СЕНКОУ- СПАН А: Часы: иена-108/240; фунт 48/192; франк 120/144; евро 12/144. Показатели слабые. Дни: фунт 11/25; франк 5/25; иена 13/31. По франку и иене - средние результаты, по фунту - слабые. Отражение от СЕНКОУ СПАН Б (второе число - сдвиг, первое - диапазон): 25 Часы: иена 180/48; фунт 360/240; франк 480/216; евро 480/240. Все результаты - плохие и очень плохие. Дни: Иена 50/13; фунт 30/13; франк 30/10. Результаты по иене, франку - средние, фунту - слабые. Пересечение несдвинутых линий (ТС и КС): Часовые: иена 96/360;фунт 120/216; франк 120/192; евро 96/192. Результаты все слабые. Дни: иена 9/31; фунт 7/24; франк 21/40. По фунту результаты слабые, по франку средние, по иене - хорошие, почти отличные. Пересечение СЕНКОУ СПАН А И Б: Часы: иена 60/96/360; фунт 120/216/240; франк 36/240/180; евро 84/96/180. По евро и франку - результаты средненькие, по фунту, иене - слабые. Дни: иена 7/37/45; фунт 5/13/35; франк 9/25/35. Фунт - слабые результаты, франк - средние, иена - сильные. Пробой ценой несдвинутой линии (ТС,КС): Часы: иена, фунт - очень плохо, не о чем говорить; франк-240; евро-192. Результаты слабые. Дни: иена-63; фунт-24; франк-41. Франк - слабенько, фунт и иена - очень слабо. Пересечение ценой СЕНКОУ СПАН А Часы: не о чем говорить вообще. Дни: иена 12/55 средние; фунт 1/25 очень слабые; франк 3/30 - средние. Пересечение ценой СЕНКОУ СПАН Б: Часы: не о чем говорить по иене и фунту. Франк 288/240; евро 480/168 - слабые по обоим. Дни: иена 20/35 - средненькие; фунт 20/11 - очень слабые; франк 56/17 - средние. РАСЧЕТ ЦЕНЫ ИГРЫ. Цена игры= - SL x psl+TР1x p1+TP2 x p2. Где p – вероятности, взятые из таблицы SL – величина стоп-лосса в пипсах TP1 и ТР2 - величины целей 1 и 2 соответственно Если данная величина получится менее 30 пипсов при интрадей торговле - сделку открывать не рекомендуется.