Бухгалтерский учет индивидуальных предпринимателей

advertisement

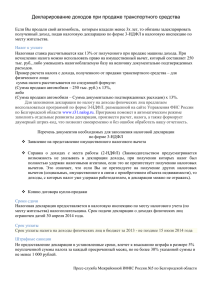

Бухгалтерский учет индивидуальных предпринимателей Индивидуальный предприниматель, являясь налогоплательщиком и налоговым агентом, несет ответственность за совершенные им налоговые правонарушения. Считаем, необходимым отметить, что Налоговый кодекс РФ предусматривает обстоятельства, исключающие вину лица в совершении налогового правонарушения (статья 111), а также обстоятельства, смягчающие и отягчающие ответственность за совершение налогового правонарушения (статья 112). На индивидуального предпринимателя за совершение налогового правонарушения накладывается налоговая санкция в виде штрафа. При наличии хотя бы одного смягчающего ответственность обстоятельства размер штрафа подлежит уменьшению не меньше, чем в два раза по сравнению с размером, установленным соответствующей статьей НК РФ за совершение налогового правонарушения. 1. Получив свидетельство о государственной регистрации, индивидуальный предприниматель в течение 10 дней после государственной регистрации обязательно должен подать в налоговый орган заявление о постановке на учет в ИМНС по месту жительства в качестве индивидуального предпринимателя. Нарушать этот срок нельзя. В соответствии со статьей 116 Налогового кодекса РФ с налогоплательщика за нарушение срока постановки на учет в налоговом органе взыскивается штраф в размере 5 тысяч рублей, а в случае, если опоздание в подаче заявления о постановке на учет в налоговый орган составит более 90 дней, то сумма штрафа возрастает до 10 тысяч рублей. 2. Если индивидуальный предприниматель ведет деятельность без постановки на учет в налоговом органе, то в соответствии со статьей 117 НК РФ с него взыскивается штраф в размере десяти процентов от доходов, полученных в течение указанного времени в результате такой деятельности, но не менее двадцати тысяч рублей Ведение деятельности индивидуальным предпринимателем без постановки на учет в налоговом органе более трех месяцев влечет взыскание штрафа в размере 20 процентов доходов, полученных в период деятельности без постановки на учет более 90 дней. 3. Непредставление предпринимателем в установленный законодательством о налогах и сборах срок налоговой декларации в налоговый орган по месту учета влечет взыскание штрафа в размере 5 процентов суммы налога, подлежащей уплате (доплате) на основе этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30 процентов указанной суммы и не менее 100 рублей. При этом следует иметь в виду, что это положение относится к декларациям по всем налогам. Непредставление налогоплательщиком налоговой декларации в налоговый орган в течение более 180 дней по истечении установленного законодательством о налогах срока представления такой декларации влечет взыскание штрафа в размере 30 процентов суммы налога, подлежащей уплате на основе этой декларации, и 10 процентов суммы налога, подлежащей уплате на основе этой декларации, за каждый полный или неполный месяц начиная со 181-го дня (статья 119НК РФ). По вопросу, касающемуся применения к индивидуальному предпринимателю мер ответственности, предусмотренных статьей 119, смотрите письмо МНС РФ от 28.09.2001 № ШС-6-14/734. 4. Неуплата или неполная уплата сумм налога в результате занижения налоговой базы, иного неправильного исчисления налога или других неправомерных действий (бездействия) влечет взыскание штрафа в размере 20 процентов от неуплаченных сумм налога (статья 122 НК РФ). 5. Невыполнение предпринимателем — налоговым агентом обязанности по удержанию и (или) перечислению налогов, а также неправомерное неперечисление (неполное перечисление) сумм налога, подлежащего удержанию и перечислению налоговым агентом, влечет взыскание штрафа в размере 20 процентов от суммы, подлежащей перечислению.