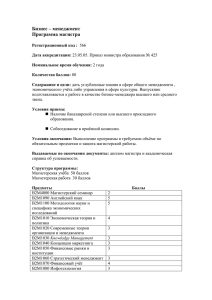

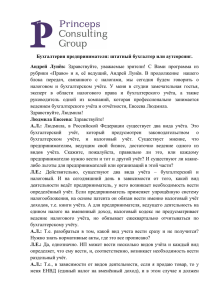

Бухгалтерский и налоговый учет в общественном питании

advertisement