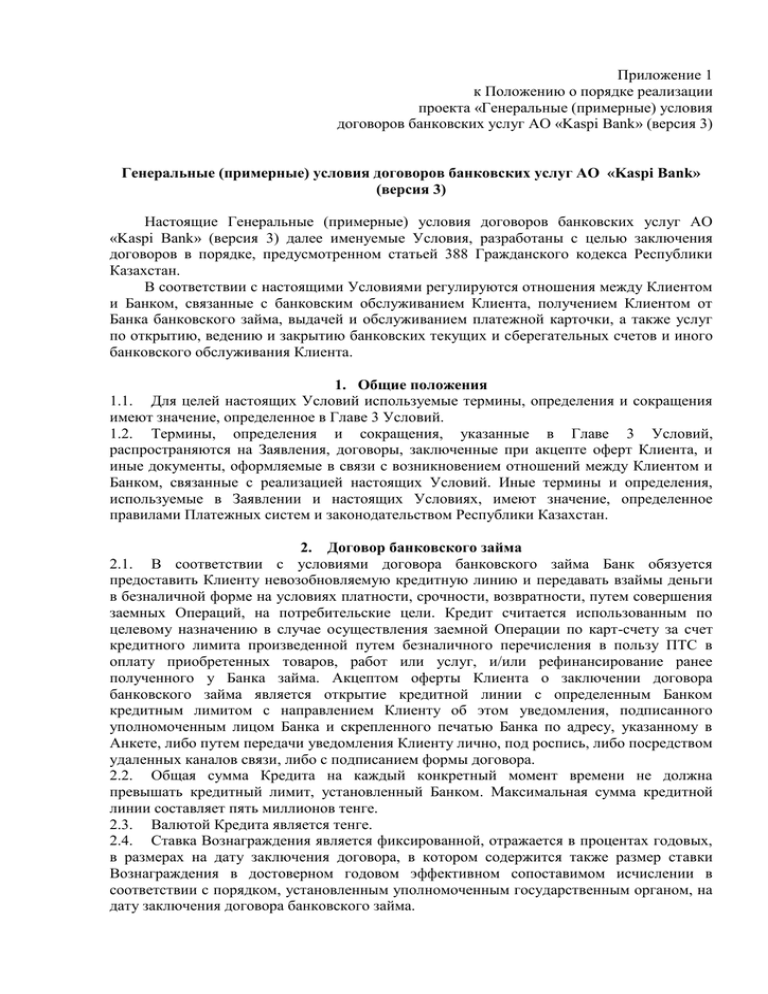

открыть - Kaspi Bank

advertisement