Анализ инвестиционной привлекательности облигаций АО

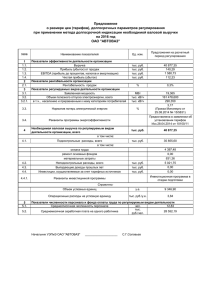

advertisement

Открытое Акционерное Общество "Инвестиционная фирма "ОЛМА" 103051, г. Москва, Малый Каретный пер., д. 7, стр. 1 тел.(095) 209 2637, 299 0304 факс:(095) 299 4062 р/с 40701810400000000009 в ИКБ «ОЛМА-Банк» Анализ инвестиционной привлекательности облигаций АО «АвтоВАЗ» Событие 21 февраля ОАО «АвтоВАЗ» планирует разместить облигации объемом 1 млрд руб. Размещение выпуска состоится на ММВБ по номиналу в форме аукциона по определению ставки купона, которая будет зафиксирована на весь срок обращения облигаций. Срок обращения выпуска – 1 год с ежеквартальной выплатой купонного дохода. Организатор выпуска Внешторгбанк. Средства, полученные от размещения облигаций эмитента, планируется использовать на обновление основных средств. По словам председателя совета директоров АО "АвтоВАЗ" Владимира Каданникова, средства от размещения облигационного займа будут направлены на постановку на производство автомобилей "Калина" - ВАЗ-1118. По данным информационного меморандума, бюджет проекта составляет 850 млн. долл., компания планирует инвестировать $350 млн. собственных средств и $500 млн. привлеченных. Ранее "АвтоВАЗ" ежегодно вкладывал в проект постановки на производство" Калины" $150-200 млн., в основном собственных средств. Общая характеристика компании Автомобильная промышленность - одна из ключевых отраслей экономики России. В 2001 г. объем производства промышленной продукции в отрасли составил порядка 200 млрд. руб., это 8,7% от объема промышленного производства в России. Доля в налоговых поступлениях в федеральный бюджет составляет порядка 4,5%. ОАО «АВТОВАЗ» является крупнейшим производителем легковых автомобилей в России и Восточной Европе. ОАО "АВТОВАЗ" производит 70% легковых автомобилей России. По предварительным данным, в 2002 году объем произведенной АвтоВАЗом продукции с учетом налога на добавленную стоимость составил 105 млрд. руб. В 2001 году компания превысила уровень 2000 года по производству товарной продукции на 8,1%, рост чистой выручки от реализации составил 14,2%. Это отчасти объясняется ростом доли более 1 рентабельных моделей семейства ВАЗ-2110 в общем объеме реализованной продукции. По словам В. Каданникова, для реализации "стратегии прорыва", "АвтоВАЗа" необходимо 1 млрд. 50 млн. долларов в течение пяти лет в эту сумму входят не только денежные средства. Полностью эта сумма не может быть обеспечена собственными средствами. Ранее называлась сумма инвестиций примерно в $1,13 млрд., которая складывается из $376 млн. для проекта постановки на производство "Калины", порядка $50 млн.на модернизацию десятого семейства автомобилей, около $387 млн. - на реализацию других инвестиционных проектов, в том числе на постановку новых конкурентоспособных моделей машин. Кроме того, примерно $319 млн. необходимо для внедрения новых линий по производству двигателей Ежегодный объем инвестиций планируется на уровне $150-200 млн. В состав группы «АВТОВАЗ» – помимо основного общества (ОАО «АВТОВАЗ») – входят 27 дочерних обществ со 100% капиталом и более 200 дочерних и зависимых обществ с долевым участием ОАО «АВТОВАЗ». ОАО "АвтоВАЗ" в 2002 году выплатило во все уровни бюджетов и внебюджетные фонды 30 млрд. руб., что более чем на 90 млн. руб. превышает аналогичный показатель 2001 года. В 2002 году в федеральный бюджет АвтоВАЗ выплатил 7.8 млрд. руб. налогов, а в областной - 3.512 млрд. руб. Во внебюджетные фонды - пенсионный, медицинского страхования, экологический, занятости, социального страхования – выплаты в 2002 году составили 4.247 млрд. руб. В основном рост произошел по платежам в пенсионный фонд, который в минувшем году получил от АвтоВАЗа 3.105 млрд. руб. В 2002 году ОАО "АвтоВАЗ" осуществляло платежи по реструктуризации в полном объеме и в соответствии с графиком. Общая сумма таких перечислений составила 612.7 млн. руб. ОАО «АВТОВАЗ» является градообразующим предприятием для 750 тысячного города. Основная стратегическая линия ОАО «АВТОВАЗ», по словам руководства компании, должна заключаться в сохранении и укреплении своих позиций, прежде всего на отечественном автомобильном рынке. Это должно быть достигнуто прежде всего за счет работы по следующим направлениям: • Достижение принципиально нового уровня качества, начиная с семейства автомобилей «Калина». • Продолжение работы по созданию совместных производств со стратегическими партнерами, на примере СП с компанией General Motors Corporation (GM). • Продолжение работ по повышению качества закупаемых комплектующих.решается за счет сертификации поставщиков 2 • Повышение качества и доступности сервисной сети. • Модернизация структуры управления в соответствии с мировыми стандартами. В настоящее время уже действует СП, созданное АО "АвтоВАЗ" американской корпорацией "Дженерал Моторс" и Европейским банком реконструкции и развития. Оно было официально открыто осенью прошлого года и ведет серийный выпуск внедорожников "Шеврале-Нива". АвтоВАЗ и GM планируют в конце февраля - начале марта принять решение о возможности нового совместного проекта, в частности, рассматривается вопрос создания в Тольятти нового производства для выпуска двигателей германской фирмы "Опель", в т.ч. постановка сборки на конвеере модели Опель Астра Т-3000. Существуют планы расширения модельного ряда автомобилей, выпускаемых СП "Дженерал Моторс -АвтоВАЗ". В конце 2002 г. АвтоВАЗ испытал кризис перепроизводства. В связи с затовариванием в ноябре 2002 года главный конвейер АвтоВАЗа останавливался на 2 недели, а до конца года предприятие работало по "сокращенному" графику - по 5 дней в неделю. В новогодние праздники – с 26 декабря по 9 января – конвейер вновь останавливался. Предприятию в четвертом квартале из-за остановки конвейера грозит значительное снижение выручки - по оценкам руководства "АвтоВАЗа", около 500 млн. руб., по другим оценкам 80 млн. долл., что составляет около 10% от выручки "АвтоВАЗа" в третьем квартале. По словам В. Каданникова, вместо запланированных 780 тыс. машин было сделано несколько более 700 тыс. По данным «Интерфакс», в 2002 году "АвтоВАЗ" сократил выпуск автомобилей на 8,4% по сравнению с 2001 годом - до 702 тыс. 966 единиц. По мнению представителей российского автогиганта, в падении спроса на их продукцию виноваты все те же подержанные иномарки, которых только в первом полугодии в Россию было завезено 250 тысяч. Чистая прибыль ОАО "АвтоВАЗ" по международным стандартам бухгалтерского учета IAS по итогам первого полугодия 2002 года составила 1,07 млрд. руб. Валовая прибыль составила 9,62 млрд. руб., балансовая – 3,04 млрд. руб. Налог на прибыль за рассматриваемый период составил 1,96 млрд. руб. АвтоВАЗ публикует полугодовую отчетность по IAS в первый раз. Чистая прибыль предприятия по российским стандартам бухучета (РСБУ) по итогам 9 мес. 2002 г. составила 4,9 млрд. руб., балансовая – около 7 млрд. руб. Председатель совета директоров АвтоВАЗа Владимир Каданников сообщил на презентации облигационного выпуска, что АО "АвтоВАЗ" в 2002 году, по предварительным данным, сократило чистую прибыль "до суммы более 500 млн. рублей". По предварительным данным, сообщил В.Каданников, балансовая прибыль АО в 2002 году составляет 4-5 млрд. рублей. По итогам 2001 года прибыль до налогообложения АО составила около 8 млрд. рублей. 3 По плану 2003 г. АО "АвтоВАЗ" планирует выпустить продукции на 97,7 млрд. руб. против 92 млрд. руб. в 2002 г. По словам В.Каданникова, в 2003 г. эта цифра будет достигнута при выпуске 690 тысяч автомобилей и при значительном увеличении выпуска машинокомплектов "АвтоВАЗом" по сравнению с 2002 г. Между тем в январе 2003 г. продолжился спад в автомобилестроении. Производство легковых автомобилей в январе 2003 года снизилось на 30% по сравнению с аналогичным периодом 2002, по сравнению с декабрем 2002 года объем производства снизился на 5,9%. В то же время АВТОВАЗ с 1 марта 2003г. вновь планирует наращивание объема производства, что позволяет надеяться на преодоление кризиса перепроизводства. В пояснениях к промежуточной полугодовой консолидированной отчетности по IAS за 2002 г. менеджмент указывает, что АвтоВАЗ испытывает финансовые проблемы в процессе перехода к рыночной экономике. В прошлые годы предприятие было убыточно и накопило задолженность перед бюджетом, кредиторами и поставщиками. В результате на 30.06.2002 г. краткосрочные обязательства АвтоВАЗа превышали его текущие активы на 4,961 млрд. руб. Долгосрочная задолженность перед бюджетом представляет собой реструктурированную на 10 лет в 1997 г. просроченную задолженность в федеральный бюджет. Акционерный капитал Наименование акционера Категория Российский фонд федерального собственник имущества Открытое акционерное общество собственник "Автомобильный всероссийский альянс" Закрытое акционерное общество собственник "ЦЕНТРАЛЬНОЕ ОТДЕЛЕНИЕ АВТОМОБИЛЬНОЙ ФИНАНСОВОЙ КОРПОРАЦИИ" собственник Банк внешнеэкономической деятельности СССР (Внешэкономбанк) Доля в УК, % 2,5% 32.42 % 19.9 % 6,4% Кредитная история Наиболее значительные кредиты и займы На 30 июня 2002 г. (по данным промежуточной консолидированной финансовой отчетности по МСФО) 4 Наимено вание обязател ьства Наименование кредитора (займодавца) Размер основног о долга Цель % ставка Дата получен ия факт Краткос рочный займ Краткос рочный займ Краткос рочный займ Краткос рочный займ Краткос рочный займ Краткос рочный займ Текущая часть долгосро чной задолжен ности Долгосро чный займ Долгосро чный займ Долгосро чный займ Долгосро чный займ Дата погашения План Сбербанк 662 млн. руб. До 01.07.03 ГАЗБАНК 265 млн. руб. До 01.07.03 КБ «Солидарность» 186 млн. руб. КБ Гута-банк 250 млн. руб. До 01.07.20 03 До 01.07.03 КБ «Автомобильны й банкирский дом» Прочие фин. учреждения 456 млн. руб. До 01.07.03 г. 1198 млн. руб. До 01.07.03 г. До 01.07.03 г. 2647 млн. руб. Внешэкономбан к 3780 млн. руб. Минфин РФ 1074 млн. руб. КБ «Автомобильны й банкирский дом» Прочие 105 млн. руб. факт 385 млн. руб. На 31.12.2001 г. краткосрочные кредиты и займы АвтоВАЗа составляли 4,297 млрд. руб. (включая текущую часть долгосрочной задолженности), долгосрочные – 2,860 млрд. руб. На 30.06.2002 г. общая сумма заимствований увеличилась до 8,361 млрд. руб., в том числе краткосрочные кредиты и займы вместе с текущей частью долгосрочной задолженности возросли до 5,664 млрд. руб., долгосрочные снизились до 2,697 млрд. руб. Рост краткосрочного долга свидетельствует о снижении финансовой устойчивости предприятия. Примерно 36% долгосрочных займов (974 млн. руб.) подлежала погашению в сроки 1-2 г. Долгосрочные кредиты и займы на 80% номинированы в долларах / евро, краткосрочные заимствования поровну распределены между рублевыми и 5 валютными. Стоимость заимствований составляет 3,8-8,6% годовых по валютным заимствованиям и 18-25% годовых - по рублевым. Наименование Обязательств Мировые соглашения (инвестиционные валютные кредиты) Наименование кредитора (займодавца) Единицы измерения Сумма задолженности на 01.01.99г. Сумма задолженности на 01.07.2002г. млн.$ 576 167 млн.руб. 11 897 5 239 Размер процентной ставки Внешэкономбанк 6,8%-8,6% Источник – отчет АвтоВАЗ В 2001 г. АвтоВАЗ реструктурировал долг перед Внешэкономбанком на сумму $126 млн, в результате сделки был получен доход от уменьшения задолженности на 1,4 млрд. руб. .В настоящее время ведется работа по реструктуризации задолженности ОАО „АВТОВАЗ” по инвестиционным валютным кредитам, что позволит получить отсрочку платежей по Мировым соглашениям с Внешэкономбанком на 10 лет. В 2002 году "АвтоВАЗ" проработал вопросы организации проектного финансирования и заключил соглашения о сотрудничестве с рядом банков, среди которых Сбербанк, Внешэкономбанк, Внешторгбанк, Гута-банк, Альфабанк. По словам вице-президента по стратегическому и корпоративному управлению ОАО АвтоВАЗ М. Москалева, средняя величина финансирования одного проекта составляет от $3 до $30 млн. на срок от 3 до 5 лет. Первым шагом компании на рынке ценных бумаг стала эмиссия финансовых векселей на сумму более 2 млрд. руб. Теперь АвтоВАЗ заинтересован в формировании публичной кредитной истории, для этого принято решение о размещении первого облигационного займа объемом 1 млрд. руб. Данный выпуск рассматривается компанией как «пилотный». Рейтинги АО "АвтоВАЗ" планирует в дальнейшем получить международный кредитный рейтинг Облигационная история В феврале 2002 г. АО АВТОВАЗ совместно с Внешэкономбанком начали реализацию вексельной программы АО АВТОВАЗ. Вексельная программа является частью комплексной программы привлечения АО АВТОВАЗ денежных средств с целью модернизации производства. В рамках программы выпускаются векселя отдельной серии <АВ>, отличной от серии <КР> (расчетных векселей АО <АВТОВАЗ>, срок обращения которых - до 1,5 месяцев). Домицилиатом по векселям, выпущенным в рамках реализации программы до сентября 2003г., выступает Внешэкономбанк. Начиная с октября 2003г. вексельная программа была передана во Внешторгбанк, соответственно, по векселям выпущенным с октября 2003г. домицилиатом выступает Внешторгбанк. 6 Одним из главных принципов программы является финансовый характер выпускаемых векселей. Погашение векселей производится денежными средствами в указанную на векселе дату, последнему векселедержателю при предъявлении векселей к погашению. Периодичность выпуска и сроки обращения векселей стандартизованы. Векселя размещаются ежемесячно во второй декаде месяца. Для снижения риска подделки векселей и повышения удобства заключения сделок с векселями векселя депонируются в Депозитарии Внешторгбанка с дальнейшим их безналичным обращением. АвтоВАЗ в рамках реализации своей вексельной программы выпустил векселя серии АВ на сумму 2,6 млрд. рублей, из которых 1,5 млрд. руб. в настоящее время погашены. Следует отметить, что по векселям серий АВ погашение проходило в положенный срок и в полном объеме. Последнее размещение векселей АвтоВАЗ Внешторгбанк осуществил 13 февраля 2003 г. Были размещены векселя двух выпусков на общую сумму 200 миллионов рублей. Сроки платежа - 26 сентября 2003 г. (размещение прошло с доходностью к погашению 17,40% годовых) и 20 октября 2003 г (доходность 17,45% годовых). АО «АВТОВАЗ» в соответствии с проспектом эмиссии облигаций, утвержденным Советом директоров от 24 мая 1993 года выпустил товарные облигации на предъявителя. Владельцы облигаций получали право на получение автомобиля в соответствии с номинальной стоимостью облигации. Облигации были погашены полностью и в срок. АО "АвтоВАЗ" в текущем году может выпустить CLN (credit linked notes) на сумму до $100 млн. По словам главы "АвтоВАЗа" Владимира Каданникова, в следующем году "АвтоВАЗ" может выпустить еврооблигации. 5. Анализ финансового состояния эмитента В соответствии с промежуточной консолидированной отчетностью ОАО «АвтоВАЗ» по МСФО за 1-е полугодие 2002 г. проведен экспресс-анализ кредитоспособности заемщика В сентябре 2002 г. АвтоВАЗ впервые подготовил полугодовую отчетность по МСФО за 1-е полугодие 2002 г. млн. руб. Выручка % изменение Себестоимость % изменение EBITDA* Чистая прибыль (убыток) Отношение привлеченных средств к акционерному капиталу 2002 1П 56849 0,76% -47227 3,17% 5915 1076 2001 112843 14,17% -91549 10,71% 12332 16553 2000 98841 9,79% -82695 10,61% 5488 3957 -74761 91,2% 90,4% 187,4% 224,5% 1999 90027 1474 7 Объем заимствований / Акционерный капитал** Краткосрочные обязательства / Общие обязательства 35,3% 33,6% 91,1% 120,3% 71,4% 71,4% 58,1% 53,4% Краткосрочные займы и кредиты / Займы и кредиты EBITDA/Объем заимствований, раз 26,1% 23,0% 13,9% 13,0% 0,54 0,66 0,16 3,90 3,91 1,45 13,46% 10,28% 20,50% EBITDA/Процентные выплаты, раз Уровень просроченной задолженности***, % 27,80% *операционная прибыль + амортизация ** заимствования рассчитаны с учетом долгосрочной задолженности перед бюджетом и отложенного налогового обязательства *** источник – Проспект эмиссии По данным неконсолидированной финансовой отчетности (РСБУ) за 9 мес. 2002 г. Наименование показателя Выручка, млн. руб. изменение, % Себестоимость, млн. руб. изменение, % Прибыль от продаж, млн. руб. изменение, % Чистая прибыль, млн. руб. изменение, % Убыток прошлых лет, млн. руб. К-т абсолютной ликвидности К-т "срочной" ликвидности (quick ratio) К-т текущей ликвидности К-т соотношения привлеченного и собственного капитала Рентабельность реализованной продукции Рентабельность активов Значение 2002 Q03 74 882 10,48% -62 737 14,32% 10 305 2001 91 783 37,13% -74 476 34,32% 15 336 -10,69% 4 944 12,62% 55,76% 2 346 -161,30% -16 386,00 2000 66 931 -55 448 9 846 -3 827 -18 241,00 -14 416,13 0,022 0,020 0,026 0,43 0,47 0,52 0,96 1,21 0,79 2,01 0,94 2,24 14% 17% 15% 6,44% 2,97% -4,95% 8 Краткосрочные обязательства / Общие обязательства Краткосрочные заимстовования/Всего заимствования 60,12% 56,64% 52,91% 79,66% 66,11% 46,65% Резкий рост чистой прибыли по МСФО в 2001 г. связан, по нашему мнению, с прибылью в результате уменьшения и списания задолженности по налогам и прочим заемным средствам (2000 г. 11,335 млрд. руб., 2001 г. – 8,5 млрд. руб.). По словам финансового директора ОАО «АвтоВАЗ» Г. Казаковой, ожидаемая рентабельность реализованной продукции за 2002 год составит 14%, а в 2003 году рентабельность ожидается на уровне 2002 года. Анализ показывает очень высокий уровень долговой зависимости предприятия (отношение привлеченных средств к собственному капиталу) – более 90% по МСФО и более 120% по РСБУ. В то же время динамика показателя имеет тенденцию к снижению. Негативным фактором является высокая (более 70%) доля краткосрочных обязательств в общем объеме обязательств, а также наличие просроченной задолженности, доля которой, по данным проспекта эмиссии, несколько увеличилась в 1-м полугодии 2002 г. Доля заимствований (краткосрочные и долгосрочные займы, а также долгосрочная задолженность перед бюджетом и отложенное налоговое обязательство) в акционерном капитале составляет примерно 35%, что является приемлемым показателем. В соответствии с нашей методикой устанавливаются три класса заемщиков: первого класса, кредитование не вызывает сомнений; второго класса, кредитование требует взвешенного подхода; третьего класса, кредитование связано с повышенным риском. Рейтинг определяется по сумме баллов: S <= 1 – I класс; 1 < S <= 2,42 – II класс; S > 2,42 – III класс. По данным неконсолидированной финансовой отчетности (РСБУ) за 9 мес. 2002 г. Наименование показателя К-т абсолютной ликвидности* К-т "срочной" ликвидности (quick ratio) К-т текущей ликвидности** К-т соотношения привлеченного и Значение Класс Вес 0,022 3 0,025 Сумма баллов 0,075 0,43 3 0,245 0,735 0,96 3 0,275 0,825 1,21 3 0,451 1,353 9 собственного капитала Рентабельность реализованной продукции Итого Класс кредитоспособности 14% 2 0,004 0,008 2,996 3 *отношение денежных средств к краткосрочным обязательствам ** отношение краткосрочных активов (за минусом дебиторской задолженности, поступления по которой ожидается более чем через 12 мес. после отчетной даты) к краткосрочным обязательствам Таким образом, формально АвтоВАЗ на дату оценки относится к 3-му классу кредитоспособности (повышенный кредитный риск), коэффициент долговой зависимости (отношение обязательств к собственному капиталу) находится в зоне повышенного риска, чистый оборотный капитал является отрицательным. После размещения займа коэффициент долговой нагрузки (отношение обязательств к собственному капиталу) составит 1,24. 6. Обобщенная характеристика выпуска Покрытие чистой прибылью основного долга с процентными выплатами* 0,75 Ликвидность Высокая (1 млрд. руб.) Рентабельность активов** Купонная ставка 6,4% Купонный период квартал Оферта нет Поручитель займа обеспечение выпуска третьими лицами отсутствует 3 Класс кредитоспособности Определяется на аукционе У предприятия несколько меньше средств для предполагаемых выплат в период обращения по краткосрочным кредитам и займам, а также облигационному займу Обьем выпуска больше 1 млрд. руб. - высокая ликвидность От 500 млн. руб. до 1 млрд. руб. средняя ликвидность Меньше 500 млн. руб. маленькая ликвидность Средняя Существенно выше рентабельности активов, соответствует рыночным условиям 10 * в качестве долга и процентных платежей рассматриваются краткосрочный долг по кредитам и займам на 30.09.02 и погашение облигационного выпуска на сумму 1 млрд. руб. Процентная ставка принята на уровне 15% годовых (вероятная ставка купона). Рассматривается экстраполяция чистой прибыли за 9 мес. на год (период обращения облигаций). ** рассматривается рентабельность активов по операционной прибыли, экстраполированной на 2002 г. 7. Анализ справедливой доходности облигаций Размещаемый выпуск может стать одной из достаточно ликвидных и привлекательных бумаг второго эшелона. Так, Внешторгбанк намерен создать ликвидный вторичный рынок облигаций АвтоВАЗа, приняв на себя обязательства маркет-мейкера по поддержке узкого спрэда котировок на вторичном рынке. В то же время возникавшие проблемы с погашением и обслуживанием обязательств, а также относительно высокий уровень кредитных рисков требуют некоторой премии к рынку, даже при текущей крайне благоприятной для размещения конъюнктуре рынка рублевых инструментов. Представители андеррайтера (ВТБ) на интернет-конференции и презентации облигационного займа назвали в качестве ориентира доходности к погашению 16% годовых, считая оправданным спред к доходности финансовых векселей эмитента в размере 1-1,5 проц. пункта. В феврале ВТБ разместил финансовые векселя АвтоВАЗа на сумму 200 млн. руб. с погашением в сентябре и октябре 2003 г. с доходностью 17,4-17,45% годовых. Для сравнения можно отметить, что доходность к погашению (февраль 2004 г.) облигаций ОМЗ-2 с безупречной облигационной историей и международным кредитным рейтингом (S&P - CCC+/Позитивный) составляет на 17.02.03 г. примерно 16% годовых (спред к ГКО-ОФЗ примерно 6,6 проц. пунктов). Поэтому данный уровень доходности объективно можно рассматривать как минимальный. Это соответствует купонной ставке примерно в 15,1% годовых. Ольга Беленькая, Аналитик ИФ «ОЛМА» Информационно-аналитическое управление ИФ "ОЛМА" Руководитель управления Паньшин Олег [Нефть/Телекоммуникации] Аналитики: Беленькая Ольга [Экономика, Долговые инструменты] Кобрина Татьяна [Энергетика/Металлургия] Ассистенты: Новикова Елена, Плахов Денис При подготовке обзора использовались новости информационных агентств 11 (ИНТЕРФАКС, BLOOMBERG, МФД, ПРАЙМ-ТАСС, Cbonds). Информационно-аналитическое управление ИФ "ОЛМА" © 2001-2003 Настоящая информация не несет никаких рекомендаций относительно покупки или продажи ценных бумаг, составлена на основе публичных источников, которые признаны надежными, и за достоверность предоставленной информации компания "ОЛМА" ответственности не несет. Компания "ОЛМА" не принимает какой-либо ответственности в отношении убытков и ущерба любого рода, полученных на основании использования информации, содержащейся на настоящем сайте. 12